ブログを更新しました。

日本株は安い スケールを変えてみよう!

https://tadd3.com/archives/3242

宜しくお願いいたします。

10月にGOOのサービスが終わります。

引っ越しました。

引き続き宜しくお願いいたします。

https://tadd3.com/archives/3166

宜しくお願いいたします。

ブログを更新しました。

注目は出遅れ半導体関連

https://tadd3.com/archives/3134

宜しくお願いいたします。

GOOのサービスが閉鎖されることになるため引越しました。

ブログを更新しました。

トービンのQレシオを知ってるかい?

https://tadd3.com/archives/3122

宜しくお願いいたします。

GOO BLOGは10月で閉鎖されます。

なので、

ブログを更新しました。

またイスラエルか~~

中東情勢悪化 原油価格急騰

https://tadd3.com/archives/3105

宜しくお願いいたします。

引越しします。

ブログを更新しました。

インド中央銀行政策金利引き下げ

まだまだ利下げ余地あり

インド債は買い

https://tadd3.com/archives/3086

宜しくお願いいたします。

神田祭りが終わりました。次回は2年後の2027年。来年は山王祭(比叡神社)が開催されます。深川の水かけ祭りは3年に1度なので次は2027年8月です。

とりあえず終わってホットしました。

〇グロース市場の行方は?

大儲けできるかも?

東証のグロース市場改革で、この市場が見直されています。この市場は同じような業種が多いのでM&Aが活発化し、指数えお押し上げる可能性が高いと思います。なので私はとりあえず東証グロース250ETF(2516)を買いました。このETFの投資単元は10株、単価が556円なので、最低5560円程度から投資できますよ。

すでに資金の流入が始まっていて、先週の東証グロース市場250指数の上昇率は4.3%とプライムの0.25%、スタンダードの0.58%を大きくアウトパフォームしています。

〇イールド・スプレッド・・米国割高

日米共にイールド・スプレッドは縮小。S&P500がプラス0.06%、、日本はマイナス5.1(TOPIX)。S&P500 はプラスに転じてしまいました。米国株式市場は割高。いつ崩れてもおかしくない状況です。

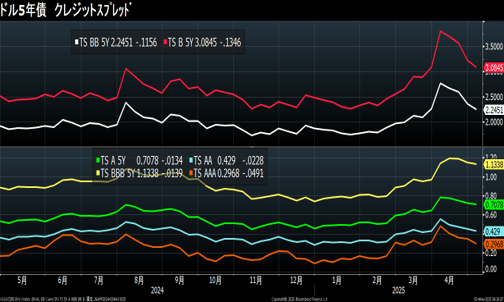

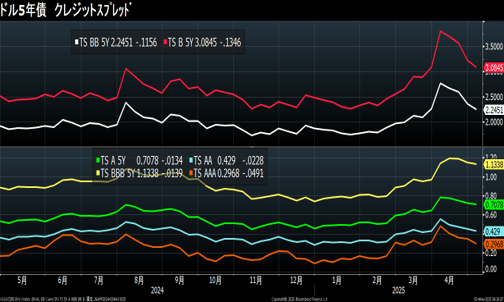

〇米国クレジット市場・・リスクオン

株価が反騰したことで、ジャンク債に資金が流入。ジャンク債と国債との金利差(TS)は縮小。B格5年債は先週比0.41%、BB格が0.25%縮小と、A格の0.07%を大きく上回りました。リスクオンの動きです。

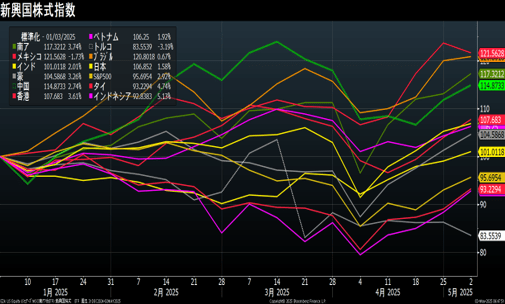

〇新興国・・インドに資金流入中

新興国株式が堅調です。米国上場の各国ETFでは先週比インドが4.76%、トルコ

3.25%、ベトナムが2.08%上昇。

インド市場では外国人投資家の買い越し基調が鮮明。インドに資金が戻ってきました。

〇米国株式市場

MSCIグロース指数の上昇率は6.90%と、バリューの2.12%を大きく上回りました。

半導体指数が前週比10.2%上昇。

〇米国債・・スティープニング

米国市場では長期・超長期債と2年債のスプレッドが高止っています。30年債に連動する30年住宅ローン金利は6.81%高水準で推移しています。トランプ関税の影響でカーブがなかなかフラット化に動かない状況。

金利が下がらないと住宅市場が活性化しません。

〇日本株式市場・・割安

日本株は今年最大の上昇余地がる市場です。7月の都議選、参議院選で自民大敗、新しい日本が始まります。

超長期国債金利が上昇に転じています。10年までは抑えられていますがそのうち引っ張られそうです。日本でもインフレが警戒されています。

インフレには株式投資!

〇インド・・外国人投資家が戻ってきた!

低迷していた小型株指数に資金が流入。小型株指数の上昇率(前週比)は9.22%と他の指数を大きく上回っています。

|

指数 |

価格 |

騰落率(先週比%) |

PER |

年初来騰落率(%) |

配当利回り(%) |

|

S&P BSEセンセックス |

82330.59 |

3.69 |

23.30 |

5.36 |

1.24 |

|

CNXニフティ指数 |

25019.8 |

4.27 |

23.26 |

5.82 |

1.25 |

|

S&P・BSE500種指数 |

35957.63 |

5.47 |

25.09 |

2.18 |

1.12 |

|

S&P・BSE200種指数 |

11323.86 |

5.04 |

24.23 |

3.59 |

1.18 |

|

S&P・BSE100種指数 |

26173.55 |

4.68 |

23.52 |

4.44 |

1.24 |

|

BSE LargeCap |

9622.9 |

4.73 |

23.15 |

4.70 |

1.25 |

|

BSE MidCap |

45005.84 |

6.87 |

34.70 |

-3.10 |

0.73 |

|

BSE SmallCap |

51045.74 |

9.22 |

30.74 |

-7.49 |

0.66 |

|

銘柄 |

価格 |

前週比(%) |

年初来騰落率(%) |

資産額(百万円) |

|

S&P BSEセンセックス |

82,331 |

3.69 |

5.36 |

- |

|

T&Dインド中小型株ファンド |

15,764 |

5.17 |

-14.26 |

23,061 |

|

高成長インド中型株式ファンド/SMAM |

13,227 |

5.17 |

-13.19 |

182,853 |

|

イーストスプリングインド消費関連ファンド |

21,114 |

2.40 |

-6.41 |

279,112 |

|

HSBCインドインフラ株式オープン |

18,476 |

5.02 |

-10.92 |

327,821 |

|

HSBCインド小型株式オープン |

8,480 |

5.53 |

-17.25 |

1,180 |

|

イーストスプリングインドインフラ株式ファンド |

19,561 |

3.88 |

-4.58 |

72,014 |

|

HSBCインド小型株式オープン |

8,480 |

5.53 |

-17.25 |

1,180 |

|

野村インド株投資 |

45,678 |

3.87 |

-9.66 |

450,309 |

|

ダイワダイナミックインド株ファンド |

10,377 |

3.82 |

-5.09 |

275,576 |

|

新光ピュアインド株式ファンド |

18,493 |

3.68 |

-6.70 |

233,595 |

|

ノムラアジアシリーズノムラ印度フォーカス |

39,358 |

4.35 |

-10.26 |

161,956 |

|

iTrust インド株式 |

23,459 |

4.97 |

-6.12 |

92,733 |

|

新生UTIインドファンド |

42,433 |

4.63 |

-7.78 |

75,835 |

データ:Bloomberg

証券アナリスト協会認定アナリスト(CMA)

国際公認投資アナリスト(CIIA)

AFP

藤井理

日銀が日本経済の成長と物価上昇を下方修正。トランプ政策の不透明感が強いこともあり、利上げは当面なくりました。これを受け、為替市場では円が売られドルは145円台を回復。

ドルが買い戻されています。一方、原油価格はサウジの増産観測から60ドルを下回って推移。中国経済の低迷は当面続くため原油価格は当面停滞するでしょう。日本経済にはプラス。

最近のおもしろいニュースとしては、東証のグロース市場改革があげられます。大儲けできるチャンスですよ。

〇グロース市場の行方は?

大儲けできるかも?

東証が22日、グロース市場の上場維持基準を決めました。上場から5年で時価総額100億円未満の企業が上場廃止となります。

5月2日現時点でグロース市場612銘柄の内、100億円未満の企業は430あります。この内50億円未満が317銘柄。時価総額20億円未満が153です。

これらの企業は本気で時価総額100億円を目指すとグロース市場に大量の資金が流入しそうです。

時価総額10億円の企業の株価は10倍、20億円の銘柄は5倍、30億円なら3倍に株価が成長する可能性があります。

現在、時価総額がもっとも小さい学びエイド(184A)は9.1億円。彼らが本気で上場維持を目指すには株価が10.9倍になる必要があります。

時価総額10億円から20億円企業から10銘柄を選んで10万円ずつ投資。その中で、1銘柄でも10倍に成長すると投資金額が回収できます。

経営者が上場維持に貪欲かどうかが問われます。上場にこだわる企業を見つけて投資すると大儲けできるかも。こういう銘柄にはNISA枠を使うと良いですよ。

時価総額20億円未満の企業から投資対象を探しましょう!株価が5倍になるかも!

〇イールド・スプレッド

日米共にイールド・スプレッドは縮小。S&P500がマイナス0.3%、日本はマイナス5.5%(TOPIX)。米国株は割高です。

〇米国クレジット市場

株価が反騰したことで、ジャンク債に資金が流入。ジャンク債と国債との金利差(TS)は縮小。B格5年債は先週比0.13%、BB格が0.11%縮小と、A格の0.01%を大きく上回りました。

〇新興国

新興国株式が堅調(トルコ以外)です。米国上場の各国ETFは、インドネシアがプラス5.1%、タイがプラス4.7%、南アがプラス3.7%、香港はプラス3.6%と先進国(日本プラス1.58%、S&P500プラス2.9%)を大きく上回りました。リスクオンの動きです。

〇米国株式市場

MSCIグロース指数の上昇率は3.53%と、バリューの2.25%を大きく上回りました。

好決算を発表したマイクロソフトやアマゾンが市場を牽引しています。

〇日本株式市場

ことしの最大の目玉は7月の都議会選と参議院選。これで自民が大敗すると世界中の年金基金が大量に流入してきます。大敗は間違いなさそうなので、今のうちに割安、成長株に投資しましょう。日本市場だけですよ、成長株とバリューが混在している市場は。

個人的にはスズキが気になります。もっと買って!と訴えかけてきます。

コマツは大丈夫でしょう。キャタピラーの決算では建設用建機の売上の落ち込みが業績の足をひっぱりました。しかし、建機需要は今後高まる可能性が高いので気にしていません。

〇インド

好決算を発表した大型銘柄を中心に株価が上昇。

1日に決算を発表したアダニ・ポーツ&スペシャル・エコノミック・ゾーンは売上高、純利益ともに市場予想を大きく上回りました。純利益は市場予想を13%上回る266億ルピーでした。

インド市場に資金が戻ってきました。

|

銘柄 |

価格 |

前週比(%) |

年初来騰落率(%) |

資産額 |

|

S&P BSEセンセックス |

80501.99 |

1.65 |

3.02 |

- |

|

T&Dインド中小型株ファンド |

15304 |

3.16 |

-16.76 |

22,350.00 |

|

野村インド株投資 |

45251 |

3.33 |

-10.50 |

445,246.00 |

|

高成長インド中型株式ファンド/SMAM |

12705 |

1.11 |

-16.61 |

176,929.00 |

|

イーストスプリングインド消費関連ファンド |

21071 |

2.93 |

-6.60 |

277,760.00 |

|

HSBCインドインフラ株式オープン |

18153 |

4.33 |

-12.47 |

321,810.92 |

|

HSBCインド小型株式オープン |

8177 |

2.34 |

-20.21 |

1,144.00 |

|

イーストスプリングインドインフラ株式ファンド |

19246 |

3.27 |

-6.11 |

70,837.00 |

|

HSBCインド小型株式オープン |

8177 |

2.34 |

-20.21 |

1,144.00 |

|

野村インド株投資 |

45251 |

3.33 |

-10.50 |

445,246.00 |

|

ダイワダイナミックインド株ファンド |

10293 |

4.31 |

-5.85 |

274,427.00 |

|

新光ピュアインド株式ファンド |

18291 |

3.15 |

-7.72 |

232,377.00 |

|

ノムラアジアシリーズノムラ印度フォーカス |

38467 |

3.26 |

-12.30 |

157,545.00 |

|

iTrust インド株式 |

22300 |

0.16 |

-10.76 |

85,484.00 |

|

新生UTIインドファンド |

40697 |

0.02 |

-11.55 |

72,622.00 |

データ:Bloomberg

証券アナリスト協会認定アナリスト(CMA)

国際公認投資アナリスト(CIIA)

AFP

藤井理