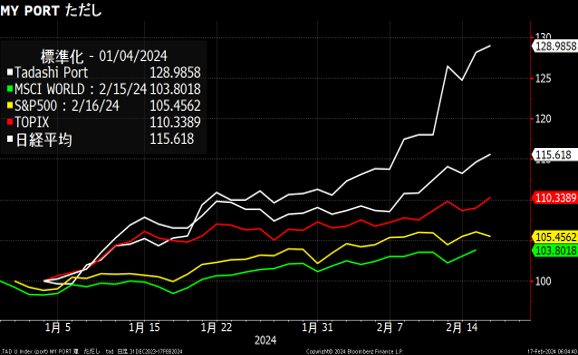

祝 日経平均史上最高値! 予想通りNVDAの好決算を受け日経平均が高値を更新。やっとスタートラインに立ちました。この相場にうまく乗れるかどうかが、勝負に勝てるかどうか。S&P500やオルカンばかりに投資しないで、日経平均インデックスに投資したほうが資産を効率的に増やすことが出来そうです。

理由

- 日経平均が割安。図は日経平均とS&P500 指数のイールドスプレッドの推移です。

日経平均のイールドスプレッドは3.7%、S&P500 は0.4%です。日銀がゼロ金利政策を解除したところでスプレッドは2.5%~3%で推移することでしょう。

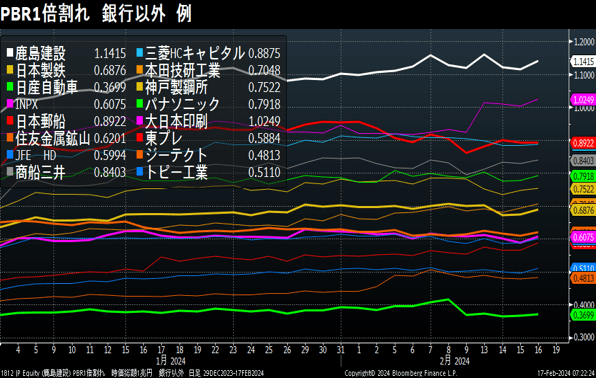

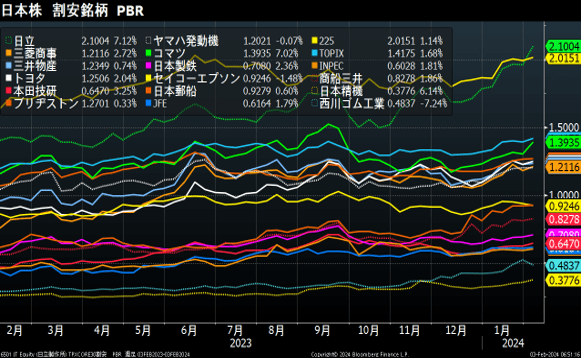

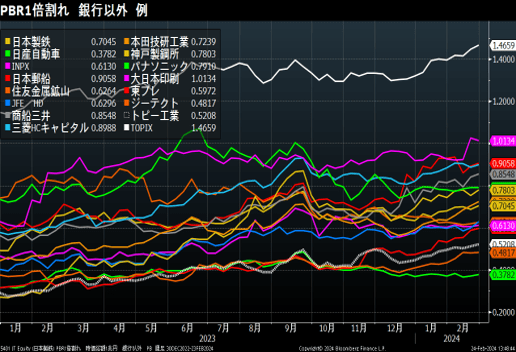

- 日本株にはPBR1割れで好業績企業がまだまだ多く放置されています。市場が崩れる場面ではPBR1倍割れ銘柄への資金シフトが考えられます。

- 図は1990年以降の世界各国の株式指数推移です。騰落率は、ダウが1300%、ドイツが870%、フランスが300%、カナダが430%、日経平均はまだ4%です。

日本はデフレからインフレにシフトしました。個人金融資産’の現預金は約1100兆円。

現金の価値は低下するため、株式市場への資金シフトが進むでしょう。

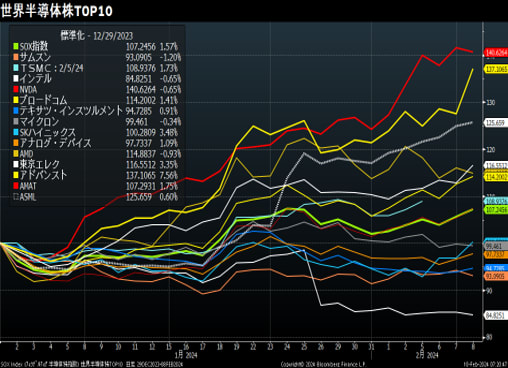

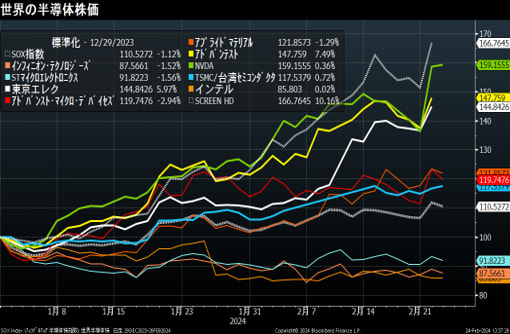

2 半導体関連銘柄の行方

東京エレク、アドバンテスト、SCREEN HDなど半導体銘柄が活況です。年初来騰落率はSCREENが66.7%、アドバンテストが47.7%、東京エレクが44.8%、米国のNVDAは59.1%、AMAT21.8%、AMDが19.7%です。

予想PERは、SCREENが29倍、アドバンテストが80倍、東京エレクが51倍、AMATは23.7倍です。NVDAが33倍なのでエレクやアドバンテストには割高感があります。SCREENは日本基準ではまだ買われそうですね。

半導体は日本の国策、北海道や九州には半導体工場建設ラッシュ。

3月25日から日経半導体指数が公表されます。指数は時価総額上位30銘柄で構成され、今後はETFや投資などの設定が予想されます。半導体市場規模は今後も拡大傾向にあるのでまだ半導体関連株の上昇余地はありそうです。

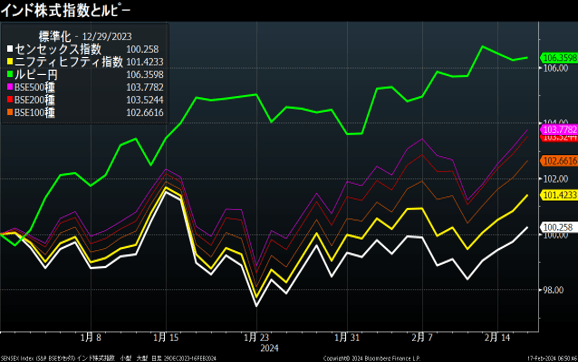

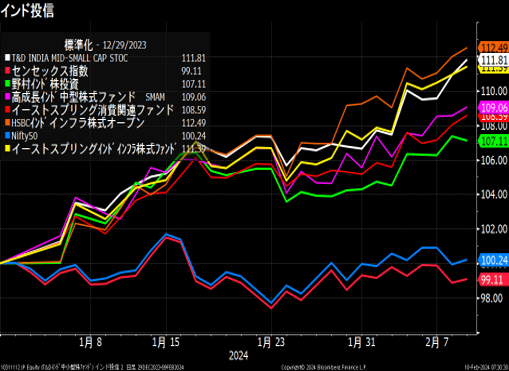

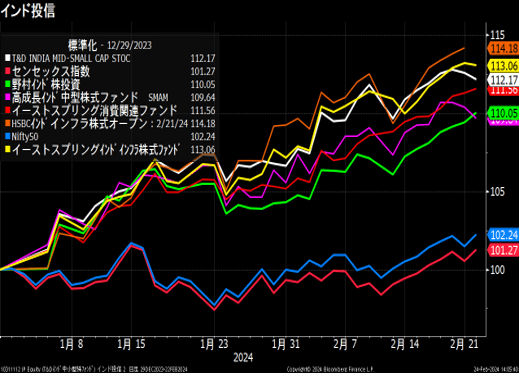

3インド株

インド株はインフレ関連銘柄が買われています。年初来騰落率はセンセックスやNifty50

が2%程度ですが、インフラファンドの多くは10%超え。投資するならインフラファンドですよ。

証券アナリスト協会認定アナリスト(CMA)

国際公認投資アナリスト(CIIA)

AFP

藤井理

データ:Bloomberg