30日東京市場

下落が懸念された30日のアジア新興国市場は、とりあえずの難を逃れた動きとなり、また日経平均も底堅かったため、一段の円高ドル高は回避されました。

欧州市場

欧州時間に入り、聞こえてきた企業決算が好調な内容となる中、反発したのはポンドでした。続いて発表された英・全国住宅価格指数が、予想を上回ったこともポンド高を支援したと思われ、1.6520水準まで概ねストレス無く上昇しました。

続いて発表されたドイツの失業者数が減少し、またユーロ圏の消費者信頼感も改善となって、ユーロの上昇も期待されました。

株式市場は素直に反応して堅調な上昇となったようですが、ユーロは調整相場の域を脱しない程度の、穏やかな上昇にとどまりました。ここにきてユーロの弱さが継続しており、ポンドとの変動を比べればユーロポンドが下落していたことは想像できます。ドル円は95円台前半の高値圏で揉み合いを継続。95円中盤に控えると噂された売り意欲と向かい合ったままニューヨーク時間に突入しました。

米国市場

NY時間に入って米・失業保険関連の発表がありました。失業保険の新規申請数は増加しましたが材料視されず、一方の保険継続受給者数が減少したことが、好感された観がありました。

ドル円相場は、円売り圧力を借りて95円台中盤の売り意欲を一気に消化すると、テクニカル的にも軽いブレークアウトを伴って95.90円に迫る上昇を演じました。

株式市場は、堅調な欧州株式市場や好調な企業決算などで、底堅く推移。債券市場はアメリカ国債の入札が好転したことで利回りが低下したことも、株式市場にとっては好材料だったと思われます。

ドル円相場は、最高値を付けたあとは96円の重さを確認したのか、あっさりと反落。米国金利が下落したのも、若干のドル売り材料となっているかもしれません。

通貨同士の相関が薄くなっている印象があり、市場はいよいよ夏休みに突入し、ローカル色が強まっているようです。

本日7月31日午前の東京外国為替市場

昨日後半の流れとなったドル売り円売りに対して、ドル円は調整下落して円高へ、その他のドルストレートペアは、ドル売りの流れを緩やかに伸ばしています。

株式市場は前日比で140円弱高く、前場を引けており、月末の投資マインドは、今のところ悪くないようです。

今後の相場動向ですが、投資マインドが向上したことで、ドル売り円売りの傾向となり、昨日のユーロ下落リスクはひとまず遠のいた印象です。

ただ、昨夜はIMF(国際通貨基金)のレポートで、ユーロ安誘導とも言える内容が報道されたことが気になるところで、ユーロ圏周辺国との調整が難しい現状がわかります。必ずしも対ドルでの下落を意味しているとは思えませんが、引き続きユーロの動向に注意してみたいと思います。

チャンスがあれば、相場分析をして見ますが、あまり変化が無いようですと、来月からといたします。

どうか動かないでいて欲しい・・・と思いながら、雑用をこなしていましたが結局終わらずギブアップです。

ドル円は手前の売りを買いこなし、チャンネルの上限へと向かっています。ドル買いだけに、ドキドキしながらチャートをあけましたが、一応無傷で残っていました。

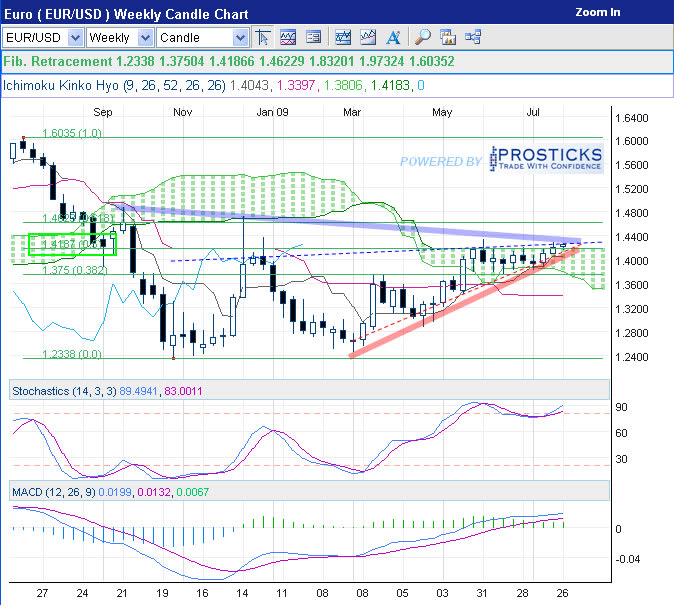

さて、ユーロドルを見てみます。

添付のチャートは、ユーロドルの日足です。

以前、6月初旬にヘッドアンドショルダーが形成された際に、下落を想定していましたが、今回も下落の想定をせざるを得ません。6月以来、結局は上限を超えることができず、揉み合ったまま現在に至っています。

確かに相場は雲の上に出ており、各ラインも正規位置を取っていますから、下落を想定するのは無理に見えます。恐らくプログラム的には上昇維持といったところです。

確かに、あくまで下落した場合、という前提がつきますが、現実となった場合は少し恐ろしい展開かもしれません。

その第一条件として、雲の上で停滞している現状から、もし雲を割れるような場合、6月以降の戻し的な、小さい上昇トレンドの下値ライン(赤く細い線)を割り込むこととなり、下へのブレークダウンを伴う可能性が高くなります。

そうすると、赤くて太い水平の破線で示す、かつてのヘッドアンドショルダーのネックラインに並んできます。水準にして1.3750ですが、確かにこの水準は、3月高値と5月の中間揉み合いの頭を抑えた、重要な水準です。ただ、ブレークダウンの力を借りた場合、一気に下割れという想定も不可能ではありません。

そうなると、実は6月高値、7月初頭の高値、7月下旬の高値で、3つの山からなるフォーメーションのネックラインを割ってきます。実はこのフォーメーションは、3トップとも言いがたく、ヘッドアンドショルダー(H&S)とも言いがたいモノですが(実はこの二つは兄弟だということが、わかりますね)、よく頭が低いヘッドアンドショルダーなどといわれるこのフォーメーションが下割れると、通常のH&Sより下落の勢いが強いとも言われます。したがって、とりあえずは、結局かつて6月H&Sの最大値幅を近い目標として、3月からの上昇相場で付けてきた、調整底(赤くて細い水平破線)あたりを目指す場合があり得ます。

完成しなければ何の想定もできないパターン分析ですが、今回は雲を割り込むだけで、次々とトリガーがかかり、フォーメーション完成および、そのブレークアウトまでを、まるでセットのように至ってしまうリスクを感じています。

そうならなければそれで良しですから、エントリーチャンスは、やはり下値支持線を割ったところで、ストップエントリーでしょうか。ストップロスは、雲の上限裏で充分に見えます。

中国をはじめアジア新興国の株式市場が弱く、日経平均は踏ん張って前日比26円弱高く引けましたが、ややリスク回避的な円買い・ドル買いが発生して、29日東京後場の為替市場は再度円高気味に推移しました。

29日欧州市場

東京市場からのドル買い・円買いの流れが継続し、一時は前日の下値を更新する場面もありました。

変動要因として、下値を試すテクニカル要因もあったようですが、中国株式市場の下落要因となったとされる、中国の銀行貸出し規制のニュースが、クレジットリスクを連想させ、一部資金がリスク回避をしているとも考えられます。

その後、発表されたヨーロッパ企業決算が好調な内容が多く、ユーロが買い戻されました。実際に始まった株式市場も底堅く推移したことから、一時はドル売り円売りの展開となりましたが、ヨーロッパ通貨の上値は概ね限定的となりました。

29日米国市場

ドルの強さと、ユーロの弱さが目立つ展開となりました。

住宅関連の経済指標は、前回から大きく落ち込み、耐久財受注ではコア指数が改善となったものの全体では悪化が拡大するなどで、投資意欲の低下を示すドル買いが優勢でした。

また、ドイツのCPI(消費者物価指数)も予想に反してマイナスとなるなど、ユーロ売りの材料となった模様で、ユーロは一時、対ポンドでも売られたことから、ポンドが独歩高となる展開もありました。

その後、原油在庫の増加が材料視されたのか、原油相場が下落すると、資源相場が全体的に軟調となってユーロ売り材料に。

債券相場は、イリノイ州債の格下げなどもあって米債の入札が不調となり、下落推移したことから米国金利が上昇して、こちらはドル買い材料となっていた模様です。

値動きだけで見ると、一部投資マインドが低下したようにも取れますが、株式市場は比較的冷静で、現にダウも小幅安で引けています。ドル円相場は特に円高にもなっていない現状を見ると、ドル買いだけが目立ちます。

その根拠として、中国の信用不安から円買いにも行けない資金がドルに集中していると考えるのは、行き過ぎでしょうか。資源相場が軟調な理由として、中国の不安要因を指摘していた向きもあったようです。

本日7月30日午前の東京外国為替市場

昨日のドル買いが若干調整される動きも見られましたが、上値は重く、基本的には揉み合い相場です。懸念された株式市場も、日経平均は小幅高で前場を終えており、現状は特段の動きは無い模様です。

では、後ほどユーロ相場を分析してみます。

12のアメリカ地区連銀が管轄地域の経済状況をまとめ、連邦公開市場委員会(FOMC)に提出している地区連銀経済(景況)報告のことで、表紙の色から「ベージュブック」と呼ばれています。ちなみに例外もありますが原則として、FOMC開催の2週間前の水曜日に前月分が公表されます。FOMCでの金融政策決定の判断材料として用いられることも少なくありません。

FOMCはおよそ6週間ごとに開かれ、ご存知のとおり市場にとって非常に影響力のある会議です。市場参加者たちは、FOMCより数週前に発表されるベージュブックから、政策金利変更の可能性を先読みするわけです。万が一予想に反した内容がFOMCから発表されることになれば、市場へのインパクトは尋常では収まらなくなります。

もしベージュブックに景気の過熱感やインフレ圧力についての記載があれば、FED(連邦準備銀行)は景気を冷まそうと利上げを検討する可能性が強くなるかもしれません。一方、景気懸念や景気後退の記載内容であれば、景気刺激策として利下げの必要性を伺うことになります。

このように、ベージュブックはFOMCの2週間前に公開されるため、投資家はFEDの委員たちが金利政策を決めるために利用する多くの指標のうち、少なくともこの1つであるベージュブックに照準をおいて、自分たちの投資戦略を相応に組み立てているのです。

報告書(英語)の内容はFRBのホームページhttp://www.federalreserve.gov/FOMC/BeigeBook/2009/ で閲覧できます。

では、ユーロ円相場を分析してみます。

相場分析に入る前に、これからヨーロッパ市場にかけて日本大手企業の決算発表が控えています。昨日は欧州市場の入りで欧州企業の決算発表が波乱材料となっていただけに、十分ご注意ください。さらに、アメリカ市場に入ると、いくつか重要な発表が控えています。ベージュブックは金利政策決定の材料ともなる重要な発表です。指標ではないので、コメント形式で情報が入ってきます。また、米債入札なども波乱要因として気が抜けません。

さて、今後の相場予想ですが、円安が決定的となりそうだった矢先の円高反転に、トレンド取引はきつい状況が続きます。

テクニカル的には、短期的に上昇トレンドを継続していた、ユーロ円、ドル円がチャンネルを下方へブレークしました。昨日、ユーロやポンドが対ドルで下落した後半部分は、こちらの影響が大きかったように思います。

添付のチャートはユーロ円の時間足です。

22日のトレンドブレークに失敗したときに比べて、今回は明らかに下値を伸ばしています。流動性が薄い市場の中で、ストップなど返しが期待薄の片道オーダーが連続したことによる、オーバーシュート(行き過ぎ)とも取れますが、常識的に考えると、トレンド転換に見えます。

ユーロ円は、下値を付けてから踊場的な上昇フラッグフォーメーションを作っています。下値線割れに注意しながら、もう少し継続するようなら上値線に近いところでショートを作っても面白いかもしれません。できればあと少しフラッグを伸ばし、134円台後半あたりが上値線となれば最高のタイミングに見えます。

幸い134.50水準は、

21日終盤高値、

23日上昇前の上値

24日上昇後の戻り下値

27日下値

28日下落途中での引っかかり

一目均衡表雲の上限

一目均衡表の基準線

などが見えています。ストップロスは135円台に置きたいところです。

28日東京市場サマリー

オーストラリアの貿易収支が悪化したことに端を発したオージーの乱高下は、結局、中央銀行総裁の口先介入的なコメントが好感されて、最終的にはオージー買いが優勢となりました。対円での上昇が、その他のクロス円にも波及し、円は全面安の展開となってヨーロッパ時間帯を迎えました。

28日欧州市場サマリー

ヨーロッパ序盤は円安の流れが強まって、前日の高値をうかがう展開となり、ユーロ円は135.95円、ポンド円は157.45円、オージー円は79.25円水準に上昇しました。発表され始めた英国企業決算で、良好な内容が先行して発表されたことも、上昇の支援材料だったと考えられます。

しかし本格的な市場時間を迎えると、対円クロスは反転下落して円買いが進展。対欧州通貨で売り込まれていたドルにもポジションの巻き戻しが発生した結果、「円買い・ドル買い」という悲観相場に見えてしまった側面があります。

確かに、株式市場は連日の上昇だったため、さすがに警戒感があったことや、内容がさえない決算発表が混ざり始めことをきっかけに、利益確定などの売りが先行し、株式市場が下落推移したことも、円買い・ドル買いの背景として指摘できそうです。

28日米国市場サマリー

ニューヨーク時間に入っても、ドル買い、円買いが継続して、米国企業決算の悪い内容だけが気になる中で、消費者信頼感指数が発表されました。内容は悪化となって相場を駄目押す形となり、最安値を付ける結果となっています。

しかし、株式市場が踏みとどまっていたことや、連銀筋からのコメントが悲観相場に水を差した格好となり、その後は調整気味に下値を縮めながら引けています。

ダウの終値は前日比で12ドル弱の下落、ナスダックはプラス圏、資源市場はプラス圏でそれぞれ引けているなど、まちまちな状況を見ても、休暇前に良くあるポジションの投げ合い相場とも言えそうです。

本日7月29日午前の東京外国為替市場

ユーロやポンドは対ドルでの下値を、再度試しに来る動きもありましたが、昨日の下値更新に失敗すると、僅かに反転しましたが大きく進展せず、その後は調整推移といった模様です。

株式市場は前日比で17円強の高値で前場を終了しており、こちらは比較的落ち着いている様子です。

本日は後ほど、ユーロ円相場を分析してみます。

27日東京市場総括

早朝には僅かに円高への動きがありましたが、以降は全ての通貨に対して円安となりました。株式市場が週明けにも関わらず強気相場に終始し、日経平均が先週末比で144円強、高く引けるなど、投資マインドの向上が、円安相場の一要因だと言えそうです。

欧州市場

東京市場からの流れは、ヨーロッパ時間に入っても継続しました。

入って直ぐに発表された、ドイツの経済指標が明るい内容だったことも、強気相場の流れを支援するのに一役買っていたことは間違いなさそうです。

テクニカル的にも、ユーロが対円で直近高値を上抜けるなど、円安相場を支援しました。

特にユーロは対ドルでも強く、ユーロドルは東京朝方の下値1.4175から1.4295ドル水準まで、ユーロ円は同じく134.25円から136.00水準まで上昇しました。

一方、ポンドはユーロに比べ上昇力は限定的で、加えて不動産絡みの損失報道が伝わると、ポンドが売られる局面もありました。

アメリカ市場

NYK時間に入って、さえない米企業決算などを受けて、ヨーロッパ通貨は対ドルで上値が重くなり始め、ユーロドルの下落が顕著となる中で、円は独歩安という展開となりました。

市場時間中盤で発表された経済指標の アメリカ新規住宅販売が好調な内容となったことも材料視された模様で、円は対ドルで93.35円水準まで上昇しました。

一方、既に下落を開始していたユーロは、経済指標にもほとんど影響されず、対ドルで一時1.4200割れに迫る下落となりましたが踏みとどまり、以降は調整気味に推移しています。

ドル円はその後、夜半過ぎから円が買い戻される流れとなり、連動するように対円ペアは総じて円高に推移しながらニューヨーク時間を終わっています。

債券市場は下落して利回りは上昇しています。相場下落の背景として、投資先にフローが向かっていることが挙げられるほかに、今週後半に向けて予定されている、米債の入札が相場を抑えているとの見方があるようです。

ニューヨーク株式市場は、前日比で僅かに高く引けていますが、上昇幅は次第に狭まっているように見えます。また、ユーロドルが早々と下落した背景には、金利差が意識されていたかもしれません。米債の入札を控え、今後、相場の主役は、株式市場から債券市場を中心とした金利相場に移る可能性を感じています。

本日7月28日午前の東京外国為替市場

昨日NY時間の引けにかけて発生した、円を買い戻す流れが継続しており、ドル円は一時、95円台を割り込み、ユーロ円も135円台割れを試す動きとなっています。

株式市場は堅調に推移していたようですが、戻り高値をうかがう水準で、足踏み状態となっている模様で、前日比で26円弱安く前場を引けています。為替相場が円高気味に推移しているのも一因だと考えられます。

今後の相場ですが

ユーロドル、ドル円ともに、昨日は上値の重さを確認した形となりました。テクニカル的に、ユーロ円ドル円ともに短期的には上昇トレンドを維持していますが、ポンドは元々弱かったことから、ポンド円相場は既に水平に推移し始めており、トレンドを失いかけている節があります。円高基調がこのまま続くようなら、ポンド円が先行指標となりそうな予感です。後ほど、ポンド円の短期チャート分析を行いたいと思います。

先ほど発表があったドイツ GFK消費者信頼感指数は、予想の2.9を上回る3.5となり、ユーロドルは予想通り軽く上方へジャンプしました。

ドイツ 輸入物価指数は恐らくユーロ高の恩恵もあって、低下しています。確かに輸入物価が上がれば国内のインフレが懸念されるところですが、賃金上昇が無いインフレ=好景気ではないだけに、輸入物価の低下は雇用状況を見れば、内需のためには良いことだと、消費者信頼感は主張しているようにも見えます。

さて、ユーロは対ドルで、昨年9月21日週から始まった暴落第二弾で付けた1.2330水準の大底値を付けたあと、12月14日週で1.4715水準まで急騰するなど何度か上下して底固めをしながら、今日に至っています。下値は確かに切り上がっており反転上昇にも見えますが、上値も同じように切り下がっていることから、基本的には収斂相場に見えます。フィボナッチのリトレースも、昨年7月14日週の高値と大底安値をとった場合、現在50%戻しの位置にあり、非常にニュートラルです。

ただ、先週の終値が既に雲の上で引け、本日はまだ半分しか過ぎていないものの、しっかりした足取りです。

また、ヒゲを無視して終値ベースで週足チャートを見てみると、大底から反転後、最も高い価格で引けたのが、先週だということになります。今週が終わって尚、雲の上にいるようなら少し信憑性もあがりますが、今後雲の中に入り込むようなら、ニュートラルを継続することになります。

日足に目を向けると、3月の2番底からは確かに上昇相場で、一目均衡表も揉み合いを脱して、上昇相場を完成しています。ドルの価値が世界的に下がっていることを前提に考えれば、ドル円の下落基調といい、納得が行きますが、ユーロ圏のファンダメンタルは今ひとつ上昇相場を信用しきれない状況です。

短期的に、7月24日早くに変動した下落相場は、その後の動きに影響を与えていると仮定した場合、これから上昇してゆくなら24日0:00高値を超える必要があります。また戻り相場の限界だとして、今後下落を再開するにしても、24日下値を割り込む必要があります。このあたりをヒントに、動き始めた列車に飛び乗ってみることは、悪くは無い挑戦に見えます。

上昇支持派(ブル戦略):

ストップエントリー@1.4305(24日高値裏) ストップ@1.4270

ブレークしないようなら直ぐにギブアップ

または、

リミットエントリー@1.4190(週足雲上限手前)ストップ@1.4160

24日下値の手前に週足での下値支持がある。ここを割り込むと上昇には悲観ムードとなりそう

下落支持派(ベア戦略):

リミットエントリー@1.4270(本日高値水準) ストップ@1.4310(24日高値越え)

24日高値超えは無いとした場合の戦略。短期トレンドには逆らうこととなる。

または、

ストップエントリー@1.4170(週足雲の入り鼻) ストップ@1.4210(雲の上に出直し大台替わりで)

ストップエントリー売り増し@1.4110(24日安値割れ) ストップ@1.4160(24日下値足の終値裏)

(上記戦略は、筆者のイメージです。取引を推奨しているわけではありません。)

24日欧州市場

東京株式市場が堅調を維持したことで円安、ドル安が穏やかに進行しましたが、ヨーロッパ市場に入ると、各通貨がそれぞれの動きを見せました。

要因として挙げられるのは、各国から発表された経済指標の内容がまちまちであったことから、ファンダメンタルの違いがそれぞれの通貨に影響したと想定できます。

ユーロ圏全体として発表されたPMI(購買責任者景況感指数)や、構成国となるドイツ単独でのPMIやIfo景況感指数がともに堅調だったことで、ユーロ圏のファンダメンタルが好感されて、ユーロが買われた可能性があります。一方で、イギリスのGDPやサービス業指数が悪化したことが、ポンド売りの要因に該当しそうです。

JST15:00前後からアメリカ市場時間となるJST21:00までの間に、ユーロドルは1.4170水準から1.4250水準へ上昇。ポンドドルは1.6540水準から1.6390水準へと下落。ユーロ買いポンド売りはドルを通しても一目瞭然となり、ユーロポンドは0.8580水準から0.8670水準へと上昇しています。

だた値幅的には、この2日間で下落したユーロポンド相場が戻されたにとどまっており、基本的には6月中旬から継続している穏やかな調整相場を延ばしたに過ぎないとも考えられます。

24日米国市場

発表された企業決算が悪い内容となり、強かったユーロドルもドル買いとなって下落基調となりました。

その後発表された、ミシガン大学消費者信頼感は改善と、まちまちな結果に、各通貨ペアとも概ね揉み合い相場となって先週を引けました。

本日週明け7月27日午前の東京外国為替市場

週初の相場は、先週末の終値から若干ドル売り円売り水準へギャップ気味に始まりました。

しかしその後、ギャップを埋めるようにドル買い円買いとなってユーロやポンドは対ドルで下値を伸ばす中、ドル円はドル買い円買いが均衡して小幅なもみ合いを継続しています。

株式市場は、日経平均が先週末の終値からおよそ76円高く始まり、その後は、為替相場がドル買い基調となっても、1万円の大台に乗せるなど、終始強気の相場で前場を引けています。為替市場のほうは、いよいよ夏枯れ相場入りした観がありますが、今月も一週間を残し、最後の調整には注意が必要です。

では、テクニカル的に相場を分析してみるとどうなるか、本日はユーロドル相場を後ほど観てみましょう。

ニューヨーク市場の終値から水準を変えられず、円、ドルの高値圏で揉み合っています。

テクニカルに見ても、ユーロドルは日足を陰線で引けたり、ポンドドルは迷い相場を示す十字足で引けるなど、株式市場から伝わる熱気に比べると、為替相場はドル売り円売りを伸ばしきれていない印象です。短期的に発生するトレンドが、2日ともたない昨今の相場で、短期的なポジションはかなりニュートラルになっている可能性がありそうです。

これからヨーロッパ市場にかけて材料となりえるイベントとして、以下の経済指標発表が予定されています。

16:30 独 7月PMI製造業

17:00 ユーロ圏7月PMI製造業

17:00 独 7月Ifo景気動向指数

17:30 英 第2四半期GDP速報値

予想は概ね若干の改善を見ているようですが、もし、弱い内容が連続して発表されるようだと、欧州株式市場はこのところの連騰疲れもあり、利益確定の欧州売りが先行という展開が想定されます。

テクニカル的に、メジャーな通貨ペアは、揉み合いながら高値圏に収束しており、上値を壊しに行く動機は十分にあります。

また、ドル円相場は下落トレンドチャンネルの上限域でもあり、上方へはブレークアウト、下方へはチャンネル推移と、上下ともに振れ易い地合いです。

逆に言えば、本日95.50円前後に差し掛かる上値線を基準として、その裏にストップをしっかり設定できれば、上下どちらの相場にもチャンスがありそうな位置だといえそうです。

下落支持:リミット売り@現在の94.80~95.00あたり ターゲット@92.00前後 ストップ@95.65 PL比3.3:1

チャンネル内は比較的自由。先日下値支持された91.80水準の手前をまずは目指す

上昇支持:ストップ買い@95.50 ターゲット@96.70(97.40) ストップ@94.80 PL比1.7:1

上値は重たく、まずは雲の下限あたりを目指す

(※上記の売買モデルは、あくまで筆者の個人的イメージです)