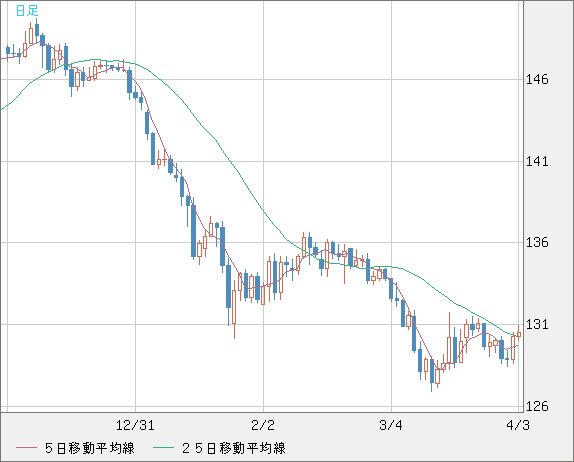

↑ USD/JPY(ZAI) 米雇用統計の暗転で強い下方圧力

先週、当ウェブログは「アメリカは世界経済を牽引できない」と書いた。

米雇用統計の衝撃的な結果は、それを証明するものと言える。

一方日本では、金融緩和によるデフレ脱却という、

歴史の教訓を完全無視した馬鹿馬鹿しい宗教が金融当局を蝕んでいる。

黒田日銀の主張とは正反対にCPIは刻々と低下しており

市場では4月30日の追加緩和を予想する向きが増える始末だ。

「黒田日銀は完全にリフレ・ドグマに浸潤されて、

デフレ脱却という愚劣な目標が自滅的であることに全く気づいていない。

特定層だけを潤し、日本経済を破局へ追い込む追加緩和に追い込まれるより他に道はないのだ」

としてきた当ウェブログの予言は的中しつつある。

また、依然として急反落への警戒が必要との見方も維持する。

「そろそろ調整局面かと警戒する声が増えてきた。

外国人が買い始めて2ヵ月ほど過ぎ、頃合いではある」

「逆指標としても東洋経済が派手な表紙の株式特集を組み、

当たらないことで定評のある大衆週刊誌が「東証2万円」を掲げ、

嫌が応にも不吉な予感が濃厚になりつつある」

「当ウェブログが最も警戒しているのは

巨額の先物を買い込んで相場をリードしてきたスペックの動向だ。

先週末の激しい日経先物の動きは、機を見るに敏な彼らが

大きく売り崩すための仕掛けを始めている兆候とも見える」

「「バフェット指標」は東証が既にバブルに突入したか、

或いはかなり接近している状態であることを示唆しており

今の東証の水準がまともだと思ってはならない」

海外から見ても国内から見ても、嫌な材料が増えてきた。

いかに株価操作に必死になっても、市場は必ず人智を超えるものだ。

「GPIFの巨額買い支えも急ぎ過ぎて今年でほぼ弾切れの可能性があり、

新規投入される三共済年金マネーもGPIFの4分の1弱の規模である。

所詮は株価操作でしかなく、信用バブルと同様に持続的に市場を上昇させることはできない」

「GPIFの買い余力は5兆円強だから、

三共済マネー3.5兆円との「連合軍」でも総計8.5兆円程度、

2013年の外国人買い15兆円の半分強に過ぎない」

「官が株価操作している今の官製市場においては、

見せかけの好況では成長率も1人当たりGDPも改善する訳がない」

「安倍政権の中には株価さえ上げておけば何とかなるとあさはかな了見を持つ者がいるのだろう。

そうした近視眼の輩の愚行の報いで日本経済が危機に陥ることになる。

歴史は真実を語っており、株価を操作しても実体経済を欺くことはできない」

「「東証がバブルに突入した」と判断した。

カネ余りで急速にPERが上昇する現象は、2007年にも起きていた。

業績に直結しないテーマで浮かれた上昇が続出していたのである。

経験則では、こうした異常事態が起きると2年以内に景況が暗転する。

2007年ばかりではなく、2000年もそうだった」

「アベノミクスの「三本の矢」は間違いなくインチキだが

東証を支える株価操作の「三本の柱」は強固だ。

この株価操作の報いで日本市場は遠からず塗炭の苦しみを味わうことになるだろう」

「米経済は矢張り減速感が強まってきており、楽観視できない。

インデックスで東証にアウトパフォームされたのは

日本経済が強い訳では全くない。米経済が想定外に弱いためだ」

「当ウェブログの懸念通り原油安でシェール産業が苦しくなり、

アメリカの投資と雇用にも悪影響が生じつつある」

「結局ギリシャ問題は何とか峠を越えたものの、

ウクライナ問題の余波とユーロ安誘導の困難で欧州経済の低迷は変わらないであろう。

ユーロ円チャートはこの買い戻しも一時的なものに過ぎないと示唆している」

「今回の外国人買いはボリュームが乏しい。

東証を大きく浮上させ得る確信を持った大口買いではなく、

スペックの先物売り仕掛けも警戒すべきだろう」

「原油価格が再度急落し、例えばバレル40ドルを下回ると

予想外のパニックが起きる可能性があることを警戒しておきたい」

「今の世界経済にはドル独歩高の負担は重過ぎる」

としてきた当ウェブログのスタンスは今週も維持する。

「RBA(豪中銀)が予想外の利下げを行い、

資源国の苦境が改めて浮き彫りになっている。

原油大幅安を受け、今後も資源国の景況下振れのリスクに注意が必要だ」

「外国人投資家からは「日銀緩和しか円安材料がない」との声が上がっており、

当ウェブログが予想したように今年最大の材料は追加緩和ということになりそうだ。

今年に限っては米利上げより大きなイベントになり得る」

「原油安にとって最も大きな打撃を受けるのがシェール業界である。

アメリカ経済の回復に大きな貢献を果たしてきたシェール産業は、

ハイイールド債市場で大きなプレゼンスを持っているため、

シェールバブル崩壊の余波で米経済は更なる下振れも考えられる」

「ドルが停滞し、ユーロが量的緩和の圧力を受けるとなると、

東証が続伸して上値を伸ばすのは非常に難しくなる」

「2015年は紛れもなく、我慢の年になりつつある」

としてきた当ウェブログの想定も依然として維持する。

直近では東証がダウをアウトパフォームしているが、

こうした期間は長続きしないと経験則は教えている。

「ECBもQEを実行することとなり、市場では効果が覿面に出ている。

ロイター調査ではQEの効果に懐疑的な意見が多数を占め、

ずるずると量的緩和策を続けざるを得ないとの見方が優勢である。

(日銀についても間違いなく同様の結果となるだろう)」

「漸く日銀は、自らの掲げた物価目標が誤っていることを認める路線に軌道修正し始めている。

物価目標は未達確実、成長率見通しも下方修正なのだから、

黒田日銀のこれまでの政策そのものが間違っていた訳である」

「追加緩和を行っても日本経済が停滞から脱却する筈がない」

「失業率も雇用者数も市場予想を上回ったにも関わらず、ドルもダウも下落した。

賃金下落のショックによるとも言われているが、それでだけでは説明できない。

「買われ過ぎ」の水準にあると言わざるを得ないだろう」

「原油安が続くとの世銀の見通しも重要である。

エネルギー投資は費用も労力もかかる。そう簡単にV字回復する状況にはない」

「更に悪いことに、投資家が皆ドルに対して強気であるため、

その投機ポジションの重みでドル自体が沈んでしまいそうな需給になっている。

たとえ見通しが正しくとも、市場には「多数派が間違う」という皮肉な真理がある」

「当ウェブログは、日本のGDPを20%近く切り下げて

国民を大幅に貧しくした張本人である黒田日銀が

今年前半に更なる追加緩和の愚行に走ると見ている」

「一部の層に収益機会を提供する点で「投資家の神」だが

経済全体は成長せず「一般国民の疫病神」である黒い日銀は、

マイナス成長を受けてもまだ目が覚めていない」

「最後には日本財政の救世主になるが、その代わりに経済危機の「A級戦犯」となる。

概ねそのような結末しか残っていない。

(因にジム・ロジャーズ氏は2016年から17年頃の危機を予想している)」

東証の「片肺飛行」でも官製マネーで内需関連は続伸した。

GPIFの買いは意想外に大きいことが明らかになり、「バブル」との判断は的中しつつある。

「焦点はエネルギー価格に景況が大きく左右されるロシアだ。

ロシア経済のエネルギー依存体質は全く変わっていない。

これほど急激かつ大幅に原油価格が下落すると、

ロシア経済に甚大な打撃が与えられるのは間違いない」

「為替急落の後は実体経済の悪化が来るのが通例だ。

原油急落は必ずしもOPEC減産見送り要因ばかりでなく、

世界経済の減速による需要停滞観測も確実にあるものと言えよう。

暗い影がかかっているのはロシア経済ばかりではない」

「経済悪化が鮮明になっているだけに

特に内需関連の急反落を警戒しておかなければならない。

(輸出関連は結局ドル円次第なので日本経済の好不況とはまた別である)」

「最悪の場合、鼠のレミングのように

自滅的な集団行動へと向かっているとも考えられよう」

「当ウェブログは黒田総裁が異例の辞任に追い込まれると予想しているが、

その見通しを補強する会合内容と言えよう。

ここまで理のある反対意見を押し切って追加緩和を決断したからには、

これから確実に生じる甚大な副作用の責は全て総裁に帰する以外にない」

「ここ数年、見たことのないような原油価格急落だった。

OPECの減産見送りの背景には、OPEC内での多極化の進展だけでなく、

サウジ等の大産出国がアメリカのシェールオイル採掘を牽制し、

体力勝負に出た側面もあろう。

それがもって回ってロシアを直撃しつつある状況、

場合によってはロシア発の危機や地政学リスクの再燃もあり得る」

「今は恩恵が大きいように見える原油大幅安だが、

デフレ脱却という愚かな宗教に感染した黒田日銀の追加緩和を招くだけでなく、

コージェネをはじめとする省エネの努力を怠らせて電力利権を延命させる副作用もある。

決して良い話ばかりではない」

と書いてきた当ウェブログのスタンスは今週も変わっていない。

ギリシャ問題を無事棚上げにできても欧州低迷は変わらず、

米経済減速も明確になってきている。

尚、昨年の追加緩和の時点では以下のように想定していた。

「追加緩和の決定は天災と同じような緊急速報で伝えられたが、

日本国民に甚大な被害をもたらす点でも天災と似ている」

「黒田日銀総裁は市場の裏をかいて追加緩和を行った訳ではなく、

異次元緩和の効果が出ていない失策を糊塗するために決断したようだ。

これで任期途中の辞任の可能性が高まったと言える」

「勿論、「悪い円安」は確定である。

1日で3%以上も円が急落することは、日本のGDPに換算すると

ドル建てで15兆円以上も日本が貧しくなっていることになる」

「黒田バズーカ第2弾の害悪は、第1弾と比較にならないほど破滅的である。

このように「発散」と呼ぶに相応しい急激な勢いで円が暴落している。

120円に達する速度は予想できないほど速いと見ておいた方が良い」

「70年代や80年代の教訓から正しく学んでいれば、

デフレ脱却で日本経済が好転するなどというカルト宗教の虚妄は明白である。

資産価格バブルが健全な経済をもたらさないことも言う迄もない」

「実質的な円の切り下げは資産家を急速に豊かにし、

ミドルクラスには資源・エネルギー・食料の悪性インフレをもたらす。

アンダークラスにとっては最悪の状況で、エンゲル係数の高い家計が行き詰まる。

軽犯罪が増え、日本の治安は悪化する可能性が高い」

「これから円安倒産が急増し「クロダ倒産」と呼ばれるようになり、

愚劣な黒田バズーカ第2弾が、庶民の生活を破壊することが明らかになろう。

昭和恐慌時の団琢磨と同様に、テロの標的とされる恐れすらある」

「投資家の稼ぎは日本が貧しくなった分の付け替えであり、特に為替は所得移転に過ぎない。

人々の暮らしが苦しくなるのと引き換えに、一部の者に富が転がり込んだのである」

「2015年は安倍内閣が破滅の淵に叩き込まれるだけでなく、激動の修羅場となる。

「円安=日本株高」という今世紀の常識がどこかで通用しなくなるだろう」

「当ウェブログは、これほど粗暴で破壊的な緩和策を全く予想していなかった。

今迄の見方を全て転換し、「悪い円安」が急速に接近していると判断した。

「日本経済は危険な激動期に突入しつつある。

マーケットのボラティリティが急激に拡大するなかで

一部の者だけが豊かになり、足蹴にされた国民が憎しみの目で彼らを見る」

……当ウェブログが予想した事態は、より速く、より深刻な形で実現しつつある。

「ドル高円安が進行することで日本の輸入物価高・CPI上昇を招き、

スペックの仕掛けによる自己実現的な円安トレンド定着の可能性も見えてきた。

2013年前半にジョージ・ソロスが不吉な予言を行ったように、

「円安が止まらなくなる可能性」を見ておくべきである」

「財務省の法人統計で衝撃的な数字が出た。

米経済回復でドル高円安が進み輸出業に大きな恩恵が及んだにも関わらず、

日本企業の自己資本比率は過去最高の水準となったのである。

投資増の勢いは依然として弱く、人件費に至っては前年比で5%も減少している。

自民党政権と経済界が結託して労働者の実質所得を減らしていると考えざるを得ない」

「このような内向きの日本企業を優遇したところで、

日本経済が強く回復する筈がないのは火を見るよりも明らかである。

「成長率が低下しているにも関わらず政策に嘴を挟む大企業と癒着し、

経営層や株主ばかりに恩恵を及ぼす自民党の旧態依然の体質が露見する。

2014年に急落するのは間違いなく安倍政権の支持率である。

2015年にはリフレ派への評価は地に墜ち、アベノミクスは嘲笑の対象となろう」

一方、余計な追加緩和によって「事実上のマネタイズ」との見方はほぼ的中した。

「目先の円安に幻惑され、日本の将来に不吉な影がかかっている」

「当ウェブログが予測していた「悪い円安」が、異様な速度で到来することになる。

安倍・黒田コンビが市場を軽視したために、財政危機もほぼ確実に接近する。

「剣によって立つ者は剣によって滅びる」との箴言と同じく、

金融政策によって立つ者は金融政策によって滅びるのであろう」

「黒田総裁の「次元の違う」量的・質的緩和は、事実上のマネタイズである」

「日本の国債市場は再起不能になり、財政再建を果たす可能性はほぼ失われた」

「黒田バブルに便乗して億単位の稼ぎを得る者が続出するだろうが、

今から警告しておく。決して調子に乗って騒いではならない。

ツケを回された国民の強い怒りは決してそのような輩を許さないであろう」

「今年は苦難の始まりの年となるだろう」とした予言が、悲しいことに実現しかけている。

危険な「悪い円安」の時代は「もうすぐそこまで迫っている」のではなく、既に「迎えつつある」のだ。

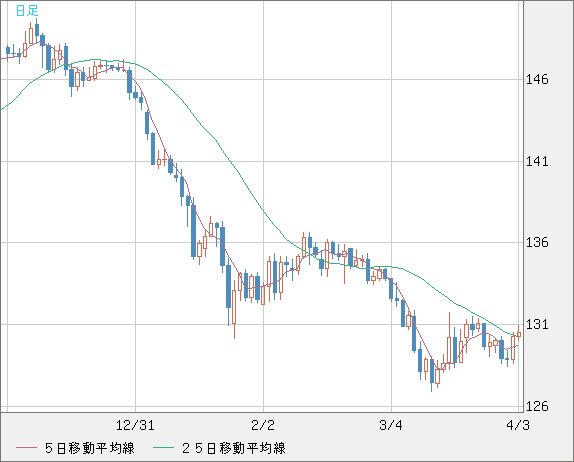

↓ EUR/JPY(ZAI) 普通は反転を窺う形だが、動きが重い

↓ GBP/JPY(ZAI) ポンドも押さえ付けられている

再びドルが叩き落とされた先週の動きを追ってみる。

特に週後半の動きは重要だった。

ドル119円半ばで伸び悩み、感謝祭休暇控え調整モード(reuters)

http://jp.reuters.com/article/businessNews/idJPKBN0MT0IU20150402

耐久消費財ばかりかADPとISMもネガティブだった。

雇用統計の暗転は不思議ではなかったと言えよう。

この記事に関しては、追加緩和観測についても押さえておきたい。

止まった海外勢の日本株買い、日経平均2万円へ3つの条件(reuters)

http://jp.reuters.com/article/topNews/idJPKBN0MU0FX20150403

先週の最も重要な報道としてはこちらを挙げる。

官製市場が言われてきても小幅の調整は経ている訳だから、

今年年初の下落と2月以降の急騰は外国人の売買なくして説明できない。

ドル急落、予想下回る米雇用統計受け=NY外為市場(asahi.com)

http://www.asahi.com/business/reuters/CRBKBN0MU19K.html

金曜の雇用統計は唖然とするほど悪かった。

その割に市場の反応が弱いので、悪化は一時的と見ているのかもしれない。

一方ユーロは急激な買い戻しだが、これが続くと考えるのは早計である。

◇ ◇ ◇ ◇

注目銘柄、食品関連のロングポジションは一部に集中させる。

PF組み入れ比率は ①東京建物、②ロックF、③マツダの順で、ショートの比率は2分の1以下。

↓ 食品関連(Yahoo.finance) 2910と2229は維持、7581の再上昇があるかどうか注目

サイゼリヤ(東証一部 7581) 2,014

カルビー(東証一部 2229) 4,855

ロックF(東証一部 2910) 2,439

マツダ(東証一部 7261) 232 → 306 / 178 → 275 / 87 → 217 / 130

298 → 314 / 332 → 425 / 380 → 522

(以降、5→1の株式併合)

2,497 → 2,772 / 2,266 → 2,989 / 2,989(ショート)

森精機製作所(東証一部 6141) 1,335・1,122(ショート)→ 1,289 / 1,550(ショート)

東京建物(東証一部 8804) 298 → 312 / 277 → 413 / 541 → 615 / 857 → 923

1,128 / 890 → 801(ショート)/ 945

ケネディクス(東証一部 4321) 604 →

ユナイテッドアローズ(東証一部 7606) 1,044 → 1,215 / 1,087 → 1,284

1,146 → 1,526 / 1,341 → 1,752

1,906 → 3,160 / 3,410 → 3,650

4,025 → 3,345 /3,780(ショート) / 3,110(ショート)

ユナイテッド(東証マザーズ 2497) 2,800 / 1,696

サンフロンティア(東証一部 8934) 61,600 → 114,600 / 77,700 → 154,100 / 88,300 → 154,100 /

132,300 (比較のため分割前の換算)

トーセイ(東証一部 8923) 25,170 → 59,300 / 83,600 → 102,100 / 67,200 → 79,100 /

82,100 → 64,200 / 75,600 (比較のため分割前の換算)

トーセイが素晴らしい本決算発表、サンフロンティアより堅調なのには裏付けがあった訳だ。

↓ 輸出関連(Yahoo.finance) マツダの下落止まらず、森精機は相変わらず妙な動き

首相、物価2%「うまくいかなければ日銀に説明責任」(日本経済新聞)

http://www.nikkei.com/article/DGXLASFL30HGB_Q5A330C1000000/

間違いない。黒田日銀は追加緩和に追い込まれる。

黒田日銀のこれまでの説明責任は極めていい加減なものだった。

昨年、CPIではなくマーケットを見て追加緩和を決めたのは明白であり今年も同様となろう。

◇ ◇ ◇ ◇

【 いとすぎの為替ポジション 】

ドル急反発を受けショート決済、雇用統計で急落したので無駄な取引だった。

ユーロショートは維持、反発しても売り直しの局面が来ると見ている。

2015/02/09 134.91 EUR/JPY Lev ×1.5 (ショート)

現在 > 130.57 ユーロ/円(損益116%)← 今年の損益率

177.48 ポンド/円

118.94 米ドル/円

◎ 2014年の損益率(手数料等除外)> 128%

◎ 2013年の損益率(手数料等除外)> 164%

◎ 2012年の損益率(手数料等除外)> 142%

◎ 2011年の損益率(手数料等除外)> 138%

◎ 2010年の損益率(手数料等除外)> 147%

◎ 2008年秋~09年末の損益率(手数料等除外)> 353%

▼ ポジション解消済み

2015/03/20 119.97 USD/JPY Lev ×1.5 (ショート)

2015/02/20 182.89 GBP/JPY Lev ×1.5

2015/01/22 135.05 EUR/JPY Lev ×1.5 (ショート)

2014/12/10 187.06 GBP/JPY Lev ×1.5 (ショート)

2014/10/30 174.99 GBP/JPY Lev ×1.5

2014/10/24 136.70 EUR/JPY Lev ×1.5 (ショート)

2014/10/02 175.54 GBP/JPY Lev ×1.5 (ショート)

2014/09/26 138.76 EUR/JPY Lev ×1.5 (ショート)

2014/09/19 177.76 GBP/JPY Lev ×1.5 (ショート)

…以下省略…

「ドル100円割れ」はなくなったと判断している。

120円に達する速度が異様に速く、「ドル150円時代」が接近している。

黒い日銀が円を切り下げ、格差が急激に拡大するステージに入った。

しかし今はリスク要因が多く、リスクオフを警戒すべき局面と見ている。

愚かな黒田日銀の追加緩和による「悪い円安」はひとまず速度減速の局面。

当ウェブログの予想通り、ドル上昇の「モメンタムは充分ではない」局面だった。

ドル・クロス円とも下抜けの可能性を見ておきたい。

※ くれぐれも投資家各位で御判断下さい。

※ このウェブログを参考とし、めでたく投資収益を得られた方は、

収益への課税分を社会に貢献する組織・団体に寄付して下さい。

(当ウェブログのこちらのカテゴリーも御覧下さい。)

先週、当ウェブログは「アメリカは世界経済を牽引できない」と書いた。

米雇用統計の衝撃的な結果は、それを証明するものと言える。

一方日本では、金融緩和によるデフレ脱却という、

歴史の教訓を完全無視した馬鹿馬鹿しい宗教が金融当局を蝕んでいる。

黒田日銀の主張とは正反対にCPIは刻々と低下しており

市場では4月30日の追加緩和を予想する向きが増える始末だ。

「黒田日銀は完全にリフレ・ドグマに浸潤されて、

デフレ脱却という愚劣な目標が自滅的であることに全く気づいていない。

特定層だけを潤し、日本経済を破局へ追い込む追加緩和に追い込まれるより他に道はないのだ」

としてきた当ウェブログの予言は的中しつつある。

また、依然として急反落への警戒が必要との見方も維持する。

「そろそろ調整局面かと警戒する声が増えてきた。

外国人が買い始めて2ヵ月ほど過ぎ、頃合いではある」

「逆指標としても東洋経済が派手な表紙の株式特集を組み、

当たらないことで定評のある大衆週刊誌が「東証2万円」を掲げ、

嫌が応にも不吉な予感が濃厚になりつつある」

「当ウェブログが最も警戒しているのは

巨額の先物を買い込んで相場をリードしてきたスペックの動向だ。

先週末の激しい日経先物の動きは、機を見るに敏な彼らが

大きく売り崩すための仕掛けを始めている兆候とも見える」

「「バフェット指標」は東証が既にバブルに突入したか、

或いはかなり接近している状態であることを示唆しており

今の東証の水準がまともだと思ってはならない」

海外から見ても国内から見ても、嫌な材料が増えてきた。

いかに株価操作に必死になっても、市場は必ず人智を超えるものだ。

「GPIFの巨額買い支えも急ぎ過ぎて今年でほぼ弾切れの可能性があり、

新規投入される三共済年金マネーもGPIFの4分の1弱の規模である。

所詮は株価操作でしかなく、信用バブルと同様に持続的に市場を上昇させることはできない」

「GPIFの買い余力は5兆円強だから、

三共済マネー3.5兆円との「連合軍」でも総計8.5兆円程度、

2013年の外国人買い15兆円の半分強に過ぎない」

「官が株価操作している今の官製市場においては、

見せかけの好況では成長率も1人当たりGDPも改善する訳がない」

「安倍政権の中には株価さえ上げておけば何とかなるとあさはかな了見を持つ者がいるのだろう。

そうした近視眼の輩の愚行の報いで日本経済が危機に陥ることになる。

歴史は真実を語っており、株価を操作しても実体経済を欺くことはできない」

「「東証がバブルに突入した」と判断した。

カネ余りで急速にPERが上昇する現象は、2007年にも起きていた。

業績に直結しないテーマで浮かれた上昇が続出していたのである。

経験則では、こうした異常事態が起きると2年以内に景況が暗転する。

2007年ばかりではなく、2000年もそうだった」

「アベノミクスの「三本の矢」は間違いなくインチキだが

東証を支える株価操作の「三本の柱」は強固だ。

この株価操作の報いで日本市場は遠からず塗炭の苦しみを味わうことになるだろう」

「米経済は矢張り減速感が強まってきており、楽観視できない。

インデックスで東証にアウトパフォームされたのは

日本経済が強い訳では全くない。米経済が想定外に弱いためだ」

「当ウェブログの懸念通り原油安でシェール産業が苦しくなり、

アメリカの投資と雇用にも悪影響が生じつつある」

「結局ギリシャ問題は何とか峠を越えたものの、

ウクライナ問題の余波とユーロ安誘導の困難で欧州経済の低迷は変わらないであろう。

ユーロ円チャートはこの買い戻しも一時的なものに過ぎないと示唆している」

「今回の外国人買いはボリュームが乏しい。

東証を大きく浮上させ得る確信を持った大口買いではなく、

スペックの先物売り仕掛けも警戒すべきだろう」

「原油価格が再度急落し、例えばバレル40ドルを下回ると

予想外のパニックが起きる可能性があることを警戒しておきたい」

「今の世界経済にはドル独歩高の負担は重過ぎる」

としてきた当ウェブログのスタンスは今週も維持する。

「RBA(豪中銀)が予想外の利下げを行い、

資源国の苦境が改めて浮き彫りになっている。

原油大幅安を受け、今後も資源国の景況下振れのリスクに注意が必要だ」

「外国人投資家からは「日銀緩和しか円安材料がない」との声が上がっており、

当ウェブログが予想したように今年最大の材料は追加緩和ということになりそうだ。

今年に限っては米利上げより大きなイベントになり得る」

「原油安にとって最も大きな打撃を受けるのがシェール業界である。

アメリカ経済の回復に大きな貢献を果たしてきたシェール産業は、

ハイイールド債市場で大きなプレゼンスを持っているため、

シェールバブル崩壊の余波で米経済は更なる下振れも考えられる」

「ドルが停滞し、ユーロが量的緩和の圧力を受けるとなると、

東証が続伸して上値を伸ばすのは非常に難しくなる」

「2015年は紛れもなく、我慢の年になりつつある」

としてきた当ウェブログの想定も依然として維持する。

直近では東証がダウをアウトパフォームしているが、

こうした期間は長続きしないと経験則は教えている。

「ECBもQEを実行することとなり、市場では効果が覿面に出ている。

ロイター調査ではQEの効果に懐疑的な意見が多数を占め、

ずるずると量的緩和策を続けざるを得ないとの見方が優勢である。

(日銀についても間違いなく同様の結果となるだろう)」

「漸く日銀は、自らの掲げた物価目標が誤っていることを認める路線に軌道修正し始めている。

物価目標は未達確実、成長率見通しも下方修正なのだから、

黒田日銀のこれまでの政策そのものが間違っていた訳である」

「追加緩和を行っても日本経済が停滞から脱却する筈がない」

「失業率も雇用者数も市場予想を上回ったにも関わらず、ドルもダウも下落した。

賃金下落のショックによるとも言われているが、それでだけでは説明できない。

「買われ過ぎ」の水準にあると言わざるを得ないだろう」

「原油安が続くとの世銀の見通しも重要である。

エネルギー投資は費用も労力もかかる。そう簡単にV字回復する状況にはない」

「更に悪いことに、投資家が皆ドルに対して強気であるため、

その投機ポジションの重みでドル自体が沈んでしまいそうな需給になっている。

たとえ見通しが正しくとも、市場には「多数派が間違う」という皮肉な真理がある」

「当ウェブログは、日本のGDPを20%近く切り下げて

国民を大幅に貧しくした張本人である黒田日銀が

今年前半に更なる追加緩和の愚行に走ると見ている」

「一部の層に収益機会を提供する点で「投資家の神」だが

経済全体は成長せず「一般国民の疫病神」である黒い日銀は、

マイナス成長を受けてもまだ目が覚めていない」

「最後には日本財政の救世主になるが、その代わりに経済危機の「A級戦犯」となる。

概ねそのような結末しか残っていない。

(因にジム・ロジャーズ氏は2016年から17年頃の危機を予想している)」

東証の「片肺飛行」でも官製マネーで内需関連は続伸した。

GPIFの買いは意想外に大きいことが明らかになり、「バブル」との判断は的中しつつある。

「焦点はエネルギー価格に景況が大きく左右されるロシアだ。

ロシア経済のエネルギー依存体質は全く変わっていない。

これほど急激かつ大幅に原油価格が下落すると、

ロシア経済に甚大な打撃が与えられるのは間違いない」

「為替急落の後は実体経済の悪化が来るのが通例だ。

原油急落は必ずしもOPEC減産見送り要因ばかりでなく、

世界経済の減速による需要停滞観測も確実にあるものと言えよう。

暗い影がかかっているのはロシア経済ばかりではない」

「経済悪化が鮮明になっているだけに

特に内需関連の急反落を警戒しておかなければならない。

(輸出関連は結局ドル円次第なので日本経済の好不況とはまた別である)」

「最悪の場合、鼠のレミングのように

自滅的な集団行動へと向かっているとも考えられよう」

「当ウェブログは黒田総裁が異例の辞任に追い込まれると予想しているが、

その見通しを補強する会合内容と言えよう。

ここまで理のある反対意見を押し切って追加緩和を決断したからには、

これから確実に生じる甚大な副作用の責は全て総裁に帰する以外にない」

「ここ数年、見たことのないような原油価格急落だった。

OPECの減産見送りの背景には、OPEC内での多極化の進展だけでなく、

サウジ等の大産出国がアメリカのシェールオイル採掘を牽制し、

体力勝負に出た側面もあろう。

それがもって回ってロシアを直撃しつつある状況、

場合によってはロシア発の危機や地政学リスクの再燃もあり得る」

「今は恩恵が大きいように見える原油大幅安だが、

デフレ脱却という愚かな宗教に感染した黒田日銀の追加緩和を招くだけでなく、

コージェネをはじめとする省エネの努力を怠らせて電力利権を延命させる副作用もある。

決して良い話ばかりではない」

と書いてきた当ウェブログのスタンスは今週も変わっていない。

ギリシャ問題を無事棚上げにできても欧州低迷は変わらず、

米経済減速も明確になってきている。

尚、昨年の追加緩和の時点では以下のように想定していた。

「追加緩和の決定は天災と同じような緊急速報で伝えられたが、

日本国民に甚大な被害をもたらす点でも天災と似ている」

「黒田日銀総裁は市場の裏をかいて追加緩和を行った訳ではなく、

異次元緩和の効果が出ていない失策を糊塗するために決断したようだ。

これで任期途中の辞任の可能性が高まったと言える」

「勿論、「悪い円安」は確定である。

1日で3%以上も円が急落することは、日本のGDPに換算すると

ドル建てで15兆円以上も日本が貧しくなっていることになる」

「黒田バズーカ第2弾の害悪は、第1弾と比較にならないほど破滅的である。

このように「発散」と呼ぶに相応しい急激な勢いで円が暴落している。

120円に達する速度は予想できないほど速いと見ておいた方が良い」

「70年代や80年代の教訓から正しく学んでいれば、

デフレ脱却で日本経済が好転するなどというカルト宗教の虚妄は明白である。

資産価格バブルが健全な経済をもたらさないことも言う迄もない」

「実質的な円の切り下げは資産家を急速に豊かにし、

ミドルクラスには資源・エネルギー・食料の悪性インフレをもたらす。

アンダークラスにとっては最悪の状況で、エンゲル係数の高い家計が行き詰まる。

軽犯罪が増え、日本の治安は悪化する可能性が高い」

「これから円安倒産が急増し「クロダ倒産」と呼ばれるようになり、

愚劣な黒田バズーカ第2弾が、庶民の生活を破壊することが明らかになろう。

昭和恐慌時の団琢磨と同様に、テロの標的とされる恐れすらある」

「投資家の稼ぎは日本が貧しくなった分の付け替えであり、特に為替は所得移転に過ぎない。

人々の暮らしが苦しくなるのと引き換えに、一部の者に富が転がり込んだのである」

「2015年は安倍内閣が破滅の淵に叩き込まれるだけでなく、激動の修羅場となる。

「円安=日本株高」という今世紀の常識がどこかで通用しなくなるだろう」

「当ウェブログは、これほど粗暴で破壊的な緩和策を全く予想していなかった。

今迄の見方を全て転換し、「悪い円安」が急速に接近していると判断した。

「日本経済は危険な激動期に突入しつつある。

マーケットのボラティリティが急激に拡大するなかで

一部の者だけが豊かになり、足蹴にされた国民が憎しみの目で彼らを見る」

……当ウェブログが予想した事態は、より速く、より深刻な形で実現しつつある。

「ドル高円安が進行することで日本の輸入物価高・CPI上昇を招き、

スペックの仕掛けによる自己実現的な円安トレンド定着の可能性も見えてきた。

2013年前半にジョージ・ソロスが不吉な予言を行ったように、

「円安が止まらなくなる可能性」を見ておくべきである」

「財務省の法人統計で衝撃的な数字が出た。

米経済回復でドル高円安が進み輸出業に大きな恩恵が及んだにも関わらず、

日本企業の自己資本比率は過去最高の水準となったのである。

投資増の勢いは依然として弱く、人件費に至っては前年比で5%も減少している。

自民党政権と経済界が結託して労働者の実質所得を減らしていると考えざるを得ない」

「このような内向きの日本企業を優遇したところで、

日本経済が強く回復する筈がないのは火を見るよりも明らかである。

「成長率が低下しているにも関わらず政策に嘴を挟む大企業と癒着し、

経営層や株主ばかりに恩恵を及ぼす自民党の旧態依然の体質が露見する。

2014年に急落するのは間違いなく安倍政権の支持率である。

2015年にはリフレ派への評価は地に墜ち、アベノミクスは嘲笑の対象となろう」

一方、余計な追加緩和によって「事実上のマネタイズ」との見方はほぼ的中した。

「目先の円安に幻惑され、日本の将来に不吉な影がかかっている」

「当ウェブログが予測していた「悪い円安」が、異様な速度で到来することになる。

安倍・黒田コンビが市場を軽視したために、財政危機もほぼ確実に接近する。

「剣によって立つ者は剣によって滅びる」との箴言と同じく、

金融政策によって立つ者は金融政策によって滅びるのであろう」

「黒田総裁の「次元の違う」量的・質的緩和は、事実上のマネタイズである」

「日本の国債市場は再起不能になり、財政再建を果たす可能性はほぼ失われた」

「黒田バブルに便乗して億単位の稼ぎを得る者が続出するだろうが、

今から警告しておく。決して調子に乗って騒いではならない。

ツケを回された国民の強い怒りは決してそのような輩を許さないであろう」

「今年は苦難の始まりの年となるだろう」とした予言が、悲しいことに実現しかけている。

危険な「悪い円安」の時代は「もうすぐそこまで迫っている」のではなく、既に「迎えつつある」のだ。

↓ EUR/JPY(ZAI) 普通は反転を窺う形だが、動きが重い

↓ GBP/JPY(ZAI) ポンドも押さえ付けられている

再びドルが叩き落とされた先週の動きを追ってみる。

特に週後半の動きは重要だった。

ドル119円半ばで伸び悩み、感謝祭休暇控え調整モード(reuters)

http://jp.reuters.com/article/businessNews/idJPKBN0MT0IU20150402

”午後3時のドル/円は、前日ニューヨーク市場午後5時時点に比べてややドル安/円高の119円半ば。日経平均株価は上げ幅を拡大したが、ドル/円では、米雇用統計と明日から始まる感謝祭休暇を控え、投機筋の持ち高調整が進み、伸び悩んだ。

ドルは朝方一時119.76円付近まで上値を伸ばしたが、その後は調整売りが目立ち、正午前には119.51円まで下落した。

明日の「グッド・フライデー」から週明け月曜日の「イースター・マンデー」まで、一連の感謝祭休暇を控えて、海外投機筋の活動は低迷し、「短期筋の間では、きょうあたりから主要通貨で利益確定売りやポジション調整の動きが出始めている」(国内金融機関)とされ、午後は全般にさえない値動きとなった。

「ドルが売られ気味なため、ユーロがしっかりし、クロス円は上昇しているが、ドル/円の上昇は節目、節目でとまってしまう」(FX会社)という。

〔中略〕

3日は米国では株式市場が休場、債券市場が短縮取引となるほか英国、豪州、香港、シンガポールなどが休場となる。英国などは6日も休場となる。

<米雇用統計>

3日に発表予定の米雇用統計については、「このところ良い数字が当たり前になってきているので、良い数字が出たとしても、ドルの底固めをする程度で、上に引っ張るような力にはならないのではないか」(前出のFX会社)という。逆に「弱い数字がでれば、ドル売りで反応するだろう」(同)とみられている。

ただ、前日の海外時間に発表されたADP全米雇用報告とISM製造業景気指数は、ともに市場予想を下回り、米株安や米金利低下につながった。

とりわけADP雇用報告は民間部門雇用者数の増加数が18万9000人にとどまり、2014年1月以来の低い伸びとなった。ロイターがまとめた市場予想22万5000人増も下回り「失望を誘った」(国内金融機関)という。

今年に入って、市場予想に比べて弱い米経済指標が目立つ中にあって、米2月雇用統計をはじめ、雇用関連は底堅い基調を維持し「ドル/円のより所」(国内証券)とされてきた面がある。

それだけに、低調だったADP雇用報告の結果に対する落胆も出ている。

きょうの海外時間には、新規失業保険申請件数が発表が予定されており、関心を集めそうだという。

〔中略〕

前日の東京市場終盤(欧州序盤)では、日銀の追加的金融緩和に関する思惑が投機筋のショート・カバーを誘発し、ドルは一時的に120円台に乗せた。

市場関係者によると、追加緩和の思惑の背景には、マイナス圏突入も照準に入ってきた日本のCPIの弱さがあるという。

三菱UFJモルガン・スタンレー証券・景気循環研究所が、独自に作成した国内企業物価のインフレ先行指数を用いて推計した結果によれば、CPIの現在の前年比における鈍化はまだ一段と進み、マイナスに転落する可能性がある。

同研究所は先月11日付のレポートで、「原因が『原油価格』という中長期的に経済にプラスになる要素であっても、放置すればバックワード・ルッキングな期待形成を、デフレ方向へと後退させかねないCPIの前年割れの進行は、まさしく黒田日銀が、コアCPIの1%割れ寸前時の14年10月31日に示したように、身を挺してでも水際で阻止するという断固たる姿勢を再び示すことが必要とされていよう」と指摘する。

さらに、同研究所は「国内外への配慮もあって、その時期については難しいが、統一地方選後、『展望リポート』が発表される4月30日の金融政策決定会合にでも、日銀が追加緩和に動くことは、決して不自然とは言えない」とみている。〔中略〕(為替マーケットチーム)”

耐久消費財ばかりかADPとISMもネガティブだった。

雇用統計の暗転は不思議ではなかったと言えよう。

この記事に関しては、追加緩和観測についても押さえておきたい。

止まった海外勢の日本株買い、日経平均2万円へ3つの条件(reuters)

http://jp.reuters.com/article/topNews/idJPKBN0MU0FX20150403

”海外投資家の日本株買いがガクンと止まった。短期調整に入っている需給的な理由はそこにある。利益確定売りが終われば再び買いが再開するのか、それともしばらく様子見か。

日経平均が2万円を目指すのに欠かせない彼らの買いが戻るには、高い期待を超える企業業績、大崩れしない米株、為替の安定の3条件がそろう必要があるとの見方が聞かれる。

<日本株の主導権はやはり海外勢>

「官製相場」といわれる今の日本株市場だが、需給面の動きをみる限り、相場の主導権を握っているのは依然として外国人投資家だ。

現物株と先物を合わせた海外投資家の日本株買いの動きをみると、今年に入って、1月1─2週に1兆9700億円売り越したことで、日経平均は約850円下落。その後、3月第2週まで計3兆7300億円買い越し、今度は3100円上昇(3月23日高値まで)した。

国内年金の買いがしばしば市場の話題になるが、信託銀行は1月1─2週に約3600億円買い越したものの、日本株は大きく下落。その後もコンスタントに買い続けているが、3月第2週まで累計は約4500億円と海外勢の約8分の1だ。

〔中略〕

その海外勢が3月3─4週と売り越しに転じた。日経平均は3月第4週から調整に入ったが、信託銀行は約3000億円の買い越しだったのに対し、海外勢は約3300億円の売り越し。ここでも主導権は海外勢にあることを証明した。今週に入って、日経平均は1万9000円の大台を割り込んだのは、「国内勢の期初の利益確定売りなどを警戒して海外勢が先に売りに動いた」(大手証券トレーダー)との見方がもっぱらだ。

<企業業績にはすでに高い期待>

3日の日経平均は続伸し、1万9400円台まで回復してきた。だが、東証1部売買代金は1月26日以来の2兆円割れと再び上値を追うエネルギーに欠ける状態だ。2万円大台を目指すには、上値を買ってくれる海外投資家の再参戦が不可欠だが、それには、3つの条件が必要になるとみられている。

1つは、今月後半からスタートする決算発表で、期待値を上回る業績(見通し)が発表されることだ。3月末から幾分調整したとはいえ、日経平均の予想株価収益率(PER)は17倍前半。欧米株のPERも高いため、それほど目立たないが、歴史的には上限に位置する。

来期以降の増益を織り込めば、PERは低下するが、逆に言えば来期増益を相当程度、織り込んだ水準にある。高い市場の期待値を上回るような業績見通しが示されなければ、一段の上値を追うのは難しい。

JPモルガン・アセット・マネジメントのグローバル・マーケット・ストラテジスト、重見吉徳氏は「10%程度の増益予想が示されたとしても、海外投資家にとって予想の範囲内であり、株価には織り込まれてしまった。10月の中間期決算発表で一段の増益への確信が得られるまでは上値を追うのは難しいのではないか」とみる。

〔中略〕

円安は日本株にとって必ずしもプラス要因ではなくなってきた。輸入物価上昇などの円安デメリットだけでなく、円安が進めば、ドル建ての日経平均を圧迫することになり、海外投資家にとって魅力は低下するためだ。

かといって円高が進んでしまえば増益期待が後退する。1ドル120円前後をキープすれば、2015年度に関しては対14年度比で平均10円程度の円安になるので、かなりの利益押し上げ効果が期待できる。いまの日本株にとっては、さらなる円安よりも為替の安定の方がよりプラス効果があるとの見方は多い。

3つめは、米株が崩れないことだ。米利上げの時期はまだわからないが、早期実施・先送りともに米株が大きく下落するリスクをはらむ。先送りはプラス要因のようにもみえるが、その原因が米経済の減速であれば、ネガティブ要因とも受け止られる。米株は依然として過去最高値水準にあり、調整への警戒感も大きい。

〔中略〕

最近では相関性が薄れたようにみえる日米株だが、グローバル金融相場のなかでは、引き続き海外勢の動向には注意が必要だ。 (伊賀大記 編集:宮崎大)”

先週の最も重要な報道としてはこちらを挙げる。

官製市場が言われてきても小幅の調整は経ている訳だから、

今年年初の下落と2月以降の急騰は外国人の売買なくして説明できない。

ドル急落、予想下回る米雇用統計受け=NY外為市場(asahi.com)

http://www.asahi.com/business/reuters/CRBKBN0MU19K.html

”3日のニューヨーク外為市場ではドルが急落。朝方発表された3月の米雇用統計が予想を下回る弱い内容となったことを受け、連邦準備理事会(FRB)が金融引き締め開始を予想以上に先延ばしするとの観測が高まった。

雇用統計では、非農業部門の雇用者数が12万6000人増と、市場予想の24万5000人増を大幅に下回り、2013年12月以来の小幅な増加にとどまった。失業率は前月から横ばいの5.5%で、市場予想と一致した。

TIAA─CREFのグローバル投資ストラテジスト、ダニエル・モリス氏は「雇用統計を受け、FRBによる25ベーシスポイント(bp)の利上げ時期予想が6月よりも今年後半に後ずれする可能性がある。われわれの予想は9月となった」と述べた。

雇用統計発表直後、ユーロは1%超急上昇。為替電子取引プラットフォームEBSのデータによると、ユーロはその後も上げ幅を拡大し、1.3%高の1.10230ドルと、1週間ぶりの高値をつけた。

ドル/円は0.78%下落し、1週間ぶりの安値となる118.74円。

〔中略〕

復活祭の連休で、欧州市場の大半が休場となっていることから、商いは薄かった。”

金曜の雇用統計は唖然とするほど悪かった。

その割に市場の反応が弱いので、悪化は一時的と見ているのかもしれない。

一方ユーロは急激な買い戻しだが、これが続くと考えるのは早計である。

◇ ◇ ◇ ◇

注目銘柄、食品関連のロングポジションは一部に集中させる。

PF組み入れ比率は ①東京建物、②ロックF、③マツダの順で、ショートの比率は2分の1以下。

↓ 食品関連(Yahoo.finance) 2910と2229は維持、7581の再上昇があるかどうか注目

サイゼリヤ(東証一部 7581) 2,014

カルビー(東証一部 2229) 4,855

ロックF(東証一部 2910) 2,439

マツダ(東証一部 7261) 232 → 306 / 178 → 275 / 87 → 217 / 130

298 → 314 / 332 → 425 / 380 → 522

(以降、5→1の株式併合)

2,497 → 2,772 / 2,266 → 2,989 / 2,989(ショート)

森精機製作所(東証一部 6141) 1,335・1,122(ショート)→ 1,289 / 1,550(ショート)

東京建物(東証一部 8804) 298 → 312 / 277 → 413 / 541 → 615 / 857 → 923

ケネディクス(東証一部 4321) 604 →

ユナイテッドアローズ(東証一部 7606) 1,044 → 1,215 / 1,087 → 1,284

1,146 → 1,526 / 1,341 → 1,752

1,906 → 3,160 / 3,410 → 3,650

4,025 → 3,345 /

ユナイテッド(東証マザーズ 2497) 2,800 / 1,696

サンフロンティア(東証一部 8934) 61,600 → 114,600 / 77,700 → 154,100 / 88,300 → 154,100 /

132,300 (比較のため分割前の換算)

トーセイ(東証一部 8923) 25,170 → 59,300 / 83,600 → 102,100 / 67,200 → 79,100 /

82,100 → 64,200 / 75,600 (比較のため分割前の換算)

トーセイが素晴らしい本決算発表、サンフロンティアより堅調なのには裏付けがあった訳だ。

↓ 輸出関連(Yahoo.finance) マツダの下落止まらず、森精機は相変わらず妙な動き

首相、物価2%「うまくいかなければ日銀に説明責任」(日本経済新聞)

http://www.nikkei.com/article/DGXLASFL30HGB_Q5A330C1000000/

”安倍晋三首相は30日午後、参院予算委員会で2%の物価安定に向けた政府と日銀の共同声明について「うまくいかなかった場合には、(日銀は)説明責任を負う」との考えを改めて強調した。日銀は「政府に(物価目標達成に向けた)道筋を進んでいるか、しっかりと説明責任を果たしていく」とも語った。〔以下略〕”

間違いない。黒田日銀は追加緩和に追い込まれる。

黒田日銀のこれまでの説明責任は極めていい加減なものだった。

昨年、CPIではなくマーケットを見て追加緩和を決めたのは明白であり今年も同様となろう。

| 『日経会社情報』2015・春号 2015年 04月号 |

◇ ◇ ◇ ◇

【 いとすぎの為替ポジション 】

ドル急反発を受けショート決済、雇用統計で急落したので無駄な取引だった。

ユーロショートは維持、反発しても売り直しの局面が来ると見ている。

2015/02/09 134.91 EUR/JPY Lev ×1.5 (ショート)

現在 > 130.57 ユーロ/円(損益116%)← 今年の損益率

177.48 ポンド/円

118.94 米ドル/円

◎ 2014年の損益率(手数料等除外)> 128%

◎ 2013年の損益率(手数料等除外)> 164%

◎ 2012年の損益率(手数料等除外)> 142%

◎ 2011年の損益率(手数料等除外)> 138%

◎ 2010年の損益率(手数料等除外)> 147%

◎ 2008年秋~09年末の損益率(手数料等除外)> 353%

▼ ポジション解消済み

2015/03/20 119.97 USD/JPY Lev ×1.5 (ショート)

2015/02/20 182.89 GBP/JPY Lev ×1.5

2015/01/22 135.05 EUR/JPY Lev ×1.5 (ショート)

2014/12/10 187.06 GBP/JPY Lev ×1.5 (ショート)

2014/10/30 174.99 GBP/JPY Lev ×1.5

2014/10/24 136.70 EUR/JPY Lev ×1.5 (ショート)

2014/10/02 175.54 GBP/JPY Lev ×1.5 (ショート)

2014/09/26 138.76 EUR/JPY Lev ×1.5 (ショート)

2014/09/19 177.76 GBP/JPY Lev ×1.5 (ショート)

…以下省略…

「ドル100円割れ」はなくなったと判断している。

120円に達する速度が異様に速く、「ドル150円時代」が接近している。

黒い日銀が円を切り下げ、格差が急激に拡大するステージに入った。

しかし今はリスク要因が多く、リスクオフを警戒すべき局面と見ている。

愚かな黒田日銀の追加緩和による「悪い円安」はひとまず速度減速の局面。

当ウェブログの予想通り、ドル上昇の「モメンタムは充分ではない」局面だった。

ドル・クロス円とも下抜けの可能性を見ておきたい。

※ くれぐれも投資家各位で御判断下さい。

※ このウェブログを参考とし、めでたく投資収益を得られた方は、

収益への課税分を社会に貢献する組織・団体に寄付して下さい。

(当ウェブログのこちらのカテゴリーも御覧下さい。)