http://www.mof.go.jp/tax_policy/summary/condition/005.htm より

■ 国際残高が増えても利払い費が増えていなかった ■

事実上、日銀の財政ファイナンスによってバランスしている日本国債ですが、今後この状況が安定的に続いてゆくのでしょうか?

問題は、予算の中に占める国債の利払費の大きさである事は、以前にも書きました。

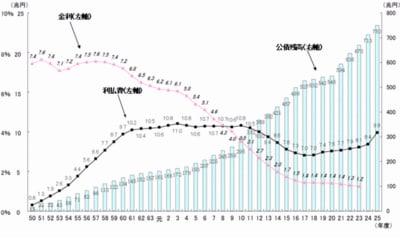

上のグラフで見ると、国債残高が増加しているにも関わらず国債の利払費は低下傾向にありました。これは国債金利が低下していたので、金利が高い時代の国債の償還が進むに従って、国債金の利払費が低下していた事を示します。

借り換え債も同様で、建設国債など償還期限60年などという国債は、通常は10年債などで発行され、10年毎に1/6ずつ償還し、残りは自動的に借り換え債が発行されます。国債金利が下がっていたので、借り換え債の金利負担も低減してきました。

この様に、国債金利の低下は、利払い費の低下というボーナスという形で、財政に大きく寄与してきました。

■ 増加し始めた利払い費 ■

https://www.jri.co.jp/MediaLibrary/file/report/jrireview/pdf/6726.pdf

上のグラフは今後利払い費がどの様に推移するかを示したものです。

青線が経済成長率1%(10年債金利2%)での予測。赤い線が経済成長率3%(10年債金利2→2.6%)での予測です。この試算は、経済成長による税収増や、国債年限の細かな分布も加味したものとなっています。

平成15年頃から利払い費は上昇傾向に転じています。これは金利の高い国債の償還が一通り進んだ事を意味しています。今後は低利の国債から同じ様な金利の国債への償還が始まりますので、国債残高の増加に応じた利払い費上昇が始まります。

この試算によれば、平成32年(2020年)には現在の成長率でも、国債の利払費は年間20兆円を越えています。成長率3%では25兆円を越えています。

この事から、巨大は国債発行残高を抱える日本では、借換債などが増えて行くので、多少の景気回復があったとしても国債の利払費が増大する事が分かります。

尤も、現在の10年債金利が0.7%台である事を考えると、青線の予測も現状よりも悪い条件による試算である事には注意が必要です。

■ 利払い費が財政を圧迫する ■

http://www.kansi.ecnet.jp/kousai.htmlより

利払い費の増加が財政にどの様な影響を与えるのかを見て見ましょう。

上のグラフは平成20年度(2008年)の歳出と歳入です。

歳出の1/4が国債費ですが、その内の9.3兆円が利払い費となっています。

これは公共事業費の6.3兆円を大きく凌いでいます。

今後、先の予測の様に国債の利払費が増大して行くと、日本の歳出は、放っておいても増え続ける社会保障費と国債の利払費に喰われてしまい、その他の予算が大きく圧迫される事になります。

景気が回復すれば税収も増えますが、バブル時代の税収が60兆円で程度でしたので、税収増加による緩和効果は限定的です。

結局、現在の日本の財政状況は、金利低下ボーナスの最後の時期にあり、今後は財政の自由度も国債の利払費に大きく圧迫されて行く事が分かります。

■ 金利上昇を加速するバブル ■

日銀は今年から異次元緩和に踏み切り、マネタリーベースを月額7兆円ずつ拡大しています。この様な極端な金融緩和は、実体経済の拡大より先に資産市場でバブルを作り出す事は歴史が物語っています。

ここで問題になるのは、日銀は緩和の目標としてインフレ率2%を掲げていますが、バブル絶頂期のインフレ率でもせいぜい3%台だあったという事実です。一方、長期金利は8%台に迫っていました。

ここに中央銀行の金融政策の大きな問題点が潜んでいます。日銀が2%をインフレターゲットとして金融緩和を継続した場合、目標達成より先に、資産市場が過熱して金利上昇圧力が高まる恐れがあるのです。

金利上昇を受けて、柔軟に緩和規模の縮小を開始出来れば問題はありませんが、インフレターゲットの様に硬直的な目標を掲げていると、緩和縮小のタイミングを逃して、バブルを拡大する恐れが生じます。

■ 既に米国や世界各国で金利が上昇し始めている ■

大規模緩和で日本の先を行くアメリカでは、既に10年債金利が3%に迫り、さらに30年債金利も4%に迫っています。金利が正常化していると言えば聞こえが良いのですが、日本同様、リーマンショック以降財政赤字を急激に積み上げたアメリカにとっても、金利上昇は財政の圧迫要因に繋がります。

何よりも、既発国債が額面割れしているのですから、問題は深刻です。

この様に、極端な財政拡大や金融緩和は、短期的な危機回避には効果的ながら、長期的には経済や財政運営の選択肢を奪って行き、金利上昇に対する財政の抵抗力を奪って行きます。

戦前の日本は、高橋是清が国債の直接買い入れに踏み出し、軍部の圧力でや226事件で高橋是清が暗殺された事から、財政の歯止めを失い、大量の国債や軍債が発行されました。その結果、戦後の高インフレが発生し、債権の価値が失われる事で、政府の借金はチャラにされました。

歴史的に見てもこの様な現象は珍しく無く、むしろ国家運営の常套手段ともなっています。

■ 危機は差し迫っていないが、不測の事態への備えは必要 ■

一般的には、中央銀行が財政をファイナンスすると国債金利が急上昇すると言われて来ました。しかし、日銀の異次元緩和でも、10年債金利が0.7%台で落ち着いているので、金利上昇にが始まるには、何等かのショックの発生が不可欠なのかも知れません。

現状、国内情勢だけ見れば、バブルの芽を上手く積んでいれば、金利上昇は限定的です。日本国債は10年~15年は、このままある程度の安定を保ていられるでしょう。

一方で、海外で再び金融危機が発生し、それが国債の信用不安に繋がる様な事態になれば、日本国債の金利上昇圧力も高まります。

財政崩壊はまだまだ先に話ですが、短期的な世界の危機にも注意を払う必要があるのです。