■ 「年金以外に2000万円の貯蓄が必用」!? ■

国会を騒がせている金融庁の報告書。

「夫婦で95歳まで生きるとすると年金以外に2000万円の貯蓄が必用」という文言だけが一人歩きしています。

先ずは、金融庁のワーキンググループの報告書を見てみましょう。

金融審議会 市場ワーキング・グループ報告書

「高齢社会における資産形成・管理」

問題の箇所はここですね。

10ページより

16ページより

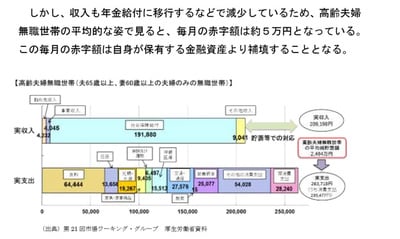

1) 厚生労働省の資料で夫65歳、妻60歳の夫婦の月額平均支出は25万円

2) 厚生労働省の資料で夫65歳、妻60歳の夫婦の月額平均年金額は20万円

3) 夫95歳、妻90歳まで生きると30年間に2000万円が必用になる

これ、ちょっと強引ですね。

3ページより

95歳まで生きる人って25.3%しかいないよ!!

さらに、男性となると、もっと少ない

もう一個突っ込んで良いですか

5万x12か月x30年=1800万円

おい、金融庁、200万円もサバ読んでんじゃネーよ!!

■ 統計の使い方が間違ってるんじゃない? ■

「年金が2000万円足りない」という話だけが一人歩きしていますが、この2000万円の根拠が実のオカシイ。

ようやく年金生活に入った65歳の夫と、60歳の奥さんが、退職金の貯金もあるから、老後を楽しく過ごそうとしたら、年金だけでは足りなくて、家計が5万円赤字になっちゃった。でも良いわよね、健康なのは今のうちだから、旅行もしたいし、美味しいものも食べたいじゃない。

・・・・こんな生活、30年も続けられる訳が無い。

■ 老人ホームや介護費用などが考慮されていない2000万円 ■

実はこの2000万円には、老後の生活で実際的な問題となる老人ホームの入居費用や、介護保険の個人負担の金額は含まれていません。(そう報告書に書いてあります)

しかし、実際の老後にはこれらの資金が必用になるケースも多く、高齢者の貯蓄は増える傾向にあります。

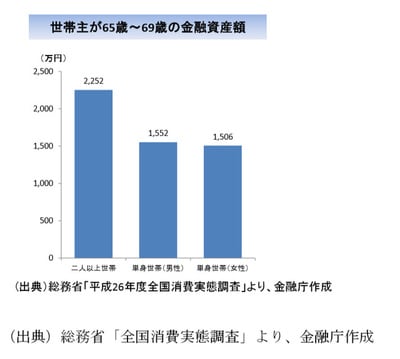

16ページより

若者の貯蓄が減り続け、高齢者の貯蓄が増え続けています。これ、若者の数が減って、高齢者の数が増え続けるのだから当たり前ですが、経済全体を見れば問題が多い。消費欲旺盛の世代から消費しない高齢者に資産が移転するのだから、経済が活性化する訳が無い。

高齢者は老後懸念される老人ホームや介護保険の負担を子供達に負わせたくないので、年金支給後のしばらくの期間、悠々自適に生活した後は、切り詰めた生活に入り、なるべく退職金を取り崩さずに、さらには年金も貯金するなど、生活防衛に入ります。その結果、貯蓄額が増えるのです。実際に平均で2000万円程度の貯蓄をしていると報告書にはデータが出ています。

16ページより

■ 実は怖かった金融庁の報告書 ■

色々と脇の甘さの目立つ報告書ですが、実は、様々は恐ろしい未来を提示しています。

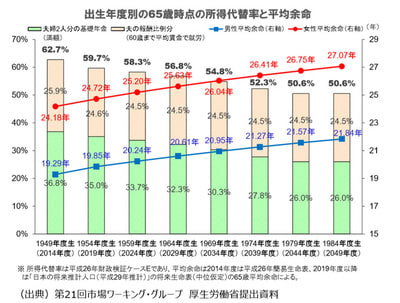

9ページより

上のグラフは「所得代替え率=年金支給額/現役世代の可処分所得」ですが、これが年々減って行く事が分かります。厚生労働省が年金支給額を減らす事が前提となっています。

元となった金融庁の資料には・・恐ろしい文言が書かれています。

○ 寿命の延伸により65歳時点の平均余命は長期化する一方、公的年金の給付水準は今後、マクロ経済 スライドによって調整されていくことが見込まれている。

「マクロ経済スライド」とは何か、厚生労働省の説明を見てみましょう。

「社会全体の公的年金制度を支える力(現役世代の人数)の変化」と「平均余命の伸びに伴う給付費の増加」というマクロでみた給付と負担の変動に応じて、給付水準を自動的に調整する仕組みを導入したのです。この仕組みを「マクロ経済スライド」と呼んでいます。

要は、「年金負担者が減る分だけ、年金支給額を減らして、年金を温存しますよ」という方式。これで100年維持する事が可能になります。(当たり前じゃん!!)

■ 75歳まで働け!! ■

報告書にはさらに恐ろしいデータが並びます。

10ページより

11ページより

何と、日本の高齢者の多くが65歳以上まで就労しており、さらに死ぬまで働きたいと思っている・・・。これを逆手に取って「年金75歳支給開始でも良いよね」って言われちゃうよ・・・。

すみません、高齢者の方々、程々にリタイアして下さい。僕ら世代にしわ寄せが来るので・・・

■ 個人の試算運用を進めるパンフレットでした ■

結局、ツッコミ所満載ではありますが、「日本の年金支給額は年々減るから、若いうちから個人の試算運用で、老後の生活を安定させよう」という、金融関係のお仕事の方が中心になって作られたセールスパンフレットでした。

■ 恐ろしのは、個人でも損をして、GPIFでも損をする未来 ■

日本国債の金利がゼロ以下となった事で、日本の資金は国債での安全運用から締め出されました。

1) 個人の資金も市場でリスク運用

2) 年金積立金の市場でリスク運用

さて、問題です。この様な状況で、リーマンショックの様な危機が起きたらどうなるでしょうか・・・。

今後、安倍政権に引導を渡すのは、金融緩和バブルの崩壊となるはずです。GPIFの運用実績の公表が遅れていますが、参議院選挙前には、とても公表出来ない数字となっているのでしょう。

■ 本当の問題は「無駄な長生き問題」 ■

今回の金融庁の報告書は業界お手盛りでお粗末ですが、年金の問題が無くなった訳ではありません。年金お負担者は減り続け、受給者は増え続ける。

現在は厚生年金の積立金がプラスですが、やがてこれを使い切ると、いよいよ年金の支給額の維持が難しくなります。厚生労働省の試算は様々なパターンがあり、積立金運用の金利や、積立金の値上げ、給付年齢に引き上げ等により、予測は様々に変化します。

支給開始年齢を段階的に上げ、70歳を支給開始にする事はほぼ確定で、65歳で定年退職した後に、5年程度は貯金で生活し、その後は年金に頼る事になるのでしょう。貯蓄ゼロ世帯が増えているので、70歳までは働かないといけない人々も多く居るハズです。

年金の問題は平均寿命の延びが大きく影響しています。これは医療財政問題とリンクしています。高齢者に高度医療を安価で施す事が国家にとって得策なのか、そろそろ真剣に討議すべき時期に来ています。儒教の影響が強い日本では、「高齢者は大切にしなければいけない」という考え方に違和感を持ちませんが、欧州諸国では高齢者に高度医療を施して延命する事はしません。

ただ、年金問題も、医療問題も老人が占拠で猛威を振るうシルバーデモクラシーの現在の日本では解決が難しい。それこそ、財政が破綻する様な事態にならなければ改革に着手出来ない事も事実です。