さて、前のエントリーの「金あまり」によるその「余った金」の投資先として目を付けられたのが、それまで値上がりし続けてきた(つまり「下がることがない」という神話があった)土地(と株)である。

単純に言うと「さしあたり使うあてもないし、設備投資に使っても儲かるとは限らない。だったら、とりあえず、“必ず上がる”土地でも買っておくか」ということだったのだろう(土地への投資は“ローリスク・ハイリターン”であるという幻想が当時はあった)。

土地というものは(株もそうだが)、「上がるから買う」「買うから上がる」、ということでとめどなく相場が上がっていく構造を持っている。一度上がり始めると、「まだ安いうちに土地を買っとかなきゃ損だ」ということになり、欲しいという人が集中する。そうなると「欲しい奴はなんぼでもおるんやから、そんな安値では売れへんな~」ということになって、どんどん、どんどん地価が暴騰していくわけだ。

しまいには、払わなきゃいけない「金利」と計りにかけて、金を借りてでも土地を買う人まで出てくる。借金して、土地や株に投資して、タイミングよく上がった土地を売れば、な~んもせんでもボロ儲けできるわけだから、あくせく働くのはバカらしくなる。要するに資金運用の要領の良さこそが全てであって、「コツコツやる奴っつぁご苦労さん」(byクレイジーキャッツ)ということである。「バブル時代に日本人の精神は腐ってしまった」とよく言われるが、それはこの価値観に富裕層がどっぷりと染まってしまって、その後もそういう濡れ手に粟のオイシイ思いができないか…という幻想をいまだに捨てきれない事を指しているのであろう。

このようにしてダブついた投資資金が集まることで‘90年代初めに上がるだけ上がった株や土地が、ついに“暴落する”という事態になる。それが「バブルの崩壊」である。つまり「土地は絶対に上がる」「株は下がるわけがない」という“神話”の崩壊である。

続きを読む前にクリックで応援おねがい!

続きを読む前にクリックで応援おねがい!

↓ ↓ ↓![]()

よくよく考えてみると、実質価値のそれほどないものが、多くの人が欲しがるという理由だけでバカみたいに高い値がついているわけで(参照:「オランダ・チューリップバブル~そのとき人はどう行動したか~」)、「こんなもんがそんなに高いのはなんぼなんでもおかしいのでは?」という共通認識が一気に市場を駆けめぐればおしまいなわけだ。

大量の人間が、少しでも高い値を付けているうちに、少しでも早く売りぬけようとすることによって、一気に暴落が加速する(これは、何度か日本や世界を襲った株価大暴落で、もうおなじみである)。

さて前振りが長くなってしまったが、「不良債権って何であんなに増えちゃったの?」というもともとの疑問にやっとたどり着いた^^;)。

まず、空前の「金あまり」状況に対して、バブルの初期に金融機関は、(今にして思えばだが)そもそも担保に見合わない金額を返済能力の乏しい対象に貸しまくっていた、という状況がある。

前のエントリーでも書いたように、「設備投資をする企業」という重要な借り手が減っきたという流れもあり、金融機関としても、豊かになった国民から集積した大量の資金をどこに貸して金儲けするか(眠らせておいても何の意味もない。あるのだったら何がなんでも運用して少しでも儲けなくてはならない…思わせるのが「金」の魔力である)、ということに困りはじめていたと考えられる。

そこで、金融機関は、とにかく人々に借金をさせるために、いろんなことをしてきた。

当時より、「土地」(や「株」)は将来必ず上がるという神話があった。そこで、「あなたの土地は将来こんな高い価格になると見込まれるので、それを担保にすれば、こんなにたくさん金を借りることができますよ」と耳元でささやくことによって、金を借りる人間(一般富裕層や企業も含む)を次々と発掘していったのである。

また、こんなことも行っただろう。「この土地は、我々の査定によると将来これくらいの高い価値を持つようになるから、今のうちに、銀行から金を借りて買っておかないと損ですよ」。金融機関としては、利子を付けて返してくれる保証のある限りは、できるだけ多くの人や企業に金を貸せば貸すだけ、金利による収入が増えるわけである。「土地神話」や「株神話」(「土地や株は下がらない」)があるので、それをもとに金融機関がどんどん甘い基準で資産を査定し、金を貸しまくったのがバブルの直接原因だろう(裏の原因についてはまた後日エントリーする)。

では、地価が下がり始めた時点で、金融機関はなぜ担保(地価)に見合わない債権を抱えつづけたのだろうか?

金融機関としてはバブルの気運に酔いしれて、本来借金を返す能力のない対象に、己自身が甘い査定することによって金をガンガン貸してしまった。多額の借金との価値が釣り合わなくなってしまった土地を、借金の担保に押さえたとしても損が確定するだけである。それならば、借金の利子だけでも払い続けてもらった方が、自分の甘い査定の責任は追及されないし、(さしあたりは)目に見えて損するわけでもない。それが、債権を抱え続けた理由だろう。

いずれ地価が上がるのを待っていたというのもあるだろうが、まあ読みが甘いとしか言いようがない。

とにかく、塩漬けにしたまま5年も6年も放置し続けた。おかげでその間に、借金の返済どころか金利を払う能力さえ失った人や企業が雪だるま式に増えてしまって、収集がつかなくなってしまった。

不良債権を抱え続けた理由のもう一つは、土地は所有者を動かさない限りは価値を曖昧にしておけるということだろうか。債権処理あるいは取引で実際に査定し直したとたん、実は雀の涙ほどの価値しかないということが判明したら、計上しなくてはならなくなる。だから、破産を認めず、金利だけでも払い続けさせることで、問題を隠匿し、明るみに出ないようにさせていたわけだ。

金融機関が不良債権の開示や処理に対してなぜ消極的だったのか?という疑問もこれではっきりする。

上にも書いたが、不良債権が増えてしまった原因は、そもそも甘い査定で担保を見積もって、本来返済能力の無い対象に金を貸しまくった金融機関自身にあり、バブル経済の気運に合わせて踊った自らの非を認めたくなかったのだろう(少なくとも経営陣は責任を追及される)。

また、「実はうちの銀行、不良債権を大量に抱えちゃってます」なんてことを正直に言おうものなら、当然、預金者が忌避して、銀行に押しかけて片っ端から預金を下ろす → ひどい場合は倒産に追い込まれる(取り付け騒ぎ)可能性さえある。だから、銀行がつぶれた場合にも預金者の預金を国が保障するという制度がつくられたのである。そして「取り付け騒ぎ」という最悪の事態は避けられ、統廃合を繰り返しはしたが、なんとか銀行は首をつないだわけだ。「なんでわしらの税金が、そもそもバブルの原因を作った銀行なんかを助けるために使われなあかんねん」といった人々の声はいまだ無視され続けている・・・)。

あまりに大雑把な分析かもしれないが、概ねこんな風に捉えられるのではないだろうか。考えれば考えるほど腹が立っくるが、まあこれもバブルに浮かれた日本人全体の責任として、なんとかするより仕方ないのだろう。

しかしほんとにそれだけか?と言われるとどうも釈然としない。

野村證券のHPを見ても

http://www.nomura.co.jp/terms/japan/ha/bubble_e.html

そもそも日本がバブル経済に突入したきっかけは「プラザ合意」にある、と書いてある。

この合意を受け、急速な円高が進行した。プラザ合意前日の東京市場では1ドル=242円であったが、1985年末には、1ドル=200円を切るまでの円高が進み、さらに、1988年の年初には、1ドル=128円をつけるまで進行した。

円高で競争力の落ちた日本国内の輸出産業や、製造業を救済する為に、円高対策として、1987年2月までに5回の公定歩合引き下げが行われた。当時としては、戦後最低の2.5%となった。金融市場では、急激な円高により、米国債券などに投資していた資金に為替差損が発生した。その結果、運用資金は為替リスクのない、国内市場に向けられた。

そこで、株式市場では株価が上昇し、不動産市場では地価が上昇した。さらに、資産の増大が、個人・企業の含み益を増大させ、担保価値や資産価値が増大することで金融機関による融資も膨らみ、バブル景気が起こった。

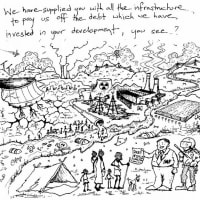

「バブル」は、破竹の勢いだった日本経済を失速させ、自国の「双子の赤字」を何とかするためにアメリカによって強制的に起こさせられた…と考えられるのではないだろうか?

この事については、またいずれ書いてみたい。![]()

http://j_coffee.at.infoseek.co.jp/retsuden3.html#soromon

=============================================

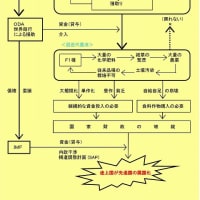

ソロモン証券は、日本株の暴落へ備え、大量のプット(株を一定価格で売る権利)を買います。そして、ほぼ同時期の、1990年1月11日、不人気の国債の入札に参加、600億円分を購入します。

同社は、大証で購入した日経平均のプットの一部をもとに、アメリカ中の顧客に「日本株売りファンド」を販売します。(簡単にいうと一定金額を払い、日経平均が下がると下がった分だけ利益の出るファンドです。)

これで、準備完了です。

1月16日、ソロモン証券は、買って間もない大量の国債を、損を承知で投売りします。国債価格は暴落して、金利は暴騰します。日経平均と長期国債の金利のグラフの90年1月を見ると、両者の関係がよくわかります。

金利の上昇をきっかけに株価は下落、先安感が支配的になります。国債で損をしても、株がそれ以上に暴落すれば、同社は儲かるのです。

そして、運命の2月26日が巡ってきます。

先安感が強くなると、現物より先物のほうが早く下がる傾向があります。この日、日経先物は、ストップ安になります。

ソロモン証券は、この機を逃さず、大量の裁定取引を解消して巨額の利益を確定します。

下がりきった先物を買い戻し、大量の現物を売ったのです。

1990年2月26日同社の大量の現物売りが、東京市場に衝撃をもたらします。

日経平均は、34891円から33322円へとたった一日で4.5%も暴落します。

当時、日本の投資家(私もその一人)は、裁定取引についての知識がありませんでした。

翌日の朝刊には、外資系証券会社の裁定取引が暴落の原因、と書いてあります。

「なにか得体の知れない、ヌエのようなアメリカの怪物が

コンピュータを使って暴れまわり、日本市場を破壊している。」

そんな印象でした。

ソロモンと同社から「日本株売りファンド」を買ったアメリカ国民は、日本株の暴落で膨大な利益をあげます。

◆◆無知で未開な市場は、◆◆

◆◆先進技術を持ったアメリカ人に収奪されてしまうのですね。◆◆

◆◆ 二度とこうしたことがないことを、日本人として望みます。◆◆

====================================

そう言ってもらえるととても嬉しいです。

『双子の赤字』というのは、レーガンが大統領だった時代に深刻な問題になった、アメリカの「経常収支の赤字」と「財政赤字」のことです。

詳しくは、このへんを見てもらえるといいかな?

http://www.rui.jp/ruinet.html?i=200&c=400&m=64484

うーん、経済ってむずかしい…^^;)

記事を読んで金融に関して少し分かりました。勉強になりました。。。

質問ですが『双子の赤字』って何ですか?