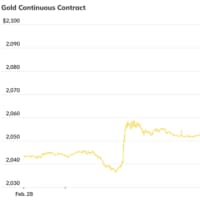

8月21日のNY金は5営業日ぶりの反落に。

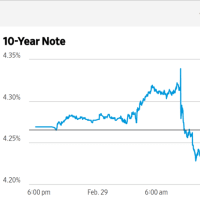

といっても最高値圏にしては前日比3.10ドル安というもので、一時売り圧力が高まったものの下値は限定的で2520ドル台後半まで。押し目買い意欲は旺盛で、終盤に買い戻され通常取引終値は2547.50ドルとなった。この日もドルがユーロや日本円など主要通貨に対し売られ、ドル指数(DXY)は一時100.923まで見て101.039で終了。昨年末12月27日以来の安値水準に。10年債利回りも4営業日連続低下で3.805%で終了。

DXYも米長期金利も9月利下げを織り込んだ動きとなっている。

本日から開催されるジャクソンホール会合の注目イベント、23日のパウエル米連邦準備理事会(FRB)議長の講演を控え、21日に注目されたのが米労働省が発表した雇用統計の年次改定(速報値)だった。

米雇用者数は今年3月までの1年間の伸びが、当初の推定よりはるかに弱い可能性があることが指摘され、最大100万人下方修正されるとの予想もあった。発表内容は推計値81万8000人の下方修正となった。

下方修正幅は2009年以来最大で1カ月当たりでは約6万8000人減となる。

従来の発表内容は月平均で24万2000人増だったが、速報値では約17万4000人増のペースとなる。依然として健全な雇用増加ペースではあるものの、雇用情勢の急減速を懸念するFRBにとっては、警戒モードを高める内容と言えるだろう。

この結果に対する金市場の反応は限定的なものとなった。

おそらく最大100万人という予想のある中での81万人台の結果と、昨日最後に書いたように、下方修正見通しの織り込みが進んでいたことで限定的な反応となったとみられる。ただし、パウエル議長の講演内容には多少の影響はあるものとみられる。

21日のもう一つの注目材料が午後に公開された7月開催分の米連邦公開市場委員会(FOMC)議事要旨だった。

内容は9月利下げ見通しを強固なものにした。

「大多数はデータが引き続きほぼ予想通りの内容となれば、次回の会合で利下げを実施することが適切になる公算が大きいとの考えを示した」とした。物価については、「最近の経済データはインフレ率が目標の2%に向かって持続的に低下していくとの自信を深めた」との認識を示した。

何人か(several)の参加者は7月会合での利下げを視野に入れていたことも明らかになった。「労働市場状況の漸進的な緩みがさらに進めば、より深刻な悪化に転じ得るリスクがあると一部の参加者は指摘した」としている。

7月時点での利下げ着手は、ダドリー前NY連銀総裁やブラインダー元FRB副議長が主張していた。7月利下げ主張が現メンバーにも何人かいたのは興味深い。

余談だが本日はある(外資系でなく外資の)運用会社の社長とじっくり話す機会があり、面白かった(興味深かった)。話題に出たのだが、今から25年前の7月から8月(1999年8月)ゴールドは253ドルの安値を付けたのだった。英国の中央銀行、イングランド銀行(BOE)が保有する金(ゴールド)の売却を発表。結局、BOEは20年ぶりの安値で売り払ったのだが、後年当時の大蔵大臣が首相になった際に、何ゆえあんな安値で売ったのかと英国国会で追及される一場面もあった。その名はゴードン・ブラウン。

いまやNY金は当時の10倍の価格水準。