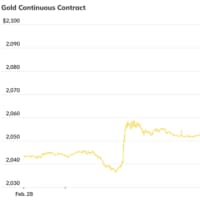

今週の注目点のひとつ7月の米消費者物価指数(CPI)は、引き続き対前年比で高水準の上昇が続いているものの、足元のトレンドを示す前月比では、上昇ピッチが落ちてきていることを確認。目先のピークは越えつつあるとの見方が生まれ、となるとFRBはテーパリングの決定を急ぐこともないのではということで、8月11日のNY金は続伸ということになった。

CPIの総合指数は前年同月比で5.4%の上昇と6月と同じで約13年ぶりの高水準となった。金融政策上重視されるコアPCIつまり変動の大きい食品とエネルギーを除く上昇率は4.3%の上昇となった。こちらは6月の4.5%上昇からは鈍った。とはいえ4%台の上昇が続くのは異例の事態(30年ぶり)ではある。

ただし、前月比で見るとやや様相は異なる。総合指数の前月比は0.5%上昇と、6月の0.9%上昇から縮小。一方、コアCPIは前月比で0.3%上昇と4カ月ぶりの小幅な伸びにとどまった。6月の0.9%上昇から大きく鈍化。伸びが鈍ったのは2月以来初めてのこと。

内訳では、6月のCPI5.4%上昇分の3分の1を占めていた中古車だが、前月比で見た場合6月の10.5%上昇から7月は0.2%上昇と大きく鈍化している。上昇が目立っていた航空券は0.1%の下落に。インフレとの関連で注目される賃金は、先週末の雇用統計によると民間平均時給は4.0%上昇と、6月の3.7%から加速しているので、この傾向が続くと沈静化には時間が掛かる可能性がある。

総じて構図としては特定品目の上昇が全体を押し上げていることに変わりなく、その伸びが鈍っていることはFRBの見通しと一致する。

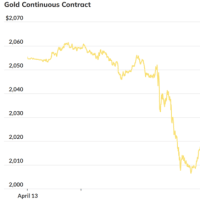

ここにきて9月のFOMCにでもテーパリング決定との見方が台頭し、週明け8月9日のモメンタム系のファンドの売り攻勢に“値崩れ”を起こしたNY金。その際にPodcastにて取り上げたように、いわゆる「フラッシュ・クラッシュ(Flash Crash)」を交える形で、一時前週末比90ドルほど安い1672.80ドルまで売り込まれた動きは、売られ過ぎは明らかだった。背景となる売り材料が「想定以上の雇用増」であるなら、いかにもこの動きはtoo much(行き過ぎ)だろう。

ちなみに瞬間タッチの安値1672.80ドルは、取引時間中(ザラバ)の安値としては、今年の3月8日の水準を下回り、昨年6月5日以来(1671.70ドル)のものとなる。結局、9日のNY時間は、アジア早朝のかく乱相場から落ち着きを取り戻し、一時は1750ドルを越えたものの、通常取引は前日比36.60ドル安の1726.50ドルで終了となった。結果的にこの日は、日足としては下ヒゲの長い陰線ということになったが、一気に下値を取りに行った挙句の、いわゆる「行って来い」現象の逆バージョンの印象が残る展開となった。

その後、自律反発的な動きに10日(5.20ドル高)、そして11日の21.60ドル高と心理的節目の1750ドルを回復して12日に入っている。

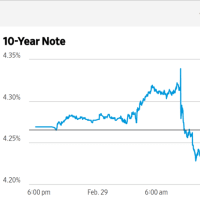

そもそも、6月のFOMCのパウエル議長の記者会見で浮上したテーパリング論議は、その後時期の問題はあれ実施は既定路線にあり、それは7月のFOMCにて固まったといえる。今回、雇用統計発表前に正常化への単なる始まりに過ぎないテーパリングに対し、理事が寄ってたかって発言する様は異様でもあり警戒感の表れでもあろう。FRB中枢部の意見の割れは、政策の方向性に対する不確実性を市場に認知させる意図をもったものか・・との勘繰りを生みそうだが、方針決定に際しての混乱回避の地ならしということか。

基本的にはFRBがテーパリング実行への準備に入っている現状は、金が上がりにくい環境が生まれていることになり、それは例えば実質金利がマイナスを維持するという金のサポート環境を上回る売り要因と捉えられるもの。問題は、その上でFRBが描くようにテーパリングから利上げにつながる政策移行が問題なく進むのか否かにある。株式はじめ資産価格の膨れ上がった中で、その点に疑問があるゆえに、金市場には2013年の再来はないと思っている。

CPIの総合指数は前年同月比で5.4%の上昇と6月と同じで約13年ぶりの高水準となった。金融政策上重視されるコアPCIつまり変動の大きい食品とエネルギーを除く上昇率は4.3%の上昇となった。こちらは6月の4.5%上昇からは鈍った。とはいえ4%台の上昇が続くのは異例の事態(30年ぶり)ではある。

ただし、前月比で見るとやや様相は異なる。総合指数の前月比は0.5%上昇と、6月の0.9%上昇から縮小。一方、コアCPIは前月比で0.3%上昇と4カ月ぶりの小幅な伸びにとどまった。6月の0.9%上昇から大きく鈍化。伸びが鈍ったのは2月以来初めてのこと。

内訳では、6月のCPI5.4%上昇分の3分の1を占めていた中古車だが、前月比で見た場合6月の10.5%上昇から7月は0.2%上昇と大きく鈍化している。上昇が目立っていた航空券は0.1%の下落に。インフレとの関連で注目される賃金は、先週末の雇用統計によると民間平均時給は4.0%上昇と、6月の3.7%から加速しているので、この傾向が続くと沈静化には時間が掛かる可能性がある。

総じて構図としては特定品目の上昇が全体を押し上げていることに変わりなく、その伸びが鈍っていることはFRBの見通しと一致する。

ここにきて9月のFOMCにでもテーパリング決定との見方が台頭し、週明け8月9日のモメンタム系のファンドの売り攻勢に“値崩れ”を起こしたNY金。その際にPodcastにて取り上げたように、いわゆる「フラッシュ・クラッシュ(Flash Crash)」を交える形で、一時前週末比90ドルほど安い1672.80ドルまで売り込まれた動きは、売られ過ぎは明らかだった。背景となる売り材料が「想定以上の雇用増」であるなら、いかにもこの動きはtoo much(行き過ぎ)だろう。

ちなみに瞬間タッチの安値1672.80ドルは、取引時間中(ザラバ)の安値としては、今年の3月8日の水準を下回り、昨年6月5日以来(1671.70ドル)のものとなる。結局、9日のNY時間は、アジア早朝のかく乱相場から落ち着きを取り戻し、一時は1750ドルを越えたものの、通常取引は前日比36.60ドル安の1726.50ドルで終了となった。結果的にこの日は、日足としては下ヒゲの長い陰線ということになったが、一気に下値を取りに行った挙句の、いわゆる「行って来い」現象の逆バージョンの印象が残る展開となった。

その後、自律反発的な動きに10日(5.20ドル高)、そして11日の21.60ドル高と心理的節目の1750ドルを回復して12日に入っている。

そもそも、6月のFOMCのパウエル議長の記者会見で浮上したテーパリング論議は、その後時期の問題はあれ実施は既定路線にあり、それは7月のFOMCにて固まったといえる。今回、雇用統計発表前に正常化への単なる始まりに過ぎないテーパリングに対し、理事が寄ってたかって発言する様は異様でもあり警戒感の表れでもあろう。FRB中枢部の意見の割れは、政策の方向性に対する不確実性を市場に認知させる意図をもったものか・・との勘繰りを生みそうだが、方針決定に際しての混乱回避の地ならしということか。

基本的にはFRBがテーパリング実行への準備に入っている現状は、金が上がりにくい環境が生まれていることになり、それは例えば実質金利がマイナスを維持するという金のサポート環境を上回る売り要因と捉えられるもの。問題は、その上でFRBが描くようにテーパリングから利上げにつながる政策移行が問題なく進むのか否かにある。株式はじめ資産価格の膨れ上がった中で、その点に疑問があるゆえに、金市場には2013年の再来はないと思っている。