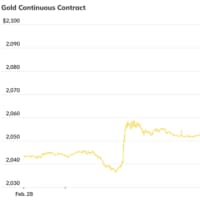

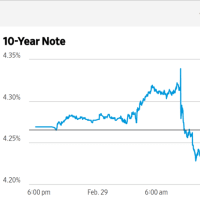

1月30日のNY金は続伸した。翌日に政策決定を控える米連邦公開市場委員会(FOMC)が始まり、市場全般が方向感の出にくい環境の中で、この日は米長期金利が低下。金市場では金利低下に沿ったファンドのプログラム的な買いが入ったとみられる。

米債の買い手掛かりとなったのは、米財務省による国債発行額の減額見通しだった。需給の改善を好感し買いが入り、利回りは低下しゴールドのサポート要因となった。発表によると1~3月期の借入額見通しは7600億ドル(約112兆円)で、前回2023年10月下旬に公表した8160億ドルから減少した。現金残高の増加を見込んでいるとしている。4~6月期は2020億ドルとしている。詳細は本日、発表される。

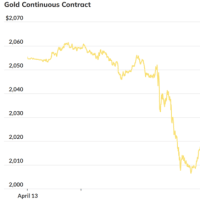

また、週初に伝えられた親イラン組織によるヨルダン駐留の米軍に対するドローン攻撃にて米兵に死傷者が出た問題では、バイデン政権に対し軍事行動を求める圧力が高まっていると伝えられたことも、ゴールドのサポート要因となっている。NYコメックスの通常取引は前日比6.30ドル高の2050.90ドルで終了した。2月物から4月物へ限月交代があり、2カ月分の金利プレミアムが乗り、20ドルほど価格が切り上がっている。

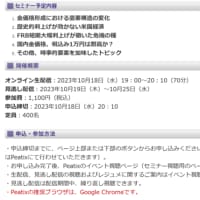

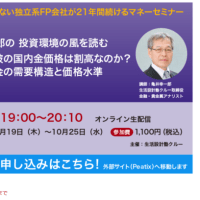

さて本日は、「予想を超えるインフレ低下の中でのFOMC」が結論を出す。

今回のFOMCでは政策金利は現行の5.25~5.50%にて据え置かれることが織り込み済みとなっている。昨年末から年明け以降に発表された米国関連指標とくに消費に関連する指標の堅調さが目立ち、景気の軟着陸への期待感が広がり、3月利下げ観測は大きく後退している。 一方で、直近で発表されたインフレ指標も想定以上の沈静化傾向を示しており、3カ月あるいは6カ月平均で見た場合ではFRBの目標の2%をほぼ達成、あるいは下回る状況にある。

そうした中で昨年7月以降続く5.25~5.50%の政策金利の水準はかなり高いのは事実で、効き始めると急激に景気を冷やすとの指摘もある。つまりFRBとしては、いつでも利下げに着手できる状況にあり、後はタイミングの問題となっている。

それゆえ今回は声明文の内容に変更を加えるなどしてハト派転向を印象付けるとの指摘もある。

恐れるのは、早すぎる緩和がインフレを再燃させるのではということ。複数のFRB関係者は、利下げに転じた後に再び利上げを迫られる状況を最悪のパターンとして挙げている。

慎重すぎるゆえに緩和策が行き過ぎたり、逆に引き締め過ぎたりということが、過去繰り返されてきている。 日本時間明朝4時に声明文の発表、4時半からパウエル議長の記者会見が約1時間予定されている。

なお本日午後に国際的なゴールドの調査機関ワールド・ゴールド・カウンシルが発表したデータによると23年通年の中央銀行による購入は、前年の1082トンに迫る1037トンになっていた。欧州を中心に金ETFが売られたが、その現物の売りを中央銀行の買いが吸収した形になっている。

さらにNYコメックスの先物取引によるファンドの買いが、年末の最高値更新につながったことを思わせる、データの裏付けが示されている。

ゴールドについては、複数年にわたる大きな相場を想定しているが、基軸通貨ドルを含む自由に刷れる通貨全般の価値の永続性に対する疑問が買いの底流にあり、それが相場の「うねり」になっている。 いろんな人が指摘している材料としての地政学リスクやFRBの政策転換の動きは、その上に乗っている短期的要因という位置づけと捉えている。

Stay Gold !!