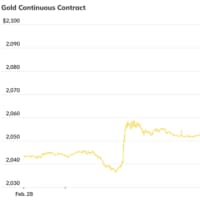

先週末7月26日のNY市場の金価格は反発した。先週末、FRBが注視する6月のインフレ指標が発表され、鈍化基調が続いていることを示した。9月の利下げ観測を後押しする内容と受け止められた。米長期金利が低下し、ドルが対ユーロを中心に下げ、NY金は買い優勢の流れとなった。通常取引は、前日比27.50ドル高の2381.00ドルで取引を終了した。

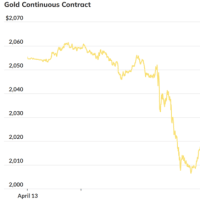

先週は株式市場でビッグテック銘柄の中のテスラとアルファベットが発表した決算が市場予想に届かなかったことをきっかけに、ナスダック総合が大きく下落。2022年以降で最悪のパフォーマンスに見舞われた。利益ねん出もありNY金のポジションも売られ、前日比で62.20ドル、2.6%安となっていた。

26日もアジアの午前には一時2354.60ドルと前日安値に接近したが、安値拾いの買いに反発していた。その後は売り買い交錯ながら2370ドル前半で推移し、NY時間に入り2380ドル台に水準を切り上げた。水準としては7月11日の6月米消費者物価指数(CPI)発表前のレンジ上限に復帰したことになる。

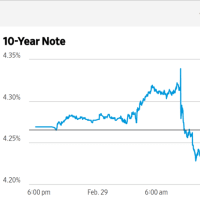

注目の6月米個人消費支出(PCE)価格指数(デフレーター)は、食品とエネルギーを除いたコアPCEデフレーターは前年比は2.6%上昇で、伸びは前月と同じだった。前月比は0.2%上昇。前月は0.1%上昇だった。市場予想は前月比0.1%上昇、前年比2.5%上昇だった。

前日発表の4~6月期の米実質国内総生産(GDP)速報値が前期比年率2.8%の伸びと1~3月期の1.4%から加速したこと。さらに、あわせて発表された4~6月期のコアPCEデフレーターが2.9%上昇で市場予想の2.7%を上回ったことから、6月分の上振れが前日から警戒されていた。

そうならなかったことで、9月利下げ観測を後押しすることに。ちなみにGDP統計では1~3月期コアPCEデフレーターは3.7%の上昇だった。

高金利政策長期化の中でも経済は堅調に推移し、かつインフレは終息方向ということで、株式市場は大きく反発。前日まで2営業日で計815.63ポイント、4.67%の急落に見舞われていたナスダック総合も176.16.1.03%反発し1万7357.88で終了した。

株式市場はゴルディロックス(適温経済)の再来になるのではと期待し、金市場は9月の1回のみならず年内2回の利下げを織り込んでいる。

GDP速報値に現れた個人消費の強さ(前期比2.3%増)はサプライズと言えるもので、ソフトランディングという見方をサポートするもの。

巨大経済は、急には冷えず余熱を保ちつつ、ある時点で冷え込みが加速するのか、逆に再び過熱するのか。第3の道としてのゴルディロックスに至るのか。

今週の連邦公開市場委員会(FOMC)では、9月利下げの布石を打つ動きに出るとの見方が高まっている。