2023/11/30 スクワット1000回 前脛骨筋1500回

腕立て・休み~右手首に痛み

スクワット・目標 50回×20セット=1000回

⇒50回×20セット=1000回

前脛骨筋・目標 50回×30セット=1500回

⇒50回×30セット=1500回

11/12 札幌市内7000歩目標⇒5395歩 達成出来ず

11/13 札幌市内7000歩目標⇒5781歩 達成出来ず

11/21 札幌市内7000歩目標⇒9486歩 達成

11/22 札幌市内7000歩目標⇒4485歩 達成出来ず

11/25 札幌市内7000歩目標⇒7632歩 達成

11/26 札幌市内7000歩目標⇒5590歩 達成出来ず

63.0kg÷1.65÷1.65=23.14 適正体重 2022/01 筋トレ開始

62.5kg÷1.65÷1.65=22.95 適正体重

62.0kg÷1.65÷1.65=22.77 適正体重 アゴ付近がスッキリ

61.5kg÷1.65÷1.65=22.58 適正体重 2022/07 筋トレ開始後、0.5年

61.0kg÷1.65÷1.65=22.40 適正体重

60.5kg÷1.65÷1.65=22.22 適正体重

60.0kg÷1.65÷1.65=22.03 適正体重 2023/01 筋トレ開始後、1年

59.5kg÷1.65÷1.65=21.85 適正体重

62.5kg÷1.65÷1.65=22.95 適正体重

62.0kg÷1.65÷1.65=22.77 適正体重 アゴ付近がスッキリ

61.5kg÷1.65÷1.65=22.58 適正体重 2022/07 筋トレ開始後、0.5年

61.0kg÷1.65÷1.65=22.40 適正体重

60.5kg÷1.65÷1.65=22.22 適正体重

60.0kg÷1.65÷1.65=22.03 適正体重 2023/01 筋トレ開始後、1年

59.5kg÷1.65÷1.65=21.85 適正体重

59.0kg÷1.65÷1.65=21.67 適正体重 ウエストサイズ32inch⇒31inch

58.6kg÷1.65÷1.65=21.52 適正体重 2023/07 筋トレ開始後、1.5年

58.5kg÷1.65÷1.65=21.48 適正体重 70歳、最低値

58.5kg÷1.65÷1.65=21.48 適正体重 70歳、最低値

58.0kg÷1.65÷1.65=21.30 適正体重 2023/08/23 2023/08/24

57.5kg÷1.65÷1.65=21.12 適正体重 2023/09/01 2023/09/02

57.5kg÷1.65÷1.65=21.12 適正体重 2023/09/01 2023/09/02

57.0kg÷1.65÷1.65=21.12 適正体重 2023/11/13 2023/11/14

56.8kg÷1.65÷1.65=20.86 適正体重

56.6kg÷1.65÷1.65=20.78 適正体重

56.4kg÷1.65÷1.65=20.71 適正体重

56.2kg÷1.65÷1.65=20.64 適正体重

56.0kg÷1.65÷1.65=20.56 適正体重

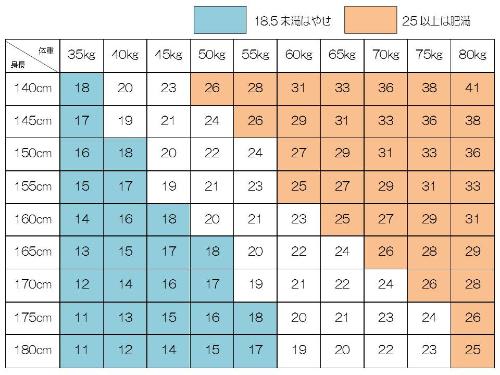

BMI 18.5未満 痩せ体重

1日に8.3gの内臓脂肪を燃焼させる方向で…

1か月(8.3g×30日)で249gの内臓脂肪が燃焼

12か月(8.3g×365日)で3029g、約3.0kgの内臓脂肪が燃焼⇒60.0kg

24か月(8.3g×365日×2)で6058g、約6.0kgの内臓脂肪が燃焼⇒57.0kg