というわけで、ニューヨーク・タイムズ紙はますます某国から憎まれるのでした。

大国のつもりなのに、デバリュエーションしたくても出来なくて、憎まれ口だけ叩いているねたみ深い発展途上国扱いされるなんてカワイソス…。

付け根の方は「どうでもいい」とか言われてるし。

'Currency War' Is Less a Battle Than a Debate on Economic Policy

(「通貨戦争」じゃないから。経済政策議論だから。)

By STEVEN M. DAVIDOFF

NYT:FEBRUARY 19, 2013, 6:17 PM

大国のつもりなのに、デバリュエーションしたくても出来なくて、憎まれ口だけ叩いているねたみ深い発展途上国扱いされるなんてカワイソス…。

付け根の方は「どうでもいい」とか言われてるし。

'Currency War' Is Less a Battle Than a Debate on Economic Policy

(「通貨戦争」じゃないから。経済政策議論だから。)

By STEVEN M. DAVIDOFF

NYT:FEBRUARY 19, 2013, 6:17 PM

Never mind about North Korea; the talk in some quarters is that the biggest threat to Asia and the rest of the world today may very well be a "currency war," in which countries race to devalue their currencies in a desperate attempt to stimulate growth.

北朝鮮なんてどうでも良いのです。

今日のアジアと世界にとって最大の脅威は、各国が経済成長を促進しようとする必死の試みの中で通貨を押し下げようと競い合う「通貨戦争」である可能性が高いという話が、一部で繰り広げられています。

Yet the reality is much different. It is really a debate about how industrialized countries will grow out of their economic malaise, and even the term "currency war" is being misused.

だが現実は大違いなのです。

本当は先進国はどのように不況を脱出すべきなのかという議論なのであって、しかも「通貨戦争」という言葉自体が誤用です。

That catchy phrase was first uttered by Guido Mantega, the Brazilian minister for finance, in 2010. What he was referring to was actually something more complicated than countries racing to depreciate their currencies, which is what most people refer to today when they use the phrase.

この人受けするフレーズを最初に出したのは、ブラジルのギド・マンテガ財務相で、2010年のことでした。

大臣が言っていたのは、今日殆どの人が通貨戦争という時に考える、各国が通貨安を必死に競い合うよりも、複雑な事態です。

Instead, Mr. Mantega was really talking about the United States. The huge quantitative easing undertaken by the Federal Reserve has created an environment of low interest rates and put downward pressure on the dollar while pushing the currencies of other countries up.

そうではなく、マンテガ財務相は米国について語っていました。

FRBが実施する物凄い規模の量的緩和は、低金利環境を作り出した上に、ドル安、他通貨高の圧力をかけました。

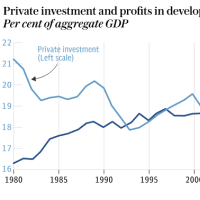

As they say in physics, every action has an equal and opposite reaction, and the Fed's actions have pushed hot money into countries, mostly emerging markets like Brazil, with higher interest rates. This creates bubblelike asset prices and spurs inflation.

物理学で言われるように、あらゆる行動には同等かつ逆のリアクションがあるもので、FRBの行動はホットマネーを各国(大半はブラジルのような新興国)に注ぎ込み、金利を上昇させました。

これがバブルのような資産価格上昇と物価上昇を引き起こしたのです。

Normally, the response of Brazil or another such country would be to ease its monetary policy and possibly also lower interest rates in an effort to tamp down demand for its currency. The problem is that Brazil has stubbornly high inflation at 6 percent and can't respond the way the United States could.

通常、ブラジルまたは同様の国の対応は、自国通貨への需要を抑えるために、自国も金融緩和を行い、同時に金利の引き下げも行うといったものです。

問題は、ブラジルのインフレ率が6%だったため、米国に出来た対応が不可能だったことです。

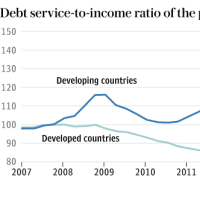

And that is what is really going on with the world's currencies. Bigger, more mature countries are responding to their own economic downturns by adopting easy money policies. But the problem is that the emerging market economies can't respond with similar effectiveness because of their own economic or political issues.

また、それこそが今、世界各国の通貨で起こりつつあることなのです。

より大きく、より成熟した国は金融緩和政策で不況に対応しています。

しかし問題は、新興国であり、これらの国々は経済的課題または政治的課題により、同レベルの効率性を以って対応することが出来ません。

Nonetheless, the currency war talk has been revived because of an alarming fall in the value of the Japanese yen, which is down more than 20 percent against the dollar since November. The decline has reaped billions of dollars for hedge funds betting against the currency. It's nice for these already rich traders, but there will also be yen losers, with potentially bigger consequences.

それでも、この通貨戦争話はよみがえったのは、日本円が恐ろしい値下がりを見せたからです。

円は2012年11月以降、対ドルで20%以上下落しました。

この下落で、円を売っていたヘッジファンドは数十億ドルを儲けました。

これらの既に金持ちのトレーダーには結構なことだが、円の負け組も、もしかしたら一層大きな影響を伴って、出て来るでしょう。

The slide in the yen is a product of an effort by Japan's new prime minister, Shinzo Abe, to revive the no-growth, no-inflation Japanese economy that has been mired in stagnation for more than two decades.

円の下落は、日本の新しい総理大臣、安倍晋三の、20年以上に亘って不況に苦しんできたゼロ成長、ゼロ・インフレの日本経済を復活させようとする努力の賜物です。

Mr. Abe is not only openly advocating an inflationary policy with a 2 percent target, and more stimulus, he is talking down the yen. And this week, Japan is expected to appoint a new head of the Bank of Japan. Whoever that may be is expected to be on board with Mr. Abe's plan for further stimulus and inflation, a course that is likely to result in further yen depreciation.

安倍首相は2%のインフレ・ターゲット政策と追加刺激を堂々と提唱しているだけでなく、円安を目指した口先介入を行っています。

そして今週、日本は新しい日銀総裁を得るはずです。

それが誰であろうと、安倍首相の追加刺激と物価上昇を目指す計画、更なる円安を招くことになりそうな路線に賛同すると思われます。

As a result, Japanese exports have suddenly become significantly cheaper. And when an exporting powerhouse like Japan devalues its currency that quickly, other nations suddenly find that their goods are much less competitive on the global marketplace.

その結果、日本の輸出は突如として劇的に値下がりしました。

そして日本のような輸出大国があれほどの迅速さでデバリュエーションを行えば、他国も自分たちの製品が国債市場での競争力をなくしたことに突然気付くでしょう。

And once again, the issue is not that every country will depreciate, but how emerging market economies respond. These countries could respond in the easiest manner by letting their currencies appreciate. Many economists would say this is the ideal. Both the United States and Japan would benefit by having a cheaper currency and more growth, while developing nations would benefit by having a stronger currency and ability to buy more goods for consumption.

そしてまたしても、問題はどの国も通貨安にするということではなく、新興経済がどうやって対応するのかということになります。

これらの国は、通貨高を放置することで、最も簡単な方法で対応可能です。

多くのエコノミストは、これこそ理想的だと言うでしょう。

米国も日本も、通貨安と経済成長の恩恵を受け、その一方で、新興国は通貨高と購買力増大で恩恵を受けると思われます。

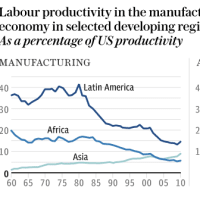

For many emerging market countries, this is hard to do politically, because it will mean that in the short term, their goods will be less competitive and their manufacturing bases will decline, meaning lost jobs.

多くの新興国にとって、これは政治的に実行困難なことです。

というのも、それは短期的には、自国の製品が競争力を失い、製造業基盤が減退し、つまり失業を生み出すことになるからです。

Instead, these countries are more likely to try to deal with the yen's depreciation by doing the exact opposite. They will try to halt the appreciation of their currency. Obviously, economic policy is complicated and economists love to disagree, so the responses of each country may vary, but there are three common policy ways to lower a currency rate: do a round of quantitative easing to expand the balance sheet of the central bank; lower interest rates; or impose capital controls.

その代わりに、これらの国は全く逆のことをやって、円安への対応を試みると思われます。

自国通貨の上昇を阻止しようとするでしょう。

明らかに、経済政策は複雑であり、エコノミストは反対するのが大好きですから、各国の対応は様々かもしれませんが、通貨安を誘導するには共通の手立てが3つあります。

中銀のバランスシートを拡大するために量的緩和を行う、金利を引き下げる、または、資本規制を導入するのです。

The various possible responses show that the currency war is really about genuine policy disagreements between economies over how to address the easy money policies of the bigger industrialized countries, in light of the fact that many emerging market companies cannot respond with the same policies. The European Union has chosen another path by declining to adopt a stimulus approach.

多くの新興国は同じ政策で対応することが出来ないという事実を踏まえれば、想定される様々な対応は、通貨戦争が実は、より規模の大きな先進国の金融緩和政策の対応方法を巡る、経済間の政策不一致に他ならないということを示しています。

EUは刺激策を採用しないことで、別の道を選択しました。

This explains why the world's financial officials and central bankers have not taken much of a stand.

これは世界の金融当局や中央銀行当局者が余り態度を明確にしていない理由を説明しています。

After Lael Brainard, an under secretary for the Treasury, decried the "loose talk about currencies" and said that the United States supported "efforts to reinvigorate growth and to end deflation in Japan," financial ministers of the Group of 20 nations released a communique.

ラエル・ブレイナード財務副長官が「通貨に関するおおざっぱな話」を非難し、米国は「日本の成長再活性化、デフレ終焉努力」を支持すると発言した後、G20の財務相は共同声明を出しました。

It stated that their policy was not "to target our exchange rates for competitive purposes" and that "excess volatility of financial flows and disorderly movements in exchange rates have adverse implications for economic and financial stability."

この共同声明は、G20は「競争目的で為替レートをターゲット」しない方針であり、「金融の流れの過度な変動や為替レートの無秩序な動きは、経済と金融の安定に悪影響を与える」としました。

This followed a slightly different statement from the Group of 7 nations saying that the countries "have been and will remain oriented toward meeting our respective domestic objectives using domestic instruments, and that we will not target exchange rates."

これに続き、G7から、各国は「国内ツールを用いて各国の国内目標を達成を目指してきた。また、今後もそれを継続する。並びに、我々は為替レートをターゲットしない」とする、G20とは若干異なる声明が出されました。

Bland prose like this is typical of these gatherings, yet the Group of 7 appeared to endorse Japan's efforts. But if you look at the statement from the Group of 20, which includes Brazil and South Korea, it was less favorable, saying merely that there would not be a competitive devaluation. And no surprise, these are the countries most effected by the actions of the United States and Japan.

このようなあっさりとした文言は、このような会合では典型的ですが、それでもG7は日本の努力を承認したように見受けられます。

しかし、ブラジルや韓国が混じったG20の声明を読んでみれば、G7ほど好意的ではなく、競争的デバリュエーションはやらないとしか述べていません。

しかも、驚きでも何でもありませんが、これらは米国と日本の行動によってもっとも影響を受ける国なのです。

Ultimately, though, talk of a true currency war, where countries competitively devalue their exchange rates in a zero sum game that recalls the old Matthew Broderick film "War Games," is overstated. Remember that in "War Games," just by playing, you lose.

とはいえ、結局のところ、マシュー・ブロデリック主演の映画『ウォーゲーム』を彷彿とさせるゼロ・サム・ゲームの中で各国が競争的に通貨安を目指す、という本物の通貨戦争に関する話は大袈裟なのです。

『ウォーゲーム』では、プレーするだけで負けることを覚えておきましょう。

The reason is that even for those countries that can devalue, too much is at stake in this game. Instead, we are more likely to get what Goldman Sachs in a recently released research report called a "global exchange rate mechanism, but in a new noncooperative variant."

その理由は、デバリュエーションが可能な国にとっても、このゲームでは失うものが多いからです。

その代わりに、ゴールドマン・サックスが先日公表したリサーチ・レポートで「国際為替レート・メカニズムだが、新しい非協力的タイプ」と呼んだものが実現する可能性の方が高いでしょう。

Countries will act within bands based on their options and status, but no one country will take the same tack at the same time because of their different economic positions In other words, a country can't merely turn on a switch and start a currency war of the sort people are talking about. Some don't want to, others cannot and the rest are constrained in how they can act.

各国はそれぞれのオプションやステータスに基づく範囲内で行動しますが、異なる経済的ポジションのために、どの国も同じ路線を同じスピードで進むことはないでしょう。

言い換えれば、どこかの国がスイッチ一つで、噂されているような類の通貨戦争を始めることなど出来ないのです。

それを望まない国もあれば、それが出来ない国もあり、その他は選択肢が限られているのです。

And while disruptions may happen from time to time, equilibrium is more likely to set in as each country responds slowly. So the currency game will play out in slow motion as each country adopts its preferred approach.

また、邪魔は時折入るかもしれませんが、各国ともにゆっくりと対応することから、均衡する可能性の方が高いでしょう。

というわけで、通貨ゲームは各国が好みのアプローチを採用する中でゆっくりとプレーされるのです。

This is a game that has been going on for years. Instead of a currency war, what we are seeing is the everyday problems of a global economy where countries are highly connected and quite distinct.

これは何年も前からプレーされているゲームです。

通貨戦争ではなく、繰り広げられているのは、各国が緊密に連携し大きく異なる世界経済の日常茶飯事の問題なのです。