官僚が国会の議決を得ずに使う闇予算・・・・・年金のスタートはもともと積立方式でスタートしており、世代間の人口構成がどのように代ろうとも、決して破たんしない仕組みであった。しかし、1970年代から好き放題に使い始め、最終的に支払いが出来なくなる時は賦課方式にしてしまえ・・・というのが元厚生省年金課長 花沢武夫が考え出した悪知恵ですね。そのことは「厚生年金保険制度回顧録」に書かれています。その後も、集め続けた年金も、「国債買い切りオペ」に使われ何にもなくなっているようです。これじゃ、積立金は無いので賦課方式と言わざるを得ない・・・・完全に詐欺の世界ですね・・・・

以下、阿修羅さんのブログより、刺殺された石井紘基氏の「日本が自滅する日」の第1章第3節を転載します。

第一章 利権財政の御三家―特別会計、財投、補助金

第三節 官制経済を支える“闇予算”財投

「財投」は「特会」「特殊法人」と不離一体

「特別会計」が“裏予算”であり財政の黒幕であるとすれば、「財政投融資計画」はその裏予算を支える“闇予算〟である。国ぐるみの投資事業(=行政ビジネス)のために大量の資金を供給する“胴元”といってよい。先進諸国には例のない特異な制度であるとともに、日本の“歪み”の根元でもある。

財投は特別会計とともに多くの特殊法人などの官企業と相互に不離一体の関係にあって政官業の一大利権体制の主な資金源となっている。しかも、特別会計と財投は、国家予算であるにもかかわらず、省庁の裁量で動くのが特徴である。

財投の原資となるのは、国民の税金の一部のほか、郵便貯金や簡易保険、さらには厚生・国民年金の積立金などである。それら「国民の積立金」はいったん大蔵省の資金運用部(会計上の名称で、そういう組織があるのではない。平成一三年度から財政融資資金に名称が変わった)に繰り入れられる。その資金を社会資本の整備などのために「投融資」するというのが、教科書的な財投の定義である。財投の貸出残高は四一七兆八〇〇〇億円で、年間予算額は約四三兆円(平成一二年度)にのぼる。

過去一〇年ごとの残高をみると、財投が本格的に動き出した昭和五五年度末に九三兆七〇〇〇億円あったものが、平成二年度末で二二八兆三〇〇〇億円、平成一二度未には四一七兆八〇〇〇億円となっている。対前年比で最近の五年間を見ても、平成八年が二一兆円、平成九年が一八兆円、平成一〇年が六兆円、平成二年が一三兆円、それぞれ増加している。この結果、昭和五五年度を一としたときの平成一二年度の指数は四四・六となる。驚異的な伸びである。

財投は、特会と同様に官僚たちにとって魅力的なカネである。一般会計よりも自由に使えるからだ。“有能”な官僚たちは、財務省が所管する一般会計でなく財投や特別会計を「有効利用」しようとする。

参考までに、平成一二年度財政投融資計画を見ると、財投や特殊法人は「郵便事業」「郵便貯金」「国民年金」「簡易保険」「産業投資」「資金運用部」などの特別会計と省庁の権限を介して連動しており、補助金関係団体につながっている。たとえば国有林野事業特会は森林開発公団、都市開発資金融通特会は都市基盤整備公団、空港整備特会は空港公団、電源開発促進対策特会は電源開発、石油・エネルギー特会は石油公団といった具合で、これに財投の資金がからんでいる。さらに一般会計を加えて複雑怪奇な予算操作が行われているのである。

複雑で無定見なシステム

「財政投融資計画」は平成一二年度までは国会にもかけられなかった。一三年度からはじめてその大枠が国会に提出され審議・議決を受けることになった。しかし、財投は投資・運用(公会計と国家財政法になじまない)であるために決して「予算」とはいわない。しかも、実際には長期の投資・運用計画であるにもかかわらず、(当然のことだが)当該年度分しか議決できないという矛盾した姿になっている。

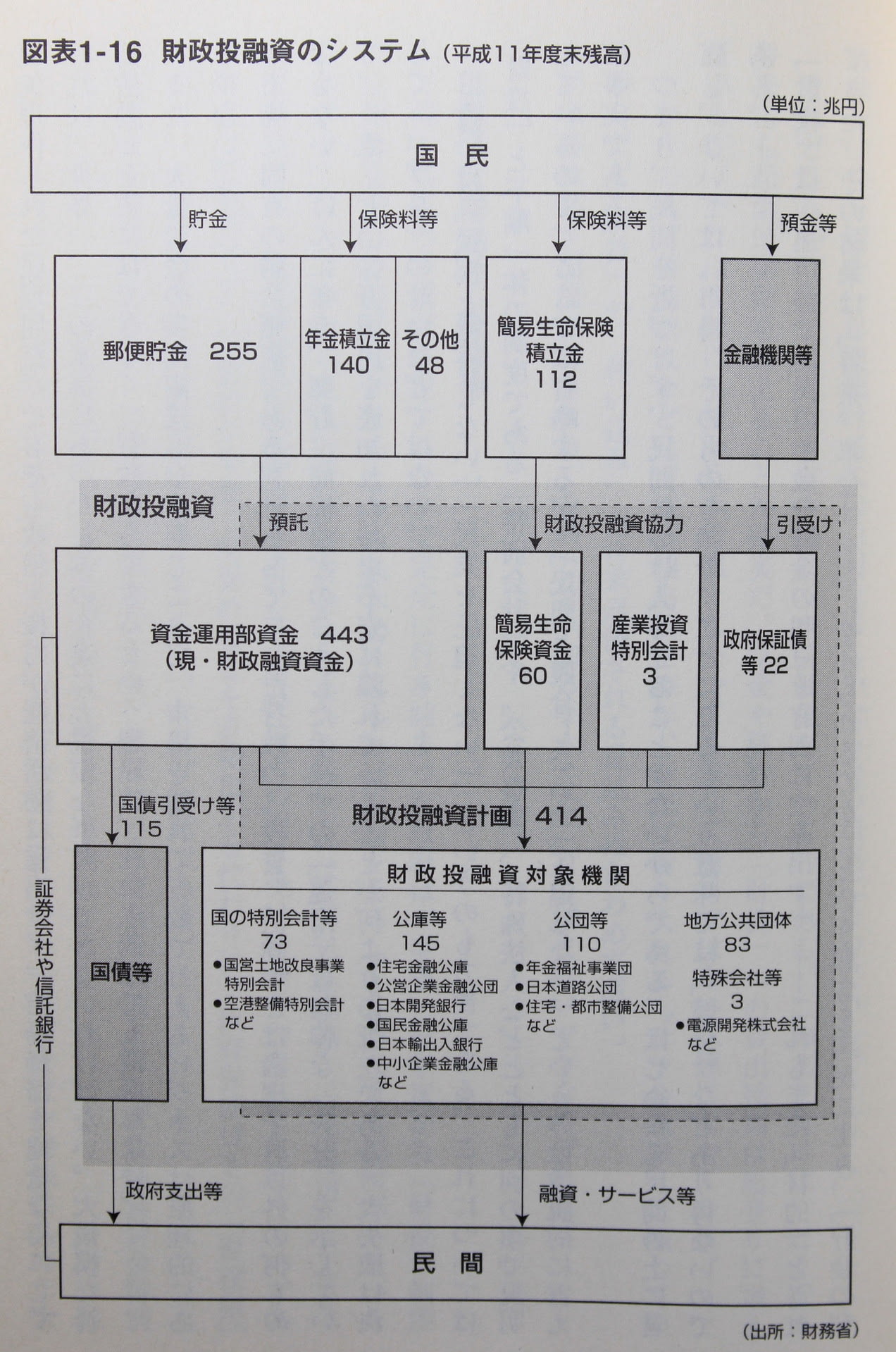

「財投」はきわめて複雑で無定見なシステムである。平成一三年度から国会提出以外にも若干制度が変更されたが、新制度に触れる前に平成一一年度末現在の概要を見ると以下の通りである。「原資(=入り口)」は大きく分けて二つある。一つ目の資金の「入り口」は、政府の「資金運用部」から入るルートである。つまり国民が預けた郵便貯金(二五五兆円)や厚生年金・国民年金の保険料(一四〇兆円)、その他(四八兆円)が、政府の「資金運用部」へ預託される。その「資金運用部」は国債の引き受け等に二五兆円を使い、残りの三二八兆余円が「財投」に入ってくる。

もう一つのルートは、国民の簡易保険積立金(二二兆円)のうち六〇兆円、国民が銀行などに預けた預金等の中から政府保証債を発行するなどして調達した二二兆円、NTTや日本たばこ産業の政府保有株配当金等の資金を運用・管理する「産業投資特別会計」の三兆円、の合計八五兆余円だ。

こうして「財政投融資計画」は、四一四兆円(平成二年度)という、とてつもない国民の金が使える巨大なサイフとなるのである。一九六〇年代以降、ブレーキや安全装置を備えなかったこの制度の下に、国民の金が定期便トラックで運び込まれたのだった。

「使途(=出口)」、つまり「財投」資金の“貸し出し先〟は、「政策目的」の名分で社会資本整備、住宅対策、地域活性化、中小企業対策、国際協力などを行う機関である。こうした事業はすべて諸外国では税金でやるか、または民間企業がやっていることである。対象となる機関は地方公共団体、特殊会社、“公共事業”関係の九つの特別会計、それに三三の特殊法人である。「財投」 の矛盾に満ちた〝闇会計”ぶりの一部を指摘してみよう。

各年度の財政投融資計画(「予算書」)は、各機関における具体的な金の使途が示されないきわめて抽象的かつ模糊(もこ)としたものである。莫大な国民の金を使う特殊法人や特殊会社の予算などの財務内容も出されなければ、それらの機関に例外なく巣喰う天下り役員の給与なども公表されない。この国では、それがまかり通っている。

「財投」資金は「政策目的」に使う、ということであるが、これは詭弁(きべん)である。「財投」の当初の目的はきわめて限られた、国民生活に欠かせない基本的社会資本整備としての鉄道や少数の港と空港、国道、電力基盤などでその財政規模もきわめて限定的なものであった。

ところが、とくに一九六〇年前後から「整備法」「開発法」等の他、特殊法人などの「設置法」、予算の「措置法」という具合に次々に新たな“事業〟 のための「政策」が法定化された。

しかも、「政策」は必ずしも国会の議決がなくてもできる。そのため、閣議決定や総理決定、政省令、通達などで無節操に増やし続けた。つまり「政策」も金も“叩けば出せる打ち出の小槌”という事情の下での「政策目的」である。そんな「政策目的」に客観性や正当性があるわけがない。「財投」は「民間でできない大規模で長期の資金調達を要する事業を行う」というタテマエも、無理矢理作られた屈理屈だ。そもそも政治・権力が経済活動に進出せず、市場経済を健全な姿にしていれば、世界一、二の水準にあった日本の企業に大規模な事業ができないわけはない。大規模な経済活動が企業にはできなくて行政ならできるという理屈は、社会主義国でも通用しない。

また、大量資金の長期調達も全く同じことだ。市場を離れて行政で行えるビジネスは原理的にあり得ない。「市場に固有の剰余価値である利息をあてにした行政の“投資”活動」とは論理矛盾以外の何ものでもない。げんに年金、郵貯、簡保などのこうした手法での「運用」は無惨な〝失敗”を示していて、一億二七〇〇万国民を底知れぬ将来不安に陥れていることが何よりの証左である。大失敗は決して「バブル」のせいなどではない。「財投」は「民間と競合しない」「民業を圧迫しない」、というのも方便である。これについては「財投」と不離一体の制度である「特別会計」や“公共事業”、特殊法人などとともに別の項で説明しているので、ここでは省略するが、「民間と競合しない」「圧迫しない」というのは逆説的に言えば事実である。

つまり、民間を近づけず、民間につけ入らせることがないからである。はじめから民間の上に君臨し、ひいては“市場”そのものを絶やすことになるという意味では「競合」などあり得ないのである。

「財投」は「運用益で国民の年金や貯金の利息を有利に生み出す」 - これもまた「目的」とされてきた。その結果は「将来、年金は本当に受けられるのか」という懸念を国民に生み、「貯金の利息は一〇〇万円を一年間預けて二〇〇円」にしかならない現実になっている。

それどころか、年金も郵貯も基本的に不良債権化しているのである。このまま行けば、ごく近い将来にも悲劇的事態を迎えることが確実だ。年金や郵貯から「財投」への貸出残高は鰻登りに増えているが、それはすでに“使い込み総額”といっても決して過言ではない状態になっている。

というのも、特殊法人などは、返済相当額を毎年、新たに借り入れる“サラ金地獄”に陥っているからだ。「財投」 の“使い込み”が将来返済される見込みはきわめて薄い。

請求書は必ず国民に回される。そのとき「知らなかった」では済まないツケなのである。

「財投」は市場の“疫病神”

「財投」制度の矛盾が露呈するなかで完全に行き詰まった政府は、平成一三年度から「財投」制度の仕組みを少し変更した。しかしその基本的性格や役割は同じだ。つまり、「資金運用部」という名称がなくなり、かわりに「財政融資資金」となった。これは郵貯や年金が“自主運用”となり、「資金運用部」への義務委託制が廃止されて「財投債」の引き受けに替わったことに伴うものである。「財政融資資金」は郵貯や年金、簡保の資金を直接預かる代わりに、政府保証付きの「財投債」を郵貯、年金、簡保に引き受けさせることになっただけの話である。

政府の「財政融資資金」は従来通り郵貯、年金、簡保等から資金を調達して「財政融資資金特別会計」を運営し、「財政投融資計画」を実施している。郵貯、年金も“自主運用〟になってきたとはいえ、結局はそれぞれの特別会計や特殊法人の年金資金運用基金などで周債や「財投債」を引き受けているのである。

平成一三年度当初計画の財投貸付残高は四四〇兆円、財投計画予算額は三二兆五〇〇〇億円で、平成一二年度決算額の三八兆三〇〇〇億円の一五%減となっている。しかし、減ったのは郵貯、年金などに直接「財投債」を引き受けさせることにしたからに過ぎない。借金の保証人が替わっただけだ。また、特殊法人などの財投機関が“借金” の一部を「財投機関債」という、別のかたちで調達することになったからだ。いずれにしても国民に回されるツケという意味では同じことである。

各々の特殊法人による「財投機関債」の発行は矛盾そのもので、無責任極まりない。この制度導入に当たって政府は「市場原理に則した資金調達方式」などと喧伝してきた。いわんとするところは「ダメなものなら引き受け手がつかないから自然淘汰される」というのだ。これは笑えない話である。

そもそも「市場原理」という言葉はそのように使う言葉ではない。また、国の機関であり莫大な税金を注ぎ込んできて莫大な借金を負っているものを自然淘汰とはどういうことなのか。結局、一方に「財投債」を設けて、「機関債」の引き受け手がないところに対しては「財投債」で郵貯や年金の 「国民の金」を注ぎ込むことになるのではないか。「財投機関債」など現実に引き受け手があるのが、そもそもおかしい (平成一三年度に調達の目途がついたのは必要額の約四〇分の一の一兆円程度)。その理由は次章の 「特殊法人」 の項で述べる通りである。

郵貯、年金、簡保の「国民の金」は「財投債」でますます窮地に立たされ、その上「機関債」にまで手を出そうものなら、いよいよもって特殊法人とともに沈没が目に見えてくる。「財投」は市場にとっての“疫病神〟であり、国全体を抜け出すことのできない底なし沼にはめ込んだ“怪物”なのである。

国債買い切りオペで長期金利を下げた旧大蔵省の離れ業

ところで、本来なら財投の健全な運用を目指さなければならない旧大蔵省自身が、特殊法人や公共事業への投資以外の面においても、郵貯や年金を破綻に導くような馬鹿げた運用を行ってきた。この間題はあまり追及されていないので、以下に指摘しておこう。

この旧大蔵省の行為は「国債買い切りオペ」と呼ばれるものだ。資金運用部資金を使って国債を買い切ってしまうのである。平成八年六月に開始し、一回一〇〇〇億円ずつ毎月二回、必ず買い切りオペを実施してきた。郵貯・簡保、年金資金を原資とする巨額の資金運用部資金を持っているからこそできる離れ業だった。

そのころすでに、政府が発行する大量の国債は、市場でだぶつき気味だった。国債買い切りオペは、だぶつき気味の国債を買い支え、国債価格の下落を防ぐ意味があった。

他方で国の財政政策は、景気対策のかけ声の下で、国債乱発型になろうとしていた。だぶつき気味の国債が市場で売れず、価格が下落するというのは、いわば国の財政政策に対する「市場の批判」である。買い切りオペは、この市場の批判を封じる意味があった。

債券市場の取引の実勢を反映するものとされる長期金利は、指標銘柄の国債の金利で表示される。買い切りオペによって、国債価格は上昇し、長期金利は下がった。旧大蔵省は、資金運用部資金を運用することによって、長期金利の管理まで始めたのである。

旧大蔵省が国債買い切りオペを始めた平成八年六月、日銀は公定歩合を超低金利の〇・五%から引き上げようと動いていた。大蔵省が国債買い切りオペを始めたねらいは、この日銀の動きを「粉砕」することにあったとみられている。

周知の通り公定歩合操作について旧大蔵省は、大きな影響力を持っていた。しかしこのときは「超低金利の解消」が正論であり、それを論駁できない。このため旧大蔵省は「実力」で長期金利を引き下げ、日銀の利上げを阻むという行動に出たのである。

資金運用部資金には預託金利という制度がある。預託金利とは、旧郵政省、旧厚生省が郵貯・簡保や年金を資金運用部に預託するさいの金利だ。その預託金利は、長期金利に連動して決められてきた。大蔵省の主導で利率が決められ、金主であるはずの郵政・厚生両省は、それを了承するだけというのが実態である。

こうしてみると、国債買い切りオペを実施することによって長期金利を引き下げることは、郵貯・簡保、年金資金の運用利回りを下げることに直結している。国債買い切りオペの原資は資金運用部資金であり、つまるところ郵貯・筒保、年金資金である。それを使って郵貯・簡保、年金資金の運用利回りを下げるための操作を行っていたのが旧大蔵省なのである。

平成九年四月四日付『朝日新聞』朝刊経済面に「預託金利最低の二・七%郵貯・年金、統合運用の矛盾拡大」という見出しの記事が掲載されている。詳しくは原文に当たってほしいが、要するに、預託金利が引き下げられて、年利五・五%の運用利息を稼ぎ出さなければならない年金は大変だが、郵貯の場合は黒字になっている、というのがこの記事の主旨である。しかし、郵貯の黒字というのは、単に数字の操作にすぎない。

郵貯資金の中には、平成二、三両年度に呼び込んだ巨額の定額貯金がある。このときの定額貯金の利率は三年以上の場合、年五・八八%だった。半年複利方式で利息がつくため、一〇年間預ければ年平均利回りは、税引き前で七・八五二%になる。定額貯金はこのような高金利を売り物にしてきたのである。

この記事でいう郵貯の黒字というのは、そのときどきに支払った利息しか計上しないという計算方式だから出てくる数字でしかない。この計算方式では、定額貯金の金利は、満期のときに一括計上するのである。つまり、郵貯の主力である定額貯金は、満期を迎えるときまで利息はゼロという条件で計算されているのである。それでは黒字が出ないほうがおかしい。

こんな馬鹿げた計算方式はない。定額貯金の金利は、毎年膨らんでいる分を年ごとに計上しておかなければ、郵貯の運営が健全であるかどうかがわからない。つまり、平成二、三年度に預け入れた定額貯金については、毎年七・八五二%の利息を計上しておかなければ、実態を反映した収支計算にはならないのである。

いずれにせよ巨額の定額貯金が満期を迎えた平成一二、一三両年度には、郵貯は一挙に赤字に転落。つまり政府の国債買い切りオペは、郵貯・簡保、年金をともに犠牲にし、乱発した国債と官制経済の胴元である財投の潰減を回避するという“生けにえ政策”だったのだ。

郵貯・簡保といい、年金といってもいずれも国民のカネである。国民のカネがこんなデタラメな使い方をされている。当面問題になっているのは年金財政であり、支払いの水準がどんどん切り下げられようとしている。少子化の影響でやむをえないようないい方をする専門家もいるが、とんでもない。特殊法人による年金の使い込み運用とともに政府の国債買い切りオペが大きな原因となって年金財政が破綻している。

郵貯も額面どおりに戻らなくなる日は遠くないだろう。

旧大蔵官僚が国債買い切りオペをやった理由はわからないわけではない。すでに書いたように、当時は、国債の値崩れを防ぐことが至上命題であった。銀行業界に多数の天下りを引き受けさせている旧大蔵省は、銀行の守護者でなければならない。そして政府が銀行に大量の国債を引き受けさせていることは、政府と銀行が運命共同体であることを意味している。

最近の数字でいえば、民間の銀行に保有させている国債の総額は七三兆四〇〇〇億円(平成一三年三月現在)にのぼっている。ちなみに生保も二七兆五〇〇〇億円を保有している。平成八年六月の段階で超低金利施策が放棄されたなら(国債価格が急落して)、銀行の経営は大きな困難に直面するという見方があった。旧大蔵省は銀行を守ったともいえる。それは、国債の六割を保有している政府(機関)をも同時に守ったことになる。これも、もとはといえば無責任な借金によるバラ撒き政治の結果である。国債買い切りオペはそうした国を潰す政策と政府を守り、国民を犠牲にしたといえる。

しかし、低金利、金融債和という厳しさを欠いた金融政策が続くと、どの企業もそうした経済環境にどっぷり浸かってしまう。

旧大蔵省による国債買い切りオペは平成一〇年一二月を最後に打ち切られた。一〇年末に相次いで行われた一〇年度第三次補正予算、〓年度予算の編成で、政府は景気対策のため財投をフルに活用した。このため資金運用部資金に余裕がなくなり、打ち切らざるをえなかったのである。

民間経済の“死”を裏づける超低金利政策

政府・自民党は橋本内閣時代「財政再建最優先」を掲げながらも、巨額の赤字国債を発行した。このため市場では国債価格が下落し、長期金利は上昇に転じた。この事態に直面して政府・自民党から起こったのが、日銀による国債買い切りオペの実施論だった。「長期金利が上がると経済に悪影響を及ぼす。そうした事態を未然に防止するのが日銀の役割だ」というわけである。

中央銀行の国債引き受けというのは、どの国でも戦時経済で行われたパターンであった。戦費調達のため、国は国債を発行する。それを買うのは中央銀行である。こういうことになれば、政府予算は制約がなくなり、糸の切れたタコのように財政の節度が失われ、円の価値が下落する。中央銀行は無限に紙幣を印刷、発行する。すさまじいインフレになり、経済は壊滅状態に陥る。

よく知られたケースが、第一次世界大戦後のドイツであり、第二次世界大戦前後の日本であった。日本ではそういう苦い経験があって、財政法(第五条)により国債の日銀引き受けは禁止されたのだ。

そのため、抜け道としてとられた手段は、いったん市中銀行を通して買うという手法だった。この方法は今でも続けられ、政府の“たれ流し財政”に貢献している。

脆弱(ぜいじゃく)になった日本経済に対して日銀が現実にとったのは「ゼロ金利政策」だった。日銀が自発的にとったというよりも、強いられたといったほうが適切だろう。平成二年二月、短期金利の誘導目標を〇・一五%とし、その後もいっそう低下を促していくと宣言したのである。銀行間取引のコール市場にどんどん資金を流し続けるから、そこからあふれ出た資金は債券市場にも流出する。だから長期金利上昇は防止されるという理屈だった。

この時期、日本の長期金利が上昇したといっても、最高が平成一〇年一二月末の二・〇一%であった。米金融市場は、ブラジル経済への不安とともに資金を安全な投資先とみられる米債券に移し替える動きが活発になって国債相場が急上昇(長期金利は急落)した二年一月二二日でも、五・一二%だった。

つまり日本経済は、二%の長期金利でもやっていけないほど、脆弱なものとなってしまった。その脆弱さは、公定歩合が指標となる短期金利も長期金利もともに低いという「双子の超低金利」が定着することによってもたらされたのである。

もちろん公定歩合の決定権をもつ日銀には責任がある。また、金融政策の全体をとり仕切ったのは旧大蔵省だ。私がいいたいのは(旧大蔵省の肩を持つ訳ではないが)個々の局面における政策判断もさることながら、深層深部の問題として、わが国には「市場」の機能そのものが失われており、またそのことに対する問題意識が決定的に欠落していることである。つまり、資本の拡大再生産がない官制経済の下では、「利息」が生まれるまでに経済は活性化しないのだ。

双子の超低金利政策はいかなる意味を持つだろうか。明白なのは、それがどういう結果をもたらすかわからない生体実験だということである。公定歩合〇・五%などという例は先進国を見渡しても皆無である。中央銀行制度を持っている国では、どんなに探しても見つからないだろう。それどころか、平成一三年九月一九日から、ついに〇・一%になってしまった。

長期金利の歴史的低水準の記録は、最近では第二次大戦中の昭和一六年のアメリカだった。財務省長期証券の金利が1.85%まで下がった。しかし、これは特異現象である。第二次大戦を前にルーズベルト大統領が非常事態を宣言していた時期に起きた例外的な記録である。世界大恐慌に見舞われていた一九三〇年代のアメリカでも、せいぜいのところ二%台後半までの下落だった。

国民経済は、躍動する生き物である。その生体の中を流れるのが金=マネーであり、人体の血液に相当する。そのマネーの流れは、金利によって左右される・・・・。こう考えると、前例のない金利政策をとる(とらざるを得ない)ということは、まさに生体実験なのである。

平成一三年暮れの時点で、公定歩合〇・五%となってから六年を経、国債買い切りオペが実施されてから五年半になる。その間に日本経済は、すっかり「双子の超低金利」というぬるま湯に浸かり切ってしまった。

長期金利、公定歩合とも五%前後という普通の経済環境に戻ることさえできない体質になってしまったのである。民間経済の活力が死んでしまった。これこそ、とどのつまり……官制経済ご臨終の姿である。