変な記事だなあ…。

助けてほしいなら犠牲は覚悟しなさいよ。

なーんていいながら、犠牲を出して助けてもらうなんて、日本人的思考なのであります。

他者に全てのコストを背負わせて助かるのがグローバルスタンダード(笑)。

Revolutionary Japan is suddenly the centre of world affairs

(革命日本、突如世界のセンターステージに)

By Ambrose Evans-Pritchard, International business editor

Telegraph: 6:00PM GMT 20 Jan 2013

助けてほしいなら犠牲は覚悟しなさいよ。

なーんていいながら、犠牲を出して助けてもらうなんて、日本人的思考なのであります。

他者に全てのコストを背負わせて助かるのがグローバルスタンダード(笑)。

Revolutionary Japan is suddenly the centre of world affairs

(革命日本、突如世界のセンターステージに)

By Ambrose Evans-Pritchard, International business editor

Telegraph: 6:00PM GMT 20 Jan 2013

So Japan may not slide into genteel oblivion after all. To the surprise of the Japanese people, their country is smack in the middle of two riveting dramas that threaten to upturn the global strategic landscape in short order.

というわけで、日本は結局なんとなく忘れ去られてしまわないかもしれません。日本人仰天なことに、彼らの国は世界の戦略的展望を迅速にひっくり返しかねない、2つのワクテカなドラマの真っ只中にあるのです。

Newspapers may soon have to re-open their Tokyo bureaux, shut down long ago when the investment bubble burst and one Lost Decade stretched into another.

新聞各社は間もなく東京支局を再開しなければならなくなるかもしれません。

東京支局は随分昔、バブルが弾けて失われた十年が相次いだ頃に閉鎖されました。

We all watch with disbelief as China and Japan rattle sabres over the Senkaku/Diaoyu islands, so like the seemingly minor events that drew Europe's alliance systems into conflict from 1911 onwards.

僕らは信じられない思いで、中国と日本が尖閣/釣魚諸島を巡って示威行動をするのを見守っていますが、これは1911年以降にヨーロッパの同盟制度を対立に引きずり込んだ些細な諍いと恐ろしいほど似ています。

Both graduated to fighter jets last week: Japan sending in F-15s; China deploying J-10s, and mobilising the East China Sea fleet for live ammo drills.

両国とも先週は戦闘機を出動させました。

日本はF15を出動させ、中国はJ10を出動させた上に、東南アジアの艦隊に実弾演習をさせました。

China's purpose is clear. It is testing the US security umbrella, and Washington's willingness to risk conflict to back Asian allies. There is a minority in Beijing who think America is a busted flush, a mistake made repeatedly by different powers over the last hundred years.

中国の目的は明白です。

この国は米国の安全保障の傘と、米国政府がアジアの同盟国を支援するためにもめごとに首を突っ込む意欲を試しているのです。

中国政府には、米国は一文無しだと考えている少数派がいますが、これは過去100年間に亘ってあちこちの国が繰り返した過ちです。

The possibility that the world's three largest economies could come to blows -- as feared by US defense secretary Leon Panetta -- is a sobering thought.

世界の三大経済大国が喧嘩をする(レオン・パネッタ米国防長官が懸念しています)可能性は、考えただけでもハッとしますね。

Against this, Japan's economic policy revolution seems tame. Yet forces are being unleashed that could have powerful effects through the world's asset markets and trading system.

これに対して、日本の経済政策革命は大人しい感じです。

が、世界中のアセット・マーケットとトレーディング・システムに物凄い影響を与えそうな力が放出されつつあります。

Premier Shinzo Abe has vowed an all-out assault on deflation, going for broke on multiple fronts with fiscal, monetary, and exchange stimulus.

安倍晋三総理大臣はデフレとの全面対決を誓い、財政、金融、為替刺激の三面攻撃を仕掛けています。

This is a near copy of the remarkable experiment in the early 1930s under Korekiyo Takahasi, described by Ben Bernanke as the man who "brilliantly rescued" his country from the Great Depression.

これは1930年代初頭に高橋是清が行った素晴らしい実験とそっくりです。

ベン・バーナンキFRB議長はこの人物は米国を大恐慌から「見事に救い出した」男と評しています。

Takahasi was the first of his era to tear up rule book completely. He took Japan off gold in December 1931. He ran "Keynesian" budget deficits deliberately, launching a New Deal blitz before Franklin Roosevelt took office.

高橋是清はルールブックを完全に破り捨てた、同時代で初めての人物でした。

彼は1931年12月に金本位制を放棄しました。

そして意図的に「ケインズ主義的な」財政赤字にして、フランクリン・ルーズベルトが大統領に就任する前に、ニューディール政策を開始したのです。

He compelled the Bank of Japan to monetise debt until the economy was back on its feet. The bonds were later sold to banks to drain liquidity.

高橋は、日本経済が立ち直るまで、日銀に債務の貨幣化をさせませんでした。

その後、国債は流動性を回収するために銀行に売却されました。

He devalued the yen by 60pc against the dollar, and 40pc on a trade-weighted basis. Japan's textile, machinery, and chemical exports swept Asia, ultimately causing the British Empire and India to retaliate with Imperial Preference and all that was to follow -- and there lies the rub, you might say.

また、日本円をドルに対して60%、貿易荷重ベースでは40%切り下げました。

日本の繊維、機械、化学製品の輸出はアジアを席巻し、遂には大英帝国とインドに英国帝国内特恵関税などで反撃させ、摩擦が生まれたのだ、とも言えるかもしれません。

Takahasi was assassinated by army officers in 1936 when he tried to tighten by cutting military costs. Policy degenerated. Japan later lurched into hyperinflation.

高橋は軍事費削減によって引き締めを行おうとした1936年、将校によって暗殺されました

政策は崩壊しました。

その後、日本はハイパーインフレに突入しました。

Few dispute that Japan escaped from slump and pioneered the world's most successful policy mix -- in strictly economic terms -- from 1932 to 1936. The trick was to act with overpowering force and combine all forms of stimulus, each leavening the other.

日本は1932-1936年にスランプを抜け出して、(経済的な意味に限って)世界で最も成功した政策を開発した、ということに異議を唱える人はほとんどいません。

ポイントは圧倒的力を以って行動し、あらゆる種類の刺激を組み合わせ相互的に増大させることでした。

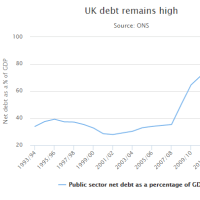

Monetarists say Japan's great mistake over the last 20 years has been to launch one spending spree after another without monetary backing, like sending infantry over the top deprived of artillery support. The result has been to push net public debt to 145pc of GDP this year (gross debt is 245pc) without reaching "escape velocity".

マネタリストは、過去20年間に日本が犯した最大の過ちは、金融刺激もなしに次から次へと大規模支出を行ったことだ、砲兵のバックアップなしに歩兵をノーマンズランドに送り出すようなものだと言います。

その結果、「脱出速度」に達することなく、今年の公的債務は145%にまで増大しました(総額は245%)。

The Bank of Japan sat of on its hands for a decade. Only later did it buy bonds, but in dribs and drabs, on short maturities, from the banking system instead of the broader public, and all in a half-hearted spirit.

日銀は十年間、傍観するだけでした。

後になってから国債を購入しましたが、五月雨式に、しかも短期債を、一般ではなく銀行から、やる気なく購入しただけです。

Mr Abe has lost patience. This time the Bank of Japan (BoJ) will do what it is told, the first of the big central banks to be stripped of its independence, and probably not the last. As Milton Friedman said -- quoting Clemenceau -- "monetary policy is far too important to be left to central bankers".

安倍総理の堪忍袋の緒は切れました。

今回、日銀は言われた通りにするでしょう

先進国の中銀が独立性を剥奪されるのは初めてのことですが、多分最後ではないでしょう。

ミルトン・フリードマン教授が(クレマンソーを引用して)言っていたように、「金融政策は中銀に任せておけないほど重要」なのです。

Mr Abe said the next governor to take office in April must be a soulmate "with the will and ability to pull the nation out of deflation".

安倍総理は、4月に日銀総裁の座を引き継ぐ人物は「日本をデフレから引っ張り出す意志と能力」のあるソウルメイトでなければならない、と言いました。

Leaks suggest that the BoJ will set an inflation target of 2pc this week, to be achieved by unlimited bond purchases.

リークされた情報によれば、日銀は今週、インフレターゲットを2%に定めるそうで、これは無限国債購入によって達成されます。

The liquidity effects of this by the world's top external creditor could be large enough to leak into everything from New Zealand bonds, Brazilian equities, and Chelsea property, a sort of 'carry trade' on steroids.

世界最大の債権国によるこのような流動性注入努力は、ニュージーランド国債からブラジル株、チェルシー地区の不動産など、ありとあらゆるものにリークするほど大規模なものになるかも、つまりドーピング「キャリー・トレード」になるかもしれません。

On the fiscal side, Mr Abe will launch combined national and local stimulus worth 20 trillion yen (£140bn) or 4.4pc of GDP. No matter that the budget deficit is already 10pc of GDP, or that total financing needs are a record 60pc of GDP this year.

財政刺激については、安倍総理は地方と中央合わせて20兆円(1,400億ポンド、GDP比4.4%)の刺激策を開始します。

財政赤字が既にGDP比10%だろうが、今年はGDP比60%という史上最高の財源が必要だろうが、関係ありません。

The IMF advises Japan not to push its luck, warning that the country has reached the point where even a "relatively small" rise in borrowing costs could set off havoc.

IMFは日本に調子に乗るなと助言して、日本は借入金利が「比較的少々」情報下だけでも大惨事になりかねない地点に達していると警鐘を鳴らしています。

"Europe's recent experience offers a cautionary tale. Once market confidence is lost, regaining it becomes very difficult," it said.

「ヨーロッパの最近の経験は訓話だ。マーケットの信頼が失われたら最後、これを取り戻すのは極めて困難だ」そうです。

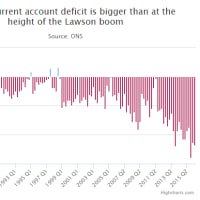

Mr Abe cares not a wit about such opinions, but he is taking a huge gamble. Japan is losing its safety buffers one by one. The trade surplus has evaporated, and will not recover soon after post-Fukushima closure of the nuclear industry. The savings rate has fallen to 2pc from 15pc in 1990. The work force is shrinking every year.

安倍総理はそんな意見に微塵も動かされていませんが、彼は大きなギャンブルをしています。

日本は少しずつバッファーを削っているのです。

貿易黒字は消滅していますし、福島原発後の原発稼働停止後に直ぐに回復することはないでしょう。

貯蓄率は1990年の15%から2%にまで下落しました。

労働力は年を追う毎に縮小しています。

The state pension fund has become a net seller of government bonds as the aging effect reaches a critical point. Japan's banks have become the buyers or last resort instead, pushing their holdings to 85pc of GDP. The result is to starve small firms of credit.

国民年金基金は高齢化が危機的ポイントに近付く中で国債の売り手に変わりました。

その代わりに日本の銀行が最後の国債の買い手となっており、保有高はGDP比85%に上っています。

その結果、中小企業への信用が不足しています。

Adam Posen, a former UK rate-setter and a Japan expert, says fiscal stimulus ceased to be any help a decade ago and is now counter-productive. The risk is not that Japan's debt trajectory will fly out of control. The damage is slow and insidious."

かつてイングランド銀行で金利決定に関わった日本の専門家、アダム・ポーゼン氏は、財政刺激は十年前に役に立たなくなった、今や逆効果だと言います。

「日本の債務起動が制御不能に陥る危険性がある。ダメージはゆっくりと潜航しつつある」そうです。

When a large country with its own currency reaches its fiscal limit, growth ends not with a bang but a whimper of declining vitality," he said. Mr Posen advises Japan to rely on monetary policy alone to right the ship.

「独自の通貨を有する大国が財政的限界に達すると、成長は一気に止まるのではなく徐々に停滞する」とのこと。

ポーゼン氏は、日本に金融政策だけに頼るよう勧告しています。

I broadly agree, though this time the kindling wood of fiscal spending may be what is needed to ignite damp money. If Mr Abe means what he says, this is not just more of the same.

僕は概ね賛成ですが、今回は財政支出も停滞するマネーに火をつけるには必要なものかもしれないと思っています。

安倍総理が本気なら、今回はちょっと違うでしょう。

Needless to say, printing money has its perils too. The risk is that Japan could escape gentle but stable deflation -- the Devil it knows -- only to see a panic flight from bonds that overwhelms the Bank of Japan. As Governor Masaaki Shirakawa told the Diet through gritted teeth, "long-term yields could rise, and that would be a problem for public finances."

言うまでもなく、貨幣の増刷には危険もあります。

日本が、緩やかだが根強いデフレ(という馴染みの悪魔)から逃げ出せても、日銀を圧倒する国債からのパニック逃避になるだけかもしれない危険はあります。

白川総裁が苦々しく国会で語ったように、「超金利が上昇して財政問題が生じるかもしれない」のです。

Banks hold JGBs worth 900pc of their Tier 1 capital. Their portfolios would be decimated if long rates punched above 2pc. Japan might then face a banking disaster as well. These are the hard choices that Mr Abe has to make.

銀行が抱える日本国債はティア1資本の900%に上ります。

銀行のポートフォリオは長期金利が2%を突破すれば大変なことになるでしょう。

そうなってから、日本は銀行危機に直面することになるかもしれません。

安倍総理は厳しい選択をしなければならないのです。

Nor can he continue to weaken the yen without irking Washington and jeopardising the alliance on which he depends. His rhetoric alone has already triggered a 12pc fall in the yen against the dollar, and a 20pc fall against the euro. He seems to be eyeing a dollar rate near Y100.

また、米政府を苛立たせ、日本が頼みにしている日米同盟を害することなく、日本円を値下がりさせ続けることは出来ません。

安倍総理の発言だけでも日本円はドルに対して12%も既に値下がりしましたし、対ユーロでは20%も下落しました。

総理は1ドル100円を狙っているようです。

Mr Abe's frustration is understandable. Japan is cursed with a safen-haven currency that strengthens in times of trouble when least wanted, the cross that creditor states must bear. Japan did uphold the G20 deal in March 2009 to refrain from "competitive devaluations", when others did not.

安倍総理のフラストレーションは理解出来ます。

日本は最も上昇を望んでいない危機に上昇するセーフヘイブン通貨の呪いを、債権国が背負わねばならない十字架を背負っているのです。

日本は、2009年3月のG20の「競争的デバリュエーション」をしないという約束を守りましたが、他国は破りました。

But should Japan now buy foreign bonds on a mass scale to suppress the yen, there will be trouble. Tokyo will be blamed as the aggressor in the outbreak of currency wars. Others will retaliate.

しかし、日本が今、円安の為に外債を大量購入すれば、問題になるでしょう。

日本政府は通貨戦争の引き金を引いた張本人として非難されるでしょう。

他国は報復するでしょう。

Huge issues are at play here. The world's trade system is fragile. The wasting disease behind the Long Slump is a record high savings rate of 24pc of global GDP, and too little demand to go around. Everybody wants a weaker a currency. They can't all have it.

ここに大問題があります。

世界のトレードシステムは脆弱です。

長期不況の背景にある病は、世界のGDPの24%に上る史上最高の貯蓄率と需要不足です。

皆が通貨安を望んでいます。

皆がそれをかなえられるわけではありません。

Japan's great experiment cuts both ways for the rest of us: the reflation blitz helps lift the global economy out of the doldrums: but yen manipulation snatches market share, incites protectionism, and takes us into the brave new world of "actively managed exchange rates", as Sir Mervyn King put it last month.

日本の大実験は僕らにも諸刃の剣です。

リフレ大作戦は世界経済の低迷脱出を助けるでしょうが、円安誘導はマーケットシェアを奪い、保護主義を刺激し、サー・メルヴィン・キング元イングランド銀行総裁が先月言ったような「積極的通貨操作」という勇敢な新世界へと僕らを導きます。

We will find out soon enough which is the more powerful effect.

どちらの影響が大きいかは、もう直ぐわかることでしょう。

日本が良くなろうとすると、必ず、ヨーロッパの新聞て、何か言ってくるわね。

大方、間違った見方で。

どだい、一日先も分からないのに、先々のことがわかる訳ない。

ましてや日本の実情も、潜在力も分かってないのに。

高橋是清を知っていたのは評価するけど。

違うことされる方が警戒しちゃう(笑)。

何の根拠もなく、他国をもろ手をあげて称賛し続ける我が国の新聞よりはマシな希ガスwww

はいはいわろすわろすで