マーケット主導では脱デフレに限界 米国モデルは日本にあてはまらず

2013.3.28 08:36(サンケイニュース)

大胆な金融緩和を掲げる黒田東彦(はるひこ)日銀総裁体制がスタートした。円安・株高基調が続くのは間違いないし、産業界でも賃上げ気運が生まれている。このまま2%のインフレ目標を達成し、4%程度の名目成長率の軌道に乗せてほしいものだが、マーケット主導の脱デフレ、景気拡大は可能だろうか。(フジサンケイビジネスアイ)

黒田日銀が日銀資産を無制限に増やす政策に踏み切れば、マーケットは「量的緩和=通貨安」という論理に突き動かされ、円安がさらに進む。「円安は日本株高」という見方から日本株買いが同時進行する。そこで円安基調が今後2年続くと仮定しよう。

円安は輸入原材料価格を押し上げる。最近でも、「アベノミクス」による円安を理由に鉄鋼、石油化学、繊維など産業素材、さらにトイレ紙やティッシュ紙、小麦粉などでも値上げの動きが広がっている。

問題は、企業段階の値上げは消費者物価指数(CPI)上昇に結びつかないことだ。2004年11月から07年夏までの円安局面では企業の製品値上げが広がったが、代表的なインフレ指数であるエネルギーと食料品を除くコアCPIは下がり続けた。小売り段階まで値上げが浸透しなかったのである。ということは、コスト上昇分を下請け企業や流通業者が負担したことになる。最終的には日本の事業所雇用総数の8割を受け持っている中小企業の雇用や賃金にしわ寄せされるので、消費需要が押し下げられる。

他方で、円安に伴う株高は企業の資金調達コストを押し下げる。また、個人投資家の気分を高揚させ、個人消費を刺激するに違いないと思いたい。確かにデパートでは高額商品が売れ出したと聞く。だが、円安を受けて07年6月に日経平均株価が1万8000円台まで上昇し続けた期間、個人消費は低迷を続けたし、民間設備投資の回復は1年弱にとどまった。1980年代から現在までの長期間をみても、日本の個人消費と民間設備投資動向は株価との相関性が極めて薄い。

日本と対照的なのが米国である。株式保有者の数が野球ファンよりも多いだけあって、株価が上がれば、個人消費も上向く。民間設備投資となると、株価のアップダウンとほぼ同じ波動で呼応する。米連邦準備制度理事会(FRB)のバーナンキ議長が量的緩和による株価の上昇を重視するのは、実体経済への波及効果の大きさを意識しているからなのだ。この米国モデルはしかし、日本に当てはまるとは考えにくいのだ。

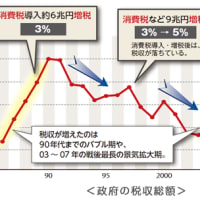

こうみると、日本が2年程度で目覚ましい成長を遂げるためには、アベノミクス第2、第3の矢である財政政策と成長戦略と金融政策の「三位一体」化が鍵になる。成長戦略の主内容は規制緩和だが、効果は長期的で、短期的にはむしろ混乱要因になりうる。残るのは公共投資など財政出動だが、財源上の制約がつきまとう。ならば、デフレ効果が大きい消費増税を大幅延期する政治決断が待たれる。(産経新聞編集委員 田村秀男)

光の「カナタニ」行くぞ

インフレターゲット2%のための金融緩和政策の期待感が先行し、円安により輸入食材や化石燃料が上がり、生活がより厳しくなっている。本来は、成長戦略や新基幹産業の創出と規制緩和が一体と進行させることが、重要のはずです。成長戦略が出てこなければ、物価高が先行が続くと消費が落ち込み、国家税収はふえません。さらに、中途半端な状態で消費税増税を実施したならは、1997年の消費税5%以後のデフレ不況の再来となります。明確な「三位一体」の政策の実行がなければ、看板倒れとなってしまいます。

2013.3.28 08:36(サンケイニュース)

大胆な金融緩和を掲げる黒田東彦(はるひこ)日銀総裁体制がスタートした。円安・株高基調が続くのは間違いないし、産業界でも賃上げ気運が生まれている。このまま2%のインフレ目標を達成し、4%程度の名目成長率の軌道に乗せてほしいものだが、マーケット主導の脱デフレ、景気拡大は可能だろうか。(フジサンケイビジネスアイ)

黒田日銀が日銀資産を無制限に増やす政策に踏み切れば、マーケットは「量的緩和=通貨安」という論理に突き動かされ、円安がさらに進む。「円安は日本株高」という見方から日本株買いが同時進行する。そこで円安基調が今後2年続くと仮定しよう。

円安は輸入原材料価格を押し上げる。最近でも、「アベノミクス」による円安を理由に鉄鋼、石油化学、繊維など産業素材、さらにトイレ紙やティッシュ紙、小麦粉などでも値上げの動きが広がっている。

問題は、企業段階の値上げは消費者物価指数(CPI)上昇に結びつかないことだ。2004年11月から07年夏までの円安局面では企業の製品値上げが広がったが、代表的なインフレ指数であるエネルギーと食料品を除くコアCPIは下がり続けた。小売り段階まで値上げが浸透しなかったのである。ということは、コスト上昇分を下請け企業や流通業者が負担したことになる。最終的には日本の事業所雇用総数の8割を受け持っている中小企業の雇用や賃金にしわ寄せされるので、消費需要が押し下げられる。

他方で、円安に伴う株高は企業の資金調達コストを押し下げる。また、個人投資家の気分を高揚させ、個人消費を刺激するに違いないと思いたい。確かにデパートでは高額商品が売れ出したと聞く。だが、円安を受けて07年6月に日経平均株価が1万8000円台まで上昇し続けた期間、個人消費は低迷を続けたし、民間設備投資の回復は1年弱にとどまった。1980年代から現在までの長期間をみても、日本の個人消費と民間設備投資動向は株価との相関性が極めて薄い。

日本と対照的なのが米国である。株式保有者の数が野球ファンよりも多いだけあって、株価が上がれば、個人消費も上向く。民間設備投資となると、株価のアップダウンとほぼ同じ波動で呼応する。米連邦準備制度理事会(FRB)のバーナンキ議長が量的緩和による株価の上昇を重視するのは、実体経済への波及効果の大きさを意識しているからなのだ。この米国モデルはしかし、日本に当てはまるとは考えにくいのだ。

こうみると、日本が2年程度で目覚ましい成長を遂げるためには、アベノミクス第2、第3の矢である財政政策と成長戦略と金融政策の「三位一体」化が鍵になる。成長戦略の主内容は規制緩和だが、効果は長期的で、短期的にはむしろ混乱要因になりうる。残るのは公共投資など財政出動だが、財源上の制約がつきまとう。ならば、デフレ効果が大きい消費増税を大幅延期する政治決断が待たれる。(産経新聞編集委員 田村秀男)

光の「カナタニ」行くぞ

インフレターゲット2%のための金融緩和政策の期待感が先行し、円安により輸入食材や化石燃料が上がり、生活がより厳しくなっている。本来は、成長戦略や新基幹産業の創出と規制緩和が一体と進行させることが、重要のはずです。成長戦略が出てこなければ、物価高が先行が続くと消費が落ち込み、国家税収はふえません。さらに、中途半端な状態で消費税増税を実施したならは、1997年の消費税5%以後のデフレ不況の再来となります。明確な「三位一体」の政策の実行がなければ、看板倒れとなってしまいます。

※コメント投稿者のブログIDはブログ作成者のみに通知されます