インフレに強い株へマネー退避 物価高と景気減速共存で

グローバルマーケット

2021年10月12日 14:36

インフレと景気停滞が共存する「スタグフレーション」への懸念が市場で広がりつつある。半導体やエネルギーの供給不足でインフレ予想は高まり、景気回復ペースも鈍化する中、インフレの影響を受けにくい資源株や金融株に資金を退避させる動きが出始めた。1970年代のような明確なスタグフレーションには至っていないが、投資への影響は広がっている。

「ロンドンの自宅周辺のガソリンスタンドに在庫がなく、『スタグフレーション』という用語が頻繁に取り上げられるのも納得がいく」。米モルガン・スタンレーのアンドリュー・シーツ氏は10日付のリポートでこう指摘した。世界的にエネルギー需要が増えているにもかかわらず供給が追いつかない状況は深刻だ。

供給不足によるインフレ高進と景気改善ペースの減速で一部の投資家は投資先の見直しを始めている。米S&P500種株価指数の9月末から10月8日のセクター別の騰落率をみると、資源高を背景に8.5%高のエネルギーが最も上昇し、次いで3.9%高の金融が続いた。金融が堅調なのはインフレが加速すれば金利が上昇し、利ざやの改善につながるとの思惑がある。

一方、景気悪化の影響を受けやすい素材セクターは2.6%の上昇、IT(情報技術)株は1.7%の上昇にとどまった。昨年末から8月末までにそれぞれ2割伸びた勢いは明らかに鈍化している。

米ゴールドマン・サックスは10日、消費の落ち込みや半導体不足の長期化などで2021年、22年の米国内総生産(GDP)の成長率見通しを従来予想からそれぞれ0.1ポイント、0.4ポイント引き下げた。同社は高インフレと景気回復見通しの鈍化が続けば、日用品大手の米プロクター・アンド・ギャンブル(P&G)やソフトウエア大手の米アドビなど、価格決定力の強い銘柄の投資妙味が増すと分析する。

ピクテ投信投資顧問の松元浩グローバル資産運用部長は足元の状況を「スタグフレーションとまではみていない」としつつ「金利上昇と景気改善の鈍化に備えて、(それぞれの影響を受けにくい)医薬系のポジションを増やすなどに動いている」と話す。

投資家のインフレ予想は上昇傾向が続く。物価連動国債の利回りから計算した米債券市場における期待インフレ率(BEI)は8日、10年物で2.5%と5月半ばの水準まで上昇した。インフレの高止まりにより「米連邦準備理事会(FRB)による利上げのタイミングが前倒しになるのではないかとの思惑が働いている」(JPモルガン証券の山脇貴史債券調査部長)。

米名目長期金利は足元で1.6%台と4カ月ぶりの高水準にあり、3月末につけた1.7%台に近づいてきた。山脇氏は「景気の先行き見通しが明るかった3月の金利上昇と異なり、今は景気改善を伴わない『悪いインフレ』の雰囲気がある」と指摘する。

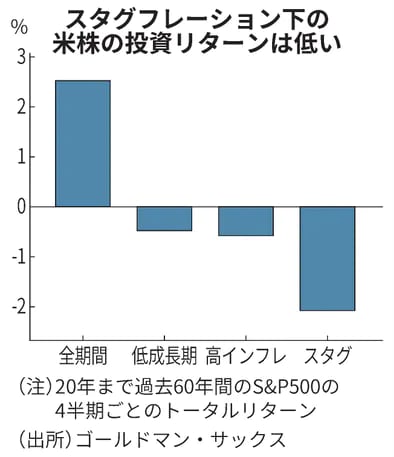

過去にスタグフレーションとはっきり定義されたのは1970年代の石油ショック後だ。当時は高インフレに加え米国の失業率は一時8~9%台と高かった。ゴールドマン・サックスによると、1960年から2020年のS&P500の実質トータルリターンがプラス2.5%だったのに対し、低成長と高インフレが併存した「スタグフレーション」の時期だとマイナス2.1%に落ち込む。低成長や高インフレがそれぞれ単独で起きた時期の運用成績よりも下回る。

70年代当時と足元の状況は異なる。現在は失業率が世界で低下傾向にあるほか、経済成長率もマイナスからはほど遠いためだ。9月の米雇用統計で、非農業部門の雇用者数が市場予想に届かなかったものの失業率は4.8%と8月の5.2%から改善した。米GDPの実質成長率(前期比年率換算)も4~6月期は6.7%を維持している。

大和証券の壁谷洋和チーフグローバルストラテジストは「景気が鈍化すれば需要が落ち込むので、インフレは抑えられる可能性が高い」としたうえで「今、スタグフレーションを見込んで動くのは早すぎる」と慎重な見方を示す。

ただ、「この数週間で市場内でスタグフレーションへの懸念は高まった。このマインドが一気に改善に向かうとは考えにくい」(モルガン・スタンレー)など、投資家の不安は根強い。今後もインフレと景気の動向に投資判断が左右される状況が続きそうだ。

(学頭貴子、金融工学エディター 小河愛実)