Japan risks Asian currency war with fresh QE blitz

(日本、追加QEでアジア通貨戦争危機をリスク)

By Ambrose Evans-Pritchard, International Business Editor

Telegraph: 9:01PM GMT 31 Oct 2014

(日本、追加QEでアジア通貨戦争危機をリスク)

By Ambrose Evans-Pritchard, International Business Editor

Telegraph: 9:01PM GMT 31 Oct 2014

The Bank of Japan is mopping up the country's vast debt and driving down the yen in a radical experiment in modern global finance

日銀が現代グローバル・ファイナンスにおける異次元的な実験の中で、巨額の日本国債を吸い上げて日本円を押し下げています。

The Bank of Japan has stunned the world with fresh blitz of stimulus, pushing quantitative easing to unprecedented levels in a bid to drive down the yen and avert a relapse into deflation.

日銀は円安を進めデフレ復活を回避しようと、量的緩和策を前代未聞のレベルまで強化し、新たな景気刺激策を実施して世界を仰天させました。

The move set off a euphoric rally on global equity markets but the economic consequences may be less benign. Critics say it threatens a trade shock across Asia in what amounts to currency warfare, risking serious tensions with China and Korea, and tightening the deflationary noose on Europe.

この動きで世界中の株式市場が祭になりましたが、経済的な結果はもっとありがたいものではないかもしれません。

批判者は、通貨戦争みたいなものでアジア全域にトレード・ショックをお見舞いすることになる、中韓との深刻な緊張感を生む危険性がある、ヨーロッパのデフレ圧力を強めることになると言っています。

The Bank of Japan (BoJ) voted by 5:4 in a hotly-contested decision to boost its asset purchases by a quarter to roughly $700bn a year, covering the fiscal deficit and the lion's share of Japan's annual budget. "They are monetizing the national debt even if they don't want to admit it," said Marc Ostwald, from Monument Securities.

日銀は、資産購入を4分の1増やして年間7,000億ドルほどに強化して、財政赤字の穴と日本の年間予算の大半を埋める、という激論が繰り広げられた決断を5対4で可決しました。

モニュメント・セキュリティーズのマーク・オストウォルド氏は「連中はそう白状したくないだろうが、政府債務をマネタイズしてるんだよ」と言います。

In a telling move, the bank will concentrate fresh firepower on Japanese government bonds (JGBs), pushing the average maturity out to seven to 10 years. It also pledged to triple the amount that will be injected directly into the Tokyo stock market through exchange-traded funds, triggering a 4.3pc surge in the Topix index.

意味ありげな動きの中、日銀は日本国債に資金を集中して、平均償還期限を7年から10年に延ばします。

また東京の株式市場へのETFを通じた直接資金注入を三倍に増やすと約束して、TOPIXを4.3%も上昇させました。

Governor Haruhiko Kuroda said the fresh stimulus was intended to "pre-empt" mounting deflation risks in the world, and vowed to do what ever it takes to lift inflation to 2pc and see through Japan's "Abenomics" revolution. "We are at a critical moment in our efforts to break free from the deflationary mindset," he said.

黒田東彦日銀総裁は、新規刺激策は世界中で高まっているデフレ・リスクに「先手を打つ」ためのものだとして、2%のインフレ・ターゲットを達成し日本の「アベノミクス」革命をやり遂げるためにはなんでもやると誓いました。

「デフレ心理からの脱出努力において極めて重要な時だ」そうです。

The unstated purpose of Mr Kuroda's reflation drive is to lift nominal GDP growth to 5pc a year. The finance ministry deems this the minimum level needed to stop a public debt of 245pc of GDP from spinning out of control. The intention is to erode the debt burden through a mix of higher growth and negative real interest rates, a de facto tax on savings.

黒田総裁のリフレ・ドライブの発言されなかった目的は、名目GDPを年5%成長させることです。

財務省はこれをGDPの245%という政府債務が制御不能になるのを止めるために必要な最低限の水準だと考えています。

高成長とマイナス実質金利、事実上の預金課税の組み合わせによって、債務負担を減らそうというのです。

Mr Kuroda's own credibility is at stake since he said in July that there was "no chance" of core inflation falling below 1pc. It now threatens to do exactly that as the economy struggles to overcome a sharp rise in the sales tax from 5pc to 8pc in April.

7月にコア・インフレ率が1%を下回る「可能性はゼロ」と発言してから、黒田総裁の信頼性が危機に瀕しています。

日本経済が4月の5%から8%への消費税大幅引き上げに耐えるのに四苦八苦する今、正にそうなろうとしているのです。

Marcel Thieliant, from Capital Economics, said the BoJ already owns a quarter of all Japanese state bonds, and a third of short-term notes. Its balance sheet will henceforth rise by 1.4pc of GDP each month, three times the previous pace of QE by the US Federal Reserve.

キャピタル・エコノミクスのマルセル・ティエリアント氏は、日銀はもう日本国債の4分の1を保有している上に短期債の3分の1を保有している、と言います。

従って、そのバランスシートは毎月GDPの1.4%ずつ増大するわけで、これはFRBのこれまでの量的緩和の3倍にあたります。

There is little chance that the BoJ will meet its 2pc inflation target by early next year, showing just how difficult it is to generate lasting price rises once deflation has become lodged in an economy. Household spending fell 5.6pc in September, though there are tentative signs of an industrial rebound.

日銀が来年初旬までに2%のインフレ・ターゲットを達成する可能性はほとんどなく、一度デフレが経済に根付いてしまうと、持続的な価格上昇を実現するのがどれほど難しいか見せつけています。

産業復活のサインらしきものがありながらも、9月の家計支出は5.6%下落しました。

The latest move - already dubbed QE9 - sent the yen plummeting 2.6pc to \112 against the dollar, the weakest in seven years. The currency has fallen 40pc against the dollar, euro and Korean won since mid-2012, and 50pc against the Chinese yuan. This is a dramatic shift for a country that remains a global industrial powerhouse, with machinery and car producers that compete toe-to-toe with German and Korean rivals in global markets. "They are going to be screaming across Asia if the yen gets near \120 to the dollar," said Mr Ostwald.

既にQE9と呼ばれるこの直近の対策によって、日本円は米ドルに対して2.6%も下落して112円という7年ぶり最安値を付けました。

2012年中盤以来、米ドル、ユーロ、ウォンに対して40%、中国人民元に対して50%下落しています。

ドイツや韓国のライバルと国際市場でガチンコ勝負を繰り広げる機械メーカーや自動車メーカーを有して世界屈指の産業先進国であり続ける国にとって、これは劇的シフトです。

「日本円が米ドルに対して120円近くなったら、アジア全域で悲鳴が上がるね」とオストウォルド氏は言いました。

Panasonic said it plans to "reshore" plant from China back to Japan. There are increasing signs that Japanese companies are rethinking the whole logic of hollowing out operations at home to build factories abroad.

パナソニックは、工場を中国から日本に「国内移転」する計画だと言っています。

日本企業が海外に工場を作って国内のオペレーションを空洞化する理屈を考え直しつつある、というサインはどんどん増えています。

Hans Redeker, from Morgan Stanley, said Japan is exporting its deflationary pressures to the rest of Asia. "It is not clear whether other countries can cope with this. There have been a lot of profit warnings in Korea. The entire region is already in difficulties with overcapacity and a serious debt overhang. Dollar-denominated debt has risen exponentially to $2.5 trillion from $300bn in 2005, and credit efficiency is declining," he said.

モルガン・スタンレーのハンス・レデカー氏は、日本はアジアにデフレ圧力を輸出している、と言います。

「他の国がこれに耐えられるかなんてわかんないし。韓国では利益ワーニング連発だ。地域全体が既に過剰生産能力と債務残高で苦しいことになってるし。ドル建て債務は2005年の3,000億ドルから2.5兆ドルまで急増したし。信用の効率性はダダ下がり」だそうです。

Albert Edwards, from Societe Generale, said Japan is at the epicentre of a currency maelstrom, a replay of the Asian financial crisis from 1997-1998, though this time the region is a much bigger part of the global economy. "China cannot tolerate this kind of shock when it already faces a credit crunch and has suffered a massive loss in competitiveness. Foreign direct investment into China has already turned negative," he said.

ソシエテ・ジェネラルのアルバート・エドワーズ氏は、日本は1997-1998年のアジア金融危機を再現する通貨大混乱の震源地だが、今回、この地域が世界経済に占める割合は遥かに大きいと言います。

「中国はこんなショックに耐えられないよ。だってもう既に信用不足になってる上に競争力が思いっ切り下がってるんだから。対中投資はもうマイナスになってるし」とのこと。

It was a yen slide in 1998 that led to the most dangerous episode of the Asian drama. China threatened to retaliate, a move that would have threatened the disintegration of the regional trading system. It took direct action by Washington and concerted global intervention to stabilise the yen and contain the crisis.

アジア・ドラマで一番やばいエピソードのきっかけになったのは、1998年の日本円の大値下がりでした。

中国はアジアの貿易システム崩壊を招きかねない報復措置を実行すると脅しました。

日本円を安定させて危機を封じ込めるには、米国の直接介入と世界的な一斉介入を要しました。

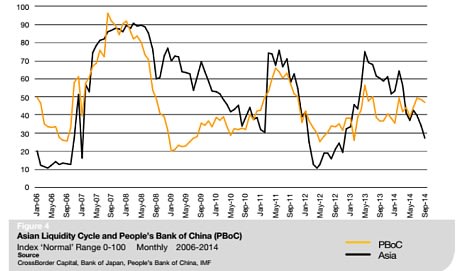

This yen-yuan dynamic is looming again. China has for now stopped buying foreign bonds to weaken its currency but this has let deflationary forces gain a footing in the Chinese economy. "If China's inflation rate falls below 1pc, it will be forced to devalue as well. Currency war was always how this was going to end, and it risks sending a wave of deflation across the world from Asia," he said.

この円元ダイナミクスがまたまた迫っています。

中国は今のところ元安を求めて外債購入を停止していますが、これによって中国経済でデフレ圧力が強まることになりました。

「中国のインフレ率が1%を切ったら人民元切り下げを余儀なくされるだろう。この結末はいつだって通貨戦争だ。アジア中にデフレの波を広げかねない」

As each country resorts to a beggar-thy-neighbour policy in moves akin to the 1930s, deflation is dumped in the lap of any region that is slow to respond - currently the eurozone.

各国が1930年っぽい動きの中で近隣窮乏政策に乗り出すので、デフレは対応の遅い地域(今のところユーロ圏)に押し付けられます。

Stephen Lewis, from Monument, said the BoJ's new stimulus is a disguised way to soak up some $250bn of government bonds that will be coming onto the market as Japan's $1.2 trillion state pension fund (GPIF) slashes its weighting for domestic bonds to 35pc. This avoids a spike in yields, the nightmare scenario for Japanese officials.

モニュメント・セキュリティーズのスティーヴン・ルイス氏は、日銀の追加刺激策は実は、1.2兆ドルの規模を誇るGPIFが国債保有割合を35%まで減らすことで市場に放出される日本国債を2,500億ドル分ほど吸い上げるためのものだと言いました。

これで日本政府にとっては悪夢のシナリオである急激な円高も回避出来ます。

The GPIF will have buy $90bn of Japanese equities and $110bn of foreign stocks to lift its weighting to 25pc for each category. This will be a shot in the arm for global bourses, but also a clever way for Japan to intervene in the currency markets to hold down the yen.

GPIFは各カテゴリーの割合を25%まで増やすために、日本株を900億ドル分、外国株を1,100億ドル分買います。

これは世界中の株式市場にとってカンフル剤になるでしょうが、日本円を抑え込みを目指した賢い為替市場介入法なのです。

The BoJ has in effect outsourced its devaluation policy, shielding it against accusations of currency manipulation. Any retaliation by China is likely to be conducted by the same arms-length mechanism.

日銀は事実上、デバリュエーション政策をアウトソースして、為替操作の批判を回避したわけです。

中国の報復も同じようなアームスレングスで実施されるでしょう。

Japan has to move carefully. The world turned a blind eye to the currency effects of Mr Kuroda's first round of QE because the yen was then seriously overvalued. This is no longer the case.

日本は慎重に動かなければなりません。

世界は黒田総裁のQE1を見て見ぬふりしましたが、それは日本円が酷く高かったからです。

もうそうじゃありませんし。

The risk for premier Shinzo Abe is that further bursts of stimulus may be taken by critics as an admission of failure, though it is in reality far too early to judge whether the country has closed the chapter on its two Lost Decades. What seems certain is that Japan was sliding headlong into a debt compound trap before Mr Abe launched his "Hail Mary" pass into the unknown.

現実的には、日本が2つの失われた10年を本当に脱したのかどうかの判断は未だ時期尚早ですが、安倍晋三総理大臣にとってのリスクは、追加刺激策が批判者に失敗の告白だととられかねないことです。

確実らしいのは、安倍首相が「ヘイルメアリー」パスを未知の領域に投げ込む前に、日本が債務増大トラップに真っ逆さまだということです。