Dollar smashes through resistance as mega-rally gathers pace

(メガ・ラリーが加速で米ドルが抵抗線を粉砕突破)

By Ambrose Evans-Pritchard, International Buisiness Editor

Telegraph: 8:19PM GMT 03 Nov 2014

(メガ・ラリーが加速で米ドルが抵抗線を粉砕突破)

By Ambrose Evans-Pritchard, International Buisiness Editor

Telegraph: 8:19PM GMT 03 Nov 2014

HSBC says we are at the early stages of a dollar bull run that will change the world

HSBC曰く、僕らは世界を変える米ドル上昇相場の初期段階にあるそうです。

The US dollar has surged to a four-year high against a basket of currencies and has punched through key technical resistance, marking a crucial turning point for the global financial system.

米ドルは、通貨バスケットに対して4年ぶり最高値へ急上昇して主要抵抗線を粉砕突破すると、国際金融システムにとって重大な転換点を印しました。

The so-called dollar index, watched closely by traders, has finally broken above its 30-year downtrend line as the US economy powers ahead and the Federal Reserve prepares to tighten monetary policy.

米経済が前進を続けFRBが金融引き締め準備を進める中、トレーダーが注目するドル指数は遂に30年間のダウントレンドを粉砕しました。

The index - a mix of six major currencies – hit 87.4 on Monday, rising above the key level of 87. This reflects the plunge in the Japanese yen since the Bank of Japan launched a fresh round of quantitative easing last week.

主要6通貨に対するこの指数は月曜日に、鍵となる水準の87を超えて87.4を達成しました。

これは日銀が先週、新たな量的緩和策を開始したことによる日本円の急落を反映しています。

Data from the Chicago Mercantile Exchange show that speculative dollar bets on the derivatives markets have reached a record high, with the biggest positions against sterling, the New Zealand dollar, the Canadian dollar, the yen and the Swiss franc, in that order.

CMEのデータからは、デリバティブ市場での投機的なドル取引が史上最高に達して、英国ポンド、ニュージーランド・ドル、カナダ・ドル、日本円、スイス・フランの順に大きく売られたことがわかります。

David Bloom, currency chief at HSBC, said a "seismic change"is under way and may lead to a 20pc surge in the dollar over a 12-month span. The mega-rally of 1980 to 1985 as the Volcker Fed tightened the screws saw a 90pc rise before the leading powers intervened at the Plaza Accord to cap the rise.

HSBCのカレンシー・チーフ、デイヴィッド・ブルーム氏は、「とんでもない変化」が起こりつつある、12か月のスパンで米ドルは20%も急上昇するかもしれないと言いました。

ボルカーFRBの引き締めが原因となった1980-1985年のメガ・ラリーでは、主要国がプラザ合意で蓋をして介入するまでに90%も上昇しました。

"We are only at the early stages of a dollar bull run. The current rally is unlike any we have seen before. The greatest danger for markets and forecasters is that they fail to adjust their behaviour to fully reflect a very different world,"he said.

「米国ドル上昇相場の入口だ。今度の上昇は今までに見たことのないものになるぞ。マーケットや予測屋にとって一番ヤバいのは、全く違う世界をちゃんと反映するために行動を調整出来ないことだな」だそうです。

Mr Bloom said the stronger dollar buys time for other countries engaged in currency warfare to "steal inflation", now a precious rarity that economies are fighting over. The great unknown is how long the US economy itself can withstand the deflationary impact of a stronger dollar. The rule of thumb is that each 10pc rise in the dollar cuts the inflation rate of 0.5pc a year later.

また、強い米ドルは他の通貨戦争参戦中の国が、今や各国がそれを巡って争う貴重な「ステルス・インフレ」の時間の猶予を与えていると言いました。

偉大なる謎は、米経済そのものがどれだけの期間、強いドルによるデフレ・インパクトに耐えられるかです。

通常、米ドルが10%上昇する毎にその年のインフレ率は0.5%下落します。

Hans Redeker, from Morgan Stanley, said the dollar rally is almost unstoppable at this stage given the roaring US recovery, and the stark contrast between a hawkish Fed and the prospect of monetary stimulus for years to come in Europe.

モルガン・スタンレーのハンス・レデカー氏は、米経済の急激な景気回復と、タカ派FRBとヨーロッパの今後数年間続きそうな金融緩和というあからさまな違いを考えれば、米ドル・ラリーは現時点では殆ど阻止不可能だと言っています。

"We think this will be a four to five-year bull-market in the dollar. The whole exchange system is seeking a new equilibrium,"he said. "We think the euro will reach $1.12 to the dollar by next year and will be even weaker than the yen in the race to the bottom."

「この米国ドル・ラリーは4-5年続くんだろうなあ。為替システム全体が新しい均衡を探してる」

「ユーロは来年までに1.12ドルに達するんじゃないかな。でもってどん底目がけての競争で、日本円よりも安くなるかもね」

Mr Redeker said US pension funds and asset managers have invested huge sums in emerging markets without considering the currency risks. "They may be forced to start hedging their exposure, and that could catapult the dollar even higher in a self-fulfilling effect."

レデカー氏は、米国の年金基金や資産運用機関は為替リスクを考えずに新興市場に莫大な投資をやらしたと言います。

「連中はヘッジを余儀なくされ始めるかもね。そうすると自己実現効果で米ドルは益々急上昇するかもよ」

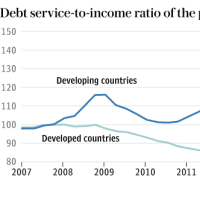

The dollar revival could prove painful for companies in Asia that have borrowed heavily in the US currency during the Fed's QE phase, betting it would continue to fall.

FRBがQEをやっている時にドル安継続を見込んで米ドル建てて思いっ切り借りまくったアジアの企業にとって、米ドル復活は痛いかもしれません。

Data from the Bank for International Settlements show that the dollar "carry-trade"from Hong Kong into China may have reached $1.2 trillion. Corporate debt in dollars across Asia has jumped from $300bn to $2.5 trillion since 2005.

BISのデータからは、香港から中国へ向けた米ドル「キャリー・トレード」が1.2兆ドルに達したかもしれないことがわかります。

アジア全域の米ドル建て法人借入残高は、2005年は3,000億ドルでしたが、今や2.5兆ドルまでに膨れ上がっています。

More than two-thirds of the total $11 trillion of cross-border bank loans worldwide are denominated in dollars. A chunk is unhedged in currency terms and is therefore vulnerable to a dollar "short squeeze".

国際銀行融資の残高11兆ドルのうち、3分の2以上がドル建てです。

その大半は為替ヘッジされていないので、米ドルの「踏み上げ」に丸腰状態です。

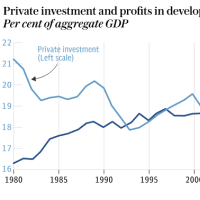

The International Monetary Fund said $650bn of capital has flowed into emerging markets as a result of QE that would not otherwise have gone there. This is often fickle "low-quality"money that came late to the party.

IMFによれば、6,500億ドルもの資金がQEの結果、さもなければ向かわなかった新興市場に雪崩れ込んだそうです

多くの場合、祭に遅れてやって来るのは、気紛れな「低品質」マネーです。

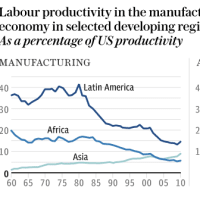

Many of these countries have picked the low-hanging fruit of catch-up growth and are suffering from credit exhaustion. They have deep structural problems and a falling rate of return on investment. The worry is that a tsunami of money could rotate back out again as investors seek higher yields in the US, possibly through crowded exits.

これらの国の多くはキャッチアップ型経済成長の楽勝部分をやり尽くしていて、信用枯渇に苦しんでいます。

また、根深い構造問題もありますし、ROIもダダ下がりです。

投資家が米国で高利回りを求めることで、マネーの津波がまた逆方向に向かって、出口がごった返すかもしれない事態が心配ですな。