文教大学の広内哲夫教授は、立体(3D)写真を拡大/縮小(ズーム)しながら閲覧できる閲覧ソフトを開発した。

従来、3D写真を拡大すると立体像が後退してしまうなどの技術的な問題があり、操作性の高い実用的なソフトはこれまでなかった。開発したのはパソコンと立体ディスプレー装置を使った新型の3D写真閲覧ソフトで、滑らかにズームしながら3D写真が見られる。一般ソフトに適用できる汎用性の高い方式という。

3D写真をズームできる機能を持つ通常の閲覧ソフトでは、立体ディスプレー上の微細な領域を拡大する際に、立体像が手前に迫って来ずに後退してしまう問題があった。人間の感覚に合わない動き方をするため、閲覧者が立体像をきちんと認識できないような状態が起こる場合がある。

あなたが知らない「正直者が馬鹿を見る増税」の内幕――駒澤大学・飯田泰之准教授インタビュー

野田政権は震災の復興財源として、個人負担となる所得税や住民税等の税の引き上げを決定した。また、深刻な財政問題の解決や加速する少子高齢化のなかで社会保障財源を確保するため、消費税についても2010年代半ばまでの段階的な税率引き上げが本格的に議論されようとしている。では果たして、民主党政権が行おうとしている「復興増税」や「税と社会保障の一体改革」は、欧州発の景気後退懸念があるなかでの経済政策としてそれぞれ相応しいものなのか。その妥当性について、駒澤大学経済学部・飯田泰之准教授が検証する。(聞き手/ダイヤモンド・オンライン 原英次郎、林恭子)

なぜ増税前に「資産取崩」「国債発行」をしないのか

被災者を“人質”にした野田政権の増税論議

――野田政権は復興財源捻出のため、2012年度から所得税、法人税、たばこ税の税率引き上げ、そして13年度からは住民税率の引き上げを断行しようとしている。この臨時増税案を含めた復興財源確保の手法をどう評価しているか。

私が考える復興財源のベストな捻出方法は、順に、資産取り崩し、自然増徴による長期償還、消費税の増税で、最も相応しくないのが所得課税の増税だ。ワーストの方策をとったともいえる今回の復興増税案に、私は反対している。

実際、野田政権は有価証券や出資金の資産整理の議論をせずに、増税一直線に突き進もうとしている。今、メディアも霞ヶ関も増税一色の状態にある。それは、増税を伴わない財源捻出方法、すなわち国有資産売却などの資産整理を行えば、資産を管理する公的部門、関連法人の廃止・縮小を促しかねないからだろう。なぜ資産整理ではなく増税が優先されるのか落ち着いて考える必要があるだろう。

たとえ資産の取り崩しが短期的に困難であったとしても、「一国も早く被災地へお金を」という世論に政治が応えるならば、増税を行う前に緊急的な措置として、しばらくの間は借り入れ、つまりは国債で支えればよい。

毎年約40兆円の国債を発行しているのだから、復興債10兆円が増えたとしても大きな問題ではない。償還財源については、震災から落ち着きを取り戻しはじめた来年や再来年以降に、議論をしっかりと行えば済むはずである。それにもかかわらず、「増税法案が通らないと、被災地に復興費用を出せない」とでも言わんばかりの姿勢は、被災者を人質に取った増税論議といえる。

そもそも東日本大震災は数百年に1度とも言われる大災害である。保険の考え方を当てはめれば、めったに起こらない突然のショックに対応する場合、普通は最初に資産(貯金)の取り崩しを行う。貯金がないならば、次に借金を考えるだろう。例えば、もしあなたが交通事故にあって怪我をした場合を考えてほしい。足を骨折してからバイトを始める人はいないはずだ。ひとまずは資産を取り崩すか、借金をする。しかし、それをしようとしないのが、いまの政府だ。

また、復興債の償還期間についても大きな疑問が残る。通常、道路や橋などのインフラ整備を行う場合、財源である建設公債の償還期間は60年にわたる。にもかかわらず復興債の償還期間は10年や15年としており、短期に定める理由もまったく理解できるものではない。「後々の世代に負担を残さないため」とする意見も聞こえるが、後の世代が使うものを“親子リレー返済”するのは、普通の住宅ローンなら当然のことである。

さらに疑問なのは、増税にあたって、所得からの控除額の大きい年金を受け取っている引退世代への負担が小さい点だ。後の世代に負担させたくないなら、なぜ引退世代は負担しなくてよいのか。現役の労働者だけに負担を強いるのは、不平等と言わざるを得ない。

いびつな再分配方式や3重の徴収体制

原点に返り「公平・簡素・中立」の視点で改革を

――震災以前から、急激な少子高齢化が進み、多額の財政赤字を抱える日本では、「税と社会保障の一体改革」が叫ばれていた。その意味でも今回の増税や今後の消費税率の引き上げはやむを得ないとの見方もある。

日本の財政状態が危機的であるのは間違いない。しかし、今回のような継ぎはぎだらけの増税では絶対にうまくいかない。租税には、「公平・簡素・中立」という3原則があるが、今の日本は正反対の状態にある。その意味でも、看板だけではなく本当の意味での「税と社会保障の一体改革」が必要だ。

まず、税金の徴収体制を見直す必要がある。日本には、国税・社会保険料を徴収する機関がそれぞれ存在し、税務署網が重複して存在するようなものだ。効率が悪いうえに、名簿がばらばらで所得捕捉しきれていない。社会保険の記録漏れ問題――つまりは消えた年金問題はこの税・社会保障という歳入が一括管理されていないことによる。だから二重、地方税も考慮すると三重の体制を温存した上で税と社会保障の一体改革を行えば、増税しか方法はないだろう。しかし、この3つを1つにまとめ、体制をスリムにすれば、増税幅も小さくて済む可能性がある。

そして、社会保障関係費の大部分を占める国民年金の仕組み自体も見直す必要がある。年間20兆円規模の老齢基礎年金の財源は、半分の10兆円が被保険者の支払う保険料だが、残り10兆円は税金によって賄われている。今後、年金の給付規模が30兆円に達すれば、20兆円を税金で賄うことになるだろう。だが、よくよく考えてほしい。老齢基礎年金は保険方式だから年金保険料を支払った人のみが受け取れるものにもかかわらず、20兆円も税金が投入されている。つまり、保険料を納められなかった貧しい人は、税金だけを徴収されて、何も受け取れないのである。この年金制度は、「再分配方式」として非常にいびつな状態だ。

国立社会保障・人口問題研究所の阿部彩氏の著書『ニッポンの貧困』で有名になった話だが、日本は税金を徴収し、社会保障給付金を出すと、貧困度が上がる傾向にある。つまり、所得再配分後のほうが不平等度は高い状況なのだ。そんな意味のないことする国は、世界中で日本だけではないだろうか。

脱税を許してしまう消費税課税制度の闇

増税の前に「税制改革」で増収を目指すべき

――では、今後、真の「税と社会保障の一体改革」を行う上で、税制そのものはどう見直せばよいか。

国税・地方税ともに課税方式として、所得課税、消費課税、資産課税をバランスよく使わなければならない。かつての日本は、所得課税を主体としていたが、いまやそれはふさわしい形ではなく、所得課税3分の1、消費課税3分の1、資産課税が理想としては3分の1、その他の税が残り、という割合が望ましいと私は考えている。また、資産課税としては、相続税、固定資産税、金融資産税の3点をセットで行うべきだろう。今までのように小手先だけではなく、そうした抜本的な改革が必要だ。

小手先で上げ下げしやすい税の代表格が所得税だろう。しかし、経営者・自営業主・農家所得の補足率は低い。いわゆる「クロヨン」「トーゴーサン」問題だ。したがって、所得増税は事実上、勤労者だけに税負担を負わせているとさえいえる。また、法人税は、企業利益がプラスにならなければ支払われないため、景気に対する変動が大きすぎて、安定財源にならない。

そうした点を踏まえ、安定財源が必要な社会保障関係費として最もふさわしいのは、消費税だろう。ただし、日本の場合、取引当事者間で税額チェックが行われることになるインボイス方式<商品の流通過程で仕入先の発行するインボイス(=商品価格や税額が明記された送り状・納品書)の提出が義務づけられている方式>ではなく、申告方式を採用しているため、徴税効率が悪い。

では、なぜ世界中で日本だけインボイス方式を採用しないのか。一つの理由として噂されるのは1989年に消費税が導入される際、インボイス方式を採用しないことで導入反対派と妥結したためだという理由だ。要するに消費税反対論が根強いのは、脱税への抜け道がなくなるからだというわけだ。それは法律を守り、きちんと納税をしている企業や労働者だけに課税するおかしな課税システムである。

実際、インボイス方式ではない日本では、年間の個人消費額が300兆円であるにもかかわらず、消費税収は税率5%をかけた額より5兆円も少ない10兆円である。5兆円もの漏れが生じるシステムのままでよいのだろうか。

私は、消費税率10%かつインボイス方式の採用が望ましい社会保障財源だと考えている。もちろん、ごく例外的な品目は残存するが、単純計算で個人消費を考えると税収は30兆円になる。現在より20兆円の増収だ。

以上の点からも、長期的に増大する社会保障を支えるためには税制改革や制度調整で税収増を図るべきだ。正直に申告している人にとっては、びた一文の増税にもならず、税収を増やす方法もあるということを忘れてはならない。もし制度を変えずに増税だけを行えば、絞りやすい現役世代や法人大企業だけに税金が圧し掛かり、ますます日本は一生懸命に働いたり、人を雇う環境ではなくなる。正直者が馬鹿を見る税制ではおかしい。ザルのように目の粗い税制度を改め、それでも足りない額を増税によって補う。そうすれば、増税幅は大幅に圧縮されるのではないか。

しかしながら、消費税には唯一にして致命的な欠陥がある点も忘れてはならない。

財源として有望な「相続税」の引き上げ

土地利用の活性化、階層固定化回避も可能に

――安定的な財源となる消費税の欠点は、相対的に低所得者の税負担割合が大きくなる「逆進性」にある。これについては、どう解決をし、税収を上げていくべきか。

消費税による負担を減らすために「給付つき税額控除」(所得の低い人に税金を還付する制度)を採用し、税収増のためには相続税率の引き上げを組み合わせるべきだろう。

最終的にはすべての国民に対して審査なく無差別に最低限の生存費を保障しようという「ベーシックインカム」を目指すべきだが、まずは現在の所得税との制度的連続性が高い給付つき税額控除方式が相応しいと私は考えている。給付つき税額控除は、所得が基準だから、年金保険料を払っていない人も対象になり、所得再配分の上でも望ましい。

財源として有望なもののひとつが相続税だろう。相続税は、年間80兆円の課税ベースがあるのに対して、現在、税収は1兆円である。そこで、例えば80兆円のうち配偶者は1億円まで控除、それ以外の世代では一律20%課税をするのはどうか。これは世界的には決して高い相続税率ではない。

かつてバブルの頃、相続税が払えず家を売るという話がまことしやかに囁かれたが、これは端的に言って嘘である。実勢価格1億3000万円、路線価1億円の土地を相続したとして、3000万円の相続税が課されたとしよう(実際にはここまで高額にはならない)。土地を担保にその額を貸さない銀行は、世界中を探してもどこにもないはずだ。さら厳しい言い方をすれば、土地の有効利用の観点からいって3000万円の相続税を支払えない人が、1億数千万円の価値のあるの土地を持つべきではない。

また、現在も東京区部には農地が多く残っているのをご存知だろうか。その理由は、農地登録されているなど一定の条件を満たしていれば、相続税の納付が猶予されるためだ。しかし、本来であれば、都内にあるという土地本来の能力を活かすことが重要ではないだろうか。

戦後日本は、階層移動が激しい社会だったが、今では世の中が落ち着いて社会階層が固定化しはじめている。それは大都市圏に土地を保有しているだけで、お金持ちになった人たちが増えたこととも関係している。土地利用を活性化し、階層を固定化させないためにも、再分配の原資として、階層の固定化を防ぐため、資源の有効活用、と二重三重の理由から相続税は断固増税しなければならない。

以上のように、給付つき税額控除、そして消費課税、投資課税、所得課税の3本柱によって、日本の戦後税制に大きな影響を与えたシャウプ勧告以来の大改革が起きれば、負担を最小限に抑えた「財政再建」と「税と社会保障の一体改革」は可能になるだろう。

欧州の債務不安に伴う景気後退は明白

首相は増税によって減収になったらどう責任をとる

――97年に消費税率を3%から5%に引き上げられたが、その影響により回復傾向にあった景気は後退、増税による増収は開始年度のみに終わり、98年以降は税収が落ち込んだ過去がある。そうした点も踏まえ、今回の増税は、日本の景気や税収にどう影響するか。

先程お話ししたような税制改革を行わずに増税に踏み切れば、法を守り、きちんと納税をする一部の人や企業にだけ、負担がさらに圧し掛かることになるだろう。確かに前回の消費税増税後の大減収は、アジア通貨危機による景気後退の影響も大きかったとも言えるが、今回も当時のように、または当時以上の厳しい国際情勢であることを忘れてはならない。

もしこのまま増税を進め、増税後にかえって税収が落ちた場合、政府はどう言い訳をするつもりなのか。欧州のソブリン危機により、誰の目にもこれから景気が悪化するのは明らかであるにもかかわらず、増税をした結果、税収が落ちたとしたら、国民は首相の言い訳を聞き入れてはくれないだろう。

やはりそうした最悪の状況を避けるためにも、繰り返しになるが、増税の前に税制と行政体系をシンプルにしなければならない。税制を一度整理し、シンプルかつ効率的な体制と行政体系にしなければならない。それによって、捻出可能になる財源は必ずあるはずだ。整理をしないままの増税に踏み切れば、“正直者が馬鹿を見る”だけのことになりかねない。

Photo by Kazutoshi Sumitomo

世界経済が再びリーマンショック以来とも言える危機の瀬戸際に直面している。欧州の財政危機は、新興国からの資金流出など新たなリスクにも波及し始めた。その影響はアジアにも広がり、日本企業の業績にも影を落としそうな雲行きだ。

「銀行ではなく国民を救え」――。

10月15日昼、英国ロンドン証券取引所近くで大規模なデモが始まった。ドイツでもフランクフルトにある欧州中央銀行(ECB)前に数千人が集まり、イタリアのローマでは一部のデモ隊が暴徒化して車に火を放った。先月から米ニューヨークのウォール街で始まった、政府や銀行に格差是正を訴えるデモは、この日、全世界に飛び火した。

市民の怒りの背景には、ギリシャ危機で再燃した金融システム不安がある。金融機関の「Too Big To Fail(大きすぎて潰せない)」という問題に対処するため、世界の主要20カ国・地域(G20)の首脳はリーマンショック後、新たな金融規制・監督の枠組み作りで一致した。だが、わずか3年足らずで欧州は再び、公的資金の活用を含む銀行救済の必要性に迫られている。

政府と銀行の“ダブル危機”

世界中にデモが拡大したその日、パリではG20財務相・中央銀行総裁会議が開かれていた。議論の焦点は、政府債務問題と金融システム不安という、欧州が直面する“ダブル危機”だ。

会議開催の直前、欧州連合(EU)が7月21日に合意した欧州金融安定基金(EFSF)の拡充計画が、ようやく実現することが決まった。一度は計画を否決したスロバキア議会が13日、最終的に承認したからだ。これで、EFSFの融資能力が2500億ユーロから4400億ユーロに拡大するほか、EFSFが危機に直面するユーロ加盟国の国債購入などが可能になる。

だが、それだけでは、もはや欧州危機を封じ込めることができない。G20で議長を務めたフランソワ・バロワン仏財政相ら欧州勢は、新たに検討中の包括的な解決策を参加国に提示した。ギリシャ問題の解決、銀行の資本増強、EFSFの再拡充の3つである。

既に、ギリシャの債務は返済不能な水準にまで膨れ上がり、大幅な債務減免が不可避の状況にある。それは、ギリシャの事実上のデフォルト(債務不履行)を意味し、債務減免は国家の破綻処理にほかならない。銀行など民間投資家が21%の債務減免に応じることは合意済みだが、その割合を50%程度に引き上げようとしている。

債務減免が実施されれば、ギリシャ国債や同国の銀行の債権を保有する欧州銀行は、大きな損失を被ることになる。欧州当局が銀行に資本増強を求めようとしているのは、この連鎖的なショックに備えるためだ。

野村資本市場研究所・ロンドン事務所長の井上武氏は、「ここ数カ月、欧州銀行の株価が大きく下落してきたのは、投資家が最悪の事態まで想定し始めたからだ」と話す。井上氏は、国債などの政府向けの債権と金融機関向けの債権を時価評価し、ギリシャで50%、ポルトガルで40%、アイルランドで20%の損失が出ると仮定して、欧州銀行に与える影響度を試算した。

債務減免で銀行に巨額損失

銀行が被る損失額の推計を、中核的自己資本(コアティア1)との比率で見ると、震源地ギリシャの銀行は損失率が100%を上回り、破綻の危機に直面する。ポルトガルやアイルランドの銀行も、かなりの自己資本が吹き飛ぶ。

また、ベルギーやドイツ、フランスの銀行は、損失率がそれぞれ13%、8%、5%で影響は軽微に見える。だが、忘れてならないのが、流動性の問題だ。実際、ベルギー・フランス系の大手銀デクシアが破綻に追い込まれたのは、ギリシャ国債の保有額の多さから信用不安が高まり、市場からの資金調達が困難になったからだ。

さらに、既にEUなどへ救済を仰いでいるギリシャ、アイルランド、ポルトガルに加え、イタリアとスペイン、さらにデクシア破綻で揺れるベルギーにも債務危機が波及した場合には、欧州銀行の損失率はさらに膨らむ。

7月に実施した銀行のストレステストでは、資産に対するコアティア1比率の合否ラインは5%だった。しかし、欧州当局は、同比率を9%程度まで高める資本増強を銀行に求める方向で検討している。銀行が自力で増資できない場合は、公的資金やEFSFを活用する段取りだ。

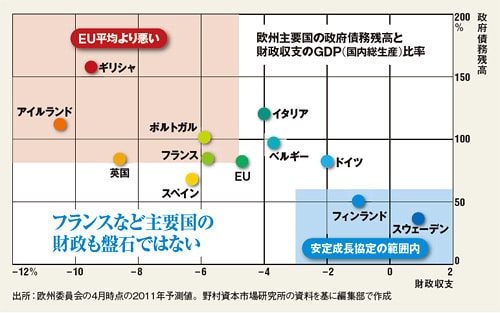

だが、銀行の資本増強に公的資金が活用されることになれば、欧州各国の財政はさらに悪化する。GDP(国内総生産)比の財政赤字が3%以下、政府債務が60%以下という、EU加盟国が順守すべき財政規律の枠内に収まっているのは、フィンランドなど一部の国だけ。フランス政府が公的資金注入に慎重なのは、トリプルAを維持している仏国債が、財政の悪化で格下げされることを懸念してのことだ。事実、アイルランドで債務危機の引き金になったのは巨額の公的資金注入だった。

世界経済の浮沈は欧州次第

欧州当局がギリシャ危機への対応を誤れば、債務危機がイタリアとスペインに波及する最悪の事態が現実味を帯びる。この夏、両国の国債の金利が急上昇した際は、ECBが国債購入に踏み切り事なきを得た。だが、金利上昇により両国が市場からの資金調達に行き詰まれば、救済基金であるEFSFの規模は現在の4400億ユーロでは到底足りず、2兆~4兆ユーロに拡大する必要があると言われる。4400億ユーロの基金を裏づけに国債の損失保証をするといった、EFSFの再強化が検討されているのはそのためだ。

G20の共同声明には、「10月23日のEU首脳会議の結果に期待する」と盛り込まれ、ギリシャ問題や銀行の増資、EFSFの再強化など、欧州が断固たる解決策を打ち出すことを促した。11月3日からは、仏カンヌでG20首脳会議も開かれる。ギリシャに対する80億ユーロの第6次融資が実施される11月中旬までに、欧州当局は同国の破綻処理に踏み切ると見る向きもある。

ティモシー・ガイトナー米財務長官は、欧州の取り組みを評価しつつ、「まだ戦略と詳細の詰めでやるべきことが残っている」とクギを刺した。ギリシャ危機の深刻化を機に、投資家はリスク回避の傾向を強め、世界経済の牽引役だった新興国からの資金流出も加速している。G20会議では、「欧州危機が新興国の経済を失速させかねない」と懸念する声も相次いだ。欧州がギリシャ危機を封じ込め、世界経済を救えるかどうか。今後数週間、緊迫した状況が続く。

日経ビジネス 2011年10月24日号8ページより

ドイツの財務大臣が言及したある数字が波紋を巻き起こしている。欧州の銀行の財務の健全性を再チェックするため検討しているストレステストについて、クリアすべき正味の自己資本(コアTier1)比率を9%と大幅に引き上げる意向を示したからだ。

詳しい説明は省くが、これまでささやかれてきた7%とでは厳しさは雲泥の差。資本不足になった銀行に大量の資本を入れて、マーケットを沈静化させようという狙いが見えた。

ところがそうは受け取られない。「なぜあんなに高い水準に設定したのか、なにか隠しているからではないかと疑ってしまうのがマーケットだ」。市場を熟知する大和証券グループ本社の清田瞭名誉会長はこう指摘、相変わらず動揺は収まっていない。

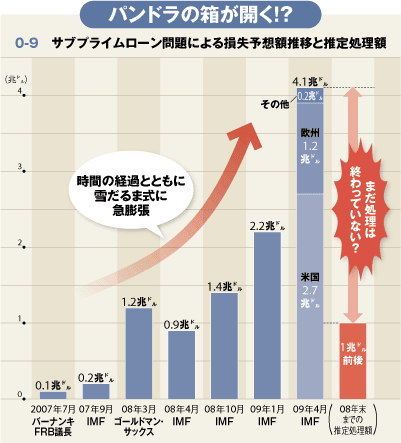

欧州でパンドラの箱が開き始めている。これまで、欧州各国の債務問題が原因とされてきた欧州危機だが、じつはもっと根深いものが垣間見えてきた。サブプライムローンの処理の甘さである。

「米国に比べ欧州の銀行の債権の減損処理は甘かった」「景気回復で価値が戻ると思っていたが、もっと腐ってしまったのだろう」──。日本の金融当局筋やメガバンク首脳はこうした見方で一致している。

確かに国の債務問題だけであれば、銀行の最大損失はいくらか計算できるはずだ。それに対してEUが全力でコミットすれば、危機を封じ込めることは可能だろう。

だが、伝えられている10兆円の銀行への資本増強額ではとうてい足りないというのが、マーケットの見立てだ。サブプライムの残滓というパンドラの箱が完全に開いたとき、どこまで傷んでいるのか見当もつかない。

IMF(国際通貨基金)が2009年4月段階でサブプライムの損失を4.1兆ドルと推定したが、処理ずみはそのうちの一部だ。猛烈な勢いで処理した米国系に比べ欧州勢の動きはいかにも鈍かった。すべて欧州に眠っているとは言わないが、疑惑のまなざしが向けられても不思議ではない。

公的資金を注入したくても肝心の国の財政が傷んでいるところもあるため、見透かされる可能性がある。欧州は今まさに手詰まり状態になっている。

債務問題の影響が日本に

及ぶ三つのルート

ではそもそも小国ギリシャの債務問題が、なぜEU全体を揺さぶり、世界の金融システムを危機に陥れようとしているのか。さらに、余波が日本の金融機関にどのように及ぶのか。

ここでは、火の手が広がる導火線役となった経路を理解するために、大図解で説明していこう。次に何が起こりうるかも関連づけることで、特集が体系的に把握できるようにした。日本の金融機関に関連することはどのパートに詳しく書かれているかも触れている。

大枠で頭に入れておいてほしいのは、欧州の債務問題の深刻化を震源地に、主に3つのルートがあるということだ。

第1が、欧州の銀行の経営不安から欧州だけでなく、世界の金融システム危機に至るルート。第2に金融システムの機能低下で、世界の実体経済の減速を引き起こすルート。そして第3が、債務危機の連想が日本国債にまで飛び火するルートである。

発火点は図0‐1だ。ギリシャ問題が深刻化する一方で、ポルトガル、アイルランドといった他の重債務国にも厳しい目が注がれ、格下げが相次いだ。この3ヵ国であれば、EU内でのGDPはせいぜい6%程度であり、危機封じ込めは可能だった。

だが、スペイン、イタリアに飛び火したことで緊迫の度合いを増す。この5ヵ国のGDP合計は30%超と域内最大のドイツをしのぐ。「最後はドイツが助けてくれる」という目論見が大きく狂い、EU自体の統治能力が問題視される。

疑惑の目は、こうした国々の国債を大量に抱える欧州の金融機関にも及んだ。表0‐2にあるような銀行の資本不足額の試算が飛び交ったのだ。IMFの試算では2000億ユーロ(約21兆円)、みずほインターナショナルによると61行で2126億ユーロ(約22兆円)に上り、個別の銀行の経営不安も取り沙汰されるようになる。

ドルの調達が困難に

陥った市場の機能不全

疑心暗鬼は欧州の金融システム危機に波及する。図0‐3が象徴するのは、お互いに対して不信が急速に高まっていることだ。世界の銀行は通常、資金を融通し合っているが、特に欧州の銀行のドルの調達金利が跳ね上がっている。

それだけならまだいい。「この夏以降、借り手の銀行の国旗によっては、自動的に貸さないという判断をしている」とあるメガバンクの資金部門の関係者が打ち明ける。なかには欧州を代表するような銀行も含まれており、市場そのものが機能不全に陥っている。

欧州の銀行はドル建ての資産を多く抱えており、決済のためにはドルのキャッシュが必要だ。当然、資金繰りに窮するところも出てきており、ECB(欧州中央銀行)に担保を差し入れて調達している。

金融システム不安は欧州にとどまらない。英国の金融情報会社、マークイットグループがまとめた世界の金融機関のCDS(クレジット・デフォルト・スワップ)の保証料率からは、この9月後半以降、ゴールドマン・サックス、モルガン・スタンレーといった米国を代表する投資銀行への不安が増していることがうかがえる。欧州系の一部の銀行より跳ね上がっているのだ。

CDSとは、企業の債務不履行に備えた保険の一種であり、保証料率が上がればその企業をマーケットが厳しく見ているといっていい。これが図0‐7である。

なぜ米国の、しかも投資銀行がターゲットにされたのか。欧州の銀行や不安視される国に対する債権が多いからという説明が一般的だが、真相は不明だ。

ある証券関係者は「欧州だと最後は国が面倒を見るが、米国だとリーマン・ブラザーズみたいにつぶす可能性がある。しかも、欧州は銀行と証券併営のユニバーサルバンクが主体。預金のない投資銀行ならさらに処理されやすいと見られたのではないか」と言う。

欧州の投資銀行として

見られた野村證券

欧米の金融界に嵐が吹きつけるなかで、日本の金融機関は比較的、平穏を保っています。不良債権処理が峠を越えて以降、冒険をすることなく資本を着々と蓄えてきたからです。国内の預金が増え続けているということも、金融機関にとっては重要な流動性の不安がないとみられている原因です。

唯一の例外といっていいのが、野村證券(野村ホールディングス)です。旧リーマンの欧州部門の買収で、世界で一勝負かけようとした矢先に、今回の混乱に見舞われました。経営環境がにわかに厳しくなるなかで、メガバンクによる争奪戦が水面下で繰り広げられています。

『週刊ダイヤモンド』11月5日号の特集「金融大波乱」では、野村證券の争奪戦を切り口に、大きく動き始めたメガバンクの経営戦略を検証しています。

野村だけでなく、苦境に陥っている欧米の金融機関からも大量の資産や部門の売却話が舞い込んでいるのです。邦銀にとっては久しくなかったチャンスだけに経営の巧拙が問われそうです。

もっともプラスの話だけではなく、欧州危機が及ぼすマイナスの影響は無視できません。加えて震災の影響も多大なものです。特集ではこうした点についても、紙幅を割いてさまざまなシミュレーションを行なっています。

このほか、地方銀行については、中小企業向け融資が隠れ不良債権として膨れ上がっている現状にメスを入れています。本邦初のストレステストによって、資本不足額を試算、ランキング化していますのでチェックしてみてください。

東京電力と緊密な関係にあるが資本関係はないため、表向きは東電のグループ企業と認定されていない、いわゆる「ゼロ連結会社」が、関東圏内に少なくとも46社存在することが29日、毎日新聞の調べで分かった。経営陣に東電OBが並ぶこれらの企業は、取引の大半を随意契約で東電から受注。東電グループの関電工と合わせると、東電発注の電気関連工事の9割超を独占してきた。政府の「東京電力に関する経営・財務調査委員会」(下河辺和彦委員長)は、10月にまとめた報告書でグループ会社との取引が東電の高コスト体質に結びついていることを指摘しており、今回判明したゼロ連結会社も「高い電気料金」の一因になっている可能性が高い。

横浜市西区に本社がある「東電同窓電気」はゼロ連結会社の一つだ。社員360人、10年3月期の売上高は約115億円で、経常利益は3億5800万円。電柱や送電線、変圧器の取り付け、保守点検などの電気関連工事を主な業務としている。売り上げの約7割を東電とそのグループ企業から受注しており、株主には東電OB273人が名を連ねているが、東電との資本関係はない。社名の通り、東電OBが1950年に設立した会社で、創業以来、無借金経営を続ける優良企業だ。

東電との契約はほとんどが随意契約で、競争入札での受注はほとんどない。東電OBの同社幹部は「我々の仕事には特殊技術が必要だ。他社にも門戸は開かれているが、他社に発注すればコストは今よりもっと高くなるだろう」と話す。しかし、経営・財務調査委員会幹部は、ゼロ連結会社の受注価格は「受注する側の言い値に近い」と話す。

東電同窓と同様の会社は、群馬、栃木、埼玉、茨城県など東電管内の各県に複数存在し、それらのほとんどが59年ごろに東電の働きかけで設立された。当時、東電の発注工事をめぐり「関電工がすべての工事を受注している」との批判があったため、「第三者への発注を装う目的で設立したのではないか」(民間調査会社)との見方もある。

46社の内訳は、電気工事関連22社▽機械関連8社▽建築土木4社▽配管工事2社--など。経営・財務委員会は、グループ会社の経営は東電との取引に支えられていると指摘し、報告書では「外部取引の赤字を東電向け取引で補填(ほてん)した形になっているケースも多数見受けられる」と問題視した。同委員会は、東電では電気料金算定の基となる原価の見積もりが、10年間で6000億円以上過大だったと指摘したが、同委員会幹部は「東電の公表資料を見ても、『ゼロ連結会社』の全容把握はできなかった」と話し、「高い電気料金」の闇に迫ることの難しさを吐露した。

◇ゼロ連結会社

グループの中核会社との取引や役員受け入れなどを通じて、密接な関係にある企業。資本関係がなく(ゼロ)、グループ(連結)会社を記載する中核会社の有価証券報告書には記載されていないため、こう呼ばれる。中核会社との取引のほとんどは随意契約で、中核会社との関係がなければ存続が難しい会社が多い。このため、高コスト体質や経理操作などによる粉飾の温床になると指摘されている。07年の郵政民営化見直しの際にも、「郵政ファミリー企業」と日本郵政の取引実態を総点検していた「郵政事業の関連法人の整理・見直しに関する委員会」は32社をゼロ連結会社として認定した。日本郵政はこれらを統合し、子会社化した。

電力会社・崩れる牙城:東電「ゼロ連結」46社(その2止) 実態見えぬ総括原価方式

◇関連会社との取引、1割高

資本関係のない「ゼロ連結会社」を抱える東京電力。福島第1原発事故を受け、東電の経営状況を調査するために設置された政府の第三者委員会「経営・財務調査委員会」(委員長・下河辺和彦弁護士)でも東電ファミリー間の取引の在り方が焦点となった。しかし、「総括原価方式」のブラックボックスに隠れた取引構造の実態は解明しきれていない。

◇ ◇

「グループ間の『なれ合い取引』でコストアップしているケースはないか」「関係会社の東電向け取引と東電以外との取引について精査して比較すべきだ」。今年6月から10月まで計10回開催された同委員会では、取引構造の解明を求めるこうした声が相次いだ。

委員会の調査はJR東海の葛西敬之会長やDOWAホールディングスの吉川広和相談役ら5人の委員が主導した。委員の下には財務データを分析する分析チームが設置され、ダイエーやカネボウの再建に携わった民間人ら企業再生のノウハウを持つ精鋭が結集。オフィスビルの一室で、「床から机の上まで積み上がった」ほどの膨大な財務資料を読み込んで分析にあたった。

電気料金は燃料費や人件費、設備修繕費などの原価に一定の利益を上乗せして算定する「総括原価方式」で決まる。利益が約束されるだけに、原価はぎりぎりまで削減することが求められる。委員会の調査では、原価の中に電気事業連合会など各種団体への会費やオール電化の広告費、福利厚生費などが含まれていた実態が判明した。

◇第三者委の調査に限界

また関連会社との取引では、競争入札価格と比べて1割程度割高になっていた。委員会が今月初旬にまとめた報告書では、こうした取引について「東電向けの取引は利益率が高い」などと指摘した。

ただ、委員会も一枚岩ではなく、「総括原価に踏み込む必要はない」などの慎重論を提起する委員もいた。また、「ゼロ連結会社」との取引実態についても限られた時間では調査しきれず、「ブラックボックスの扉に手をつけた程度。全容解明にはほど遠い」(経済産業省幹部)。同委員会の幹部は「分析チームは今も調査を継続している。必ず東電一家の実態を国民の前に明らかにしたい」と話している。【三沢耕平、永井大介、立山清也、野原大輔】

◇料金「家計の圧迫要因」 地域独占、競争原理働かず

必要以上に高い電気料金を消費者から得ていた構造をうかがわせる委員会の報告書。東電は委員会の指摘に対し「効率化で生み出した原資によって料金値下げを実施してきた」と反論する。

東電は96、98、00、02年と4度値下げを実施した。07年の新潟県中越沖地震で被災した柏崎刈羽原子力発電所が停止した際、火力発電の燃料費が増加したが値上げはしておらず、「経営の効率化で値上げを回避する努力を続けてきた」と説明する。

日本の公共料金は鉄道、ガスなども総括原価方式で決められており、電力業界には「電気料金だけを問題にするのはおかしい」との声もある。

しかし、消費者庁が実施する公共料金の内外価格差調査(10年度)によると、東電の電気料金を1とした場合の海外の電気料金は、米国0・64、イギリス0・75、フランス0・66。円高の影響もあるが、海外は電力自由化で価格競争が絶えないことも大きな要因だ。東電の年間停電時間は2分と世界で最も短く、「電気の質」の高さは世界トップクラス。一概に「日本の電気料金が高い」と決めつけるわけにはいかないが、地域独占の大手電力会社では競争原理が働きにくいのは事実だ。

家計支出に占める公共料金の割合を見ると、電気料金のウエートは最も高く、75年に1・9%だったのが10年には3・1%まで上昇している。鉄道やガス料金など他の公共料金が減少傾向にあるのと比べて「家計の圧迫要因になっている」(内閣府)。30年余りで1世帯当たり電気使用量は1・5倍以上に増えており、消費者にとっては電気料金の引き下げは生活に直結した要望となっている。

==============

■ことば

◇総括原価方式

事業にかかわるすべての費用を「総括原価」として計算し、そこに一定の利益を上乗せして消費者が払う料金を決める方式。電気、ガス、鉄道など公益性があり、長期的に安定した設備投資が必要な事業の料金を決める際に使われる。電気料金の場合、発電・送電・電力販売にかかる費用と利益を利用者は負担している。