2007年か8年ころだったろうか、株式や投資信託の売買のために私が使っていたスウェーデンのネット銀行のサイトに、このネット銀行によるサービスの広告が出ていた。「税金の安いスウェーデンへようこそ」という文句とともに、ダックスフンドの写真が使われていた。ダックスフンドはスウェーデン語ではtaxと呼ぶ。一方、taxは御存知の通り、英語では「税金」。だから、背の「低い」ダックスフンド(tax)と、「低い税金」とを掛けた言葉遊びだと分かった。

そして、その広告をクリックしてみると、「あなたの資本所得税の税率が1.2%になる金融商品があります」と書かれていた。(1.2%の部分は明確には覚えていないが、それくらいの水準だったのは間違いない)

でも、スウェーデンの資本所得税は30%である。それなのに、そんな旨い話があるものかと思って、詳しく読んでみたところ、1.2%というのは投資や貯金の元本全体に掛かる税率であることが分かった。これに対し、通常の資本所得税の税率である30%というのは、利子やキャピタルゲインに掛かる税率である。つまり、税率だけ見ると非常にお得に感じられるが、実際には課税の対象が異なっているのである。だから、税率を比較しただけでは、果たしてこの新しい金融商品がお得なのかどうかは判断しにくい。

一見すると、長所・短所が分かりにくい金融商品だが、実際に契約をしてみて運用を始めるとその好都合な点と不利な点が次第に分かってきた。この金融商品は、当時はKapitalförsäkring(直訳すると「資本保険」だが、それは名前だけで、本来の保険としての性格は持っていないことに注意)と呼ばれていたが、2012年からはそれによく似たInvesteringssparkonto(投資貯蓄口座)という金融商品の制度が新たに設立された。後者は、その口座を保持するための手数料が無いなどの点で前者よりも利便性が高く、その後、着実に人気を高めつつある。(注:株式の売買手数料や投資信託の手数料は通常通りかかる。)

KapitalförsäkringもInvesteringssparkontoも課税に関してはほぼ同じ特徴を持っているので、以下では後者に焦点を当てて説明したい。また、以下ではInvesteringssparkonto(投資貯蓄口座)を略してISKと呼ぶことにする。

【 ISK(投資貯蓄口座)の概要 】

ISKは大手金融機関であればどこでも開設できる。まず、口座を開設し、自分の投資資金をそちらに移す。そして、その口座の中で、投資信託や株式、デリバティブなど様々な投資商品を購入する。そして、購入した投資信託や株式は、その口座の中で保持される。また、それを売却することも容易にでき、売却すれば同じ口座の中で流動性資産に置き換わり、それを使って別の投資商品を購入することができる。ISK(投資貯蓄口座)はいわば「外枠」なのである。

では、ISKという「外枠」を使わずに投資信託や株式を売買した場合と比べて、何が異なるのだろうか? それは課税の仕方である。通常の売買では、購入額と売却額の差額によるキャピタルゲインに対して、30%の資本所得税が課せられる。購入額よりも売却額のほうが小さくなった場合はキャピタルロスが生じるが、このような損失は他の売買で生じたキャピタルゲインと相殺されたうえで資本所得税が課せられる。

これに対し、ISKを使って売買した場合は、キャピタルゲインに対してではなく、その口座に入っているすべての資産の合計額に対して一定水準の資本所得税が課せられる。そして、その税率は(長期国債金利)×(30%)で求められる水準である。仮に長期国債金利が4%であれば、4%×0.3=1.2%となる。

【 元本 ×(長期国債金利)×(30%)の意味は? 】

では、税金の大きさを考えた場合、どちらが利用者にとって得なのだろうか(つまり納税額が少なくなるのだろうか)?そのためには、ISKを利用した場合に課せられる、資産合計額の(長期国債金利)×(30%)という額の意味を考える必要がある。

これはどういうことかというと、仮に私がその口座にある資金のすべてを無リスクの投資対象(その代表例として長期国債)に投資したと想定し、そこから得られる投資益に対して30%の資本所得税を課す、ということなのである。実際の投資では、株式のようにリスクの高い投資商品もあるため、大きな収益を得ることもあれば、損をすることもある。しかし、様々な投資収益の平均を取ってみれば、その収益率は無リスクの長期国債の金利にだいたい落ち着くであろう。それならば、すべての資金をその平均的な収益率で運用したと仮定して、課税します、という考え方なのである。

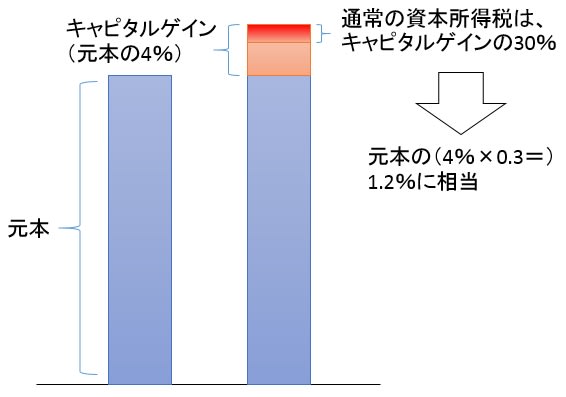

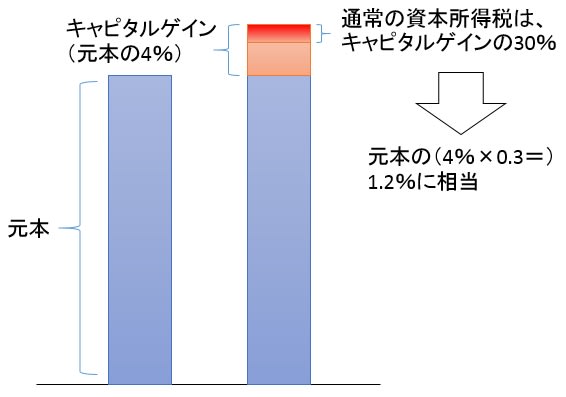

下の図説では、長期国債の金利を4%と仮定し、投資資金のすべてをこの国債で運用した場合のキャピタルゲインと、それに課せられる通常の資本所得税を示している。結局、税額はISKに課せられる(元本)×(長期国債金利:4%)×(30%)と等しくなることが分かる。

先ほど、様々な投資の平均的な収益率は無リスクの金利にだいたい落ち着く、と書いたが、実際にはリスクの大きさに応じてリスク・プレミアムが加わるため、高リスクの投資商品ほど長い目で見た平均的な収益率は高くなる。だから、長期的には、高リスクの投資家ほど有利になる課税制度であるため、リスクの高い商品への投資を促進することがこのISKの狙いの一つである。

また、通常の株式の売買であれば、一つ一つの取引の購入金額と売却金額、そしてそこから生じるキャピタルゲインやロスをすべて記録して、確定申告の際に国税庁に申告する必要がある。それに対し、このISKを使って株式を売買した場合は、そのような細かな手続きは不要となる。必要なのは、その口座にいくらの資産があるか、ということだけである。そのため、ISKを使えば、確定申告における資本所得の申告手続きが大幅に簡略化されることになる。(一方、株式ではなく、投資信託の売買から生じたキャピタルゲインやロスなどの情報については、ISKを使わない場合でも自動的に国税庁に報告されるため、個人の納税者が自分の一年間の取引を一つ一つ申告する必要はない)

では、私個人にとって、ISKは果たして得なのだろうか? それは投資の結果による。投資信託や株式の売買をうまくやり、長期国債の金利以上の収益率を実現できれば得である。自分の投資の腕のおかげでいくら大きな収益をあげても、国に支払う資本所得税は長期国債で資金を運用したと想定した場合に課せられたであろう額だけであるからだ。

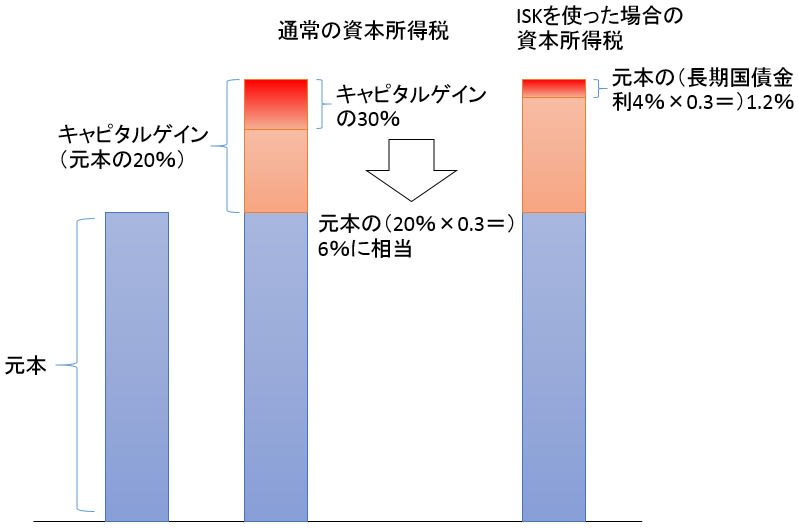

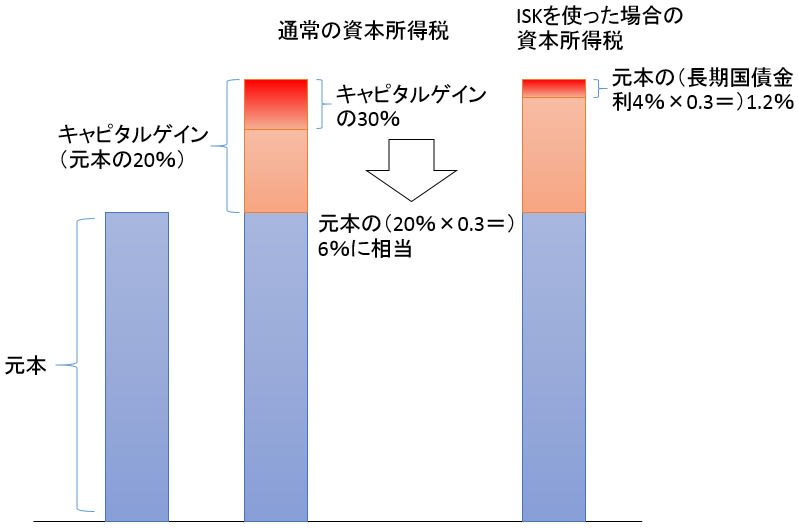

下の図説では長期国債金利をこれまで通り4%と仮定したうえで、株式などの投資により元本の20%のキャピタルゲインを得た場合に課せられる税額を、通常の場合とISKを利用した場合とで比較している。ISKを利用した場合は、キャピタルゲインがどれだけ大きくなろうが、課せられる税額は元本の1.2%だけである。

一方、投資に失敗し、長期国債の金利以下の収益しか達成できなかったり、損失が出たりした場合は不利となる。長期国債で資金を運用した場合に想定される資本所得税を支払わなければならないからだ。

ISKは財務省・国税庁の側から見れば、上記の税務手続きの簡略化という点だけでなく、景気状況にあまり左右されずに安定的な資本所得税収を得られる、という利点も持っているだろう。キャピタルゲインに課せられる通常の資本所得税は、株価が上昇し、多額のキャピタルゲインが発生する好況時には税収が大きくなるものの、不況時には株価が低迷してロスが発生したり、損失を確定するのを避けるために株を維持する人も増えるだろうから、税収が減ってしまう。これに対し、ISKに対する課税はキャピタルゲインではなく、その口座にある資産総額に依存する。もちろん、株価など資産価格が低迷すれば資産総額も減少するため、税収も若干減るわけだが、通常の資本所得税ほどの落ち込みにはならない。

ISKを使おうと思った場合に、最低限知っておくべきことは以上である。これから先に書くことはテクニカルなことなので、ISKの税率が課税年2015年には0.27%、課税年2016年には0.42%となるという点だけを押さえておけば、あとは読み飛ばしてもらっても構わない。

【 長期国債金利 】

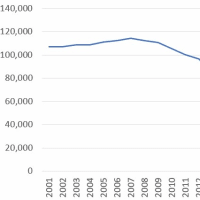

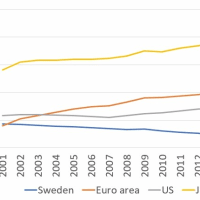

投資貯蓄口座(ISK)に対する課税額の計算で使われる長期国債金利についてであるが、スウェーデン国税庁は課税年前年の 11月30日における、満期まで少なくとも5年以上あるスウェーデン国債の平均値を用いている。近年は低金利が続いているため、過去にない低水準となっている。

課税年2014年では、その前年である2013年10月30日時点の長期国債金利(平均)である2.09%が用いられた。そのため、投資貯蓄口座(ISK)の総資産額に課せられる税率は2.09%×0.3=0.627%となった。

その次の課税年2015年では、2014年10月30日時点の長期国債金利(平均)である0.90%が用いられた結果、税率は0.90%×0.3=0.27%にまで低下した。

さて、課税年2016年はどうなるだろうか? 2015年の半ばに政策金利がマイナスになり、しかも、その状態がしばらく続くだろうと考えられたため、長期金利もさらに低下を続けた。国税庁は2015年半ばに、「もし長期国債金利がマイナスになった場合、投資貯蓄口座(ISK)に課せられる税率はどうなるのか?」という質問を受けていたが、「0%になるだろう」と答えていた。

実際には長期国債金利がマイナスの領域に到達することはなかった。2015年4月24日に0.19%まで低下したものの、その後、上昇し、1%以下の水準で上下を繰り返しながら、2015年10月30日時点での長期国債金利は0.65%となった。この金利に基づけば、投資貯蓄口座(ISK)に掛かる税率は0.3を掛けた0.195%となる。

いずれにしろ、ISKに対する課税水準が非常に低くなってしまうことに変わりはない。そもそもISKの特殊な課税制度は、様々な投資商品の収益率の平均と、長期国債金利とがだいたい等しくなるであろうことを想定して設立されたものである。通常の景気変動であれば、不景気になって株価が低迷した時に政策金利が引き下げられるため、低金利=投資収益率の低迷、という等式が成り立つ。

しかし、現在のスウェーデン経済はそれとは異なり、好景気で株価も高水準を維持していると同時に、超低金利、という状態だ。スウェーデンの株価は昨年半ばから減少傾向が続くが、大手企業の株式配当は高い水準であるため、株式などの運用から得られる収益の水準は高い。だから、ISKに対する税率が低くなりすぎると、資本課税が不公平になる可能性がある。さらに、今のようなマイナスの金利政策が続けば、長期国債金利もマイナスになる可能性もあり、そうなると非課税となってしまう。この制度が導入された2012年の時点で、まさかそのような経済状況に直面するとは、政策立案者も予想していなかっただろう。

そんな懸念から、国税庁は税率の計算の仕方を改め、課税年2016年からは

に改めた。つまり、長期国債金利に0.75%の下駄を履かせたうえで、通常の資本所得税率である0.3を掛ける、ということである。また、(長期国債金利+0.75%)の部分が1.25%を下回った場合は1.25%に置き換える、というルールも加えた。つまり、

ということである。これにより、ISKに課せられる税率は、1.25%×0.3=0.375%を下回る可能性がなくなった。

前述のとおり、2015年10月30日時点での長期国債金利は0.65%であったが、これらの制度変更のため、投資貯蓄口座(ISK)に課せられる税率は2016年は(0.65%+0.75%)×0.3=0.42%となる計算である。これでも、かなり低い税率であることには変わりはない。

【 課税対象額の計算 】

以上は、ISKの税率についての説明であったが、ではその税率が課せられる課税対象額はどう計算されるのであろうか? この記事の前半の説明では、分かりやすくするためにISKに入れられた資産総額を指して「元本」と一言で書いたが、資産総額は1年を通して一定であることはなく常に変動するだろうし、1年の途中で口座に新たに資金を追加したり、逆に引き出したりすることもあるだろう。

そのため、スウェーデンの国税庁はISKに入っている総資産額の年間平均を、以下の式を使って導き出している。

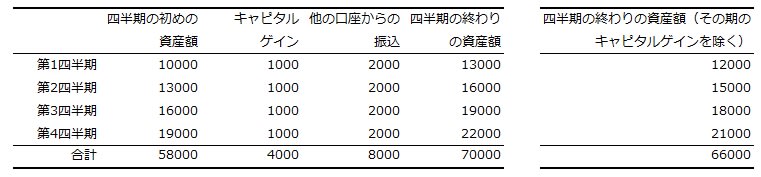

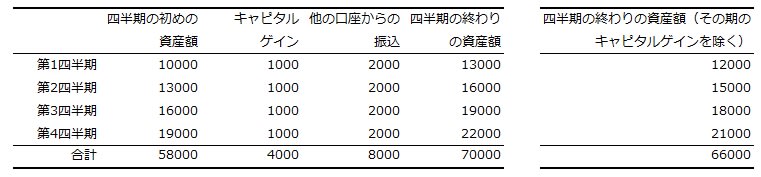

一見、意味が分かりにくい式であるが、具体例を考えて見ればよく分かる。一つの例として、年の初め(第1四半期の初め)の時点でISKの口座に10000クローナが入っており、そして、各四半期ごとにキャピタルゲインが1000クローナずつ発生し、かつ、各四半期ごと新たに2000クローナの資金をISKに別の口座から振り込んだとする。

この例における各四半期の初めの資産額、キャピタルゲイン、振り込み、終わりの資産額は以下のようになる。

そして、国税庁の式に基づくと、各四半期の初めの資産額の合計58000と他の口座からの振込額の合計8000を足した66000を4で割った16500が、年間を通じた総資産額の平均ということになる。結局、この計算は何をしているのかというと、それぞれの期のキャピタルゲインを除いた各四半期の終わりの資産額(表の右端に提示)の平均 (12000+15000+18000+21000)/4を取っているのと同じだということが分かるだろう。このようにして、総資産額の年間平均を求めているのである。

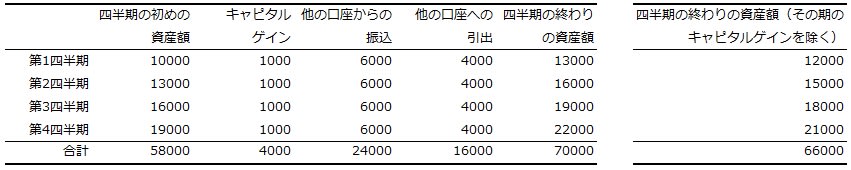

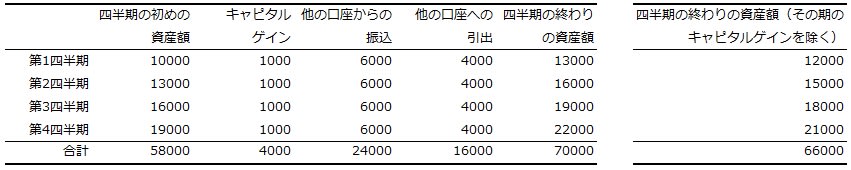

ただし、口座からの引き出し額が計算に含まれていないことに注意してほしい。上の例では各四半期ごとに2000クローナを振り込んだが、もし、各四半期ごとに6000クローナを振り込み、かつ4000クローナを引き出すという場合はどうなるだろうか? 各四半期の振り込み額の実質は2000クローナであるという点では、一つ前の例と同じであるが、課税対象額の計算では大きな違いが生まれることになる。

下の表では、新たに「他の口座への引出」という項目を設け、各四半期に6000の振り込みと4000クローナの引き出しをするという設定にした。この場合、各四半期の初めと終わりの資産額は一つ前の例と全く変わらない。しかし、総資産額の年間平均の計算は、各四半期の初めの資産額の合計58000と他の口座からの振込額の合計24000を足した82000を4で割った20500となり、一つ前の例よりも課税対象額が4000クローナも大きくなってしまった。そして、その分、払わなければならない税額も大きくなるのである。

だから、ISKを使う上で注意しなければならない点は、

であろう。

とはいえ、この記事の中で示したように税率自体が低いため、課税対象額が多少変化しても、税額にはあまり大きな影響が出るとはいえず、非常に細かな議論ではある。

そして、その広告をクリックしてみると、「あなたの資本所得税の税率が1.2%になる金融商品があります」と書かれていた。(1.2%の部分は明確には覚えていないが、それくらいの水準だったのは間違いない)

でも、スウェーデンの資本所得税は30%である。それなのに、そんな旨い話があるものかと思って、詳しく読んでみたところ、1.2%というのは投資や貯金の元本全体に掛かる税率であることが分かった。これに対し、通常の資本所得税の税率である30%というのは、利子やキャピタルゲインに掛かる税率である。つまり、税率だけ見ると非常にお得に感じられるが、実際には課税の対象が異なっているのである。だから、税率を比較しただけでは、果たしてこの新しい金融商品がお得なのかどうかは判断しにくい。

一見すると、長所・短所が分かりにくい金融商品だが、実際に契約をしてみて運用を始めるとその好都合な点と不利な点が次第に分かってきた。この金融商品は、当時はKapitalförsäkring(直訳すると「資本保険」だが、それは名前だけで、本来の保険としての性格は持っていないことに注意)と呼ばれていたが、2012年からはそれによく似たInvesteringssparkonto(投資貯蓄口座)という金融商品の制度が新たに設立された。後者は、その口座を保持するための手数料が無いなどの点で前者よりも利便性が高く、その後、着実に人気を高めつつある。(注:株式の売買手数料や投資信託の手数料は通常通りかかる。)

KapitalförsäkringもInvesteringssparkontoも課税に関してはほぼ同じ特徴を持っているので、以下では後者に焦点を当てて説明したい。また、以下ではInvesteringssparkonto(投資貯蓄口座)を略してISKと呼ぶことにする。

【 ISK(投資貯蓄口座)の概要 】

ISKは大手金融機関であればどこでも開設できる。まず、口座を開設し、自分の投資資金をそちらに移す。そして、その口座の中で、投資信託や株式、デリバティブなど様々な投資商品を購入する。そして、購入した投資信託や株式は、その口座の中で保持される。また、それを売却することも容易にでき、売却すれば同じ口座の中で流動性資産に置き換わり、それを使って別の投資商品を購入することができる。ISK(投資貯蓄口座)はいわば「外枠」なのである。

では、ISKという「外枠」を使わずに投資信託や株式を売買した場合と比べて、何が異なるのだろうか? それは課税の仕方である。通常の売買では、購入額と売却額の差額によるキャピタルゲインに対して、30%の資本所得税が課せられる。購入額よりも売却額のほうが小さくなった場合はキャピタルロスが生じるが、このような損失は他の売買で生じたキャピタルゲインと相殺されたうえで資本所得税が課せられる。

これに対し、ISKを使って売買した場合は、キャピタルゲインに対してではなく、その口座に入っているすべての資産の合計額に対して一定水準の資本所得税が課せられる。そして、その税率は(長期国債金利)×(30%)で求められる水準である。仮に長期国債金利が4%であれば、4%×0.3=1.2%となる。

【 元本 ×(長期国債金利)×(30%)の意味は? 】

では、税金の大きさを考えた場合、どちらが利用者にとって得なのだろうか(つまり納税額が少なくなるのだろうか)?そのためには、ISKを利用した場合に課せられる、資産合計額の(長期国債金利)×(30%)という額の意味を考える必要がある。

これはどういうことかというと、仮に私がその口座にある資金のすべてを無リスクの投資対象(その代表例として長期国債)に投資したと想定し、そこから得られる投資益に対して30%の資本所得税を課す、ということなのである。実際の投資では、株式のようにリスクの高い投資商品もあるため、大きな収益を得ることもあれば、損をすることもある。しかし、様々な投資収益の平均を取ってみれば、その収益率は無リスクの長期国債の金利にだいたい落ち着くであろう。それならば、すべての資金をその平均的な収益率で運用したと仮定して、課税します、という考え方なのである。

下の図説では、長期国債の金利を4%と仮定し、投資資金のすべてをこの国債で運用した場合のキャピタルゲインと、それに課せられる通常の資本所得税を示している。結局、税額はISKに課せられる(元本)×(長期国債金利:4%)×(30%)と等しくなることが分かる。

先ほど、様々な投資の平均的な収益率は無リスクの金利にだいたい落ち着く、と書いたが、実際にはリスクの大きさに応じてリスク・プレミアムが加わるため、高リスクの投資商品ほど長い目で見た平均的な収益率は高くなる。だから、長期的には、高リスクの投資家ほど有利になる課税制度であるため、リスクの高い商品への投資を促進することがこのISKの狙いの一つである。

また、通常の株式の売買であれば、一つ一つの取引の購入金額と売却金額、そしてそこから生じるキャピタルゲインやロスをすべて記録して、確定申告の際に国税庁に申告する必要がある。それに対し、このISKを使って株式を売買した場合は、そのような細かな手続きは不要となる。必要なのは、その口座にいくらの資産があるか、ということだけである。そのため、ISKを使えば、確定申告における資本所得の申告手続きが大幅に簡略化されることになる。(一方、株式ではなく、投資信託の売買から生じたキャピタルゲインやロスなどの情報については、ISKを使わない場合でも自動的に国税庁に報告されるため、個人の納税者が自分の一年間の取引を一つ一つ申告する必要はない)

では、私個人にとって、ISKは果たして得なのだろうか? それは投資の結果による。投資信託や株式の売買をうまくやり、長期国債の金利以上の収益率を実現できれば得である。自分の投資の腕のおかげでいくら大きな収益をあげても、国に支払う資本所得税は長期国債で資金を運用したと想定した場合に課せられたであろう額だけであるからだ。

下の図説では長期国債金利をこれまで通り4%と仮定したうえで、株式などの投資により元本の20%のキャピタルゲインを得た場合に課せられる税額を、通常の場合とISKを利用した場合とで比較している。ISKを利用した場合は、キャピタルゲインがどれだけ大きくなろうが、課せられる税額は元本の1.2%だけである。

一方、投資に失敗し、長期国債の金利以下の収益しか達成できなかったり、損失が出たりした場合は不利となる。長期国債で資金を運用した場合に想定される資本所得税を支払わなければならないからだ。

ISKは財務省・国税庁の側から見れば、上記の税務手続きの簡略化という点だけでなく、景気状況にあまり左右されずに安定的な資本所得税収を得られる、という利点も持っているだろう。キャピタルゲインに課せられる通常の資本所得税は、株価が上昇し、多額のキャピタルゲインが発生する好況時には税収が大きくなるものの、不況時には株価が低迷してロスが発生したり、損失を確定するのを避けるために株を維持する人も増えるだろうから、税収が減ってしまう。これに対し、ISKに対する課税はキャピタルゲインではなく、その口座にある資産総額に依存する。もちろん、株価など資産価格が低迷すれば資産総額も減少するため、税収も若干減るわけだが、通常の資本所得税ほどの落ち込みにはならない。

※ ※ ※ ※ ※

ISKを使おうと思った場合に、最低限知っておくべきことは以上である。これから先に書くことはテクニカルなことなので、ISKの税率が課税年2015年には0.27%、課税年2016年には0.42%となるという点だけを押さえておけば、あとは読み飛ばしてもらっても構わない。

【 長期国債金利 】

投資貯蓄口座(ISK)に対する課税額の計算で使われる長期国債金利についてであるが、スウェーデン国税庁は課税年前年の 11月30日における、満期まで少なくとも5年以上あるスウェーデン国債の平均値を用いている。近年は低金利が続いているため、過去にない低水準となっている。

課税年2014年では、その前年である2013年10月30日時点の長期国債金利(平均)である2.09%が用いられた。そのため、投資貯蓄口座(ISK)の総資産額に課せられる税率は2.09%×0.3=0.627%となった。

その次の課税年2015年では、2014年10月30日時点の長期国債金利(平均)である0.90%が用いられた結果、税率は0.90%×0.3=0.27%にまで低下した。

さて、課税年2016年はどうなるだろうか? 2015年の半ばに政策金利がマイナスになり、しかも、その状態がしばらく続くだろうと考えられたため、長期金利もさらに低下を続けた。国税庁は2015年半ばに、「もし長期国債金利がマイナスになった場合、投資貯蓄口座(ISK)に課せられる税率はどうなるのか?」という質問を受けていたが、「0%になるだろう」と答えていた。

実際には長期国債金利がマイナスの領域に到達することはなかった。2015年4月24日に0.19%まで低下したものの、その後、上昇し、1%以下の水準で上下を繰り返しながら、2015年10月30日時点での長期国債金利は0.65%となった。この金利に基づけば、投資貯蓄口座(ISK)に掛かる税率は0.3を掛けた0.195%となる。

いずれにしろ、ISKに対する課税水準が非常に低くなってしまうことに変わりはない。そもそもISKの特殊な課税制度は、様々な投資商品の収益率の平均と、長期国債金利とがだいたい等しくなるであろうことを想定して設立されたものである。通常の景気変動であれば、不景気になって株価が低迷した時に政策金利が引き下げられるため、低金利=投資収益率の低迷、という等式が成り立つ。

しかし、現在のスウェーデン経済はそれとは異なり、好景気で株価も高水準を維持していると同時に、超低金利、という状態だ。スウェーデンの株価は昨年半ばから減少傾向が続くが、大手企業の株式配当は高い水準であるため、株式などの運用から得られる収益の水準は高い。だから、ISKに対する税率が低くなりすぎると、資本課税が不公平になる可能性がある。さらに、今のようなマイナスの金利政策が続けば、長期国債金利もマイナスになる可能性もあり、そうなると非課税となってしまう。この制度が導入された2012年の時点で、まさかそのような経済状況に直面するとは、政策立案者も予想していなかっただろう。

そんな懸念から、国税庁は税率の計算の仕方を改め、課税年2016年からは

(長期国債金利+0.75%)×0.3

に改めた。つまり、長期国債金利に0.75%の下駄を履かせたうえで、通常の資本所得税率である0.3を掛ける、ということである。また、(長期国債金利+0.75%)の部分が1.25%を下回った場合は1.25%に置き換える、というルールも加えた。つまり、

MIN[(長期国債金利+0.75%), 1.25%]×0.3

ということである。これにより、ISKに課せられる税率は、1.25%×0.3=0.375%を下回る可能性がなくなった。

前述のとおり、2015年10月30日時点での長期国債金利は0.65%であったが、これらの制度変更のため、投資貯蓄口座(ISK)に課せられる税率は2016年は(0.65%+0.75%)×0.3=0.42%となる計算である。これでも、かなり低い税率であることには変わりはない。

【 課税対象額の計算 】

以上は、ISKの税率についての説明であったが、ではその税率が課せられる課税対象額はどう計算されるのであろうか? この記事の前半の説明では、分かりやすくするためにISKに入れられた資産総額を指して「元本」と一言で書いたが、資産総額は1年を通して一定であることはなく常に変動するだろうし、1年の途中で口座に新たに資金を追加したり、逆に引き出したりすることもあるだろう。

そのため、スウェーデンの国税庁はISKに入っている総資産額の年間平均を、以下の式を使って導き出している。

[(各四半期の初めの時点でISKに存在する総資産額)+(その年にISKに振り込んだ資産額)]÷ 4

一見、意味が分かりにくい式であるが、具体例を考えて見ればよく分かる。一つの例として、年の初め(第1四半期の初め)の時点でISKの口座に10000クローナが入っており、そして、各四半期ごとにキャピタルゲインが1000クローナずつ発生し、かつ、各四半期ごと新たに2000クローナの資金をISKに別の口座から振り込んだとする。

この例における各四半期の初めの資産額、キャピタルゲイン、振り込み、終わりの資産額は以下のようになる。

そして、国税庁の式に基づくと、各四半期の初めの資産額の合計58000と他の口座からの振込額の合計8000を足した66000を4で割った16500が、年間を通じた総資産額の平均ということになる。結局、この計算は何をしているのかというと、それぞれの期のキャピタルゲインを除いた各四半期の終わりの資産額(表の右端に提示)の平均 (12000+15000+18000+21000)/4を取っているのと同じだということが分かるだろう。このようにして、総資産額の年間平均を求めているのである。

ただし、口座からの引き出し額が計算に含まれていないことに注意してほしい。上の例では各四半期ごとに2000クローナを振り込んだが、もし、各四半期ごとに6000クローナを振り込み、かつ4000クローナを引き出すという場合はどうなるだろうか? 各四半期の振り込み額の実質は2000クローナであるという点では、一つ前の例と同じであるが、課税対象額の計算では大きな違いが生まれることになる。

下の表では、新たに「他の口座への引出」という項目を設け、各四半期に6000の振り込みと4000クローナの引き出しをするという設定にした。この場合、各四半期の初めと終わりの資産額は一つ前の例と全く変わらない。しかし、総資産額の年間平均の計算は、各四半期の初めの資産額の合計58000と他の口座からの振込額の合計24000を足した82000を4で割った20500となり、一つ前の例よりも課税対象額が4000クローナも大きくなってしまった。そして、その分、払わなければならない税額も大きくなるのである。

だから、ISKを使う上で注意しなければならない点は、

・資金の出し入れを頻繁に繰り返すと課税対象額が大きくなってしまうため、近い将来に使う必要がある資金を一時的に投資するようなタイプの貯蓄には向かない。

・それでも資金を引き出す必要がある場合は、次の四半期が始まる前に引き出すべき。(そうすれば次の四半期の初めの資産額が小さくなり、課税対象額が減る)

・それでも資金を引き出す必要がある場合は、次の四半期が始まる前に引き出すべき。(そうすれば次の四半期の初めの資産額が小さくなり、課税対象額が減る)

であろう。

とはいえ、この記事の中で示したように税率自体が低いため、課税対象額が多少変化しても、税額にはあまり大きな影響が出るとはいえず、非常に細かな議論ではある。

一つ質問なのですが、MIN[(長期国債金利+0.75%), 1.25%]×0.3を導入したという背景には、万一激しい不況に襲われた際の状況も加味しているのでしょうか?

というのも、不況→長期国債の高金利化→ISK税率が高くなる→不況にあえぐ国民に好況時よりも負担を強いてしまうというフローを想像して、上記の計算式だとそれを回避できるな、と思い至りました。本丸は家計の貯蓄と株式や証券への投資を促進することだと認識していますが、上で述べたような目的もあったのでしょうか?他にも目的があるようでしたらご教示願います。