2013年以降、インフレ率が0%前後で低迷を続けていることを懸念したスウェーデン中央銀行は、2014年10月27日に自国の政策金利であるレポ金利(オーバーナイト金利)を0%に引き下げた。

【その時のブログ記事】2014-11-09:スウェーデンのインフレ率はなぜ上昇しなくなったか?

ただ、インフレ率はその後も低空飛行を続け、さらなる金融緩和策が議論されてきた。そして昨日(2月12日)、新たな決定が発表された。その要点は、次の3つだ。

・政策金利(オーバーナイト金利)をさらに引き下げマイナス0.10%とする。

・100億クローナ規模の国債買いオペによる量的緩和を実施する。

・今後の政策金利の予測を下方修正する。

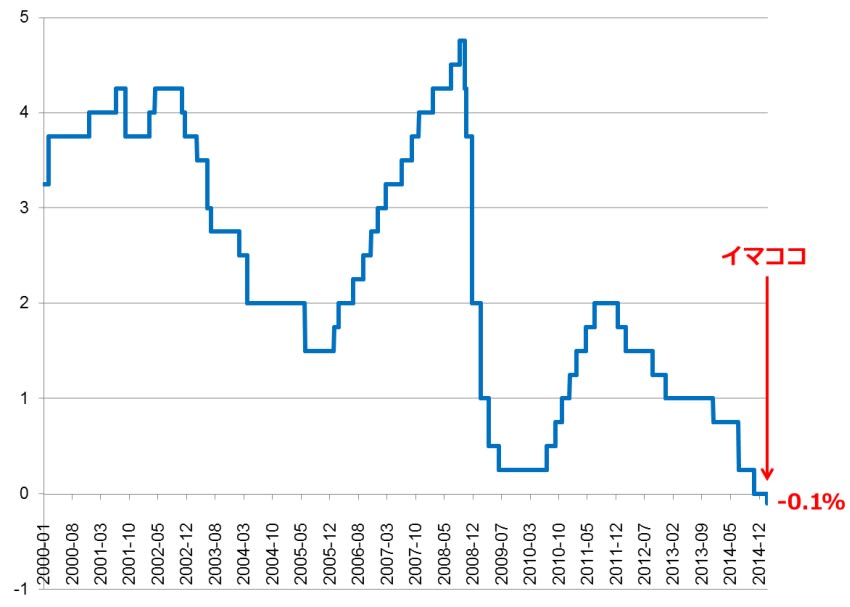

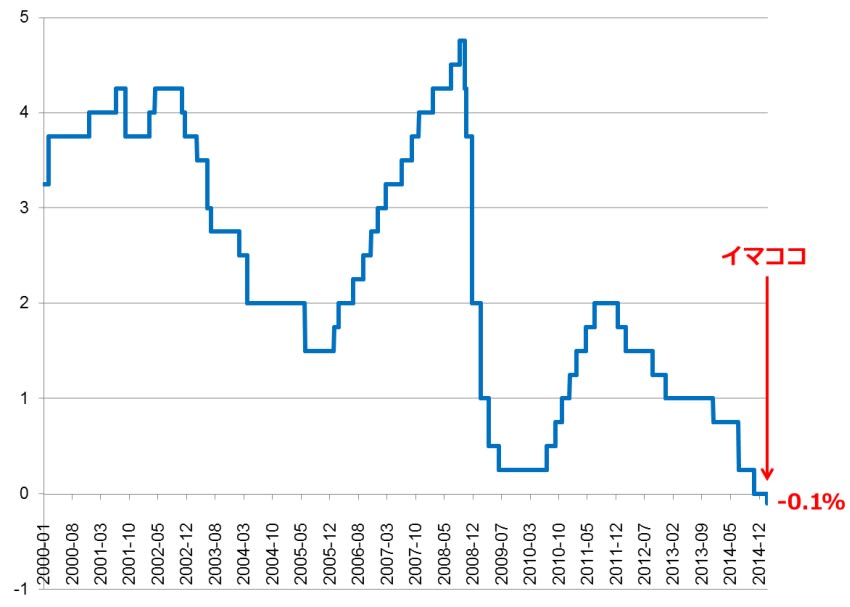

スウェーデン中央銀行の政策金利(レポ金利)の推移

これらの金融緩和策は、昨年から議論されてきたことである。ただ、昨日の中央銀行理事会の決定が下される直前の市場関係者の間では、マイナス金利も国債買いオペもまだ少し先ではないかという見方が一般的だった。

また、国債買いオペについては、スウェーデンの市場長期金利はすでに低水準なので実施したところで効果は僅かなものだろうし、そもそもスウェーデンの財政は財政均衡ルールのおかげもあり、近年はほぼ均衡しているので、市場に出回っている長期国債も品薄であり、実施する余地があまりないのではないかという声も耳にした。

だから、今回の理事会の決定ではせいぜい政策金利予測の下方修正が行われるくらいだろう、という見方が強かったのである。

しかし、スウェーデン中銀の理事会はその予測を見事に裏切り、マイナス金利も国債買い取りも一気に決定してしまった。ちなみに、もう一つ別の緩和策としては、為替市場への介入によるクローナ安への誘導も巷では話題に上がっていたが、これは今回は見送られた。スウェーデンは近年、大きな貿易黒字を記録しており、ここでさらにクローナ安への誘導を中銀が実施したりすれば、他国からの反発が懸念されていた。

金融政策を実施する際の一つの基本として、その政策が金融市場に実質的な効果を持つためには「市場を驚かせる」ことが必要である。つまり、市場の期待を上回ることをしないと効果がない、ということである。今回の中銀の決定はそのマニュアル通りの決定だといえるだろう。(たしかリーマンショック直後も、市場では0.5%か1.0%ポイント程度の利下げが行われると見られていたのに、その期待を見事に裏切り、1.75%ポイントの利下げが実施されたことがあった。)

【 あまり例のないマイナス金利 】

経済学では「金利はマイナスにはならない」と習った。不況時の金融政策として、中央銀行は政策金利を引き下げることで景気に刺激を与えようとする。しかし、政策金利を0%近くまで下げても景気が回復しなかったり、デフレが続く場合は、打つ手がなくなってしまう。むしろ「流動性の罠」の問題が発生が懸念される。だから、日本やEUなど、景気とインフレ率の低迷に悩まされる国々では、次なる手として量的緩和が実施されてきた。

一方、政策金利をマイナスに設定するのはあまり例がない。デンマークやスイスなどが実施したことがあるが、その目的は今回のスウェーデンのようにインフレ率を高めるためではなく、為替レートの抑制だった。デンマークはユーロ加盟国でないものの、自国通貨をユーロにペッグし、一種の固定相場制を取っている。スイスも完全な変動相場制ではなく、ユーロとの為替変動に制約をかけていた時期があった。南欧諸国の財政危機・債務危機が大きな問題となった時に、信頼性が比較的高いこの両国の債券に投資資金が流れ、為替レートに上昇圧力が加わったことがあった。その際、その圧力を緩和するためには自国の金利を引き下げる必要があったが、すでに政策金利が0%に達していた両国が取った手段は、政策金利をマイナスに設定することであった。

果たしてこの手段が、インフレ率の押し上げにも効果があるのかどうか。

【 そもそも現在の低インフレがどれだけ問題なのか? 】

という問題提起は、以前のブログ記事でもした。原材料価格は変わらないのに製品価格が上昇しないため、賃金を切り下げざるを得ず、消費が落ち込む結果、製品価格がさらに押し下げられるというデフレ・スパイラルが続くという状態であれば大きな問題だ。しかし、現在のスウェーデン経済は、そのような状況とは大きく異なる。むしろ、現在の低インフレの一つの要因は原油価格の下落であり、これはサプライサイドからスウェーデン経済にプラスに働くと考えられる。(つまり、1970年代のオイルショックとは逆のショックである)

これは以前のブログ記事でも指摘したが、「低インフレだ!」とか「消費者物価指数が上がらない!」とニュースで大きく取り沙汰される時に用いられるのは、CPI(消費者物価指数・スウェーデン語ではKPI)の1年間の変化率だ。しかし、このCPI(KPI)には家計が持つ「住宅ローンの利払い」が含まれており(比重は9.246%)、この部分の変動が消費者物価指数を上下に大きく動かす要因となっている。しかも、さらに問題なのは「住宅ローンの利払い」が、金融政策の意図とは逆の方向に消費者物価指数を動かしてしまうことである。つまり、インフレ率を底上げしようという理由で中央銀行が政策金利を引き下げると、「住宅ローンの利払い」は減少するため、消費者物価指数はさらに下がってしまうのである。

0%前後を低迷している現在の低インフレの大部分が、この「住宅ローンの利払い」要因によって説明される。そのため、金融政策の効果を分析するためには、CPI(KPI)に基づくインフレ率ではなく、住宅ローンの影響を除去したCPIF(スウェーデン語ではKPIF)という指標を見なければならない。

CPI(KPI)とCPIF(KPIF)の違いは、下の赤線と青線を比べればよく分かる。

ただし、CPIF(KPIF)にも問題がある。スウェーデン中央銀行にはどうしようもできない外的要因が含まれているからである。その最たるものが、原油価格に大きな影響を受けるエネルギー・燃料費である。スウェーデンの原油輸入価格は過去半年間で半分になり、それがガソリン価格を大きく押し下げている。もちろん、これはインフレ率のも抑制にも繋がっている。だから、燃料費・エネルギー価格を除去したインフレ率を見る必要がある。

以前のブログ記事を書いた時には気がつかなかったが、スウェーデン中央銀行はCPIF(KPIF)からエネルギー価格を除去したインフレ率も計算している。それを示したのがグラフ中の黄線だ。エネルギー価格を含む通常のCPIF(KPIF)よりも若干高いことが分かる。グラフの最後は2014年12月であるが、ここで青線と黄線が大きく開いているのは、ガソリン価格が12月に10%も減少したからである。(ちなみに、自動車の燃料費の比重は3.805%、住居光熱費の比重は4.860%)

2000年以降を通して見てみると、エネルギー価格を除いたCPIF(KPIF)は0.5%から2.5%の間を推移していることが分かる。グラフの一番下に加えたのは、スウェーデン・クローナの為替レート(世界各国の通貨を重要度に応じて加重したもの)であるが、黄線の変動はクローナの為替レートの変動とよく一致している。つまり、クローナ安の時は輸入価格が上昇するので物価は上昇方向に動くし、クローナ高の時は輸入価格が下降するので物価も下がる方向に動く。(2001年のクローナ安はITバブルが弾けたことによる影響、2008年後半のクローナ高はリーマンショックによる影響)

こうして見てみると、現在の低インフレは、主に住宅ローンの利払いの減少とエネルギー価格の減少が大きな要因であり、それらを除いたインフレ率は通常よりも若干低いものの、ニュースなどで騒がれるほど極端に低いものではないことが分かる。また、現在、上昇傾向にあることも分かる(これは中銀も指摘している)。10月に行われた政策金利の引き下げ(0%へ)が為替レートをクローナ安に誘導している結果かもしれない。

【 住宅バブルへの懸念 】

インフレ率ではなく、経済成長率を見てみると、スウェーデンは2012年に一時的にマイナス成長であったものの、13年は再びプラスに転じ、14年は年率で2%程度となる見込みである。これまでの断続的な利下げが景気刺激策としてうまく機能してようである。

むしろ現在の懸念は、これまでの利下げ、そして今回のマイナス金利が、市場金利を低下させ、住宅市場をさらに加熱させることである。住宅価格はここ数年で飛躍的に上昇し、家計の負債残高もGDPの200%前後に達している。現在のところは「住宅バブルではない」という見方が優勢だが、危険な状況に達する日も遠くないように感じられる。

だから、現在の低インフレをあまり大袈裟に懸念して、マイナス金利まで導入する必要があったのかどうか、私は疑問である。消費者物価指数を本当に引き上げたいのであれば、もっと簡単な方法がある。例えば、原油価格の減少分に相当する輸入関税の引き上げ、もしくは、環境税・ガソリン税の引き上げである。国内市場の需要喚起が必要であれば、マイナス金利を設定するよりも、政府がインフラ整備などの公共投資を拡大したほうが遥かに効果があるだろう。無駄な公共事業はいらないが、鉄道の整備や住宅の増設など、スウェーデンには必要とされているインフラ整備がたくさんある。金利が歴史的に低い今こそ、そのようなプロジェクトを前倒しでしてほしい。スウェーデンは財政均衡に努力してきたおかげで、中央政府の債務残高はGDP比で40%を切っている。だから、財政赤字が少々発生しても、懸念する必要はない。

無論、上に挙げた政策は、中央銀行の領域ではなく、スウェーデン政府が財政政策として実施すべきことである。しかし、スウェーデンがいま置かれた状況が強く示しているのは、インフレ・ターゲット(2%)の達成は金融政策だけでは難しく、財政政策も併せて行う必要があるということだと思う。

【その時のブログ記事】2014-11-09:スウェーデンのインフレ率はなぜ上昇しなくなったか?

ただ、インフレ率はその後も低空飛行を続け、さらなる金融緩和策が議論されてきた。そして昨日(2月12日)、新たな決定が発表された。その要点は、次の3つだ。

・政策金利(オーバーナイト金利)をさらに引き下げマイナス0.10%とする。

・100億クローナ規模の国債買いオペによる量的緩和を実施する。

・今後の政策金利の予測を下方修正する。

スウェーデン中央銀行の政策金利(レポ金利)の推移

これらの金融緩和策は、昨年から議論されてきたことである。ただ、昨日の中央銀行理事会の決定が下される直前の市場関係者の間では、マイナス金利も国債買いオペもまだ少し先ではないかという見方が一般的だった。

また、国債買いオペについては、スウェーデンの市場長期金利はすでに低水準なので実施したところで効果は僅かなものだろうし、そもそもスウェーデンの財政は財政均衡ルールのおかげもあり、近年はほぼ均衡しているので、市場に出回っている長期国債も品薄であり、実施する余地があまりないのではないかという声も耳にした。

だから、今回の理事会の決定ではせいぜい政策金利予測の下方修正が行われるくらいだろう、という見方が強かったのである。

しかし、スウェーデン中銀の理事会はその予測を見事に裏切り、マイナス金利も国債買い取りも一気に決定してしまった。ちなみに、もう一つ別の緩和策としては、為替市場への介入によるクローナ安への誘導も巷では話題に上がっていたが、これは今回は見送られた。スウェーデンは近年、大きな貿易黒字を記録しており、ここでさらにクローナ安への誘導を中銀が実施したりすれば、他国からの反発が懸念されていた。

金融政策を実施する際の一つの基本として、その政策が金融市場に実質的な効果を持つためには「市場を驚かせる」ことが必要である。つまり、市場の期待を上回ることをしないと効果がない、ということである。今回の中銀の決定はそのマニュアル通りの決定だといえるだろう。(たしかリーマンショック直後も、市場では0.5%か1.0%ポイント程度の利下げが行われると見られていたのに、その期待を見事に裏切り、1.75%ポイントの利下げが実施されたことがあった。)

【 あまり例のないマイナス金利 】

経済学では「金利はマイナスにはならない」と習った。不況時の金融政策として、中央銀行は政策金利を引き下げることで景気に刺激を与えようとする。しかし、政策金利を0%近くまで下げても景気が回復しなかったり、デフレが続く場合は、打つ手がなくなってしまう。むしろ「流動性の罠」の問題が発生が懸念される。だから、日本やEUなど、景気とインフレ率の低迷に悩まされる国々では、次なる手として量的緩和が実施されてきた。

一方、政策金利をマイナスに設定するのはあまり例がない。デンマークやスイスなどが実施したことがあるが、その目的は今回のスウェーデンのようにインフレ率を高めるためではなく、為替レートの抑制だった。デンマークはユーロ加盟国でないものの、自国通貨をユーロにペッグし、一種の固定相場制を取っている。スイスも完全な変動相場制ではなく、ユーロとの為替変動に制約をかけていた時期があった。南欧諸国の財政危機・債務危機が大きな問題となった時に、信頼性が比較的高いこの両国の債券に投資資金が流れ、為替レートに上昇圧力が加わったことがあった。その際、その圧力を緩和するためには自国の金利を引き下げる必要があったが、すでに政策金利が0%に達していた両国が取った手段は、政策金利をマイナスに設定することであった。

果たしてこの手段が、インフレ率の押し上げにも効果があるのかどうか。

【 そもそも現在の低インフレがどれだけ問題なのか? 】

という問題提起は、以前のブログ記事でもした。原材料価格は変わらないのに製品価格が上昇しないため、賃金を切り下げざるを得ず、消費が落ち込む結果、製品価格がさらに押し下げられるというデフレ・スパイラルが続くという状態であれば大きな問題だ。しかし、現在のスウェーデン経済は、そのような状況とは大きく異なる。むしろ、現在の低インフレの一つの要因は原油価格の下落であり、これはサプライサイドからスウェーデン経済にプラスに働くと考えられる。(つまり、1970年代のオイルショックとは逆のショックである)

これは以前のブログ記事でも指摘したが、「低インフレだ!」とか「消費者物価指数が上がらない!」とニュースで大きく取り沙汰される時に用いられるのは、CPI(消費者物価指数・スウェーデン語ではKPI)の1年間の変化率だ。しかし、このCPI(KPI)には家計が持つ「住宅ローンの利払い」が含まれており(比重は9.246%)、この部分の変動が消費者物価指数を上下に大きく動かす要因となっている。しかも、さらに問題なのは「住宅ローンの利払い」が、金融政策の意図とは逆の方向に消費者物価指数を動かしてしまうことである。つまり、インフレ率を底上げしようという理由で中央銀行が政策金利を引き下げると、「住宅ローンの利払い」は減少するため、消費者物価指数はさらに下がってしまうのである。

0%前後を低迷している現在の低インフレの大部分が、この「住宅ローンの利払い」要因によって説明される。そのため、金融政策の効果を分析するためには、CPI(KPI)に基づくインフレ率ではなく、住宅ローンの影響を除去したCPIF(スウェーデン語ではKPIF)という指標を見なければならない。

CPI(KPI)とCPIF(KPIF)の違いは、下の赤線と青線を比べればよく分かる。

ただし、CPIF(KPIF)にも問題がある。スウェーデン中央銀行にはどうしようもできない外的要因が含まれているからである。その最たるものが、原油価格に大きな影響を受けるエネルギー・燃料費である。スウェーデンの原油輸入価格は過去半年間で半分になり、それがガソリン価格を大きく押し下げている。もちろん、これはインフレ率のも抑制にも繋がっている。だから、燃料費・エネルギー価格を除去したインフレ率を見る必要がある。

以前のブログ記事を書いた時には気がつかなかったが、スウェーデン中央銀行はCPIF(KPIF)からエネルギー価格を除去したインフレ率も計算している。それを示したのがグラフ中の黄線だ。エネルギー価格を含む通常のCPIF(KPIF)よりも若干高いことが分かる。グラフの最後は2014年12月であるが、ここで青線と黄線が大きく開いているのは、ガソリン価格が12月に10%も減少したからである。(ちなみに、自動車の燃料費の比重は3.805%、住居光熱費の比重は4.860%)

2000年以降を通して見てみると、エネルギー価格を除いたCPIF(KPIF)は0.5%から2.5%の間を推移していることが分かる。グラフの一番下に加えたのは、スウェーデン・クローナの為替レート(世界各国の通貨を重要度に応じて加重したもの)であるが、黄線の変動はクローナの為替レートの変動とよく一致している。つまり、クローナ安の時は輸入価格が上昇するので物価は上昇方向に動くし、クローナ高の時は輸入価格が下降するので物価も下がる方向に動く。(2001年のクローナ安はITバブルが弾けたことによる影響、2008年後半のクローナ高はリーマンショックによる影響)

こうして見てみると、現在の低インフレは、主に住宅ローンの利払いの減少とエネルギー価格の減少が大きな要因であり、それらを除いたインフレ率は通常よりも若干低いものの、ニュースなどで騒がれるほど極端に低いものではないことが分かる。また、現在、上昇傾向にあることも分かる(これは中銀も指摘している)。10月に行われた政策金利の引き下げ(0%へ)が為替レートをクローナ安に誘導している結果かもしれない。

【 住宅バブルへの懸念 】

インフレ率ではなく、経済成長率を見てみると、スウェーデンは2012年に一時的にマイナス成長であったものの、13年は再びプラスに転じ、14年は年率で2%程度となる見込みである。これまでの断続的な利下げが景気刺激策としてうまく機能してようである。

むしろ現在の懸念は、これまでの利下げ、そして今回のマイナス金利が、市場金利を低下させ、住宅市場をさらに加熱させることである。住宅価格はここ数年で飛躍的に上昇し、家計の負債残高もGDPの200%前後に達している。現在のところは「住宅バブルではない」という見方が優勢だが、危険な状況に達する日も遠くないように感じられる。

だから、現在の低インフレをあまり大袈裟に懸念して、マイナス金利まで導入する必要があったのかどうか、私は疑問である。消費者物価指数を本当に引き上げたいのであれば、もっと簡単な方法がある。例えば、原油価格の減少分に相当する輸入関税の引き上げ、もしくは、環境税・ガソリン税の引き上げである。国内市場の需要喚起が必要であれば、マイナス金利を設定するよりも、政府がインフラ整備などの公共投資を拡大したほうが遥かに効果があるだろう。無駄な公共事業はいらないが、鉄道の整備や住宅の増設など、スウェーデンには必要とされているインフラ整備がたくさんある。金利が歴史的に低い今こそ、そのようなプロジェクトを前倒しでしてほしい。スウェーデンは財政均衡に努力してきたおかげで、中央政府の債務残高はGDP比で40%を切っている。だから、財政赤字が少々発生しても、懸念する必要はない。

無論、上に挙げた政策は、中央銀行の領域ではなく、スウェーデン政府が財政政策として実施すべきことである。しかし、スウェーデンがいま置かれた状況が強く示しているのは、インフレ・ターゲット(2%)の達成は金融政策だけでは難しく、財政政策も併せて行う必要があるということだと思う。

分かりにくかったかもしれませんが、私がこの記事で主張したかったのは、

・今騒がれている低インフレはそこまで深刻なものではない。

・金融政策による物価底上げの効果は限定的であり、住宅ローンの利子率や原油価格、為替レートなどの要因が変わらなければインフレ率が2%に復帰するのは無理。それは、政策金利をマイナス0.2%にしようがマイナス0.5%にしようがほぼ同じこと。(為替レートを通じた効果は少しあるかもしれない)

・だから、金融政策だけであがいている現状はある意味、滑稽。

・私は放っておけば良いと思うけれど、そんなにインフレ率を2%に戻したければ、金融政策だけに頼るのではなく、財政政策も併用しなければいけない。

ということでした。さっきも書いたように、財政政策については、財政均衡ルールがあるおかげで大きな財政出動をすることができません。財政均衡ルールは1990年代不況で膨張した政府債務残高を抑制するという点で大きな意味を持ちましたが、現在のように債務残高がかなり少なくなった現状では、もう少しルールを緩くして、一時的に財政赤字を増やしても良いのではないか、という声が経済学専門家の間からも上がっています。