広まる「米国デフォルト観測」は杞憂か、的中か?

“ひょうたんから駒”で世界恐慌が再来する可能性

にわかに信じられない米国のデフォルト観測

「建国以来最大の危機」は本当に訪れるか

財政状況の悪化に苦しんでいるのは、わが国や一部の欧州諸国だけではない。世界の覇権国である米国も急速に財政状況が悪化しており、すでに5月の時点で国債発行の上限である14兆3000億ドルを使い果たしてしまった。

つまり、現在の枠組みでは、これ以上国債を発行できない状況に追い込まれているのである。

オバマ政権は、議会に対して発行上限の引き上げを要請しているのだが、今のところ、野党である共和党の強い反対で引き上げのメドが立っていない。8月までは、何とか特別措置などでやりくりはつけられるものの、それ以降は、政府の資金繰りが行き詰まる可能性も否定できない。最悪の場合には、既存国債の償還ができないことも想定される。

多くの投資家は、そうした最悪の事態は避けられると見ているため、足もとでは米国債の流通利回りは安定した展開を示している。ただし、8月までオバマ政権と議会との間で合意がなされない場合には、「米国債のデフォルト」という最悪の事態が現実味を帯びてくる。

そうした状況に対して、一部の格付け会社は、米国の格付けを「安定的」から、「ネガティブ」に変更している。また、国債発行枠の増額ができない場合には、米国のAAAの格付けを引き下げる可能性に言及する格付け会社もある。

そうした国=連邦政府の財政状況の悪化に加えて、州政府の状況はさらに悪化している。一部の専門家からは、「州政府のデフォルトは現実味を帯びてきた」との指摘もある。当分、米国の国・州の政府は、景気刺激と財政立て直しの両方を睨んだ政策運営をしなければならない。

サブプライム問題の発生以降、米国政府は多くの資金を住宅関連機関の救済や景気刺激策などに使ってきた。さらに、2008年9月15日のリーマンブラザーズ破綻によって政府の支出はさらに拡大し、近年、米国の財政状況は急速に悪化することになった。

米議会予算局(CBO)による試算では、2011会計年度(2010年10月から2011年9月)の財政赤字額は約1兆5000億ドル(123兆6000億円)にも拡大する見込みという。2011年度の財政赤字額は対GDPで約10%となり、ギリシャやポルトガルなどの8%台よりもさらに悪化することになるだろう。

そもそも米国の赤字解消は無理?

国と州政府の深刻な財政状況の悪化

問題は、今後も財政赤字がそう簡単に減少しそうもないことだ。オバマ大統領は、これから12年間で4兆ドル(約330兆円)の財政赤字削減策を打ち出したものの、景気回復の遅れによる税収の伸び悩みや、失業対策や減税措置に伴う財政支出などを考えると、財政赤字を減らすことは口で言うほど容易なことではない。財政赤字削減の現実性については、疑問符をつける専門家は少なくない。

もう1つ気がかりなのは、州政府の財政状況が国の状況に輪をかけて悪化していることだ。特に、イリノイ、カリフォルニア、ミシガン、ニュージャージーなどの州政府の財政状況はかなり悪化しており、いくつかの州がデフォルトに追い込まれる可能性があると言われているようだ。

実際、ニュージャージー州の知事は、「今後、今まで聖域とされてきた公務員の年金などにも手をつけざるを言えない」と発言している。それほど、米国の地方財政が悪化している証左といえる。

米国政府は多額の財政支出を賄うために、すでに今年5月の時点で14兆3000億ドルの国債発行上限まで使い切ってしまった。ということは、これ以上の国債発行を行なうためには、上限を引き上げる必要がある。上限の引き上げには、議会の承認が必要だ。

問題は、議会がわが国同様の“ねじれ状態”になっていることだ。米国の上院では民主党が多数派になっているものの、下院では、野党である共和党が多数を占めている。

財政再建案に真っ向から反対する議会

オバマ政権と共和党が続けるチキンレース

しかも、共和党は、オバマ政権が提示している財政再建案に真っ向から反対しており、国債発行上限の引き上げについても、今のところ議会の合意が得られそうにないのである。国債の発行ができないと、通常の財政支出などにも支障が出ることが懸念される。

国債発行上限については、今までにも与野党間で様々な議論や軋轢があった。ただ、紆余曲折はあったものの、最終的に議会が上限の引き上げに同意し、重大な問題の発生は回避されてきた。

そうした過去の経緯もあり、今回も与野党間で「いずれは合意することになるだろう」との暗黙の意識があるのだろう。言ってみれば、どちらもどこかの時点では、落としどころを見つければ良いという、一種の“チキンレース”を展開している。

ただし問題は、時間が迫っていることだ。8月までには明確な合意に漕ぎ着けないと、政府の資金繰りに支障をきたすことになる。最悪のケースでは、合意の形成に失敗し、既存の国債の元本償還ができない事態に陥ることだ。

それは文字通り、米国債がデフォルトに陥るということだ。そうした前代未聞の事態発生は、最終的に何とか回避されるだろうが、合意に至るまでにはなお時間を要することだろう。ギリギリの折衝になるかもしれない。

現在のところ、金融専門家の間では「米国内の州政府に関しては、実質的なデフォルトの発生の可能性はあるだろうが、連邦政府はデフォルトになることはない」との見方が有力だ。

その証拠に、足許で米国債の価格動向は比較的安定しており、投資家もデフォルトのリスクをほとんど意識していないことがわかる。

ただ、今後のオバマ政権と野党サイドとのやり取りが予想以上に紛糾するようだと、デフォルトリスクが意識されるようになる可能性は否定できない。その背景として、2つの要因を考えると分り易い。

“デフォルト懸念”が世界の金融市場に

与える想像以上のマグニチュード

1つは、世界的なソブリンリスクの高まりだ。欧州のソブリンリスク対象国(PIIGS)は、すでに市場関係者の間でかなり定着したコンセプトになっている。投資家の間で、それだけソブリンリスクに対する意識が高まっている証拠だ。

しかし、PIIGS諸国の経済規模はそれほど大きくない。問題は、ソブリンリスクのドミノがさらに拡大することだ。金融市場では、PIIGSと同様にソブリンリスクの候補国として、「STUPID」という表現が使われた。スペイン、トルコ、UK(英国)、ポルトガル、ドバイの頭文字だ。それだけ、ソブリンリスクを孕んだ国が多いということだ。

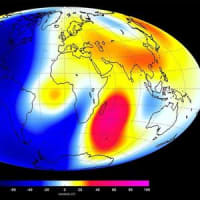

そのソブリンリスクのドミノが覇権国である米国にも波及しそうとなると、金融市場に与える影響度合いは比較にならないほど大きい。実際に、デフォルトなどの事態に至らなくても、米国の信用力に陰りが少しでも出ると、世界の金融市場に衝撃が走ることになる。

株式や為替などの市場も混乱する可能性が高い。それは、世界の実体経済にも大きなマイナス要因になることは間違いない。

米国政府と野党が不用意にチキンレースにかまけ、合意点を見出すタイミングを逸するようなことがあると大変だ。それを見た格付け会社は、ダウングレードを実行するはずだ。

そうなると、まさに“ひょうたんから駒”になり、米国の信用リスクが急速に高まることにもなりかねない。今回、そうしたリスクは意識していた方が良いかもしれない。

※コメント投稿者のブログIDはブログ作成者のみに通知されます