金融とは、企業道徳とは??

金融とは何かについて

製造における付加価値とは何でしょうか?

人件費と経費と利益の合計が付加価値にすぎないのではないでしょうか。

それは仕入原価にプラスされるわけですから、材料に前記費用をいくら上乗せするかという事だと思います。

人件費、経費が一定であれば出来上がった商品が高級品(高額で売る商品)であれば利益が多くなり、

廉価品(安い値段の商品)であれば利益が少なくなるのが当たり前ではないかと思います。

人件費、経費が一定として、コストダウンをはかるとすれば、後は原材料や輸送等流通コスト、

工程の短縮、等があります。

そしてコスト削減の極限がリストラです。つまり人件費を削るということです。ここが一番問題なのですが、

これは雇用の減少であり、失業者が増え、消費が減少し不況となる大きな要因となるのです。

また、経費の中には資金調達コストがあります。借入金は支払利息というコストを伴います。

資本とは株主の出資金ですから配当等のコストを伴います。内部留保の利益余剰資金でないかぎり、

皆コストであるわけです。

この営業外費用が馬鹿にならないのです。

ある人は「株式上場によるキャピタルゲインは結構資金の助けになるのでは」といいます、

がしかしキャピタルゲインは所詮バクチの儲けみたいなもので、正当な稼ぎではありません。

一過性のものですので、あてにしてはいけないのです。そしてそのようなお金は

最近のホリエモンや小室哲哉容疑者等のように、金の匂いをかぎつけ、

周りに群がるハイエナ(プロダクションや、やくざ、高利貸等)たちに

資金をむしりとられることになる運命のようです(本人がしっかりしていれば別ですが)。

ということで企業は資金調達とその調達コストを比較検討し、コストの安い資金調達を図らないとならないわけですが、

これがなかなかうまくいかないのです。企業を拡大していけばかならず資金が必要になります。

しかし借りれば借りるほど、

貸し借りの力関係で融資元である金融機関が優位に立ち易く、高い金利や付帯条件がきつくなるのです。

そのため不景気になると黒字倒産などというわけのわからないことがおきてきます。

しかし大企業や大手金融機関は資金さえ回っていれば後記のような方法でも、ぎりぎりまで生き延びるのです。

そして社会問題になれば国が国民の税金で助けてくれるのです。

不況や消費不足や資金が中小企業等に回らない、等といった大きな問題の一因は、

世の中で生産性はないのに、駆け引きはうまい金融という権力が、強すぎるのだと私なりには思っています。

それは民間金融機関に限らず、大蔵省や日銀も含まれると思います。つまり実体経済の裏づけがない、

お金が一人歩きするマネーゲームを皆で止めなければならいのに、グローバルとか言って、

逆にマネーゲームを全世界で煽ってしまったようなのです。それの一番の原因が金融だと思うのです。

で現在の全世界にうまく資金が流動循環しない現実があるようです。

このほかに余剰資金(過去の人が働いて蓄積したお金)も色々いたずらをするようですが、

ここでは金融に絞って考えています。

何世紀もの間、色々な複雑な数式や理論を駆使し、全世界の人々が悩んできたわけですから、

この問題、そう簡単ではなさそうですね。

経済成長とは何でしょうか、人件費、経費、利益が膨らんでいくということにすぎないのではないでしょうか、

ということはある程度インフレがないと経済は成長しないということです。

ですから実体経済の裏付けのある常識的というか適性規模の拡大が大事なのではないでしょうか。

資産経済と呼ばれる分野は過去の貯蓄運用を除けば、所詮実現していない値上がり分を先取りする考えのものであり、

バクチ的に実現することもあるかもしれませんが、泡みたいなものだと思います。

※金融についてちょっと考えてみました、ある程度想像を交えていますので事実と異なるところはお許し下さい。

1、金融は政府や、企業、政治家、個人等からの資金の預かりとまたその人達への資金の貸付の金利鞘によって

原則的には成立っています。その金融が返済を迫るという方法等で、権力を持つと、能力に関係なく、

政府や企業、個人の生命線(死活問題)を支配する力を持ってしまいます。

ここに世の中の悲劇の原因がはじまるような気がします。

2、例えば、いま盛んに作られている、郊外型大型店舗には金融破綻による倒産会社の跡地等を、

処分に困った金融機関がそれを活用するという出店が数多くあると思われます。

従ってきちんとした計画はないのだと思います、日本の役所のように、

数字のつじつまを合わせて出店する為の計画を作成しているのが実情かと思われます

(例えば見せかけの人口増加等)。

そしてその金融機関は豊富なみせかけの資金をその大型店舗運営管理会社に貸付、物件に多大の利益を乗せ、

計画丸ごと土地の段階で管理会社に売ります。その売買代金は自分が貸し付けた資金を回収すればいいわけです。

回収した資金は資金が必要な時まで、また別の会社に貸し付けることもできます。

丸ごと売り付けられた会社は高い金利を払いながら、大型店舗を運営していくわけです。

ここでもうお気づきと思いますが、この金融機関は実際には売買当初は資金を一銭も動かさず

大きな利益を上げている上に、管理会社から金利という形で収入を確保するわけです。

その管理会社の貸付資金を歩積み両建て等でプールしておき、

建設資金、運転資金を毎年必要なだけ支給するのです。

運転資金がうまくいかない限り、また不良債権になる可能性がありますし、

生殺与奪権は金融機関が持っています。

つまり経営者等が交代し、不況等で約束ごとが反故になり、

金融機関が見放せば、すぐに倒産するのです。

そしてその不良債権は国民の税金で穴埋めされるわけです。

実体の経済にそくした、本当の計画であれば、鉄道網、道路網、

インフラ等含めた街づくり設計を長年かけて考えその中の大型店舗として考えるのでしょうが。

最近余りに、短絡的な郊外の大型店舗が目立ちますし、国の認可も軽く取得できているようです。

政(政治)・官(官僚)・財(財界)癒着とまでは言いませんが。

今までの公共投資もこのような甘い考えのもとに行ってきたのかもしれません。

3、では何故そのような無謀な計画をするのかといえば下記の理由が考えられます。

A)資金を有効に利用し、決算をよく見せ、株価を上げたい。

B)代表者や役員の報酬をたくさん確保したい。

C)自社の従業員の給与や賞与を確保したい。

D)経費や一等地で大きな店を構え信用力を高めたい。

E)不良債権として損失処理しても、ただ同然の物件は残っているのだから利用しない手はない。

この単純な人間の欲望を実現するためには、二パーセントくらいの低金利の鞘では、

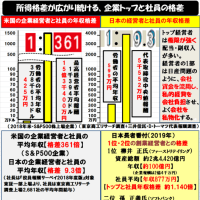

金融機関は代表者や役員の報酬、従業員の平均年収15百万から2千万の給与、

億近い平均退職金及びそれに伴う経費をまかないきれるものではないと思います。

そのため、企業や個人等から協力預金をとり運用を図る。担保(競売等で市場より安い価格で叩き売る、

借金した顧客のことは考えない、自分の回収と利益だけ考える。)をとり処分する、

不良債権の処分をやらせる、迂回融資をやる、高利貸しに金を融資する。昔の総会屋つながりで、

なるべく目立たないよう影で暴力団等と密接に関係する、政治献金を企業に強制する、

法的には禁止されているのでマネーロンダリング先を探し、金持ちに内緒といって紹介する等、

融資という権力手段を背景にかなり強引に利益を追求するのですが、

それでも利益がたりないそして上記のようなことを、考えるのだと思います。

もちろん一般の金融機関に働く大多数の従業員は上記のような事は知らない人でしょう、

そういうことをやれるのは出世した一部の権力ある人にかぎられますから。

本来であれば、汗水して働くような生産性は金融機関にはないのですから、

金融機関の平均所得が200万~400万の低所得者層にならなければ、

競争の原理や経済原則の理論には合わないとおもうのですが?

同じようなことが、アメリカでサブプライムローンとして最近表面化しました。

サブプライムローンは段階的に返済が増えていく仕組みですが、物件が上昇していくから大丈夫というものでした。

これには最初から大きな落とし穴があります。

物件が上がってもそれは売らない限り値上がり分の収入は実現しませんので返済資金に当てることは出来ません。

ということは所得が増えない限り返済に窮することは当たり前という話になります。

そして担保処分の際は借金をした顧客のことは考えず、競売等で安い値段で叩き売り、

今度は金融機関の関連会社にその競売物件を紹介しグループで又一儲けたくらみます。

ちなみに日本の宅建業法では禁止されている行為だと思いますが、まさか日本ではやっていないですよね?

もっとも物件の値上がりを言わなければいいのですが。

4、そして過去の金融機関の行状から、あたらずといえども遠からずと思いますが、

郊外型マンションの建築も、バブル崩壊や金融破綻によって連鎖的に倒産した、

製造業等の跡地利用等が数多くあると思われます、準工業地域等が多いことからも伺えます。

これは金融機関では損金処理済みでありただ同然の土地です。

それも前記と同じような方法で一旦関連販売会社に一括販売し利益を確保し、

資金運用を図り利益の追求をするのだと思います。

このようにバブルの不良債権の処理問題はいまも尾を引いています。

但し、前記のように、金融機関は国の支援によって不良債権処理済みであり、

税金も殆ど支払免除になっているのですから、売れればまる儲けですよね。

それとは裏腹に資金力のない、大型不動産分譲、建設業界は建てて売って回収しなければならず、

原則引渡時に資金入金ですので、回収率は悪く、ますます資金が滞留し、借金増加になってしまい、

金融機関の傘下にはいってしまうことが多いようです。

そしてまた金融機関のおもちゃとなり、不良債権となることが多くなります。

そしてまた国民の税金で補填する。かくしてこの不正な悪循環は繰り返します。

5、ここにいう金融機関とは銀行、大手証券、投資家、大手商社、ノンバンク、クレジット、闇金融等のことです。

6、金融機関は、融資先の優良企業であっても、多額の融資先には返済や融資という力関係で、人を送り込みます。

そしてその人は金融機関のほかの取引先企業である、仕入先や関連企業で業績の悪い企業を紹介したり、

従来の優良な下請けを切ってしまったり、市場より高い金利で借入させたり、等で結果的に企業のコストを押し上げ、

だんだんその企業の競争力を弱めてしまうことも数多くあるようです。

それによって優良企業が不良企業に変換してしまうこともあるわけです。

これは金融機関在住の人材を出向させることが、出向先企業の業績向上のためでなく、

出向元の金融機関の業績UPのためであるため、

その人材が出向先企業に対し間違った支配力を行使してしまうからだと思います。

色々金融機関の悪口を書いてしまいましたが、老い先短い年寄りのひがみと思ってください

できれば健全で弱小企業の負担にならない適性コストの資金運用や金融の適正循環が

これからの世の中の急務のような気がします。

金融とは何かということを考えれば、もしかしたら金融の国有化が正しいのかもしれません。

そうしないと自由競争など絵に描いた餅のような気がします。

政治家や金融関係や財界のトップグループは、生き生きとし活気のある世の中ではなく、

暗いストレスの多い世の中を目指しているのでしょうか?

下記はインターネットから平成3年頃のバブル崩壊の分析した意見です作者不詳です。

「政府・金融界は深刻な不良債権問題について、景気が回復すれば再び地価・株価が上昇して

自ずと解決するとの見方をしていた。そのため多額の不良債権によって経営が破綻した金融機関に対し、

大蔵省・日銀の金融当局はあくまで個別案件として、特例として処理する方策を取り続けた。

例えば1994年に東京協和・安全の二信組の経営が破綻したものの、

合併金融機関がなかったため、金融システム安定維持のために受け皿銀行として、

95年に日本銀行出資の東京共同銀行を設立した。

大蔵省・日銀は「緊急避難的措置として、必要かつ不可欠なもの」と強調したが、

その場しのぎの方策は事態の深刻化を招いた。

1992年には、バブル崩壊によって金融機関の不良債権が増大したため、

金融機関の資産内容を健全化し金融システム不安の解消する目的で、

大手金融機関の出資による担保不動産買い上げ会社の設立が検討された。

当初自民党では不動産買取りの原資に、民間金融機関からの資金調達以外に

財政投融資資金や日銀信用など公的資金を導入する趣旨を予定し、

ときの宮沢首相も公的資金導入を支持した。具体的な構想は。以下の通りである。

1取得した担保不動産の債権をもとに買上げ会社が発行する証券を、財政投融資資金で引き受ける。

2買上げ会社に出資した金融機関に対し、財務内容に応じて公定歩合による日銀貸出を上積みする。

しかし大蔵省は担保不動産に対して財投の融資先にふさわしくないと反対し、

日本銀行も日銀貸出は金融機関の資金繰りを補うのが本来の目的であるため、不良債権処理には消極的だった。

加えて産業界や国民からは、特定の金融機関に公的資金を投入し保護することに対して強い反発を招き、

金融機関自体のリストラや、相対的に高額な給与体系を是正すべき、との意見が多数を占めた。

金融機関は政府から、自助努力による最大限の合理化努力を要請されたが、

その時のリストラ策は第一勧業銀行を例に挙げれば、

年間50億円程度の経費削減・5%程度の役員賞与削・新卒採用の1~2割削減などにとどまり、

バブル期に拡張した不採算店舗の整理縮小や、内部の人員整理までには至らなかった。

政府からの公的資金を目的に合理化のアナウンスをした金融機関の思惑に対し、

国民や産業界からの強い反発を招くことになった。こうした批判を真摯に受け止める金融機関も存在したが、

都市銀行の一部には外部から合理化努力について批判を受けるくらいなら、

公的資金は不必要だとする、経営危機を回避する以上に組織の体面を重んじる企業が存在したため、

金融界の見解がまとまらずに公的資金導入は見送られた。

翌1993年には全国銀行協会連合会の当時の会長銀行である三菱銀行が中心となり、

公的資金を受けずに民間金融機関のみで出資した、

不動産担保付債権買取会社である共同債権買取機構が設立された。

しかし不動産取引の停滞により担保不動産売却は9291億円にすぎず、不良債権の塩漬けの事態を招いている。

これ以後、金融機関のリストラ努力に対する産業界や国民からの非難のため、

公的資金などで直接的に保護することが不可能となり、金融システムの安定化が先送りとなった。

そのため、金融当局は経営不振の金融機関に対して、下記の方策を行った。

しかし、いずれの手段も金融システムの安定化に対しては、間接的な効果しかもたらさなかった。

1)公定歩合引き下げ

政府は公定歩合を段階的に引き下げ、ついには市場最低である0.5%に引き下げた。

主たる目的は低金利による景気回復にあったが、預金金利の引き下げによって預金者の犠牲を強いても、

金融不安を解消するために行った側面も無視できなかった。

銀行の貸出の利ざやを大きくすることにより、不良債権を償却し銀行の経営体力を強めるよう促した。

2)公共投資

政府は当初、不良債権の償却は景気回復をすれば自然に回復するという見通しを持っていた。

経済上の課題は(1)不動産・株式市況の回復(2)個人消費の喚起

(3)金融機関が抱える不良債権の円滑な処理、の多岐にわたっていたものの、

各分野ごとの個別対策にまで踏み込まず、公共投資の拡大という総需要政策の範囲内にとどまった。

その理由は、政府の予算が個別の対策になじまないという原則論が、

強く支配していたからである。17)92年から95年にかけて総額65兆8200億円の公共投資と、

5兆5000億円の減税を行った。しかし公共投資の拡大は建設業の雇用やGDP成長率の下支えに寄与したものの、

経済の拡大を通じて、不良債権問題を解決していくことについては、あくまで間接的な効果に過ぎなかった。

3)不良債権の無税償却

金融機関に対する特典として、不良債権の買取り機構である、共同債権買取機構に資産を売却することを通じて、

損失を計上し無税で不良債権を償却できるように税制を改正した。しかし民間金融機関の整理については、

必ずしも積極的であるとは言い難い。

4)株価の含み損を抑えるため株式市場のPKO(政府介入による株の買い支え)

1991年から92年にかけ、バブル崩壊によって株価が大幅に低下をした。

そのため企業や金融機関に多額の株式の含み損が発生した。

政府は郵便貯金や簡易保険などの財政投融資を原資に、株式を購入して株価の下げ止まりをはかった。

以上の政策を行ったが、金融機関の不良債権に対し積極的な支援をしたと言うより、

経済の回復や資産の目減りを防ぐといった、間接的、消極的な政策に終始した。

そのため本質的な不良債権問題の解決には、必ずしもつながらなかった。

経営が悪化した金融機関に対しては、不透明な個別案件主義を踏襲してきたため、

大和銀行のニューヨーク支店の巨額損失事件や、山一證券の破綻などを通じて国際社会からの信用を損なった。

1995年に経営が破綻した住専(住宅金融専門会社)の処理を行ったが、

住専はバブル経済が崩壊した1992年からすでに行き詰まっており、

先送りによるコストの上昇を招いたのである。

2、金融当局によって強い規制に守られた金融機関は、モラルハザードが発生しやすい。

とくに中小金融機関についてその傾向がより顕著となった。

破綻した木津信用組合のケースを見ると、木津信組は1兆円以上の預金があったものの、

そのほぼ全額をリスクの高い不動産融資に運用していた。ハイリスクな融資が成功すれば、

木津信用組合のオーナーは大きな利益を得る見込みがあった。

ところが融資は失敗したために、価値が大きく目減りした不良債権となった。

それにもかかわらず木津信用組合のオーナーは、ほとんど損害を被らなかったのである。

1兆円のロスを被るのは、本来ならば木津信用組合の預金者である。

しかし預金は政府によって元本が保護されているため、預金者においては全く心配する必然性がなかった。

仮に預金が保護されていないのであれば、

預金者たちはどういう目的に預金が使われているのかを監視した可能性があるが、

預金が完全に保護されている以上、預金者の監視機能は働かず、

経営者がモラルハザードに陥ってもこれを阻止することが出来なかった。

このように、元本保証主義に基づくモラルハザードは、預金者による監視機能が働かないため、

金融機関経営の規律を大きく低下させた。

預金保険による預金者保護は、銀行が破綻しなかったから間題が起こらなかっただけであり、

すべての預金に支払保証があるわけでない。

金融機関の経営者は金融自由化による競争の中で、

当時の好調な経済においては貸出は健全な融資と判断してきたため、

預金保険の適用を受ける事態を全く想定していなかった。

破綻金融機関の大口預金者の多くは、不動産融資の対象者と同じ人物である。

なぜなら銀行から融資を受ける企業は、その信用リスクに応じた拘束預金を銀行から要求されるからである。

大口預金者を保護することは、ある意味では不良融資先を保護することに等しいと言うことが出来る。

銀行において、負債である預金は制度上元本が保証されている。

一方バランスシートにおける資産である貸出については、

不動産会社あるいはノンバンクに多額の融資を行った。

しかしノンバンクなどの融資先は自已資本に乏しく、担保が不足していた。

融資している部分は実質的にリスキーな内容であった。本来ならば、

元本返済が保証されているはずの貸付金が固定化することによって、経営が破綻することになった。

さらにはバブル期に多発したが、銀行から融資を受けた不動産業などの企業経営者の多くは、

自らの事業が破綻するときには、金融機関をも道連れにしようとする行動が多かった。

まり事業規模をはるかにしのぐ融資を受けて、銀行と抜き差しならない関係を望んだ。

こうして、貸し手・借り手ともにモラルハザードを強く発生させることとなった。」

この文章によると日本の金融・企業グループは基本的に道徳がないといいたいようですが、私も同感です。

金融とは何かについて

製造における付加価値とは何でしょうか?

人件費と経費と利益の合計が付加価値にすぎないのではないでしょうか。

それは仕入原価にプラスされるわけですから、材料に前記費用をいくら上乗せするかという事だと思います。

人件費、経費が一定であれば出来上がった商品が高級品(高額で売る商品)であれば利益が多くなり、

廉価品(安い値段の商品)であれば利益が少なくなるのが当たり前ではないかと思います。

人件費、経費が一定として、コストダウンをはかるとすれば、後は原材料や輸送等流通コスト、

工程の短縮、等があります。

そしてコスト削減の極限がリストラです。つまり人件費を削るということです。ここが一番問題なのですが、

これは雇用の減少であり、失業者が増え、消費が減少し不況となる大きな要因となるのです。

また、経費の中には資金調達コストがあります。借入金は支払利息というコストを伴います。

資本とは株主の出資金ですから配当等のコストを伴います。内部留保の利益余剰資金でないかぎり、

皆コストであるわけです。

この営業外費用が馬鹿にならないのです。

ある人は「株式上場によるキャピタルゲインは結構資金の助けになるのでは」といいます、

がしかしキャピタルゲインは所詮バクチの儲けみたいなもので、正当な稼ぎではありません。

一過性のものですので、あてにしてはいけないのです。そしてそのようなお金は

最近のホリエモンや小室哲哉容疑者等のように、金の匂いをかぎつけ、

周りに群がるハイエナ(プロダクションや、やくざ、高利貸等)たちに

資金をむしりとられることになる運命のようです(本人がしっかりしていれば別ですが)。

ということで企業は資金調達とその調達コストを比較検討し、コストの安い資金調達を図らないとならないわけですが、

これがなかなかうまくいかないのです。企業を拡大していけばかならず資金が必要になります。

しかし借りれば借りるほど、

貸し借りの力関係で融資元である金融機関が優位に立ち易く、高い金利や付帯条件がきつくなるのです。

そのため不景気になると黒字倒産などというわけのわからないことがおきてきます。

しかし大企業や大手金融機関は資金さえ回っていれば後記のような方法でも、ぎりぎりまで生き延びるのです。

そして社会問題になれば国が国民の税金で助けてくれるのです。

不況や消費不足や資金が中小企業等に回らない、等といった大きな問題の一因は、

世の中で生産性はないのに、駆け引きはうまい金融という権力が、強すぎるのだと私なりには思っています。

それは民間金融機関に限らず、大蔵省や日銀も含まれると思います。つまり実体経済の裏づけがない、

お金が一人歩きするマネーゲームを皆で止めなければならいのに、グローバルとか言って、

逆にマネーゲームを全世界で煽ってしまったようなのです。それの一番の原因が金融だと思うのです。

で現在の全世界にうまく資金が流動循環しない現実があるようです。

このほかに余剰資金(過去の人が働いて蓄積したお金)も色々いたずらをするようですが、

ここでは金融に絞って考えています。

何世紀もの間、色々な複雑な数式や理論を駆使し、全世界の人々が悩んできたわけですから、

この問題、そう簡単ではなさそうですね。

経済成長とは何でしょうか、人件費、経費、利益が膨らんでいくということにすぎないのではないでしょうか、

ということはある程度インフレがないと経済は成長しないということです。

ですから実体経済の裏付けのある常識的というか適性規模の拡大が大事なのではないでしょうか。

資産経済と呼ばれる分野は過去の貯蓄運用を除けば、所詮実現していない値上がり分を先取りする考えのものであり、

バクチ的に実現することもあるかもしれませんが、泡みたいなものだと思います。

※金融についてちょっと考えてみました、ある程度想像を交えていますので事実と異なるところはお許し下さい。

1、金融は政府や、企業、政治家、個人等からの資金の預かりとまたその人達への資金の貸付の金利鞘によって

原則的には成立っています。その金融が返済を迫るという方法等で、権力を持つと、能力に関係なく、

政府や企業、個人の生命線(死活問題)を支配する力を持ってしまいます。

ここに世の中の悲劇の原因がはじまるような気がします。

2、例えば、いま盛んに作られている、郊外型大型店舗には金融破綻による倒産会社の跡地等を、

処分に困った金融機関がそれを活用するという出店が数多くあると思われます。

従ってきちんとした計画はないのだと思います、日本の役所のように、

数字のつじつまを合わせて出店する為の計画を作成しているのが実情かと思われます

(例えば見せかけの人口増加等)。

そしてその金融機関は豊富なみせかけの資金をその大型店舗運営管理会社に貸付、物件に多大の利益を乗せ、

計画丸ごと土地の段階で管理会社に売ります。その売買代金は自分が貸し付けた資金を回収すればいいわけです。

回収した資金は資金が必要な時まで、また別の会社に貸し付けることもできます。

丸ごと売り付けられた会社は高い金利を払いながら、大型店舗を運営していくわけです。

ここでもうお気づきと思いますが、この金融機関は実際には売買当初は資金を一銭も動かさず

大きな利益を上げている上に、管理会社から金利という形で収入を確保するわけです。

その管理会社の貸付資金を歩積み両建て等でプールしておき、

建設資金、運転資金を毎年必要なだけ支給するのです。

運転資金がうまくいかない限り、また不良債権になる可能性がありますし、

生殺与奪権は金融機関が持っています。

つまり経営者等が交代し、不況等で約束ごとが反故になり、

金融機関が見放せば、すぐに倒産するのです。

そしてその不良債権は国民の税金で穴埋めされるわけです。

実体の経済にそくした、本当の計画であれば、鉄道網、道路網、

インフラ等含めた街づくり設計を長年かけて考えその中の大型店舗として考えるのでしょうが。

最近余りに、短絡的な郊外の大型店舗が目立ちますし、国の認可も軽く取得できているようです。

政(政治)・官(官僚)・財(財界)癒着とまでは言いませんが。

今までの公共投資もこのような甘い考えのもとに行ってきたのかもしれません。

3、では何故そのような無謀な計画をするのかといえば下記の理由が考えられます。

A)資金を有効に利用し、決算をよく見せ、株価を上げたい。

B)代表者や役員の報酬をたくさん確保したい。

C)自社の従業員の給与や賞与を確保したい。

D)経費や一等地で大きな店を構え信用力を高めたい。

E)不良債権として損失処理しても、ただ同然の物件は残っているのだから利用しない手はない。

この単純な人間の欲望を実現するためには、二パーセントくらいの低金利の鞘では、

金融機関は代表者や役員の報酬、従業員の平均年収15百万から2千万の給与、

億近い平均退職金及びそれに伴う経費をまかないきれるものではないと思います。

そのため、企業や個人等から協力預金をとり運用を図る。担保(競売等で市場より安い価格で叩き売る、

借金した顧客のことは考えない、自分の回収と利益だけ考える。)をとり処分する、

不良債権の処分をやらせる、迂回融資をやる、高利貸しに金を融資する。昔の総会屋つながりで、

なるべく目立たないよう影で暴力団等と密接に関係する、政治献金を企業に強制する、

法的には禁止されているのでマネーロンダリング先を探し、金持ちに内緒といって紹介する等、

融資という権力手段を背景にかなり強引に利益を追求するのですが、

それでも利益がたりないそして上記のようなことを、考えるのだと思います。

もちろん一般の金融機関に働く大多数の従業員は上記のような事は知らない人でしょう、

そういうことをやれるのは出世した一部の権力ある人にかぎられますから。

本来であれば、汗水して働くような生産性は金融機関にはないのですから、

金融機関の平均所得が200万~400万の低所得者層にならなければ、

競争の原理や経済原則の理論には合わないとおもうのですが?

同じようなことが、アメリカでサブプライムローンとして最近表面化しました。

サブプライムローンは段階的に返済が増えていく仕組みですが、物件が上昇していくから大丈夫というものでした。

これには最初から大きな落とし穴があります。

物件が上がってもそれは売らない限り値上がり分の収入は実現しませんので返済資金に当てることは出来ません。

ということは所得が増えない限り返済に窮することは当たり前という話になります。

そして担保処分の際は借金をした顧客のことは考えず、競売等で安い値段で叩き売り、

今度は金融機関の関連会社にその競売物件を紹介しグループで又一儲けたくらみます。

ちなみに日本の宅建業法では禁止されている行為だと思いますが、まさか日本ではやっていないですよね?

もっとも物件の値上がりを言わなければいいのですが。

4、そして過去の金融機関の行状から、あたらずといえども遠からずと思いますが、

郊外型マンションの建築も、バブル崩壊や金融破綻によって連鎖的に倒産した、

製造業等の跡地利用等が数多くあると思われます、準工業地域等が多いことからも伺えます。

これは金融機関では損金処理済みでありただ同然の土地です。

それも前記と同じような方法で一旦関連販売会社に一括販売し利益を確保し、

資金運用を図り利益の追求をするのだと思います。

このようにバブルの不良債権の処理問題はいまも尾を引いています。

但し、前記のように、金融機関は国の支援によって不良債権処理済みであり、

税金も殆ど支払免除になっているのですから、売れればまる儲けですよね。

それとは裏腹に資金力のない、大型不動産分譲、建設業界は建てて売って回収しなければならず、

原則引渡時に資金入金ですので、回収率は悪く、ますます資金が滞留し、借金増加になってしまい、

金融機関の傘下にはいってしまうことが多いようです。

そしてまた金融機関のおもちゃとなり、不良債権となることが多くなります。

そしてまた国民の税金で補填する。かくしてこの不正な悪循環は繰り返します。

5、ここにいう金融機関とは銀行、大手証券、投資家、大手商社、ノンバンク、クレジット、闇金融等のことです。

6、金融機関は、融資先の優良企業であっても、多額の融資先には返済や融資という力関係で、人を送り込みます。

そしてその人は金融機関のほかの取引先企業である、仕入先や関連企業で業績の悪い企業を紹介したり、

従来の優良な下請けを切ってしまったり、市場より高い金利で借入させたり、等で結果的に企業のコストを押し上げ、

だんだんその企業の競争力を弱めてしまうことも数多くあるようです。

それによって優良企業が不良企業に変換してしまうこともあるわけです。

これは金融機関在住の人材を出向させることが、出向先企業の業績向上のためでなく、

出向元の金融機関の業績UPのためであるため、

その人材が出向先企業に対し間違った支配力を行使してしまうからだと思います。

色々金融機関の悪口を書いてしまいましたが、老い先短い年寄りのひがみと思ってください

できれば健全で弱小企業の負担にならない適性コストの資金運用や金融の適正循環が

これからの世の中の急務のような気がします。

金融とは何かということを考えれば、もしかしたら金融の国有化が正しいのかもしれません。

そうしないと自由競争など絵に描いた餅のような気がします。

政治家や金融関係や財界のトップグループは、生き生きとし活気のある世の中ではなく、

暗いストレスの多い世の中を目指しているのでしょうか?

下記はインターネットから平成3年頃のバブル崩壊の分析した意見です作者不詳です。

「政府・金融界は深刻な不良債権問題について、景気が回復すれば再び地価・株価が上昇して

自ずと解決するとの見方をしていた。そのため多額の不良債権によって経営が破綻した金融機関に対し、

大蔵省・日銀の金融当局はあくまで個別案件として、特例として処理する方策を取り続けた。

例えば1994年に東京協和・安全の二信組の経営が破綻したものの、

合併金融機関がなかったため、金融システム安定維持のために受け皿銀行として、

95年に日本銀行出資の東京共同銀行を設立した。

大蔵省・日銀は「緊急避難的措置として、必要かつ不可欠なもの」と強調したが、

その場しのぎの方策は事態の深刻化を招いた。

1992年には、バブル崩壊によって金融機関の不良債権が増大したため、

金融機関の資産内容を健全化し金融システム不安の解消する目的で、

大手金融機関の出資による担保不動産買い上げ会社の設立が検討された。

当初自民党では不動産買取りの原資に、民間金融機関からの資金調達以外に

財政投融資資金や日銀信用など公的資金を導入する趣旨を予定し、

ときの宮沢首相も公的資金導入を支持した。具体的な構想は。以下の通りである。

1取得した担保不動産の債権をもとに買上げ会社が発行する証券を、財政投融資資金で引き受ける。

2買上げ会社に出資した金融機関に対し、財務内容に応じて公定歩合による日銀貸出を上積みする。

しかし大蔵省は担保不動産に対して財投の融資先にふさわしくないと反対し、

日本銀行も日銀貸出は金融機関の資金繰りを補うのが本来の目的であるため、不良債権処理には消極的だった。

加えて産業界や国民からは、特定の金融機関に公的資金を投入し保護することに対して強い反発を招き、

金融機関自体のリストラや、相対的に高額な給与体系を是正すべき、との意見が多数を占めた。

金融機関は政府から、自助努力による最大限の合理化努力を要請されたが、

その時のリストラ策は第一勧業銀行を例に挙げれば、

年間50億円程度の経費削減・5%程度の役員賞与削・新卒採用の1~2割削減などにとどまり、

バブル期に拡張した不採算店舗の整理縮小や、内部の人員整理までには至らなかった。

政府からの公的資金を目的に合理化のアナウンスをした金融機関の思惑に対し、

国民や産業界からの強い反発を招くことになった。こうした批判を真摯に受け止める金融機関も存在したが、

都市銀行の一部には外部から合理化努力について批判を受けるくらいなら、

公的資金は不必要だとする、経営危機を回避する以上に組織の体面を重んじる企業が存在したため、

金融界の見解がまとまらずに公的資金導入は見送られた。

翌1993年には全国銀行協会連合会の当時の会長銀行である三菱銀行が中心となり、

公的資金を受けずに民間金融機関のみで出資した、

不動産担保付債権買取会社である共同債権買取機構が設立された。

しかし不動産取引の停滞により担保不動産売却は9291億円にすぎず、不良債権の塩漬けの事態を招いている。

これ以後、金融機関のリストラ努力に対する産業界や国民からの非難のため、

公的資金などで直接的に保護することが不可能となり、金融システムの安定化が先送りとなった。

そのため、金融当局は経営不振の金融機関に対して、下記の方策を行った。

しかし、いずれの手段も金融システムの安定化に対しては、間接的な効果しかもたらさなかった。

1)公定歩合引き下げ

政府は公定歩合を段階的に引き下げ、ついには市場最低である0.5%に引き下げた。

主たる目的は低金利による景気回復にあったが、預金金利の引き下げによって預金者の犠牲を強いても、

金融不安を解消するために行った側面も無視できなかった。

銀行の貸出の利ざやを大きくすることにより、不良債権を償却し銀行の経営体力を強めるよう促した。

2)公共投資

政府は当初、不良債権の償却は景気回復をすれば自然に回復するという見通しを持っていた。

経済上の課題は(1)不動産・株式市況の回復(2)個人消費の喚起

(3)金融機関が抱える不良債権の円滑な処理、の多岐にわたっていたものの、

各分野ごとの個別対策にまで踏み込まず、公共投資の拡大という総需要政策の範囲内にとどまった。

その理由は、政府の予算が個別の対策になじまないという原則論が、

強く支配していたからである。17)92年から95年にかけて総額65兆8200億円の公共投資と、

5兆5000億円の減税を行った。しかし公共投資の拡大は建設業の雇用やGDP成長率の下支えに寄与したものの、

経済の拡大を通じて、不良債権問題を解決していくことについては、あくまで間接的な効果に過ぎなかった。

3)不良債権の無税償却

金融機関に対する特典として、不良債権の買取り機構である、共同債権買取機構に資産を売却することを通じて、

損失を計上し無税で不良債権を償却できるように税制を改正した。しかし民間金融機関の整理については、

必ずしも積極的であるとは言い難い。

4)株価の含み損を抑えるため株式市場のPKO(政府介入による株の買い支え)

1991年から92年にかけ、バブル崩壊によって株価が大幅に低下をした。

そのため企業や金融機関に多額の株式の含み損が発生した。

政府は郵便貯金や簡易保険などの財政投融資を原資に、株式を購入して株価の下げ止まりをはかった。

以上の政策を行ったが、金融機関の不良債権に対し積極的な支援をしたと言うより、

経済の回復や資産の目減りを防ぐといった、間接的、消極的な政策に終始した。

そのため本質的な不良債権問題の解決には、必ずしもつながらなかった。

経営が悪化した金融機関に対しては、不透明な個別案件主義を踏襲してきたため、

大和銀行のニューヨーク支店の巨額損失事件や、山一證券の破綻などを通じて国際社会からの信用を損なった。

1995年に経営が破綻した住専(住宅金融専門会社)の処理を行ったが、

住専はバブル経済が崩壊した1992年からすでに行き詰まっており、

先送りによるコストの上昇を招いたのである。

2、金融当局によって強い規制に守られた金融機関は、モラルハザードが発生しやすい。

とくに中小金融機関についてその傾向がより顕著となった。

破綻した木津信用組合のケースを見ると、木津信組は1兆円以上の預金があったものの、

そのほぼ全額をリスクの高い不動産融資に運用していた。ハイリスクな融資が成功すれば、

木津信用組合のオーナーは大きな利益を得る見込みがあった。

ところが融資は失敗したために、価値が大きく目減りした不良債権となった。

それにもかかわらず木津信用組合のオーナーは、ほとんど損害を被らなかったのである。

1兆円のロスを被るのは、本来ならば木津信用組合の預金者である。

しかし預金は政府によって元本が保護されているため、預金者においては全く心配する必然性がなかった。

仮に預金が保護されていないのであれば、

預金者たちはどういう目的に預金が使われているのかを監視した可能性があるが、

預金が完全に保護されている以上、預金者の監視機能は働かず、

経営者がモラルハザードに陥ってもこれを阻止することが出来なかった。

このように、元本保証主義に基づくモラルハザードは、預金者による監視機能が働かないため、

金融機関経営の規律を大きく低下させた。

預金保険による預金者保護は、銀行が破綻しなかったから間題が起こらなかっただけであり、

すべての預金に支払保証があるわけでない。

金融機関の経営者は金融自由化による競争の中で、

当時の好調な経済においては貸出は健全な融資と判断してきたため、

預金保険の適用を受ける事態を全く想定していなかった。

破綻金融機関の大口預金者の多くは、不動産融資の対象者と同じ人物である。

なぜなら銀行から融資を受ける企業は、その信用リスクに応じた拘束預金を銀行から要求されるからである。

大口預金者を保護することは、ある意味では不良融資先を保護することに等しいと言うことが出来る。

銀行において、負債である預金は制度上元本が保証されている。

一方バランスシートにおける資産である貸出については、

不動産会社あるいはノンバンクに多額の融資を行った。

しかしノンバンクなどの融資先は自已資本に乏しく、担保が不足していた。

融資している部分は実質的にリスキーな内容であった。本来ならば、

元本返済が保証されているはずの貸付金が固定化することによって、経営が破綻することになった。

さらにはバブル期に多発したが、銀行から融資を受けた不動産業などの企業経営者の多くは、

自らの事業が破綻するときには、金融機関をも道連れにしようとする行動が多かった。

まり事業規模をはるかにしのぐ融資を受けて、銀行と抜き差しならない関係を望んだ。

こうして、貸し手・借り手ともにモラルハザードを強く発生させることとなった。」

この文章によると日本の金融・企業グループは基本的に道徳がないといいたいようですが、私も同感です。

※コメント投稿者のブログIDはブログ作成者のみに通知されます