日本企業の利益創出は“米国に負けず劣らず”だが…TOPIXとS&P500にある“決して埋まらない差”の正体【マクロストラテジストの見解】

7/6(土) 9:02配信

THE GOLD ONLINE(ゴールドオンライン)

2023年3月末、東京証券取引所は上場企業に対し、「資本コストや株価を意識した経営」を要請しました。それから1年あまりが経ち、一定の成果があったと評価する一方で、TOPIXとS&P500を比較すると、依然大きな差が開いているようです。その理由と日本企業の課題について、フィデリティ・インスティテュート主席研究員でマクロストラテジストの重見吉徳氏が解説します。

【画像】「30年間、毎月1ドルずつ」積み立て投資をすると…

「東証要請」から1年…ROE成長鈍いが、投資家の「期待値」は

1/2

[図表1]TOPIXの主要財務項目および市場評価項目(実績値、変化率、1株ベース)

東証は2023年3月末に「資本コストや株価を意識した経営の実現に向けた対応等」を要請しました。同要請から1年が経ちました。財務計数に的を絞って、現状を確認してみます。

[図表1]は、TOPIX構成企業に関する、昨年度(2023年度)と、それ以前の10年間(2013年度~2022年度)の主要な財務項目と市場評価項目を示したものです。

すると、昨年度は、売上やマージンが大幅に伸びています。企業による価格転嫁が進んだことがうかがえます。その一方で引き続き、純資産の積み上げも多く、結果として、ROEは鈍い改善にとどまっています。

ただし、マーケットの反応をみると、東証の同要請も投資家の期待を刺激したためか、PBRは大幅に上昇しました。他方で、「それ以前の10年間」は、「年率10%の利益増」や「昨年度を上回るROEの年率上昇」も、PBRはほどんど反応しませんでした。

PBR=ROE÷広義株主資本コストですから、「ROEの上昇」を「広義株主資本コスト(≒株主が企業に要求する収益率)の上昇」が相殺しました。

この間、金利はほぼ横ばいでしたので、広義株主資本コストの上昇は、リスク・プレミアムの上昇/利益成長期待の低下を反映したものと考えられます。

[図表2]は、TOPIX構成企業のROEなどを時系列で追ったものです。

すると、TOPIX構成企業のマージンは6%まで上昇しています。他方で、ROEは8%前後で横ばい推移です。すなわち、「ROEの3分解」(ROE=マージン×回転率×財務レバレッジ)で考えれば、日本企業の財務レバレッジが低下していることになります。

これは、[図表1]の「純資産の増加&ROEの横ばい」と整合性があります。

筆者も「日本企業のROEは上昇している」ということがあります。しかし、実際のところは「日本企業のROEは長期でみると、さほど改善していない」というべきでしょう。

注目すべきは市場の反応で、昨年度は、東証要請も影響してか、データが取れる02年度以降で初めて、ROEの上昇とともに、広義株主資本コストの低下と(有意な)金利上昇がみられ、すなわち、リスク・プレミアムが低下/期待利益成長率が上昇しました。

7/6(土) 9:02配信

THE GOLD ONLINE(ゴールドオンライン)

2023年3月末、東京証券取引所は上場企業に対し、「資本コストや株価を意識した経営」を要請しました。それから1年あまりが経ち、一定の成果があったと評価する一方で、TOPIXとS&P500を比較すると、依然大きな差が開いているようです。その理由と日本企業の課題について、フィデリティ・インスティテュート主席研究員でマクロストラテジストの重見吉徳氏が解説します。

【画像】「30年間、毎月1ドルずつ」積み立て投資をすると…

「東証要請」から1年…ROE成長鈍いが、投資家の「期待値」は

1/2

[図表1]TOPIXの主要財務項目および市場評価項目(実績値、変化率、1株ベース)

東証は2023年3月末に「資本コストや株価を意識した経営の実現に向けた対応等」を要請しました。同要請から1年が経ちました。財務計数に的を絞って、現状を確認してみます。

[図表1]は、TOPIX構成企業に関する、昨年度(2023年度)と、それ以前の10年間(2013年度~2022年度)の主要な財務項目と市場評価項目を示したものです。

すると、昨年度は、売上やマージンが大幅に伸びています。企業による価格転嫁が進んだことがうかがえます。その一方で引き続き、純資産の積み上げも多く、結果として、ROEは鈍い改善にとどまっています。

ただし、マーケットの反応をみると、東証の同要請も投資家の期待を刺激したためか、PBRは大幅に上昇しました。他方で、「それ以前の10年間」は、「年率10%の利益増」や「昨年度を上回るROEの年率上昇」も、PBRはほどんど反応しませんでした。

PBR=ROE÷広義株主資本コストですから、「ROEの上昇」を「広義株主資本コスト(≒株主が企業に要求する収益率)の上昇」が相殺しました。

この間、金利はほぼ横ばいでしたので、広義株主資本コストの上昇は、リスク・プレミアムの上昇/利益成長期待の低下を反映したものと考えられます。

[図表2]は、TOPIX構成企業のROEなどを時系列で追ったものです。

すると、TOPIX構成企業のマージンは6%まで上昇しています。他方で、ROEは8%前後で横ばい推移です。すなわち、「ROEの3分解」(ROE=マージン×回転率×財務レバレッジ)で考えれば、日本企業の財務レバレッジが低下していることになります。

これは、[図表1]の「純資産の増加&ROEの横ばい」と整合性があります。

筆者も「日本企業のROEは上昇している」ということがあります。しかし、実際のところは「日本企業のROEは長期でみると、さほど改善していない」というべきでしょう。

注目すべきは市場の反応で、昨年度は、東証要請も影響してか、データが取れる02年度以降で初めて、ROEの上昇とともに、広義株主資本コストの低下と(有意な)金利上昇がみられ、すなわち、リスク・プレミアムが低下/期待利益成長率が上昇しました。

米国株はマージン、ROEともにTOPIX構成企業の2倍の水準

1/2

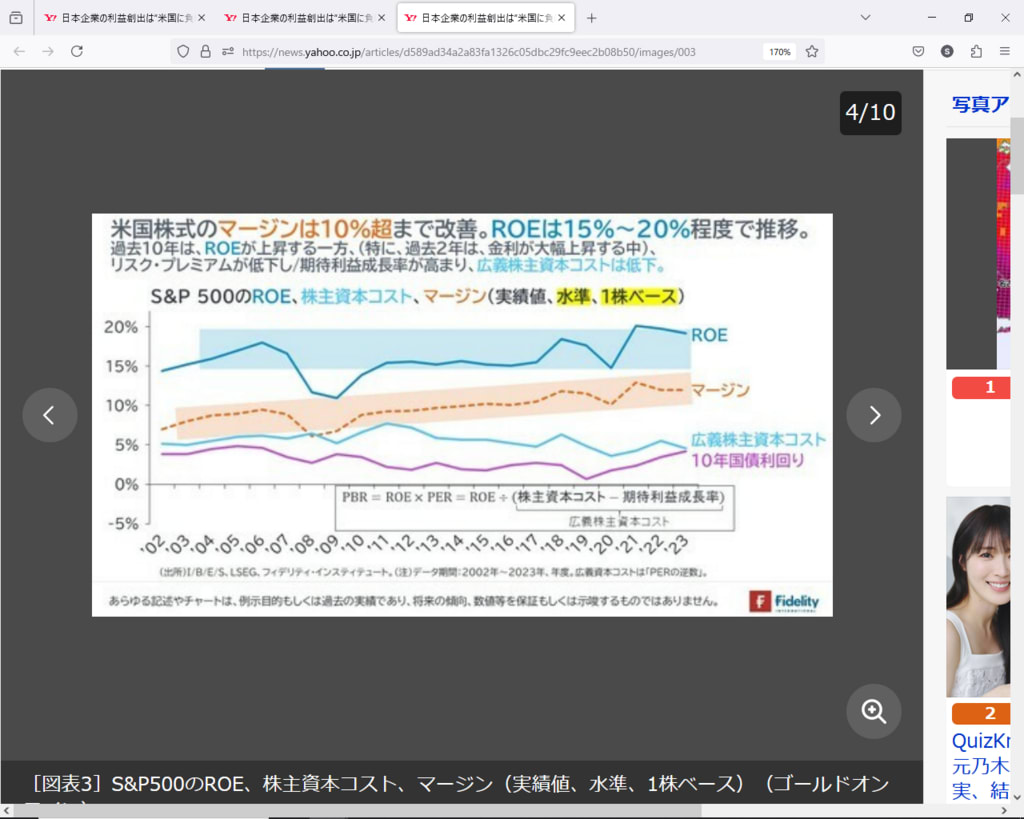

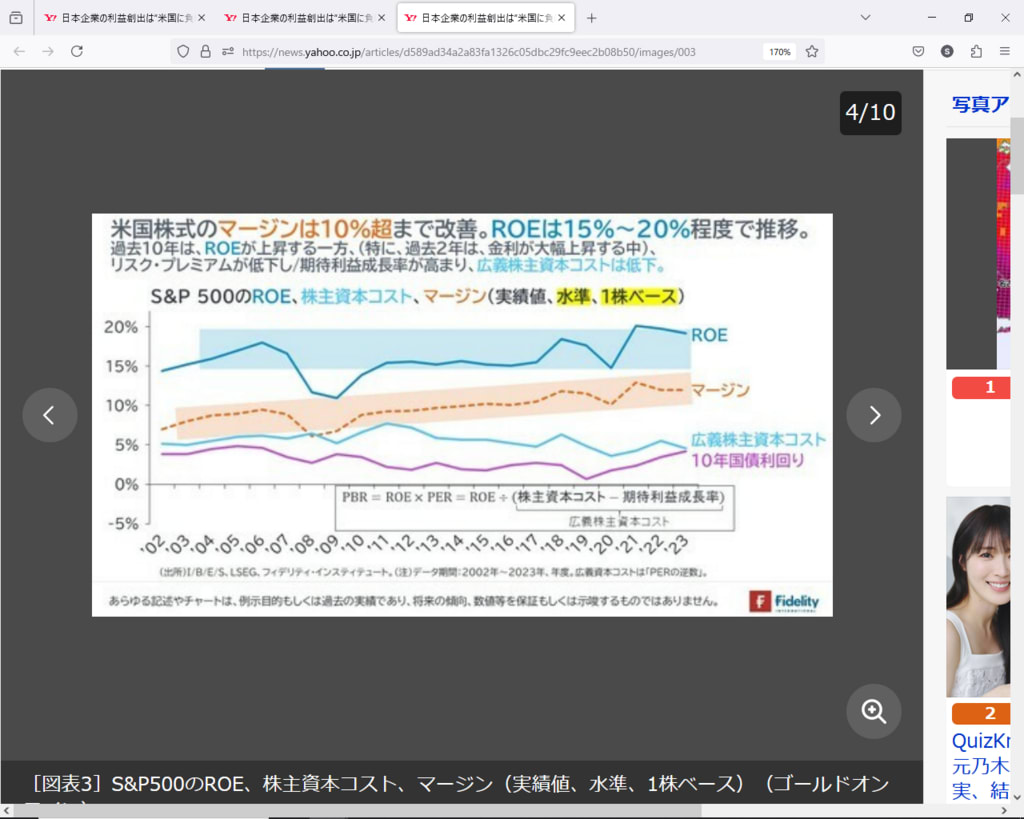

[図表3]S&P500のROE、株主資本コスト、マージン(実績値、水準、1株ベース)

そのまま、今度は、米国株式をみましょう。[図表3]は、S&P500構成企業のROEなどを時系列で追ったものです。

すると、S&P500構成企業のマージンは12%程度まで上昇しており、ROEは20%弱まで上昇しています。現状の水準はいずれも、TOPIX構成企業の2倍程度です。

目を見張るのは、広義株主資本コストの低下(=PERの上昇)です。

[図表3]では、わかりづらいですが、2010年代の「ディスインフレ時代」(長期停滞論)とパンデミック後の金融緩和時代を通じ、広義株主資本コストは低下しています。

すなわち、S&P500構成企業の場合、「ROEの上昇」と「株主資本コストの低下」の両方が(同程度)作用して、PBR(=ROE÷株主資本コスト)は上昇しています。

過去3年でベース金利が大幅上昇していることを踏まえると、(1)S&P500構成企業の利益創出に対する投資家の確信度が高まった(=リスク・プレミアムの縮小)、あるいは/および、(2)S&P500構成企業の将来の利益成長率の上昇が投資家の間で織り込まれたということでしょう。

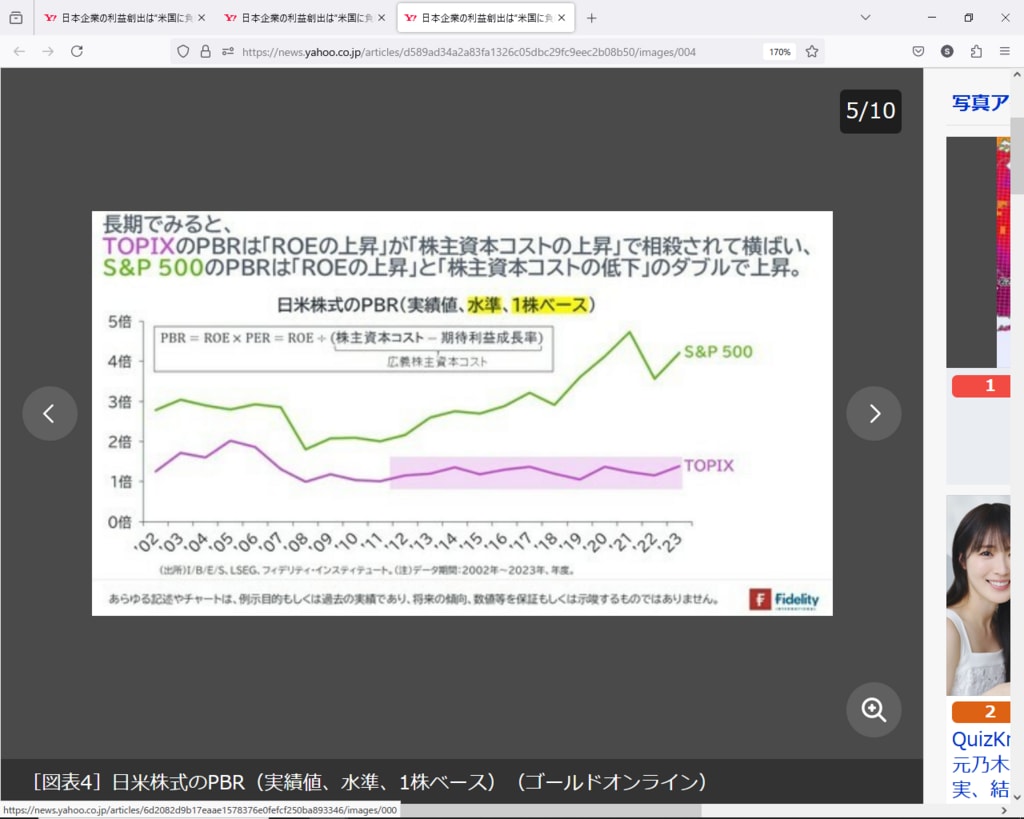

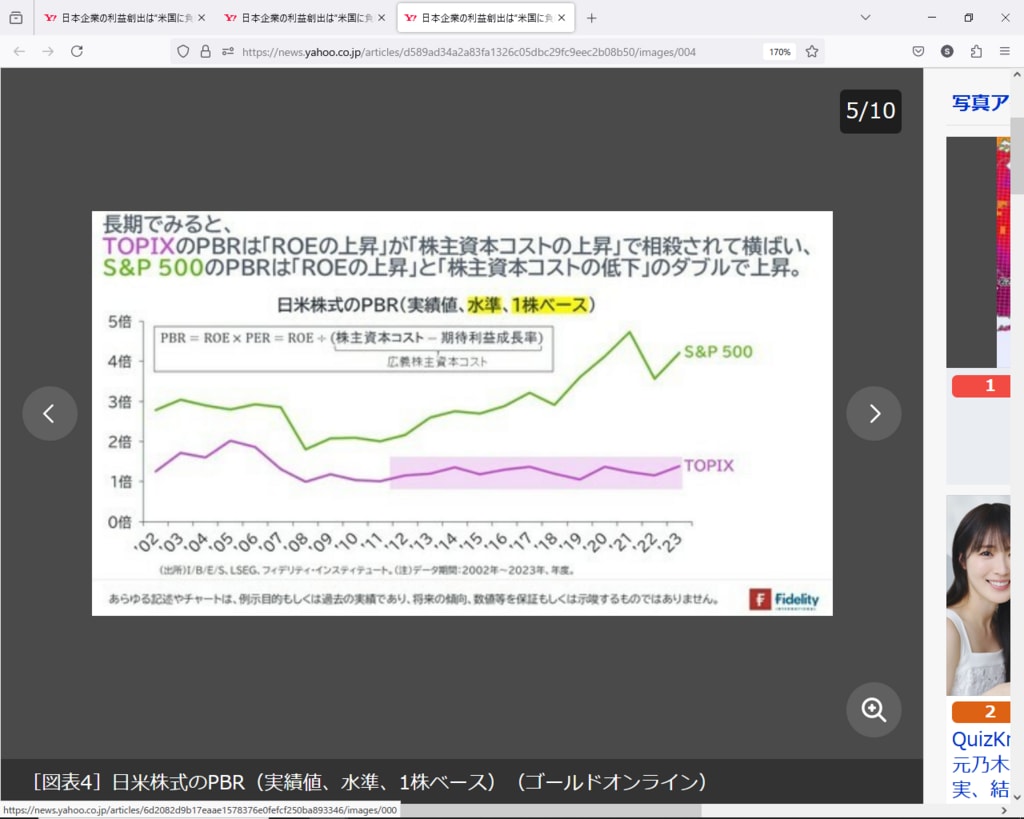

結果として、[図表4]に示すとおり、長期でみると、TOPIX構成企業のPBRは「ROEの上昇」が「株主資本コストの上昇」で相殺されて横ばい、他方の、S&P500構成企業のPBRは「ROEの上昇」と「株主資本コストの低下」のダブルで上昇となっています。

日本企業の利益創出は米国並みだが、「純資産」を多く残す

[図表5]日米株式の主要財務項目および市場評価項目(2014~2023年度、実績値、変化率、1株ベース)

[図表5]は、2014年度から2023年度までの10年間における日米株式の主要な財務項目と市場評価項目をみたものです。2014年度からみる理由は、2013年度(アベノミクス1年目)の日本株式の数値は円安と景気回復の影響で大きく上昇しており、「景気回復後の実力の動きを比較したい」がためです。

すると、TOPIX構成企業の1株利益の伸びは、S&P500企業と同程度であることがわかります(→過去10年間でともに約2倍に増加)。アベノミクス1年目のあと、日本企業も米国企業に負けず劣らずの利益を創出しています。

他方で、純資産の伸びは日米で大きく異なることがわかります。TOPIX構成企業の純資産の伸びは、利益の伸びとほぼ同じになっています。結果として、過去10年において、TOPIX構成企業のROE(=利益/純資産)はほとんど伸びていません。

決して「米国のそれが正しい」というつもりはありませんが、投資家の立場から観察すれば、過去10年においてTOPIX構成企業のROEがS&P500構成企業に比して伸びなかった背景は、「TOPIX構成企業が、より多くの利益を内部留保としてバランスシートに残したため」といえるでしょう。

1/2

[図表3]S&P500のROE、株主資本コスト、マージン(実績値、水準、1株ベース)

そのまま、今度は、米国株式をみましょう。[図表3]は、S&P500構成企業のROEなどを時系列で追ったものです。

すると、S&P500構成企業のマージンは12%程度まで上昇しており、ROEは20%弱まで上昇しています。現状の水準はいずれも、TOPIX構成企業の2倍程度です。

目を見張るのは、広義株主資本コストの低下(=PERの上昇)です。

[図表3]では、わかりづらいですが、2010年代の「ディスインフレ時代」(長期停滞論)とパンデミック後の金融緩和時代を通じ、広義株主資本コストは低下しています。

すなわち、S&P500構成企業の場合、「ROEの上昇」と「株主資本コストの低下」の両方が(同程度)作用して、PBR(=ROE÷株主資本コスト)は上昇しています。

過去3年でベース金利が大幅上昇していることを踏まえると、(1)S&P500構成企業の利益創出に対する投資家の確信度が高まった(=リスク・プレミアムの縮小)、あるいは/および、(2)S&P500構成企業の将来の利益成長率の上昇が投資家の間で織り込まれたということでしょう。

結果として、[図表4]に示すとおり、長期でみると、TOPIX構成企業のPBRは「ROEの上昇」が「株主資本コストの上昇」で相殺されて横ばい、他方の、S&P500構成企業のPBRは「ROEの上昇」と「株主資本コストの低下」のダブルで上昇となっています。

日本企業の利益創出は米国並みだが、「純資産」を多く残す

[図表5]日米株式の主要財務項目および市場評価項目(2014~2023年度、実績値、変化率、1株ベース)

[図表5]は、2014年度から2023年度までの10年間における日米株式の主要な財務項目と市場評価項目をみたものです。2014年度からみる理由は、2013年度(アベノミクス1年目)の日本株式の数値は円安と景気回復の影響で大きく上昇しており、「景気回復後の実力の動きを比較したい」がためです。

すると、TOPIX構成企業の1株利益の伸びは、S&P500企業と同程度であることがわかります(→過去10年間でともに約2倍に増加)。アベノミクス1年目のあと、日本企業も米国企業に負けず劣らずの利益を創出しています。

他方で、純資産の伸びは日米で大きく異なることがわかります。TOPIX構成企業の純資産の伸びは、利益の伸びとほぼ同じになっています。結果として、過去10年において、TOPIX構成企業のROE(=利益/純資産)はほとんど伸びていません。

決して「米国のそれが正しい」というつもりはありませんが、投資家の立場から観察すれば、過去10年においてTOPIX構成企業のROEがS&P500構成企業に比して伸びなかった背景は、「TOPIX構成企業が、より多くの利益を内部留保としてバランスシートに残したため」といえるでしょう。

日米の配当性向は同程度だが、日本の純資産増が大きい

1/4

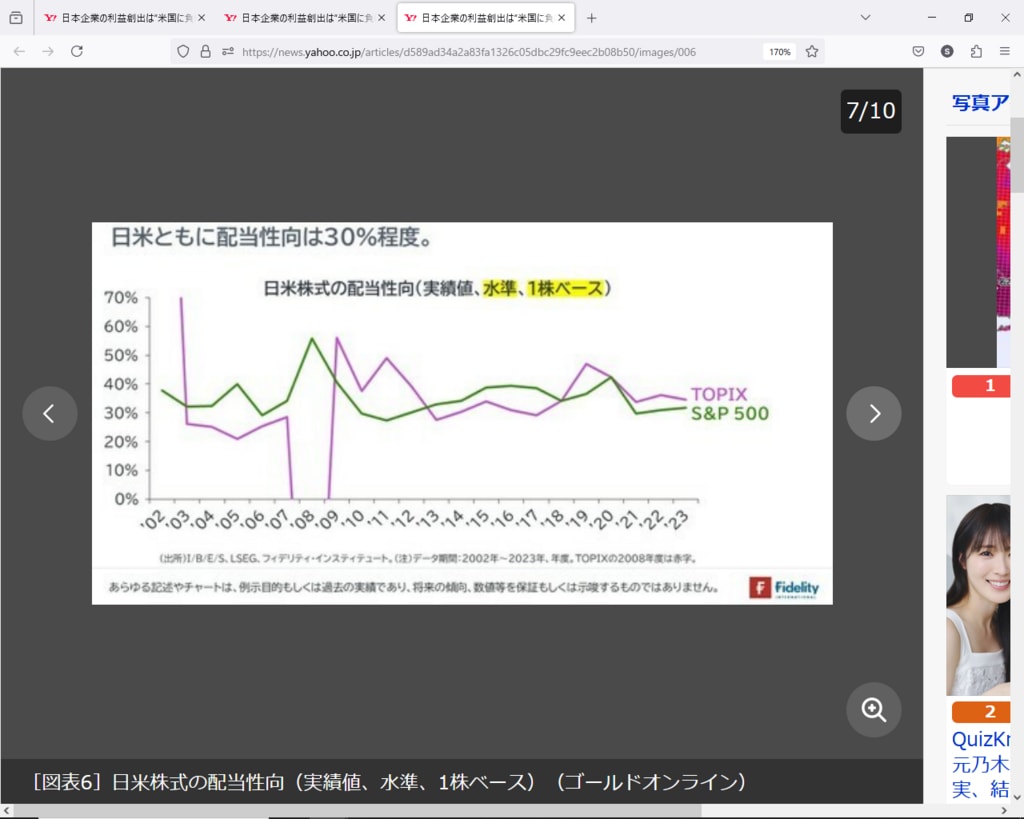

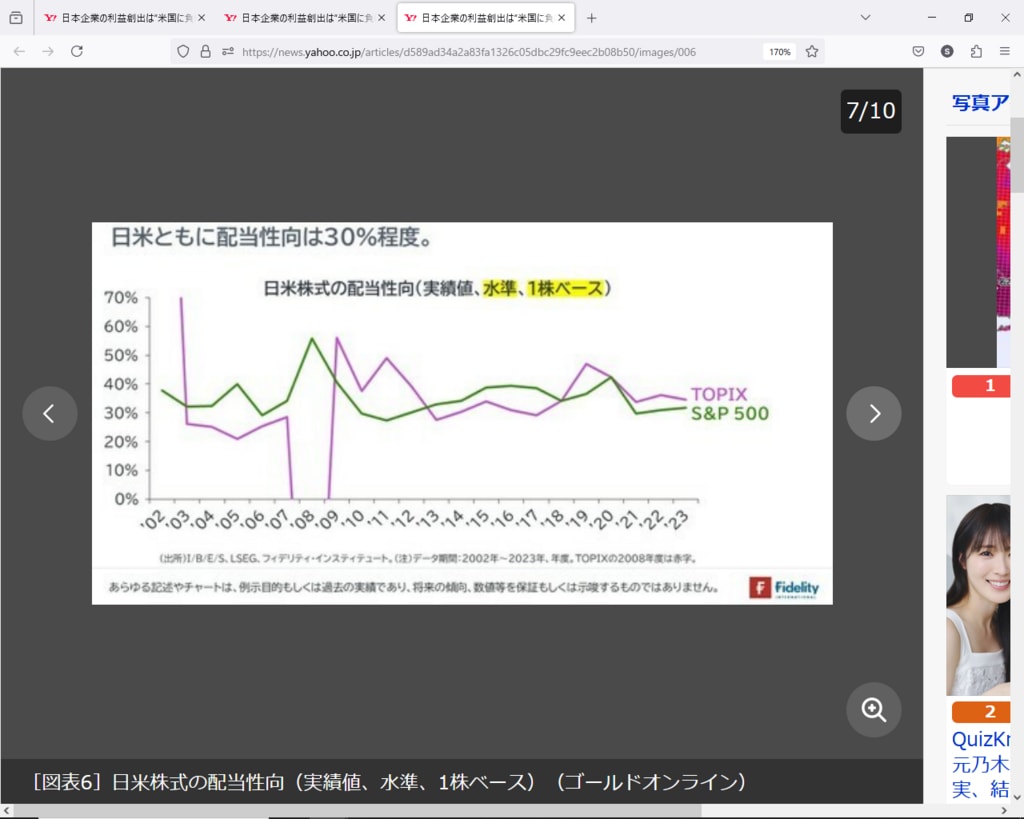

[図表6]日米株式の配当性向(実績値、水準、1株ベース)

利益を生み出している企業が純資産を減らす方法は、配当か、自社株買いによってです。

まず、配当について確認をすると、[図表6]に示すとおり、TOPIX構成企業の配当性向(=1株配当/1株利益)は、S&P500構成企業とほとんど変わりません。

したがって、(別途、新株発行による資本拡充の影響はあるものの)TOPIX構成企業は、S&P500構成企業よりも、自社株買いが少ないことになります。

[図表7]は、日米株式指数構成企業のDOE(株主資本配当率=1株配当/1株純資産)をみたものです。すると、TOPIX構成企業のDOEは、S&P500構成企業の半分程度です。

本節以前の節でお見せした図からも同じような結論を導けるかもしれませんが、本節の図に即していえば、日米企業で配当性向(=配当/利益)はほぼ同じであるものの、株主資本配当率(=配当/純資産)は半分くらいであるということですから、配当の水準対比で、日本企業の純資産は、米国企業のそれに比べて2倍くらい多いことを示唆します。

これは決して「日本企業の純資産を半分にすべき」とはなりませんが、いずれにせよ、

1.過去10年において、TOPIX構成企業のROEがS&P500構成企業に比して伸びなかった背景は、「TOPIX構成企業が、相対的に多くの利益を内部留保としてバランスシートに残したため」であり、

2.配当性向の水準は日米でほぼ同水準であるため、TOPIX構成企業は、自社株買いを通じた株主還元が、S&P500構成企業に比して少なかった

となるでしょう。

[図表8]は、S&P500構成企業の純利益と純資産金額の前年からの変化額をみたものです。(やはり、新株発行の影響は捕捉できませんが)S&P500構成企業の場合、得た利益の、半分以下の水準を純資産としてバランスシートに残していることが確認できます。

そして、[図表9]は、TOPIX構成企業の純利益と純資産金額の前年からの変化額を追ったものです。TOPIX構成企業の場合、多くの年において、得た利益の、ほとんどすべてを純資産としてバランスシートに残していることが確認できます。

あくまで投資家の側に立ち、なおかつ、「日本企業に高いROEを求める」と仮定すれば、日本企業は、自社株買いを通じた株主還元が少ないことが(短期的な)課題といえるでしょう。

重見 吉徳

フィデリティ・インスティテュート

首席研究員/マクロストラテジスト

1/4

[図表6]日米株式の配当性向(実績値、水準、1株ベース)

利益を生み出している企業が純資産を減らす方法は、配当か、自社株買いによってです。

まず、配当について確認をすると、[図表6]に示すとおり、TOPIX構成企業の配当性向(=1株配当/1株利益)は、S&P500構成企業とほとんど変わりません。

したがって、(別途、新株発行による資本拡充の影響はあるものの)TOPIX構成企業は、S&P500構成企業よりも、自社株買いが少ないことになります。

[図表7]は、日米株式指数構成企業のDOE(株主資本配当率=1株配当/1株純資産)をみたものです。すると、TOPIX構成企業のDOEは、S&P500構成企業の半分程度です。

本節以前の節でお見せした図からも同じような結論を導けるかもしれませんが、本節の図に即していえば、日米企業で配当性向(=配当/利益)はほぼ同じであるものの、株主資本配当率(=配当/純資産)は半分くらいであるということですから、配当の水準対比で、日本企業の純資産は、米国企業のそれに比べて2倍くらい多いことを示唆します。

これは決して「日本企業の純資産を半分にすべき」とはなりませんが、いずれにせよ、

1.過去10年において、TOPIX構成企業のROEがS&P500構成企業に比して伸びなかった背景は、「TOPIX構成企業が、相対的に多くの利益を内部留保としてバランスシートに残したため」であり、

2.配当性向の水準は日米でほぼ同水準であるため、TOPIX構成企業は、自社株買いを通じた株主還元が、S&P500構成企業に比して少なかった

となるでしょう。

[図表8]は、S&P500構成企業の純利益と純資産金額の前年からの変化額をみたものです。(やはり、新株発行の影響は捕捉できませんが)S&P500構成企業の場合、得た利益の、半分以下の水準を純資産としてバランスシートに残していることが確認できます。

そして、[図表9]は、TOPIX構成企業の純利益と純資産金額の前年からの変化額を追ったものです。TOPIX構成企業の場合、多くの年において、得た利益の、ほとんどすべてを純資産としてバランスシートに残していることが確認できます。

あくまで投資家の側に立ち、なおかつ、「日本企業に高いROEを求める」と仮定すれば、日本企業は、自社株買いを通じた株主還元が少ないことが(短期的な)課題といえるでしょう。

重見 吉徳

フィデリティ・インスティテュート

首席研究員/マクロストラテジスト