世界恐慌の影 6/14

すでにギリシャ経済の破綻は対岸の火事では済まなくなってしまったようです。

ウサギとカメのように、日本国がこの20年あまり眠り呆けているうちに世界経済の成立基盤が音をたてて崩れ落ちようとしています。

はたしてマヤ文明の予言のように、地球文明はこの2012年を境に衰退の一途をたどるのでしょうか。

「預金流出、そして恐慌が始まる」

世界が注目する「暗黒の6・17」(ノーベル経済学賞受賞、世界最高のエコノミストポール・クルーグマン独占インタビュー

「週刊現代」2012年6月16日号より

ギリシャに続き、スペイン、イタリアもユーロを離脱するかもしれない

欧州危機が「爆発寸前」に近づき、ついにユーロ(対ドル)が2年ぶりの安値に急落する非常事態に陥った。クルーグマン氏は「ギリシャのユーロ離脱が、最悪のシナリオの始まりとなる」と言い切る。

取り付け騒ぎ、銀行崩壊へ

私は以前から「ギリシャの財政再建計画は現実的に実行不可能だ」と言ってきた。すると「ギリシャのデフォルト(債務不履行)は避けられないということか」と多くの人が聞いてきたが、私の答えは一貫して「デフォルトせずにギリシャが再建する方法は見当たらない」というものだった。

その考えはいまも変わりはない。現実が私の言っていたようになってきている。もはやギリシャにはユーロを離脱し、そこから改めてやり直す以外に道は残されていない。

では、ギリシャがユーロを離脱するのはいつになるのか。

それはおそらく、早ければ6月だ。6月17日に予定されている再選挙で、財政緊縮策に反対している急進左派連合が大勝すれば万事休す。少しは引き延ばすことができたとしても、6月中に50%の確率でギリシャはユーロを離脱することになる。

たとえ6月にそれが起こらなかったとしても、最終的には90%の確率でギリシャはユーロを離脱するだろう。

そもそもギリシャの銀行はいま同国の中央銀行からカネを借りているが、その中央銀行にカネを貸しているのはECB(欧州中央銀行)である。

だが、ギリシャではすでに銀行からの「静かな取り付け騒ぎ」が起きており、ECBが無制限にカネを貸さない限り封じ込められないほどになっている。

さらにギリシャの銀行セクターは同国経済が破滅的になっていることで、借りたカネを返す能力を失うリスクを抱えている。ECBがそんな銀行相手に、どこまで耐えられるかもわからない。

要するにECBが「NO」といえば、その時点でギリシャの銀行は機能しなくなる。そうなればギリシャにとってはユーロを捨てる以外の道はなくなってしまうのだ。もちろんそのときは同時に、ギリシャがデフォルトすることになる。

ギリシャのユーロ離脱。その影響は計り知れない。対応を誤れば、ユーロ圏で大パニックが起こることになるだろう。

ポール・クルーグマン。2008年にノーベル経済学賞を受賞した経済学の泰斗。プリンストン大学教授を務め、米ニューヨーク・タイムズ紙に寄稿するコラムがマーケットを動かすと言われるほどの影響力を持つ。

そんな氏がこのほど本誌の独占インタビューに応じた。ギリシャのユーロ離脱後に何が起こるのか。続けて「その後」をこう語った。

ギリシャがユーロを離脱すると、まずスペインとイタリアで銀行から大量の預金流出が起こることになる。いわゆる銀行への取り付け騒ぎというやつだ。すでに「bank walk(静かな取り付け騒ぎ)」がギリシャ、スペイン、イタリアなどの国々で起きているが、これが「bank run(取り付け騒ぎ)」に発展してしまうということだ。

人々は銀行の窓口に集まって現金を引き出したり、海外にカネを移転させる。そんな取り付け騒ぎが本格的になってくると、その額はまたたく間に膨れ上がってしまう。おそらく預金の引き出しと海外への移転の額を合わせて、1000億ユーロ (10兆円)単位になるだろう。

そうなれば巨大銀行崩壊の危険性が高まってくる。もちろんスペインやイタリアの巨大銀行が倒れれば、それは「第二のリーマン・ショック」級のものになる。ヨーロッパ全体の銀行システムの崩壊を招き、ユーロ圏全体が危機にさらされるのだ。

ドミノ倒し、ユーロは終わる

だからECBが乗り出してきて、スペインならスペイン銀行(スペインの中央銀行)にカネを貸しつけることになるだろう。カネを借りた中央銀行がまた国内の銀行にカネを貸して、倒産を防ぐためだ。これが奏功すれば、ユーロの危機は一時的なもので終わる。

ではもし、ECBが動かなかったら。

そのときは銀行の金庫からカネがなくなってしまうので、21世紀初頭のアルゼンチンと同じ状況になってしまう。つまりは預金封鎖だ。

ありえない話ではない。現にECBは極度のインフレーション(物価上昇)を恐れて、緊縮策に傾倒している。それに欧州巨大銀行を助けるほど大量のカネを供給できる保証もない。

預金封鎖とは政府が銀行口座を凍結し、口座からカネを引き出せなくしたり、海外への資金移転を禁止する事態のことだ。起こるとすれば、スペイン、イタリア、さらにポルトガルでのことだろう。

最終的にそうした国々はギリシャ同様にユーロを離脱することになる。ギリシャのユーロ離脱に端を発して、ほかのユーロ諸国にもドミノ倒しのように影響が波及し、次から次へとユーロ離脱が起こるのだ。

もしそうなれば、ユーロに代わって導入される新通貨の価値は暴落し、離脱した国々の経済は大混乱に陥るだろう。ユーロという壮大なプロジェクトの失敗が明らかになる、つまりはユーロが終わる瞬間だ。そのとき、どんなひどいことが起こってもおかしくはなくなる。

戦争が起こる可能性?ヨーロッパではすでに過激派政党がどんどん力を持ってきている。アドルフ・ヒットラーが戻ってくることはないだろうが、過激派がさらに増加することは間違いない。ハンガリーはすでにそういう状態にある。

ユーロの危機は回避できないのか。

2008年にリーマン・ショックが起きた時には中国が経済成長真っ只中で、世界経済を牽引する役割を果たしたことは記憶に新しい。

アメリカも財政出動を発動し経済を上向かせ、世界経済のエンジン役を果たした。

しかし、クルーグマン氏の見方は悲観的だ。

いまアメリカ経済は1995年当時の日本経済と似たひどい状況、つまりはディプレッション(不況)にある。家計の借金・負債がつみあがっており、それで需要が旺盛にならず、経済も雇用も好転しないのだ。

しかも連銀はこれ以上下げられないほど金利を下げてしまっているから、景気刺激のための大胆な金融緩和策を打てない。

日本・米国・中国もやられる

1930年代の大恐慌期と似ているといってもいいだろう。ちなみに当時は1940年に大恐慌が終わっているが、それは戦争が始まったばかりの時期。つまりはアメリカ経済が必要としていた景気刺激策を、戦争需要がまかなったという歴史がある。

さらにいえば、アメリカもユーロ諸国と同じく国債の問題を抱えている。貿易収支が莫大な赤字になっているので、国債暴落の可能性も否定できない。私はドルがほかの通貨に対して価値をなくす可能性もあると思っている。もちろんそうなればアメリカ経済は大パニックになるだろうが。

一方で中国を見ても、成長のスピードが落ちている。顕著なのはここ2~3年で労働者の賃金が上がっていることだ。低賃金労働者がこの国に多くの工場を呼び込んだが、好況になってくると彼らの賃金が上がり、最終的に余剰労働力が不足している。

これから中国に求められていた労働力がバングラデシュやベトナムに移動することになる。それで中国経済がクラッシュするようなことはないが、経済の成長速度をさらに落とすことは間違いないだろう。

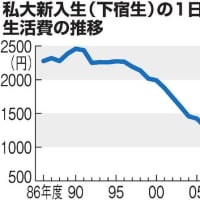

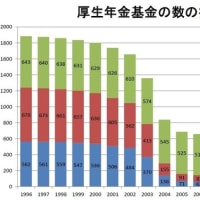

日本経済もデフレで行き詰まっている。それもそのはずで、日本の政策当局はこの15年間ずっと、アグレッシブな政策を取ることを拒否してきた。つまりはデフレを終わらせようとしなかった。

それはいまもまったく変わらない。

たとえばいま日本銀行は今年に入ってやっと、2月の金融政策決定会合でインフレ目標を1%としたが、本来であれば3%、4%にしなければならない。1998年から私はそう主張しているが、日銀はまったくやり方を変えようとしない。もう日銀に期待するのはやめた。

野田首相も現在5%の消費税を2年後に8%、3年半後に10%まで上げようとしているが、いかにもタイミングが悪すぎる。いずれ消費税を上げなければいけないことにはなるだろうが、それはいまではない。この時期に消費税を上げたら、もっと消費が落ち込み、経済が悪化することは目に見えている。

日本の政策当局はいつも、これといった大胆な政策を打たないできた。だからこそ、他国でショックが起きたときにはかなりきつく影響が波及してしまう。

2008年のリーマン・ショック時がまさにそうだった。日本は耐久消費財を輸出することで経済成長してきた国だが、リーマン後の円高を止められず、輸出がひどい打撃を受けた。そしてこの間、当局が効果的な政策をなんら打たなかったため、嫌なリセッション(景気後退)を経験することになった。

ギリシャに説教しても意味なし

ではいまの世界的な不況、そしてユーロの危機を解決するにはどうしたらいいのか。それは不可能なのだろうか。

実は答えは難しいことではない。ユーロ諸国、アメリカ、日本などが一斉に、大恐慌時並みの大胆で積極的な財政・金融政策を取ればいいのだ。

ユーロ圏ではいま、ドイツやECBがギリシャなどに対して、「カネを貸したのだから、きっちり財政緊縮をしろ」と迫っているが、これは間違っている。ギリシャやスペインが危なくなることは初めからわかっていたのだから、貸した側にも責任があるということをどうして認識できないのか。

これ以上の緊縮を迫れば、南欧諸国の経済は下降スパイラルに入り、まったく先が見えない状況に陥るだろう。ユーロの問題はギリシャやスペインだけではなく、ヨーロッパ全体の問題なのだと受け入れてほしい。

そしてアテネではなく、ベルリン(欧州政治の中心)やフランクフルト(ECBの所在地)で大きな政策転換が行われなければならない。ギリシャに説教することはなんの役にも立たない。

アメリカにしても政府レベル、州レベルで緊縮策をやりすぎたから、いまやるべきはその反対のことだ。

財政カットの憂き目で解雇された教師、消防士、警察官を雇い直せばいいではないか。具体的には3000億ドル(約24兆円)を使って州やローカルレベルで70万人の雇用を生み出せば、経済にプラスのダイナミクスが生まれて、自己回復の局面に入ることができるだろう。

世界中の先進国が頭を抱えている国債、つまりは借金の問題も実はそれほど怖い問題ではない。

もちろん誰しも借金はいやなものだが、経済が成長すればそれは返すことができる。イギリスがかつて成長を謳歌していた時代にも、同国は大量の借金を抱えていたという事実をどうして誰も語ろうとしないのか。そうした意味でも、成長のための政策がいま求められているのだ。

世界経済を見渡すと、すでにリセッションが始まっている。残された時間はそれほど多くはない。もしここで政策当局が、成長のための政策を打てなかったら—繰り返しになるが、それはなんら複雑ではなく、わかりやすく簡単な政策だ—世界経済はかなり長い間、高い失業率が蔓延する不況に突入することになるだろう。多くの政治的反動が起こり、それがさらに経済を不安定なものにさせるだろう。

いまの危機は世界中のリーダーたちがひどい間違いを犯したことで引き起こされたものだ。それを救えるのも、リーダーたちの決断ひとつにかかっている。いま再び過ちを繰り返せば、「ゲームオーバー」が訪れることになるだろう。

【取材・大野和基(ジャーナリスト)】

※コメント投稿者のブログIDはブログ作成者のみに通知されます