財政赤字の原因と言うと、政治や国民が増税を嫌ったためと、条件反射のような反応が返ってくる。不都合な結果には、不合理な行動があったに違いないと、安易に推論してしまいがちである。しかし、借金は、必ず誰かの貯蓄でもある。どうして、これほどの貯蓄ができたのか、そうした視点でアプローチしたのが、森田長太郎さんの新著『国債リスク』である。

………

日本の財政赤字の問題は、第一次消費税デフレがあった1997年の前後で分けて考える必要がある。1997年前は、国の財政赤字が大きい反面、公的年金が大規模な貯蓄をしており、政府部門全体では、大した問題はなかった。問題がないのに、一気の緊縮財政を敢行し、日本経済をデフレに叩き落して、本物の危機的な財政状況を作ったのが1997年以降である。

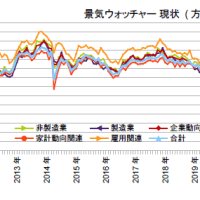

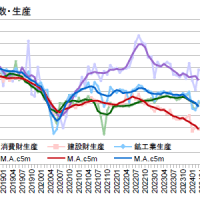

政府が需要ショックを与えて、企業に不安を抱かせれば、人的にも物的にも投資をしなくなるのは当然で、貯蓄は企業に滞留することになる。そうなれば、成長が停滞して、税収は下がり、景気対策も求められ、かえって財政は悪化する。そうして、景気対策で一息ついても、投資が十分に回復する前に、緊縮財政に走り、再び成長は停滞する。残るのは、膨大な国債の累積だけである。本コラムで、ゴー&ストップ、摘芽型財政とするものだ。

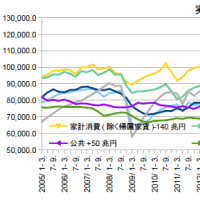

森田さんは、第3章で、1990年代後半以降の急激な「政府」の財政赤字の拡大、すなわち「国債の発行」を買い支えていたのは、主として「企業」の資金であるとした上で、単なる成長期待の低下や海外生産シフトでは、長期にわたってキャッシュフローが設備投資水準を上回る結果、余剰資金が増え続けている現象を説明できないとする。

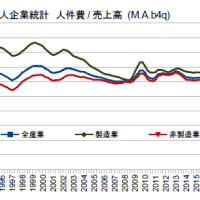

そして、「90年代の終わり頃から、企業の付加価値額(=売上)が増加しても、人件費の増加を伴わない現象が起こり始め、連動して設備投資を増加させないために、巨額の余剰資金が企業内部に発生した」と指摘し、その余剰資金は、売上の増加と減少が繰り返される中で、累計すると膨大な金額に達したというのである。

………

こうした観察は、筆者には、摘芽型財政を企業側からの視点で描いたもののように受け取れる。森田さんは、人件費の抑制について、企業ガバナンス、中国との競合、IT化、労働慣行の変化などの複合的な作用の結果とし、労働需給が引き締まり、賃金が上昇するまで、企業は余剰キャッシュを溜め込むマシーンとして機能し続けるとする。これは、余剰資金の発生が断続的だったことからすると、そうした構造的な要因より、「労働需給が引き締まり、賃金が上昇する」前に、摘芽型財政がなされたためではないだろうか。

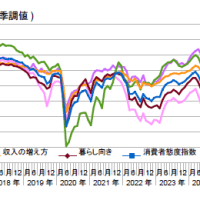

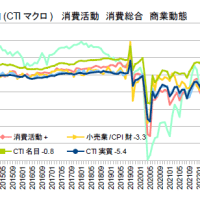

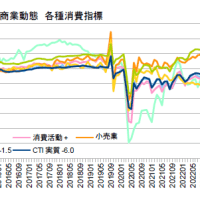

このことは、現下の状況で明らかであろう。アベノミクスで景気が底入れし、企業の収益は内需型を含めて急増し、「労働需給が引き締まり、賃金が上昇する」ところまで来ている。このまま、賃金増→消費増→投資増といけば、企業の余剰資金は減少し、国債を出す必要性も薄れる。しかし、実際は、これを消費増税で断ち切ってしまうのである。企業にとっては、キャッシュを溜め込み、国債で運用する以外の道があろうか。

………

森田さんの著書は、以前、『日本のソブリンリスク』も紹介したことがあるが、日銀が異次元緩和を始めたということで、破綻リスクは、前著の当時より、幾分か高まったという分析である。確率は3.1%ということで値は小さいものの、「フアット・テール」に入るまでになったという見立てのようだ。

国債リスクへの対処は、日本の財政再建計画のような硬直的なものでは、役に立たないどころか、成長機会を潰してしまい、かえって危険ですらある。本当は、日銀が異次元緩和をするのと並行して、「物価上昇率が2%に達していれば、毎年でも消費税を1%上げる」といったようなコミットメントを政府がする必要がある。

また、金利が上昇しても、自動的に税収増で賄えるよう、利子課税を25%に引き上げるといった、資本所得への課税を欧米並みに強化することを予定しておくべきである。こうして、インフレと金利上昇に対する不安を未然に防げる手立てを整えるておくことが大事である。こうした無理のない対応策が視野に入らないのは、嫌がる政治や国民に消費増税を呑ませれば解決するという単純思考に陥っているからであろう。実は、これが最大の国債リスクなのである。

(今日の日経)

農地集約へ農業委改革。「安くて高い」のスモール革命。ミャンマー投資総額3倍。

………

日本の財政赤字の問題は、第一次消費税デフレがあった1997年の前後で分けて考える必要がある。1997年前は、国の財政赤字が大きい反面、公的年金が大規模な貯蓄をしており、政府部門全体では、大した問題はなかった。問題がないのに、一気の緊縮財政を敢行し、日本経済をデフレに叩き落して、本物の危機的な財政状況を作ったのが1997年以降である。

政府が需要ショックを与えて、企業に不安を抱かせれば、人的にも物的にも投資をしなくなるのは当然で、貯蓄は企業に滞留することになる。そうなれば、成長が停滞して、税収は下がり、景気対策も求められ、かえって財政は悪化する。そうして、景気対策で一息ついても、投資が十分に回復する前に、緊縮財政に走り、再び成長は停滞する。残るのは、膨大な国債の累積だけである。本コラムで、ゴー&ストップ、摘芽型財政とするものだ。

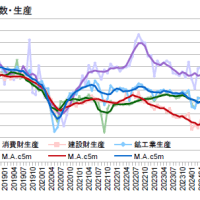

森田さんは、第3章で、1990年代後半以降の急激な「政府」の財政赤字の拡大、すなわち「国債の発行」を買い支えていたのは、主として「企業」の資金であるとした上で、単なる成長期待の低下や海外生産シフトでは、長期にわたってキャッシュフローが設備投資水準を上回る結果、余剰資金が増え続けている現象を説明できないとする。

そして、「90年代の終わり頃から、企業の付加価値額(=売上)が増加しても、人件費の増加を伴わない現象が起こり始め、連動して設備投資を増加させないために、巨額の余剰資金が企業内部に発生した」と指摘し、その余剰資金は、売上の増加と減少が繰り返される中で、累計すると膨大な金額に達したというのである。

………

こうした観察は、筆者には、摘芽型財政を企業側からの視点で描いたもののように受け取れる。森田さんは、人件費の抑制について、企業ガバナンス、中国との競合、IT化、労働慣行の変化などの複合的な作用の結果とし、労働需給が引き締まり、賃金が上昇するまで、企業は余剰キャッシュを溜め込むマシーンとして機能し続けるとする。これは、余剰資金の発生が断続的だったことからすると、そうした構造的な要因より、「労働需給が引き締まり、賃金が上昇する」前に、摘芽型財政がなされたためではないだろうか。

このことは、現下の状況で明らかであろう。アベノミクスで景気が底入れし、企業の収益は内需型を含めて急増し、「労働需給が引き締まり、賃金が上昇する」ところまで来ている。このまま、賃金増→消費増→投資増といけば、企業の余剰資金は減少し、国債を出す必要性も薄れる。しかし、実際は、これを消費増税で断ち切ってしまうのである。企業にとっては、キャッシュを溜め込み、国債で運用する以外の道があろうか。

………

森田さんの著書は、以前、『日本のソブリンリスク』も紹介したことがあるが、日銀が異次元緩和を始めたということで、破綻リスクは、前著の当時より、幾分か高まったという分析である。確率は3.1%ということで値は小さいものの、「フアット・テール」に入るまでになったという見立てのようだ。

国債リスクへの対処は、日本の財政再建計画のような硬直的なものでは、役に立たないどころか、成長機会を潰してしまい、かえって危険ですらある。本当は、日銀が異次元緩和をするのと並行して、「物価上昇率が2%に達していれば、毎年でも消費税を1%上げる」といったようなコミットメントを政府がする必要がある。

また、金利が上昇しても、自動的に税収増で賄えるよう、利子課税を25%に引き上げるといった、資本所得への課税を欧米並みに強化することを予定しておくべきである。こうして、インフレと金利上昇に対する不安を未然に防げる手立てを整えるておくことが大事である。こうした無理のない対応策が視野に入らないのは、嫌がる政治や国民に消費増税を呑ませれば解決するという単純思考に陥っているからであろう。実は、これが最大の国債リスクなのである。

(今日の日経)

農地集約へ農業委改革。「安くて高い」のスモール革命。ミャンマー投資総額3倍。

ただ、人件費抑制の原因の一つは、輸出企業が、取得した輸出代金を海外資産として運用していることに係わっていると思います。

輸出代金を海外で運用するメリットは、①国内需要に伸びが見込めないために国内に投資機会がない、②(①とも重なりますが)景気低迷で国内金利が低いため運用先としての国内に魅力がない、③国内で使うために円に換金すると円高になるだけなどです。

・・・したがって、海外で運用する方が収益性が高い(その典型的な現れの一つが輸出企業ではないかもしれませんが円キャリートレード)。この結果、その分の資金は、海外金融資産の形として海外に置かれ、(マクロで見ると)国内の支払いに使われ得ません。

これは、企業のBSには資産として計上され、PLの利益の計算にも乗りますが、国内の賃金、利子支払い、株主への配当、仕入れ先企業への支払いの増額には使われず、「内部留保」にとどまります。マクロ的には内部留保は増加しますが、その内部留保の内実は海外資産であり、国内には還流しません。したがって、賃金が抑制されるのも当然です。

もっとも、賃金の抑制は、グローバル経済でアジア諸国などと戦っている輸出企業からすれば、自社の競争力低下の原因は国内の高給与ですから、賃金を抑制するのも当然ということでもあります。

ただし、資金循環統計で見ると、米国のバブルが好調だった05、06年には、輸出企業が、輸出向け生産能力を拡充する必要に迫られ、設備投資を行いましたから、企業の資金余剰は急速に縮小しました。ところが、残念ながら、これもリーマンショックで元の木阿弥となっています。

これから、明らかなことですが、日本企業のグローバル化に応じて、「日本企業」の利益と「日本経済」の利益の乖離が大きくなってきています。ですから、例えば、仮に企業減税を行うなら、一般的な法人税減税ではなく、「国内で」設備投資を行った企業に限定して減税を行うべきだと思います。

① まる1

② まる2

③ まる3

でした。