〔14.12.05.ロイター:コラム〕

田巻 一彦[東京 5日 ロイター] - 原油価格の下落懸念が収まらない。消費国にとっては「朗報」だが、急激な価格下落になれば、世界的なマネーフローがかく乱され、「逆石油ショック」のリスクもはらむ。その震源地になりそうな資源国や新興国の市場動向から目が離せない。

急速な原油下落は、デフレ脱却を目指す日銀にとっても、やっかいな問題になる懸念がある。

<大幅に緩む石油需給>

米WTICLc1は、今年6月下旬の1バレル=107ドル台から、4日には66ドル台へと半年間で約40%の下落となっている。

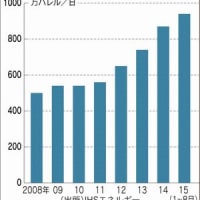

中国や欧州など景気が今年初めの想定よりも弱めの地域が多く、世界の石油需要が大幅に下振れしていることが背景にある。国際エネルギー機関(IEA)が今年10月14日に公表した2014年の需要見通しでは、世界の需要の伸びは日量70万バレルと、前回見通しから20万バレルの大幅な引き下げとなった。

一方、非OPEC(石油輸出国機構)の生産量の伸びは、同180万バレル強。そのうちシェールオイルの増産を背景に米国が同140万バレルと大きく伸びており、供給過多による原油価格下落を引き起こしやすい構図を形作っている。

それにもかかわらず、11月27日のOPEC総会では減産合意ができず、原油価格の下落に拍車がかかった。

減産を主張していた非湾岸諸国のOPEC加盟国当局者に近い筋は、サウジアラビアのヌアイミ石油鉱物資源相が、米国との市場シェア争いに言及したことを明らかにしている。その関係筋は、サウジが市場シェア争いを望んでいるため、減産を主張していた加盟国はサウジの意向に沿うしか選択肢がなかった、と述べている。

また、ウォールストリート・ジャーナル紙によると、サウジは60ドル前後の価格で安定する可能性があるとみており、同国や湾岸諸国はその水準を容認できるとの考えを示したという。

<ブラジル利上げにみるマネー流出の実態>

経済の教科書的には、原油価格の下落は消費国にとって富の流出の減少ということでプラスに作用する。特に消費国の消費者にとっては「減税」と同じ効果をもたらす。

だが、価格下落のテンポが急で、その幅が大きくなると違った様相が展開される。マネーフローがかく乱され、一部のマーケットで危機的な現象が発生するリスクが出てくることに注意が必要になる。

市場の目は、産油国ロシアのルーブルが対ドルRUB=EBSでこの半年間に約40%下落したことに集まりがちだが、市場の変調はそれだけにとどまらない。資源国・ブラジルが、景気停滞下での利上げを強いられている。

ブラジル中銀は3日、政策金利を11.25%から50ベーシスポイント(bp)引き上げ11.75%にすると発表した。インフレ抑制に向けて金融引き締めを加速、政策金利は約3年ぶりの高水準。ロイターのエコノミスト調査では、2会合連続で25bp利上げする、との予想が大勢。想定以上に大幅な利上げに意外感が広がった。

ブラジルの景気には逆風が吹いている。例えば、11月の自動車生産は前月比9.7%減少、販売は同4%減と振るわない。資源国であるブラジルには、商品価格の下落圧力がのしかかっているからだ。コモディティの代表的な指数であるCRB指数.TRJCRBは、4年4カ月ぶりの低水準である252ポイント台まで下がっている。

こうした経済情勢の中でブラジルレアルBRL=の下落に歯止めがかからず、約6年ぶりの水準まで下落している。つまりブラジル市場からマネーが流出し続けているわけだ。この現象に歯止めをかけるための連続利上げだが、景気にはマイナスだ。株価が下がり続ければ、さらにマネーが流出し、ブラジル市場に危機が起きるリスクが高まるだろう。

<マネーフローの急変、金融危機の火種に>

実体経済とマネーフローが逆回転しかねないリスクが、資源国・新興国の多くの国々で高まりつつある。同時多発的に資源国・新興国市場からのマネー流出が急速に進めば、1997年のアジア危機型の金融危機を招きかねない。原油価格の急激な下落がその発端であれば、この現象が現実化した場合は「逆石油ショック」と呼ぶことが適当だろう。

その時、世界のマーケットには「リスクオフ」心理が急浮上し、リスク資産の典型である主要国に株式市場からマネーが急激に流出することが予想される。世界的な超金融緩和をはやして高値を追ってきた米株市場だけでなく、東京市場でも急激な株安に直面する危険性がある。

「ガソリンと灯油の価格が下がってハッピー」という構図とは、全く違った世界がいきなり到来する危険性について、今からイメージトレーニングしておく必要があると考える。

<物価押し下げ大幅なら、日銀はどうするか>

ここまでの危機が到来しなくても、急速な原油安が継続し、仮に一時的にせよ、原油価格が1バレル=60ドルを割り込むようなら、日本の消費者物価指数(除く生鮮、コアCPI)への下落圧力は、かなり高まるだろう。

コアCPIの上昇率が1%から0.5%方向に圧縮されていく中で、期待インフレ率の下方屈折リスクが意識され出すのかどうか。10月31日に市場の意表をついて追加緩和に踏み切ったばかりの日銀にとっても、大きな分岐点となるのではないか。

原油価格の下落という波紋が、世界経済に及ぼす影響を注意深く見守る局面に入ってきたようだ。

田巻 一彦[東京 5日 ロイター] - 原油価格の下落懸念が収まらない。消費国にとっては「朗報」だが、急激な価格下落になれば、世界的なマネーフローがかく乱され、「逆石油ショック」のリスクもはらむ。その震源地になりそうな資源国や新興国の市場動向から目が離せない。

急速な原油下落は、デフレ脱却を目指す日銀にとっても、やっかいな問題になる懸念がある。

<大幅に緩む石油需給>

米WTICLc1は、今年6月下旬の1バレル=107ドル台から、4日には66ドル台へと半年間で約40%の下落となっている。

中国や欧州など景気が今年初めの想定よりも弱めの地域が多く、世界の石油需要が大幅に下振れしていることが背景にある。国際エネルギー機関(IEA)が今年10月14日に公表した2014年の需要見通しでは、世界の需要の伸びは日量70万バレルと、前回見通しから20万バレルの大幅な引き下げとなった。

一方、非OPEC(石油輸出国機構)の生産量の伸びは、同180万バレル強。そのうちシェールオイルの増産を背景に米国が同140万バレルと大きく伸びており、供給過多による原油価格下落を引き起こしやすい構図を形作っている。

それにもかかわらず、11月27日のOPEC総会では減産合意ができず、原油価格の下落に拍車がかかった。

減産を主張していた非湾岸諸国のOPEC加盟国当局者に近い筋は、サウジアラビアのヌアイミ石油鉱物資源相が、米国との市場シェア争いに言及したことを明らかにしている。その関係筋は、サウジが市場シェア争いを望んでいるため、減産を主張していた加盟国はサウジの意向に沿うしか選択肢がなかった、と述べている。

また、ウォールストリート・ジャーナル紙によると、サウジは60ドル前後の価格で安定する可能性があるとみており、同国や湾岸諸国はその水準を容認できるとの考えを示したという。

<ブラジル利上げにみるマネー流出の実態>

経済の教科書的には、原油価格の下落は消費国にとって富の流出の減少ということでプラスに作用する。特に消費国の消費者にとっては「減税」と同じ効果をもたらす。

だが、価格下落のテンポが急で、その幅が大きくなると違った様相が展開される。マネーフローがかく乱され、一部のマーケットで危機的な現象が発生するリスクが出てくることに注意が必要になる。

市場の目は、産油国ロシアのルーブルが対ドルRUB=EBSでこの半年間に約40%下落したことに集まりがちだが、市場の変調はそれだけにとどまらない。資源国・ブラジルが、景気停滞下での利上げを強いられている。

ブラジル中銀は3日、政策金利を11.25%から50ベーシスポイント(bp)引き上げ11.75%にすると発表した。インフレ抑制に向けて金融引き締めを加速、政策金利は約3年ぶりの高水準。ロイターのエコノミスト調査では、2会合連続で25bp利上げする、との予想が大勢。想定以上に大幅な利上げに意外感が広がった。

ブラジルの景気には逆風が吹いている。例えば、11月の自動車生産は前月比9.7%減少、販売は同4%減と振るわない。資源国であるブラジルには、商品価格の下落圧力がのしかかっているからだ。コモディティの代表的な指数であるCRB指数.TRJCRBは、4年4カ月ぶりの低水準である252ポイント台まで下がっている。

こうした経済情勢の中でブラジルレアルBRL=の下落に歯止めがかからず、約6年ぶりの水準まで下落している。つまりブラジル市場からマネーが流出し続けているわけだ。この現象に歯止めをかけるための連続利上げだが、景気にはマイナスだ。株価が下がり続ければ、さらにマネーが流出し、ブラジル市場に危機が起きるリスクが高まるだろう。

<マネーフローの急変、金融危機の火種に>

実体経済とマネーフローが逆回転しかねないリスクが、資源国・新興国の多くの国々で高まりつつある。同時多発的に資源国・新興国市場からのマネー流出が急速に進めば、1997年のアジア危機型の金融危機を招きかねない。原油価格の急激な下落がその発端であれば、この現象が現実化した場合は「逆石油ショック」と呼ぶことが適当だろう。

その時、世界のマーケットには「リスクオフ」心理が急浮上し、リスク資産の典型である主要国に株式市場からマネーが急激に流出することが予想される。世界的な超金融緩和をはやして高値を追ってきた米株市場だけでなく、東京市場でも急激な株安に直面する危険性がある。

「ガソリンと灯油の価格が下がってハッピー」という構図とは、全く違った世界がいきなり到来する危険性について、今からイメージトレーニングしておく必要があると考える。

<物価押し下げ大幅なら、日銀はどうするか>

ここまでの危機が到来しなくても、急速な原油安が継続し、仮に一時的にせよ、原油価格が1バレル=60ドルを割り込むようなら、日本の消費者物価指数(除く生鮮、コアCPI)への下落圧力は、かなり高まるだろう。

コアCPIの上昇率が1%から0.5%方向に圧縮されていく中で、期待インフレ率の下方屈折リスクが意識され出すのかどうか。10月31日に市場の意表をついて追加緩和に踏み切ったばかりの日銀にとっても、大きな分岐点となるのではないか。

原油価格の下落という波紋が、世界経済に及ぼす影響を注意深く見守る局面に入ってきたようだ。