『経済学は何をすべきか』という本は、岩井克人先生も執筆されていて、十分に楽しませてもらったが、編者が記されておらず、和書では定番の「まえがき」や「あとがき」もない、やや珍しい体裁であった。そのため、なぜ、こうした根源的なタイトルがつけられたかは、分からないけれども、リーマン・ショック後、どのような政策が正しいのか、経済学に答えが求められていることは確かだろう。

………

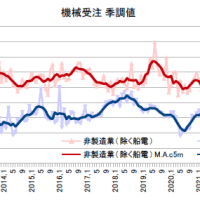

マクロ経済というのは、実際のところ、設備投資で動かされていて、経営者は売上に応じて、設備投資を増減させているだけである。そういう単純な行動パターンが、バブルやデフレという秩序を作り出してしまう。当然、それらへの処方箋は、需要の安定化であり、大して実行が難しいものでもない。

ところが、今の経済学では、そうした単純な行動原理は、利益の最大化をしないという理由で受け入れない。最大化するように、金利も見ながら設備投資をしているハズとすると、途端に現実が分からなくなる。バブルやデフレは在り得なくなるし、そうなったとしても、処方箋は金融政策で十分で、あとは金利に従えない構造の改革をすべきとなる。

実は、単純な投資行動でも、かなりの程度、利益が確保できる。経営環境の多種多様なミクロ的な変化に対応できる実用性もあり、これに「浮利を追うな」、「底入れしたら打って出よ」といった、マクロ的な知恵を組み合わせれば、さらにパフォーマンスは上がる。利益を取り切れない短所を上回るだけの長所を備える「戦略」なのである。

そもそも、経営者に問えば、異口同音に「売上を見て設備投資をする」と言うのに、なぜ、それと異なる行動原理を基にして、理論を構築しなければならないのか。事実に立脚しなければ、効果的な処方箋が出て来るわけがない。そして、リーマン・ショックから未だ癒えていないのに、金融緩和に頼り、緊縮財政で需要を抜き、不調に首を傾げるのだ。

………

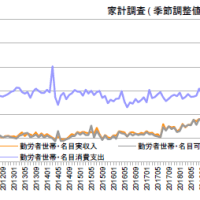

設備投資が経済を動かすとは、裏返せば、家計は経済を動かさないということである。12/22に紹介したように、家計調査によれば、半世紀に渡って消費率はコンスタントだった。こうした事実を見れば、消費や貯蓄が家計における選好によって決まるものとは、とても思えないだろう。

そのメカニズムは、設備投資が増えれば、雇用と所得が増え、それで消費が増す。すなわち、売上増ということだから、これに応じて設備投資が増える。結局、投資と消費の比率は一定に保たれることになる。実態は、貯蓄は投資の影であって、投資が増えれば、所得の増を通じて、貯蓄も増える。家計が貯蓄を溜め込むから不況になるわけではない。

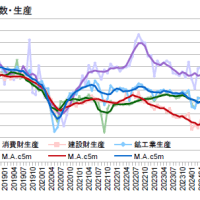

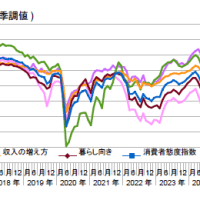

設備投資が因であり、所得や消費が果であることは、12/7で示した図のように、マクロの消費率が景気拡大局面で低下していることで分かるだろう。景気拡大局面では、設備投資が伸び、それに消費が遅れて伸びていくから、こうした現象が起こる。むろん、景気後退局面でも、設備投資が先行することに変わりはない。

また、この図からは、景気の拡大や後退には5~10年程の継続性があり、何らかの限界や契機に突き当たって反転していることが分かるだろう。つまり、今年は売上が伸びたから、来年も設備投資を増やそうという戦略は、多くの場合に的中し、景気の反転で外れることは少ないことも意味する(ただし損失は大きい)。

巻頭を飾る岩井克人先生の価格設定の行動を例に引いた不均衡動学の説明は美しいものだが、設備投資の行動を想い描くと、より実際的に含意が読み取れると思う。また、現実には、どこまでもインフレやデフレが進むわけではなく、不合理の蓄積がされていくに従い、わずかな契機で不合理は崩れ、反転してきたことが分かるだろう。

景気の変動は、ランダムでも、収束的でもなく、インフレやデフレの傾向性は強まりがちで、ある時、突然に反転するというのは、べき分布の特性を持つと推察される。売上を見て設備投資をするミクロの行動で生じる正のフィードバックと整合的なマクロの傾向だ。べき分布は、平均値が無意味で分散は無限大だから、こういうケインズ流「不確実性」の前には、合理的期待論は「即死」ではないか。

………

経済学が何をすべきかについては、差し当たっては、デフレ脱却の処方箋を示さなければならない。日本においては、低投資の不合理が蓄積されているから、需要の安定を保ち、敢えて緊縮財政さえしなければ、反転が実現できるだろう。少子化対策などの人的投資の充実による需要追加で背中を押してやれば、より効果的だが、財政再建至上主義の日本人に、そこまでは求めない。

リーマン・ショックを招いた米国バブルの反省については、不合理な投機を指弾すべきだろう。投資銀行は、アビトラージ(裁定取引)という合理性を発揮したわけではなく、国際的に実現した金融緩和の下で、上がるから買う式の短期的に儲かるだけの不合理な利益追求をしただけに過ぎない。自由によって合理性を発揮させ経済を伸ばす経済観からも、容認できないものだと考える。不合理を封殺する規制は必要である。

(今日の日経)

建設費高騰で出店抑制・イオン。公的年金が途上国で投資。米企業の自社株買い、長期成長損なう恐れ。太陽光導入で中国首位に。仏が社会保険料減で経済振興。読書・中国とモンゴルのはざまで、ジェフベゾス果て無き野望。

………

マクロ経済というのは、実際のところ、設備投資で動かされていて、経営者は売上に応じて、設備投資を増減させているだけである。そういう単純な行動パターンが、バブルやデフレという秩序を作り出してしまう。当然、それらへの処方箋は、需要の安定化であり、大して実行が難しいものでもない。

ところが、今の経済学では、そうした単純な行動原理は、利益の最大化をしないという理由で受け入れない。最大化するように、金利も見ながら設備投資をしているハズとすると、途端に現実が分からなくなる。バブルやデフレは在り得なくなるし、そうなったとしても、処方箋は金融政策で十分で、あとは金利に従えない構造の改革をすべきとなる。

実は、単純な投資行動でも、かなりの程度、利益が確保できる。経営環境の多種多様なミクロ的な変化に対応できる実用性もあり、これに「浮利を追うな」、「底入れしたら打って出よ」といった、マクロ的な知恵を組み合わせれば、さらにパフォーマンスは上がる。利益を取り切れない短所を上回るだけの長所を備える「戦略」なのである。

そもそも、経営者に問えば、異口同音に「売上を見て設備投資をする」と言うのに、なぜ、それと異なる行動原理を基にして、理論を構築しなければならないのか。事実に立脚しなければ、効果的な処方箋が出て来るわけがない。そして、リーマン・ショックから未だ癒えていないのに、金融緩和に頼り、緊縮財政で需要を抜き、不調に首を傾げるのだ。

………

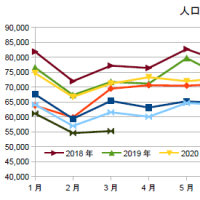

設備投資が経済を動かすとは、裏返せば、家計は経済を動かさないということである。12/22に紹介したように、家計調査によれば、半世紀に渡って消費率はコンスタントだった。こうした事実を見れば、消費や貯蓄が家計における選好によって決まるものとは、とても思えないだろう。

そのメカニズムは、設備投資が増えれば、雇用と所得が増え、それで消費が増す。すなわち、売上増ということだから、これに応じて設備投資が増える。結局、投資と消費の比率は一定に保たれることになる。実態は、貯蓄は投資の影であって、投資が増えれば、所得の増を通じて、貯蓄も増える。家計が貯蓄を溜め込むから不況になるわけではない。

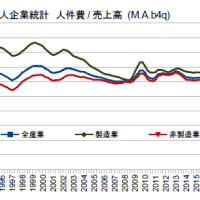

設備投資が因であり、所得や消費が果であることは、12/7で示した図のように、マクロの消費率が景気拡大局面で低下していることで分かるだろう。景気拡大局面では、設備投資が伸び、それに消費が遅れて伸びていくから、こうした現象が起こる。むろん、景気後退局面でも、設備投資が先行することに変わりはない。

また、この図からは、景気の拡大や後退には5~10年程の継続性があり、何らかの限界や契機に突き当たって反転していることが分かるだろう。つまり、今年は売上が伸びたから、来年も設備投資を増やそうという戦略は、多くの場合に的中し、景気の反転で外れることは少ないことも意味する(ただし損失は大きい)。

巻頭を飾る岩井克人先生の価格設定の行動を例に引いた不均衡動学の説明は美しいものだが、設備投資の行動を想い描くと、より実際的に含意が読み取れると思う。また、現実には、どこまでもインフレやデフレが進むわけではなく、不合理の蓄積がされていくに従い、わずかな契機で不合理は崩れ、反転してきたことが分かるだろう。

景気の変動は、ランダムでも、収束的でもなく、インフレやデフレの傾向性は強まりがちで、ある時、突然に反転するというのは、べき分布の特性を持つと推察される。売上を見て設備投資をするミクロの行動で生じる正のフィードバックと整合的なマクロの傾向だ。べき分布は、平均値が無意味で分散は無限大だから、こういうケインズ流「不確実性」の前には、合理的期待論は「即死」ではないか。

………

経済学が何をすべきかについては、差し当たっては、デフレ脱却の処方箋を示さなければならない。日本においては、低投資の不合理が蓄積されているから、需要の安定を保ち、敢えて緊縮財政さえしなければ、反転が実現できるだろう。少子化対策などの人的投資の充実による需要追加で背中を押してやれば、より効果的だが、財政再建至上主義の日本人に、そこまでは求めない。

リーマン・ショックを招いた米国バブルの反省については、不合理な投機を指弾すべきだろう。投資銀行は、アビトラージ(裁定取引)という合理性を発揮したわけではなく、国際的に実現した金融緩和の下で、上がるから買う式の短期的に儲かるだけの不合理な利益追求をしただけに過ぎない。自由によって合理性を発揮させ経済を伸ばす経済観からも、容認できないものだと考える。不合理を封殺する規制は必要である。

(今日の日経)

建設費高騰で出店抑制・イオン。公的年金が途上国で投資。米企業の自社株買い、長期成長損なう恐れ。太陽光導入で中国首位に。仏が社会保険料減で経済振興。読書・中国とモンゴルのはざまで、ジェフベゾス果て無き野望。

>ところが、今の経済学では、そうした単純な行動原理 は、利益の最大化をしないという理由で受け入れない。

多分、「今の経済学」では、「売上」にしたがった設備投資行動はあるとしても、マクロで(売上が増える企業や業界もあれば減る業界もあるので)互いに相殺されて、結局、すべての投資行動に同じ方向の影響を与える「金利」の変動などが効くと考えられているのだと思います。

しかし、経済が「景気循環」をしているとき、景気後退期では、各企業、各産業分野の企業は、(重い景気後退期ではなおさらですが)斉一的に売上期待を低下させるため、マクロ的に見ても(企業の判断の方向が一致し、相殺されませんから)後退期では売上期待の低下に応じて設備投資が抑制されると思います。景気上昇期では同様のことが逆方向に起こるはずです。

したがって、景気循環を考えると、景気の変動下では、金利の影響は相対的に小さい影響しか与えなくなるはずです。

このように考えますと、「今の経済学」の見方は、景気変動を考えない「長期」ではじめて成り立つのであり、短期の景気循環を考慮すれば、こうした(利益最大化だけという)仮定には問題があると考えられると思います。