〔15.1.10.日経新聞:マーケット総合1面〕

2015年の株式相場は波乱の1週間で始まった。原油安に歯止めがかかり、9日は日経平均株価が続伸したが、反発力は鈍い。欧州不安、原油安。海外発の悪材料を警戒して投資家は慎重姿勢を崩していない。オプション取引の動向をみても、先高期待は急速にしぼんでいるように映る。

「高速道路を降りてすぐ時速40キロで安全運転するような相場」。ファイブスター投信投資顧問の片岡邦夫氏は現状をこう話す。原油安で6日の日経平均は525円安と11カ月ぶりの下げを記録。その後、3日続伸したが、9日の上げ幅はわずか30円。うち14円弱は前日に好決算を発表したファストリの上昇分だ。

大型株のけん引力不足も鮮明だ。時価総額の大きい30銘柄の売買代金が東証1部全体に占める比率は8~9日も26~27%台。昨年の上げ局面では30%超の日もあった。欧州不安や原油安を市場が消化するには、なお時間がかかるとの見方が増えてきた。こうした市場の「体温低下」を示すのがオプション市場だ。

オプション取引は相場が上がるとみれば「買う権利」(コール)を、下げるとみれば「売る権利」(プット)を買う動きが出やすい。昨年までは相場が大きく動くとみた海外勢が「コール」「プット」ともに持ち高を積み上げていた。

だが年明け以降、状況は一変。足元の日経平均オプションの建玉(未決済の残高)はほぼ3年ぶりの低水準だ。「コールを買っていた海外ヘッジファンドの手じまいが進んだ」(ゴールドマン・サックス証券の宇根尚秀氏)といい、特にコールの減少が目立つ。

投資家心理が弱気と強気どちらに傾いているかを示す「プット・コール・レシオ(PCR)」をみても先高期待の後退が鮮明だ。プットの建玉をコールの建玉で割って算出し、数値が高いほど弱気の比率が高いことを示す指標だが、6日は1.11と、ほぼ3年半ぶりの水準だ。「アベノミクス相場」が始まる前の状態に逆戻りした格好だ。

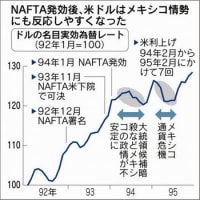

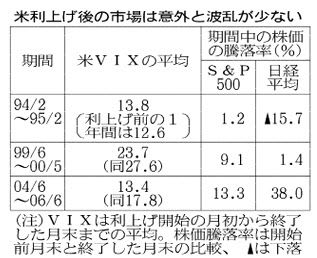

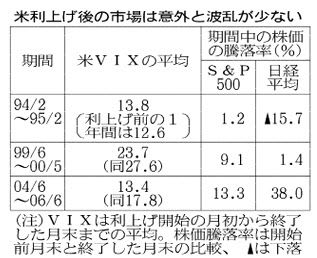

市場の警戒は米国の利上げだろう。13年以降は緩和終了をにらみ株式相場は大きく変動した。利上げを控えた今年も大荒れになるのではとの懸念は根強い。

過去の米利上げ局面後の市場は必ずしも大荒れだったわけではない。94年、99年、04年以降の過去3回の利上げ局面のうち、94年をのぞく2回は米株の予想変動率(VIX)は低下しつつ、株は上げた。今回も米景気回復を背景に「適温相場の再来(グレート・リモデレーション)」になると予想する声もある。

だが04年と違い、世界経済は低成長に直面する。前回は米国に加え、新興国経済もけん引した。今回は米以外に頼みの綱が見当たらない。オプション市場の静けさが物語るのは先行きが適温なのか、「低温」になるのか見定められないということだ。年央とみられる米利上げを通過するまで「安全運転に徹するしかない」(外資系運用会社)のかもしれない。 (富田美緒)

2015年の株式相場は波乱の1週間で始まった。原油安に歯止めがかかり、9日は日経平均株価が続伸したが、反発力は鈍い。欧州不安、原油安。海外発の悪材料を警戒して投資家は慎重姿勢を崩していない。オプション取引の動向をみても、先高期待は急速にしぼんでいるように映る。

「高速道路を降りてすぐ時速40キロで安全運転するような相場」。ファイブスター投信投資顧問の片岡邦夫氏は現状をこう話す。原油安で6日の日経平均は525円安と11カ月ぶりの下げを記録。その後、3日続伸したが、9日の上げ幅はわずか30円。うち14円弱は前日に好決算を発表したファストリの上昇分だ。

□ □

大型株のけん引力不足も鮮明だ。時価総額の大きい30銘柄の売買代金が東証1部全体に占める比率は8~9日も26~27%台。昨年の上げ局面では30%超の日もあった。欧州不安や原油安を市場が消化するには、なお時間がかかるとの見方が増えてきた。こうした市場の「体温低下」を示すのがオプション市場だ。

オプション取引は相場が上がるとみれば「買う権利」(コール)を、下げるとみれば「売る権利」(プット)を買う動きが出やすい。昨年までは相場が大きく動くとみた海外勢が「コール」「プット」ともに持ち高を積み上げていた。

だが年明け以降、状況は一変。足元の日経平均オプションの建玉(未決済の残高)はほぼ3年ぶりの低水準だ。「コールを買っていた海外ヘッジファンドの手じまいが進んだ」(ゴールドマン・サックス証券の宇根尚秀氏)といい、特にコールの減少が目立つ。

投資家心理が弱気と強気どちらに傾いているかを示す「プット・コール・レシオ(PCR)」をみても先高期待の後退が鮮明だ。プットの建玉をコールの建玉で割って算出し、数値が高いほど弱気の比率が高いことを示す指標だが、6日は1.11と、ほぼ3年半ぶりの水準だ。「アベノミクス相場」が始まる前の状態に逆戻りした格好だ。

市場の警戒は米国の利上げだろう。13年以降は緩和終了をにらみ株式相場は大きく変動した。利上げを控えた今年も大荒れになるのではとの懸念は根強い。

□ □

過去の米利上げ局面後の市場は必ずしも大荒れだったわけではない。94年、99年、04年以降の過去3回の利上げ局面のうち、94年をのぞく2回は米株の予想変動率(VIX)は低下しつつ、株は上げた。今回も米景気回復を背景に「適温相場の再来(グレート・リモデレーション)」になると予想する声もある。

だが04年と違い、世界経済は低成長に直面する。前回は米国に加え、新興国経済もけん引した。今回は米以外に頼みの綱が見当たらない。オプション市場の静けさが物語るのは先行きが適温なのか、「低温」になるのか見定められないということだ。年央とみられる米利上げを通過するまで「安全運転に徹するしかない」(外資系運用会社)のかもしれない。 (富田美緒)