景気回復と浮かれているときではない!!

総選挙でお休みしていたが、世界の危険な兆候......。

先ずは経済。

株価の異様な上昇は、嵐の前の静けさ!!

世界の経済、就中、アメリカの経済は極めて危険な状況にある。いかれた投機主義の残党がする操作が現存する?!

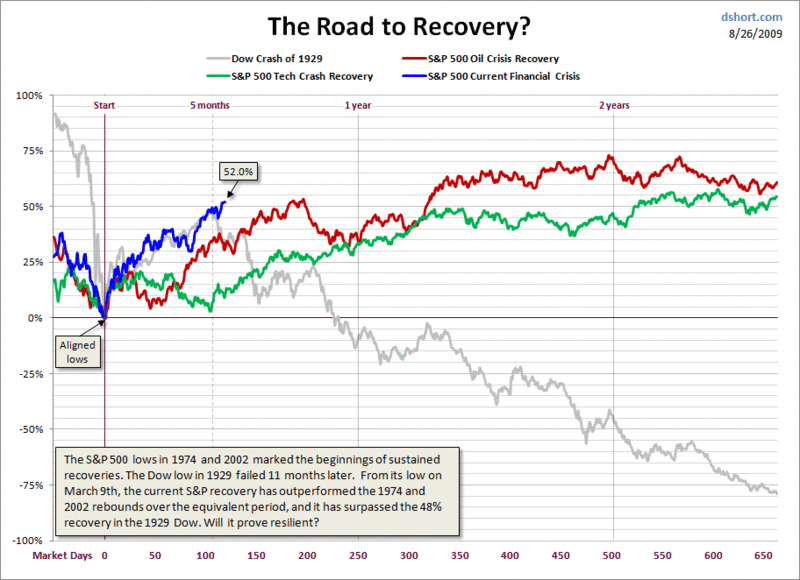

《↑これは1929年の底から1930年の株価の反発と現在のチャートを比較したグラフです。

底値を起点にしてどういう具合に反発し、その後どういう経緯をたどったかを比較しています。

グ レーが1929年のチャート。青が現在の株価チャート。赤はオイルショックの時のチャート。緑はITバブル崩壊の時のチャートです。赤と緑はそのまま順調 に回復していますね。現在は1929年パターンを綺麗になぞって52%戻したところです。1929年と同じだとすれば、ここら辺から落ちるという感じのよ うです。→続きを読む》

リーマンショックから世界経済が立ち直ったかのような論調が、一部に存在する。その理由が、株式市場の持ち直しを理由にしている。そんな幻想は、まさしく、幻想そのものと考えられる。寧ろ、一層破局の一歩手前に進みつつあると観ておくべきだ。

膨らますだけ膨らました投機市場が、昨年9月にはじけた。それも取り込み詐欺様のサブプライムローン証券においてである。ローン資金は焦げ付いたかも知れないが、証券売り上げ資金はどこに消えた? はたまた、市場に投げ込まれ、レバレッジを効かされた莫大な資金の出所は? 膨らますだけ膨らました差額決済金の行方は? 最後のババは誰が掴んだのか? 売り逃げたのは誰か? こういう事を明快に解説する者がいないのは何故か?

分かりやすく解説してもらいたいものだ。肝心要について誰も解説できない。隠されているからだ。そして、理由を付けて公的資金が投入され国・地方の政府機関の莫大な債務となる。巧妙な国・行政機関の公債発行の策略が仕組まれる。

米国政府及びFBRは、緊急救済に投じた資金の流れを全面公開する必要がある。

【転載開始】米国株続落、ダウ終値185ドル安の9310ドル

【NQNニューヨーク=海老原真弓】1日の米株式市場でダウ工業株30種平均は大幅に3営業日続落。前日比185ドル68セント安の9310ドル 60セントで終えた。高値警戒感を背景に利益確定の売りが優勢で、金融株を中心に大幅安となった。午前発表の8月の米サプライマネジメント協会(ISM) 製造業景況感指数が前月から改善して市場予想を上回ったにもかかわらず買いが続かなかったため、見切り売りが広がった。

ハイテク株の比率が高いナスダック総合株価指数は続落し、40.17ポイント安の1968.89で終えた。 (05:43)【転載終了】

《アメリカのドル紙幣を印刷する際に、

偽サツ防止用に使用されている特殊なインクは、

日本の某塗料メーカーが製造し、

アメリカ政府・FRBに納入している。

このインクメーカーには、今年に入り、

この特殊インクの注文が例年の15倍入っている。→続きを読む》

今日現在、中国株の急落が始まったようだ?!

【転載開始】”『浅川嘉富の世界へ』ようこそ”より転載(一部転載者注)

2倍になった中国の株価

3月末から上がり始めている株価がここに来て更なる上昇を見せ始めている。日本ばかりでなく、中国、アメリカ、ヨーロッパみな同じような動きである。

中でも上昇テンポが凄いのが中国株。上海総合指数は2007年に6000をつけた後、下がり続けて昨年10月に1700を割り込み、多くの一般投資家に大損をさせたことはすでに何回か報告した通りであるが、その後は一転し、東京や欧米市場がリーマンショックで低迷を続けているのを尻目に上昇しつづけ、8月4日に3471に達した。

わずか10ヶ月足らずで株価は2倍になったわけである。中国も今回の世界的景気低迷の影響は少なからず受けているわけであるからして、そうした状況下で、2倍になるなどということは常識外である。

これにつられるかのように、香港のハンセン指数も11000ポイントまで下がったあと、20,000ポイントを超してきている。こちらは、わずか5ヶ月弱で、ほぼ2倍である。世界的な経済不況を払拭する原動力となることを期待したエコノミストたちは、こうした急激な株価上昇を、中国企業の業績や消費者の購買意欲の上昇の現れとしてはやしたてたが、実体は決してそんなに甘いものではない。

なにゆえ、これほどに急上昇をしたのかというと、中国企業の多くが中国政府が景気対策で融資を拡大した資金(1~6月期の増加分だけで7兆4000億元(約100兆円))のすべてを設備投資や資材の購入に向けずに、その一部を株の購入資金に充当しているからである

その実体を最初に明らかにしたのが、アメリカのウオール・ストリート・ジャーナル紙 であった。同紙は中国の電力の消費が、融資が拡大された以降も増加どころか前年比マイナスが続いていることを報じたのだ。

中国政府は融資はすべて設備投資に向けられ、その結果、製品の出荷数が延び 、個人消費も延びていると発表していたが、製造業の電力消費の減少という事実によって、それらは見事に否定されたというわけである。

ジャーナル紙の発表直後から、中国政府が電力消費量の公表をストップしたところをみると、ジャーナル紙の指摘は当を得たものであったようである。 確かに、メーカーの製造が増加しているなら、電力使用量は増加していなければおかしい。

現実に中国企業の多くは輸出に依存しているのだから、その輸出先の欧米が失業率が高止まり、個人消費が落ちているというのに、出荷が延びるはずがないのは明らかである。もしも、中国政府が公表しているように、製造業が大きく伸びているとしたら、会社は在庫の山になっていなければおかしいことになる。

再び個人投資家が頭を抱える時期がやって来そうだ

なんのことはない、各企業は銀行から借り受けた融資を売れ行きのはっきりしない製品を作るより、上がり始めた株式や不動産投資に回して利益を上げた方がベターだと考え、融資資金の多くはそちらに向けられていたというわけである。

現に地方紙の「南方都市報」が20日に当局者の話として、「銀行貸し出しの20%前後が株式市場に流入していた」ことを伝えている。当局者が20%と述べていると言うことは、 中国というお国柄からして、実際は30~40%が株式投資の資金に流れていたと考えて間違いない。

こうした膨大な資金が市場に流れ込んでいったわけであるから、株価の急上昇は当然の結果である。 さらにそうした上げ相場を見て、個人投資家が再び飛びつき、一気にバブル化が始まったというわけである。

しかし、ここに来て不動産や株式のバブル懸念が見え始めたことから、中国政府が引き締めの意向を示唆したところ、株価は大きく乱高下を始め出している ところを見ると、不安と恐怖心が市場に潜在していることは間違いない。今しばらくは上昇 相場を続けるかもしれないが、実体経済に伴わない株価上昇がいつまでも続かないことは明らかで、そう遠からずのうちに下げ局面に向かうことになるはずだ。

融資の資金を背景にした異常な株価上昇相場の反動は大きく、一旦下げに転じると、凄まじ暴落相場が始まることは間違いない。投機に失敗した多くの企業が立ち行かなくなるだけでなく、後から飛び乗って、最後の後始末をさせられることになる個人投資家 の最後の糧を失うことになるはずだ。彼らの不満はやがて社会問題化し、暴動にまで発展する可能性も決して小さくない。

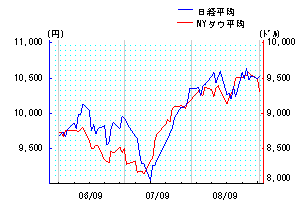

アメリカの株価

一方、アメリカの株式市場もここに来て上昇ペースを速め、6500ドルまで下げたダウ平均は、今や10000ドルの大台に乗ろうとしている。中国市場ほどではないかがその上昇率は、60%近い異常な数値である。マスコミは、最近発表される失業率や住宅価格の下げ止まり傾向を見て、盛んにアメリカの景気が底を打ったと伝えているが、その実体が決してそんなに甘い状況ではないことは、中国となんら変わりはない。

上昇相場に活況を呈するニューヨーク証券取引所

ニューヨークの街を歩くとオフィスの空きビルがやたらと目につく上に、最高級のデパートやホテルなどでは、ブランド商品が70~80%引きで売られている ようである。飲食店なども、マクドナルド等の安いお店は人だかりとなっているが、それ以外のお店には客はまばらで、中には閉店している店も数多く出てきて いるようである。

失業率も9・5%から6月は9・4%へと少しばかり改善した数字が発表されているが、高止まりには変わりはなく、おそらく8月の数値は再び悪化が進み、10%の大台に乗るのもそう遠いことではないはずだ。

25日発表された住宅価格が前月比1・2%上昇し、2ヶ月連続で前月比を上回ったと報じられ、住宅市場の底打ち感からダウ平均を押し上げているが、上昇しているのはあくまで急落した今年の5月、6月の下落率に対するものであって、前年比では16%を超す下落が続いていること を忘れてはならない。

現に、個人の収入は大きく減ってきていることは間違いなく、住宅ローンや個人ローの支払い不履行は決して底を打った兆候を示してはいない。むしろ、延滞・差し押さえ件数は増加 し、返済率が悪化の一途をたどっているというのが、実体である。それを如実に示しているのが、増加し続けている銀行の破綻数である。

8月28日現在で、すでに年初来の破綻数は84行に達しており、そのペースは1週間に4~5行と1020年代(転載者注:1920年代)の恐慌並になってきている。21日にアメリカ連邦預金公社(FDIC) が発表した破綻銀行の中には、ギャランティー・バンク(Guaranty Bank)が入っており、同行の破綻は、資産総額130億ドル(1兆2000億円)という史上10番目の銀行破綻であった。

連邦預金保険公社にかかるギャランティー・バンクの破綻処理コストの見積りは30億ドル(2820億円)。先に倒産したコロニアルバンクの破綻処理コスト が28億ドルであるから、この2行だけで58億ドル(5500億円)。FDICの預金保険ファンドの残高が、2009年第1四半期末で130億ドル しかなかったことを考えると、この2行の破綻処理コストだけで、そのおよそ半分が消えてしまうことになる。

これから先、週4~5銀行の破綻ペースが続けば、年末までに残された70億ドルのファンドが枯渇することは火を見るより明らかである。このような状況で株価の大幅な反発が続くと言うことは、どう考えても異常である。

歴史を振り返れば、29年恐慌時の大暴落の際にも、株価は一旦底を打った後で下げ幅の50%まで回復し、その後に奈落の底に向かてピーク時の株価の10%にまで暴落している。歴史は繰り返すと言うから、同じパターンを歩むことになると、その底は恐ろしいほど深そうだ。

私の私見では、ダウ平均もS&P指数も今しばらく上昇を続け、1万ドルを超えて1万1000ドルに近づいた辺りが峠ではないかと思っている。9月 に入って議会の審議が始まる「医療保険制度改革」の進捗状況によっては、オバマ人気が一気に急落す可能性もあるので、 そうなれば、作り物相場が終わりを迎える時期は、私の予測より速まるかもしれない。

医療保険制度改革は国を2分する論争へと進んできている

オバマ大統領にとって命取りともなりかねない状況である。

世界的景気底打ち感の真相

アメリカや中国に限らず、日本やヨーロッパ、東南アジア各国に、一見、景気底打ち感が蔓延しだしているのは、各国が景気対策のために膨大な資金を投入しているからである。その最たるものが、エコ化商品と車の売れ行きである。

アメリカでは、ポンコツ社を処分してエコ対策車を購入すれば、それがどんなポンコツ車であっても上限4500ドル(43万円)で引き取るという制度を導入した。 それに対して当初10億ドル(1000億円)を予算計上したが、申し込みが殺到して、あっという間に資金切れ、そこで20億ドルを追加したが、今月24日をもって終了することになった。

アメリカを回ると広い敷地に1台や2台のポンコツ車が放置されている景色をよく見かける。敷地が広いから、処分するのに金がかかる車はそのまま放置しておけるというわけである。そんなポンコツ車を4500ドルで買い取ってくれるというのだから、買い換え余力のある人なら飛びつくに決まっている。

先般、アメリカ政府は今後10年(2010─2019年度)の累積財政赤字の増加が9兆ドルとなると発表した。つい数ヶ月前に発表された見通しでは確か7・1兆ドルだったはずから、オバマ政権による経済支援などによって、あっという間に2兆ドル(200兆円)増えたことになる。いくらアメリカといえども、10年後に今日の赤字にさらに1000兆円近い財政赤字が追加されたら、国家破綻間違いなしだ。

笑ってしまうのは、ポンコツ車を高い値段で買い取ってもらったユーザーが買い求める車は、日本やヨーロッパの車が大半だったということである。政府の傘下 に入ったクライスラーとGMを支援しようとした政府の思惑は見事にはずれたというわけである。9月を待たずにこの制度をストップすることになった真相は、 困窮財政だけではなかったようだ。

日本も含め世界各国の自動車の売れ行きの良さは、ひとえに政府による自動車販売促進策によるもので、あくまでも、人工的な需要を作りの結果である 。それを端的に示しているのが、ロシアの自動車販売の状況である。

ロシアは政府の資金不足もあって、自動車販売策を実施していない国の一つであるが、ロシアの自動車販売は今や壊滅的な状況になっており、本国の自動車会社だけでなく、トヨタやいすゞ社も8月からロシア工場の操業を停止しているぐらいである。

因みに、1月から7月までのロシアに於ける販売台数の対前年比は、トヨタが60%減、日産が51%減となっており、景気落ち込みの凄さを物語っている。

また、アメリカで住宅市場が上向いている兆候は、短期的な要因によってもたらされた面が大きいことを見逃してはならない。その1つが、オバマ政権の経済刺激策に盛り込まれた、初めて住宅を買う人向けの税控除である。税控除を受けるためには11月30日までに購入契約を済ませなければならないため、今、急いで購入しているというわけである。

つまり、好調な車の販売や新築住宅着工件数の上昇をはじめとする経済の回復基調は、その大部分が政府や地方の自治体が行っている金融部門への支援、金融緩和、景気刺激策によるものであり、決して自然発生的な動きでなく、持続可能なものでもないということである。

こうした点を、ウェーバー・ドイツ連銀総裁(ECB理事会メンバー) が明確に述べている。

「現在、我々が直面している経済の回復は、その大部分が公的セクターが導入した金融緩和、金融部門への支援、景気刺激策といった様々な施策によるものであり、 決して持続可能なものではない。

作られた景気底打ちムードは秋風が吹く頃、遅くとも年末前までには消えていくに違いない。心しておかなければならないのは、人為的に作られた景気回復論だけに、その反動は中途半端なものではないということだ。

日本の雇用悪化

我が国の雇用悪化にも歯止めがかかる気配がまったくみられず、7月の完全失業率は5.7%に達した。この数値はかって経験したことのない最悪の水準で、昨年秋からは2ポイント、100万人増加し合計失業者数は360万人に達した。その数は和歌山県と香川県の人口に相当する。

さらに、この数値は政府の相次ぐ経済対策で底上げされたもので、「雇用調整助成金」の支給による雇用維持施策などがなければ、新たに45万人が失業し、失 業率が6%台になっていたはずである。こうした点を考えると、今回の雇用悪化は国民が受け止めている以上に深刻なものであることがわかる。

9月以降政権を担うことになった民主党も相当の覚悟で取り組まないと、来年の今頃は、参議院選挙でその結果を問われ、党内や手を組んだ他党との間に亀裂が生じ自民党の二の舞になりかねない。麻生総理の言ではないが、批判は誰にでも出来る、問題は実行が出来るかどうかである。

新型インフルエンザの蔓延とあわせて気の重い秋となりそうである。

前回の選挙、同じ数のリボンの前に立ったのは小泉総理であった。

あれからわずか3年、これだけの様変わりである。

【転載終了】

※コメント投稿者のブログIDはブログ作成者のみに通知されます