業績発表とともに今期予想が発表された。今期予想は売上高、営業利益ともに横ばいを

予想しており、とりわけ主力の携帯事業の業績が今期11%の営業減益を予想している。携帯

事業が減益を予想している中で今期予想が横ばいになるのは固定通信事業の増益によって

カバーできると考えているからだ。

減益幅が拡大する主な理由だが、要因はいくつかあり、(1)ARPUの減少、(2)800MHzの停波

に伴うマイグレーションコストの増加、(3)シンプルコースの契約数拡大による減収などが

主なものと考えられる。

第一の理由であるARPUの減少に関しては移動体通信メーカーの宿命ともいえることだが、

音声ARPUの減少が全体のARPUの減少に大きく寄与している。蛇足だが、ARPUとはAverage

Revenue Per Userの頭文字をとったもので加入者一人あたりの月間売上高を指す。携帯電話

事業者の収益性の比較などによく用いられる指標だ。通信会社のビジネスモデルは契約ユーザー

数にこのARPUを掛け合わせれば売上げになることからARPUが減少するというのはどの程度

減収になるのかというのが判るわけだ。このARPUだが、昔から一貫して下落を続けており、

携帯が一般化して競争が激化する中で毎年下がっている。またユーザーが電話からネットに

使用目的の重点を置く中で音声ARPUが低下し、データARPUが上昇を続けている。しかしながら

データARPUは音声ARPUよりも比率が低いことから音声ARPUのマイナス寄与が依然として大きい

のがの実情だ。将来はデータARPUが音声ARPUを超える可能性があるが、そのときには売上げ

成長は鈍化することが考えられる。音声と違ってユーザーは従量課金を嫌うからで、定額制

が主力になることからデータARPUの上昇はどこかで打ち止めになるだろう。それがどの程度

の水準になるのかは不明だが、4-5千円の間くらになるのではないか。

第2の理由としては周波数再編に関わる未対応端末への対策コストが800億円程度生じ

ることだ。周波数再編問題は800MHz帯の周波数の再割当によって、auの従来端末機で2GHz帯

に対応していない機種で2012年以降使用できなくなる問題を指す。ドコモに関していえ

ばmovaが利用できなくなり、再編によってドコモ、auともに対策が必要になる。対策として

はユーザーに新機種への移行を促すことだが、その場合のコスト(このようなユーザーに切替

を促すためのコストを「巻き取りコスト」ともいう)は優遇端末、告知のためのコストなど

で、会社側は今期にトライバンド機への移行が全ユーザーの86%まで進むと予想している。

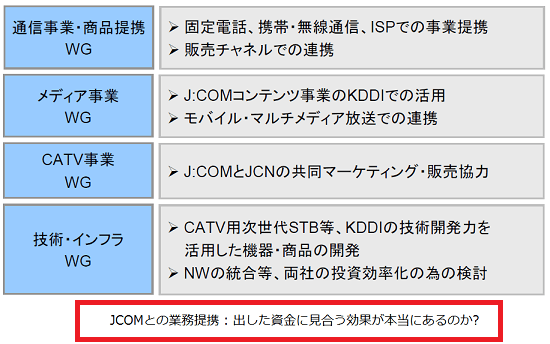

JCOMへの資本参加の効果ははっきりいって不明だ。少なくとも提携効果以外のはっきりしてい

る業績への効果はマイナス。今回の出資によってジュピターの持分法損益を加えることがで

きるのだが、取り込める持分利益が80億円に対してのれん代の償却が110億円あること

から損益は30億円のマイナスになる。過半出資して連結対象にできれば良かったのだが、

住友商事がTOBかけたのと法令違反を避けるために一部議決権を信託したのが災いしたようだ。

はた目から見るとちょっとドジだなあという風にしか見えない。

JCOMはユーザーにトリプルプレイを目玉にセールスをしているわけだからKDDIとの固定との

競合は一体どうするんだという疑念が解消されない。固定部門とJCOMを一緒にできるのなら

結構面白い話になるのだが、現状の出資比率では無理だし、住商の分の買取は現時点では

不可能だろう。コンテンツ事業でのシナジーというのも考えられなくもないが、それにして

も規模はかなり小粒になると考えられるし、インパクトがあるとは思えない。それよりも

今期予想の達成が本当に可能なのか心配だ。

今期の業績の前提は携帯部門での減益、固定部門での増益で横ばい予想というのがそれ

なんだが、横ばい予想なんていうのは携帯電話会社で実際達成可能なのだろうか。競争環境

が厳しく、販売シェアの変動、通信量の変動などいろいろな変数があって横ばいになると

いうのを信じるのは少し無理があるんじゃないか。

上の表は昨年度の固定部門の実績と予想を比較したものだ。予想は2009年4月に発表

されたもので、1年後に実際の数字がどうなったかを見れるように加工してみた。これで

見ると固定部門の予測精度は意外に悪い。売上げ予測を見るともともと8800億円

を予想していたが、実際には8392億円。408億円下ぶれた。営業利益では42億円の

下振れ。当期利益に関して言えば、特損がでたおかげで320億円の赤字が684億円の

赤字。はっきりいって大外れ。勿論、それなりの理由があるわけだが、そうそうあたる

ものではない。特に固定部門は当社だけでなく、NTTも苦戦している訳だから「簡単」に

予想はできないだろう。その予想だが、今期営業段階で542億円のプラスと黒字転換を

果たすとしているが、投資家としてはそうなってほしいとは思うが、過去のトレンド見ても

固定部門が大幅に上ぶれなんていうのはあまり聞いたことないので、むしろ下振れリスク

を考える必要があるのではないだろうか。

悪い話ばかりではない。今期予想ではフリーキャッシュフローがプラスに転換する。昨年度

はジュピターへの出資で当然赤字になったが、今年は800MHzの巻き取りコストを入れても

プラスになる。LTE、すなわち次世代である3.9Gがいつごろ始まるかはまだわからないが、

それまではフリーキャッシュフローが大きくマイナスになる要素が少ないと見ても良いだろう。

増配があるかどうかは業績次第だが、仮に業績が未達となったとしても減配リスクはやや

少ないのではないか。過去の配当トレンドを見てみると大きく配当性向が上昇しない限り、

すなわち大幅な減益にでもならない限り減配はないように見えるが。まあ、とりあえず、

ホールドでも構わないか。