ブログ更新もせずにかなりの年月が経ってしまった。別段何かが起こったわけでもなく、ただ市場がつまらないので放置していた。まあ、近況を書けば今年はREIT指数が年初から23%上昇したことにより、トータルの資産のリターンも19%程度の上昇になった(11月末現在)。REIT指数よりも割り負けているのは株式資産が足を引っ張っている点(年初来でTOPIXが+7.2%、MSCI Kokusai指数がドルベース+12.31%)と実物資産の価格変動をゼロとおいたことが影響しているが、そこそこいい線をいっているだろう。因みに東日本大震災が起こった2011年はトータルの資産リターンで-6%程度になったが、TOPIXが-18.94%、REIT指数が-26.21%、MSCI Kokusai指数が-6.64%(但しドルベース)下落したことからこれもまあいい線いっているといってよいだろう。

アセットアロケーションはREIT資産を含む日本株式・投資証券が60%、外国株式が15%、実物資産が10%、キャッシュが14%、その他が1%キャッシュが多いのは株式の大幅調整を予想していたことだが、結局大きなものはなかった。それでも、自慢するわけではないがアセットアロケーションはいわゆる機関投資家と比較しても勝っている方ではないのでなかろうか。株式会社格付投資情報センターが発表しているR&I年金ユニバース・パフォーマンスによれば2012年1-3月は6.82%のプラス、4-9月はマイナス2.02%だから年初来で考えると時間加重収益率で4.66%のプラスだ。9月末現在で見ても私の資産全体のパフォーマンスは18%を超えているのでまずは勝利だ。とはいっても個人資産と企業年金のパフォーマンスを比較しても仕方のないことだが、でもやっぱ自分がどうだったかというのは知りたいところだ。R&I年金パフォーマンスは日本の厚生年金基金、確定給付企業年金の多くを網羅しているので、「世間並み」がどの辺にあるのかを教えてくれる。

勝っているからと言っても常に勝っているわけではない。例えば2011年の場合(私のパフォーマンス評価は暦年ベースで行っており、企業年金では年度ベースで行っているので比較するには再計算する必要がある)、R&Iの年金ユニバースのリターンは再計算してみると-3.6%。私の資産は6%以上下がっているので負けていることになる。一番の大きな原因は債券の比率がどの程度あるのかという一点に尽きる。基本的に為替ヘッジ目的以外の債券投資にはあまり興味がないのでほとんど投資していない。債券投資の世間並みがどの程度なのかは不明だが、一番参考になるのが企業年金連合会のアセットアロケーションだ。

企業年金連合会は実は私もお世話になる予定の年金基金で、転職した人や退職して自営業などになった人が企業に勤めていた時に掛けていた厚生年金基金の資産を引き継ぐ組織だ。わかっているとは思うけど国が運用している厚生年金(基礎年金)と企業が運用している厚生年金基金は別物ですから。紛らわしいので理解している人が少ないのだが.....。これで見てもわかるとおり、債券の比率は結構多い。外国債券を含めれば59%。つまり6割も組み入れている。個人的にこれはどうかなと思うけど。アセットアロケーションで顕著に変化したのはやはりリーマンショックの時で21年度から22年度にかけて大幅に国内株式の組み入れ比率が減少している。一方で外国株式の比率は上昇しているが、先進国から新興国株式に振り向けられたと考えれば頷ける。リターンの方はどうなったかと言えば、それは下の図になる。

債券の比率を上昇させた割には資産のボラティリティが低下しているとも思えない。債券を引き上げるという意味は株式士資産のボラティリティと比較して期待リターンが低いと予想していることを示しており、当然資産のボラティリティを引き下げパフォーマンスの悪化を防ぐ目論見だが、あんまり成功しているようには見えない。むしろ、市場が好転した23年度は株式の比率が低すぎてとれるリターンが取れなかったとも解釈でき、裏目に出たとも言えるのではないか。年金の指導的立場にある企業年金連合会が保守的なアセットアロケーションを組んでいるのには理由がある。AIJ事件で注目されたが、総合型と呼ばれる中小企業主体の年金システムが崩壊しかかっている。基金の解散とかあるとその受け皿になるのは連合会だ。10兆円弱の資産規模を誇る連合会だが、今後の年金給付や解散基金の増加を考えるとあまりリスクを取れなくなるのは自然だ。直近の23年度で見ると給付・受換金の合計ではネット5千億円のキャッシュアウトになっており、ピークで13兆円あった資産は25%以上減少している。

アセットアロケーションというと即ち、「いかに儲けるか」というのが第一目標と考えられがちだが、それは投資主体による。私のような個人では確かにそれが第一目標といっても良いだろうが、年金基金の場合には少し意味合いが違う(と私は考える)。年金であるからには年金受給者に対して受給権の確保。即ち、資産の保全が重要であることは間違いない。実は資産の保全という観点では国ごとに考え方の違いがあって、例えば欧米など最も早くから年金制度を初めた国では株式資産への傾斜が高く、債券・不動産への比率が低い。これは株式に長期にベットしてリターンを上げることを目指しており、一方で債券はポートフォリオのボラティリティの低下、つまりリスクリターンプロファイルの改善を目的としている。不動産は一般的にリスクが高いと考えられており、ようするにリターンはあるかもしれないが「あぶない」資産クラスと考えられている。一方、日本では株式は「あぶない資産」と考えられ、債券は安全、不動産はまあまあ安全と考えられているのは特徴的だ。「年金は大切な資産だから、安全に運用しなくてはならない」。確かにこの考え方は間違っていない。間違っていないから合成の誤謬というか、意図せざる結果をもたらす。

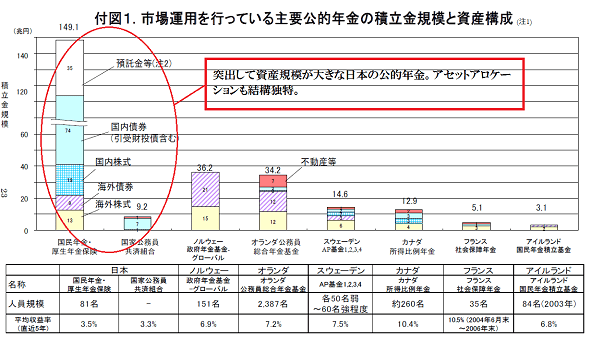

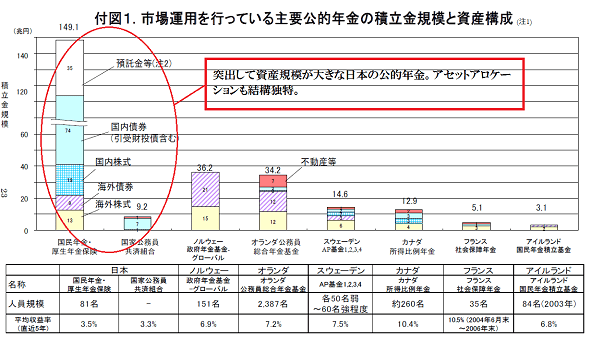

上の図は経済財政諮問会議のグローバル化改革専門調査会が平成20年に出したレポートで出ていた図を載せたが、日本の2002年から2007年の平均収益率は2.9%。カナダの9.1%はもとよりノルウェーの4.6%にも負けている。但し、注意しなければならない点として旧大蔵省預託分を除く、市場運用部分で見ると4.3%となる。それでもカナダには負ける。これはどういうことかと言えば、仮に平均リターンが5%と下位だが、それなりの運用をしたとすれば日本の実績値との差は3%。5年間で複利計算すれば、資産は1.15倍になる。国民年金・厚生年金保険(政府管掌分)の積立金規模が149兆円だから、5年間で23.7兆円の差がでていることになる。確かに損はしてなかったが、儲けそこなったのは「損じゃないか」? 因みに各国のアセットアロケーションを示せば以下の通りとなる。

「だからもうけるのが正解だろう」と言われれば、そうなんだけれども、そうじゃない。結局、アセットアロケーションはちょっとカッコよく言えば投資の理念・哲学・思想が反映されていなくてはならない。報告書で紹介されているカナダの年金基金の場合、投資の目標・信念は次のようなものとされている。

・CPPIBの運用の使命は、加入者及び受給者の最善の利益のために投資を行い、カナダ年金制度の資金調達に与える影響や同制度の財政上の義務を考慮しながら、不必要なリスクを回避して長期的な投資収益を最大化させることとされている。

また、CPPIBは次のような考え方で運用を行っていることを明らかにしている。

1. 投資に対する新しい考え方は、収益をもたらし得るものである一方、このような投資にはスキルが必要。

2. 先行して参入することには、高いリスクがあるが、高収益を得るチャンスもある。

3. 市場収益を上回る収益(α)は非常に重要である。ひとつの市場において、投資家が多くなるほど、αの獲得は難しくなる。

4. 未公開株は多大な収益をもたらすものである。

さらにノルウェーの政府年金基金の場合は

○ 将来の高齢化の進展による福祉関連支出の増加に対し、石油・天然ガス産出による財産を将来世代に残すことが投資の目標とされている。

○ 基金財産は国会の承認に従って中央財政のみに使用されることとしている。基金の運用益は中央政府の財政赤字補填を行うこととされており、その補填額を除いた剰余金は基金の積立金として蓄積される。中央政府の財政赤字補填(2008年予算で約7,300億円、約4%に相当)に当たっては、基金の仮想収益率を4%として政府予算を組んでいる。

○ 国内外に対しての情報開示を徹底して行っている。

カナダと違って少し、あいまいな書き方だが、国内の資源で得た資産を将来に残すという点をはっきりさせている。そのために資産配分は株式資産は41%の配分としているが、ノルウェー株式。即ち、自国株式の配分をゼロとおいているのが特徴的だ。自国市場が小さいことから海外株式に特化するとは

っきり打ち出している点が興味深い。

スウェーデンのケースではこんな感じ

○ 所得比例年金において可能な限り高いリターンを得ることとされている。ただし、投資における全体的なリスク水準は低くあるべき、また、リスクの水準は、長期的に高いリターンが見込まれるように決定されるべきとされている。

○ 産業政策やその他の経済的関心については勘案しないこととされている。

運用資産の30%以上は信用リスク及び流動性リスクの低い債券に投資することと、インハウス運用及び、アクティブ運用の比率が高い。特にアクティブ比率は7割以上になっており、日本の年金で流行っているインデックス運用とは一線を画している。

翻って日本の公的年金の運用の理念・哲学・思想とはなんだろうか。「長期的な観点からの安全かつ効率的な運用」、「分散投資を基本として長期的な観点からの資産構成割合(基本ポートフォリオ)」を定め、これに基づき管理・運用」などとまあわかるんだけどアナリスト試験のテキストからコピペしたような文章がつらつらと並んでいる。先ほどのカナダの例で言えば、受給者の利益を考慮して最善の投資を行う。即ち、リターンに見合ったリスクはちゃんと取りますと宣言しており、その具体例を挙げている。ノルウェーの場合でも資産を後世の世代に残すためにリスクを取ります。但し、自国市場は小さすぎるので投資しませんと宣言している。スウェーデンの場合には少しあいまいだが、一定の債券投資を除けばリスクを取ります。そしてインハウス・アクティブ運用が多いという特徴がある。アクティブが多いということは市場リターンだけでなく、積極的にアルファを取りに行くということを宣言していることだ。

そこで先ほどの哲学・思想に関わるのだけれども、「受給権は大切だから損しないようになるべくリスクを押さえます」というのは思想たり得ない。これは年金は年金でも閉鎖年金の思想だ。閉鎖年金とは加入者がいない受給者だけで構成される年金のことを指し、受給者に給付をすることを最大の目的とした年金を言う。従って、リスクは取らず給付ととも最後には消滅することを前提にしている年金だ。

投資は期待収益率をもとにアセットアロケーションを決定するというのは確かに教科書が教えることだが、結局のところ期待収益率をバーラモデルとかでどんなに精緻に最適化計算をしたとしても確率論的に高いものしかでてこない。つまり絶対に正しい答えなど世の中に存在していない。個人の場合には1年あるいは3か月程度の見通しでしか市場を見ない。機関投資家でさえ、毎四半期のレビューを恐れて、長期と言いながら3か月位の見通しで運用している。本来、長期で考えられるはずの年金基金ですら、理事会への報告の為にアロケーションは1年位でしか考えられないのが現状だ。

そんな不確実な世界にいる我々が長期の視点で運用など本当にできるのだろうか。損を出さずに利益を最大化するなど神でもないわれわれ人間が可能なんだろうか。こういった不可知論に陥ると何もできなくなるが、それを防止するために運用の哲学・思想が必要になってくる。確かに絶対確実な期待収益率は得られない。損する可能性もある。受給権の確保はとても重要だ。神に頼ることができない我々人間は次に頼るのはおのれ自身が持つ信念による他ない。 哲学・信念は人それぞれ、お国ごとにも違うので正解はないが、例えばこんな感じ。

・長期(ここでは30-50年とかの単位)で考えれば、経済は拡大再生産して行く(ここでは単に日本経済という視点でなく、世界規模での経済の拡大再生産を前提とする)。従って、受給権の確保とリターン最大化を狙うには債券投資よりも企業への投資、即ち株式投資への傾斜配分がリスク・リターンプロファイルを最適化させる。株式投資は経済のグローバル化の進展を考慮してGDPウェイトベースのベンチマークを採用する。アクティブ投資はインデックス投資に負けるというリサーチ結果が数多くでているが、優秀なファンドマネジャーは必ず存在する。従って丹念にマネジャーの資質を精査しながら、一定割合のアクティブ投資を行ってアルファを獲得する。未公開株投資はリスクは高いがリターンも大きい。新興国経済の一層の成長は当該市場の株式リターンが高いと予想できるためある程度の配分を行う。

上記に書いた内容が正しい、正しくないというのは議論の余地はあるが、繰り返しになるが思想・信念に1つの正解はない。つまるところ、それを信じきることができるかが重要なのだ。なんだか、宗教がかってくるが、絶対確実な期待収益率が得られないのは真実である以上、何を信じるかが重要であって「慎重」にとか「適切」、「リスク管理」とかわかったようなわからない言葉を語るよりも、最善の運用するためにどういった信念でもって運用するかを明らかにするのが大切だ。「経済が拡大再生産に向かう」と信じられるか、「優秀なアクティブマネジャーが存在する」と信じられるか。「新興国の経済成長」を信じられるかが上記で問われている。

ちょっとかっこよく言えば、アセットアロケーションには自らが信じる思想・信念が入っていなくてはならない。

先ほどの企業年金連合会のアセットアロケーションを見ると、日本株の長期的な配分減少は「日本経済は衰退する」もしくは「日本経済の低迷はさらに長期化する」との暗黙の了解が資産配分に実現したものだ。原発事故いらいよく「がんばろう」という言葉をよく聞く。「頑張ろう日本」という標語もよく目にするが、日本の投資家に限っては「日本は頑張れない」という暗黙の信念があるようだ。私は「日本は頑張れる」との信念から日本株の比率はかなり多いです。恐らくこの信念は相場がどうなっても変化しないだろう。なぜなら私の信念だから。

PS

文章を読み返して気づいたのだが、上記の議論で言っているアセットアロケーションとは厳密には「ポリシーアセットアロケーション」を指します。ポリシーとはGPIFなどが言っている基本アセットミックスと同じで長期で保持すべき基本的なアセットアロケーションを指し、実際の運用の過程では資産配分を変更するのは問題ない。信念があるからと言って確たる相場見通しがあっても当該資産を減らしてはいけないという意味ではなく、マーケットのタイミングで資産配分を変更することをタクティカルアロケーションと呼ぶ。一般の投資家は資産配分と言えば、タクティカルアロケーションの事だと考えているが、長期の投資家にとってはポリシーとタクティカルをわけて考える必要がある。短期的に相場局面で資産配分を変更してもそれは基本配分であるポリシーに色を付ける形で行い、もし相場予想が立たない、よく分からない、自信がない場合、長期配分であるポリシー配分に戻るという形で利用される。ポリシーが必要なのは人間は間違える、自信過剰になる、悲観的になるのが普通なのでそれらを防止するアンカー(錨)の役割を果たす。そういう意味でポリシーはアンカー配分とも呼ばれる。

年金運用ではよく使われる概念なのだが、まあ、何を言っているのかわからないという人は特に気にする必要はありません。上記の議論含めて忘れてください。

最後に最近もらった株主優待を紹介

日清食品のセットです。結構大きいです。

これはJT。優待品は選べます。私はごはんセットを選びました。