何社もの証券会社に口座を持っていると管理は大変だが、やはり各社それぞれに特徴が

あり、一長一短があって1社に統一するというのも難しい。例えばマネックス証券の場合

は手数料は安くはないが貸し株設定が楽だったり、リサーチが手に入るとか。三菱UFJ証券

ははっきり言って使い勝手は最悪に入るがリサーチの量と質は他社を凌駕していたりする。

SBI証券はトレーディング機能で微妙に他社を上回っていたりする。カブドットコムはネット

証券としては一番中途半端でどれが良いというのはあまりないが、アラートメール設定とか

細かいリマインド機能は優れていたりする。松井は...いやよく分からんです。サービスは

ないがトレーディング機能は優れているらしいがトレーディングしないんで....

一方で、駄目なのは大和証券、野村證券、みずほ証券などの対面型だ。大和はリサーチ

が充実しているのがまだ救いはあるのだが、野村ははっきり言って駄目だ。こういうのは

実際に利用してみないとわからないことが多い。

数社の証券会社を利用するといくつか問題が出てくることがある。一つは管理が大変で

あることは言うまでもないが、もう一つはキャッシュポジションの管理だ。無論全ての証券

会社に一律に同金額を預けるということはしておらず主力として位置づけているのは2社

程度。それでもいくつかの口座のキャッシュポジションを合わせると意外に馬鹿にできない

金額になる。例えば主力で利用している証券のポートフォリオ構成は以下のようなグラフと

なっている。金額は省略。

98%は証券に投資しておりフルインベストメントに近い状況になっているが、それに他の証券会社の

キャッシュを合計すると実際のキャッシュポジションが増加することになる。加えてキャッシュポジ

ションの運用として位置づけている銀行預金を加えると意図したキャッシュポジションよりも

増加することになる。当然ながら相場に弱気であればキャッシュポジションは増えても良いが、

相場に強気であったり意図している組み入れにしたい場合は各社のキャッシュポジションは

邪魔な存在だ。

一番良いのは強気の銘柄を買いますというのが答えになるが既に十分持っていたり、投資金額

に足りなかったりすることもある。例えば現在、日本株はほとんどの銘柄は100万円以下で購入

できるが、ファーストリーテーリングのように100万以上の銘柄もある上、合計すると買えるんだが、

口座キャッシュでは買えない金額だったり、もしくは買いたい銘柄自体が思い浮かばない。

でも強気というケースもでてくる。現在は相場に強気で買いたい銘柄はとりあえず買った。もしくは

株価がターゲットにきたら買いたいという状態。そんな時に合計すると意外に多いキャッシュポジ

ションはやはりうざい。

そんな時に思いついたのが日経平均先物だ。但し、日経平均先物はNotional value(想定金額)

が1000倍。即ち日経平均が9000円なら1枚で900万円となる。個人投資家の中には証拠金

金額で考える人がいるが、それは間違っていて実際に自分がどの程度のリスクを取っているのかを

考える場合、Margin(証拠金)でなく、Exposure(エクスポージャー:実際にリスクにさらされて

いる金額で考えるのが合理的な投資家の行動だ。時々、「自分は先物に100万円投資して100万

儲けた」といっているのは実際には1000万とか2000万円のリスクエクスポージャーを取って

5%とかのリターンをあげたことにしかならない。要するにレバレッジと投資金額を混同している。まあ、

かといってレバレッジを否定する必要もない。20倍、50倍のレバレッジをかけて儲けることは

悪いことではないが、それは個々の投資家の投資スタイルによる。個人的にはレバレッジをかける

のが嫌いなので信用取引とか先物はいままでやってこなかったが、買いヘッジ目的の先物利用は

私にとっては好ましい。

かといって1枚900万というのはやはり多い。基本的にフルインベストメントしているんで

必要枚数はそれほどない。また日々のトレーディング機会がどの程度あるのか全く分からない

のでやはりナンピンできるサイズの先物となるとミニが最適だ。100倍であるから通常の先物

の10分の1。1枚で90万円なので高値でつかんでも何回かナンピンできる。ということで

実際にやってみた。

どこでやっても似たようなものだと思ってはいるのだが、設定・申し込みが簡単だった

SBIで執行した。マネックスは少し面倒な上、先物口座を開設するとMRFが強制解約される。

これはシステムの都合上らしいが、いくらゼロ金利といっても先物を利用するとMRFが強制

解約され、先物以外で運用している純粋なキャッシュポジションが金利なしの預かり金扱い

になるというのはうっとうしいというよりも顧客に不利だ。SBIはその点、解約されることは

なく、先物口座は別勘定で管理されており、通常のキャッシュポジションから先物口座に

証拠金を「振り替え」することで管理されている。両社の考え方は一長一短があって、

マネックスの場合にはMRF運用の権利を失う変わりに先物・株式を一体運用する機動的な

運用が可能である。SBIはMRF運用の権利は失わないが証拠金口座という別勘定を設定す

る必要がある。また証拠金振替はリアルタイムでなく、1営業日かかるので機動的な運用

を断念する必要がある。トレーディング目的でなく、純粋なヘッジ目的なので振替のリアル

タイム性は要求されない。またMRF解約はいやだったのでSBIとした。

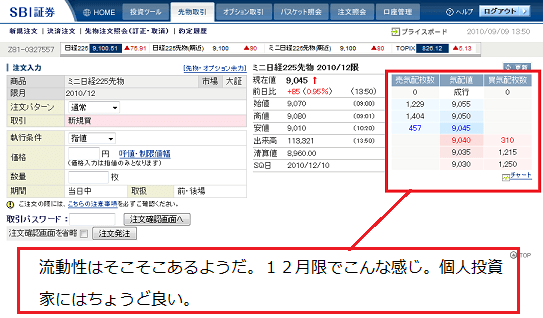

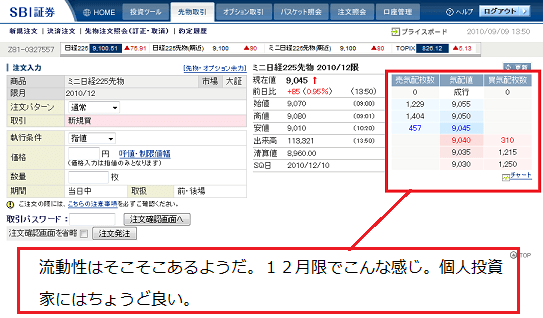

実際の画面が上図の通りで通常の日経平均先物の下にミニが載っている。先物を見て気が

ついたのだが、現在の先限月がディスカウントになっている。意外というか投資家が先行き

にかなり安値懸念を抱えていることがこれで分かる。当限の9月と先限の12月では0.5-0.8%

程度のディスカウントが常態化している。先物価格の形成は教科書に譲るとして通常は先限に

プレミアムがつく。デフレ時代だからディスカウントになるという意見もあるかもしれないが

通常はプレミアムの計算にはリスクフリーレートを利用する。この場合には日本の短期金利が

それにあたるのでゼロでない場合には理論価格はプレミアムになる。それがディスカウント

であるのは投資家心理が極めて冷え込んでいると見るのが正しい。

能書きはともかく実際の取引画面は上図の通り。ミニの流動性が気になったが、板を見て

見ると意外にある。というか個人投資家にはこのくらいあれば十分だ。投資金額も少なくて

済むし、流動性もある。日本の投資環境はここ10年で大きく改善されたと実感できるが、

一方で日本の投資家の質の悪化や投資マインドの冷え込みは救いがたい。もっと日本に

目を向けよう。新興国もいいけど、日本人が日本に投資しなくなったらますます日本から

有望な企業は生まれなくなる。

取引はあっという間に終了。今回は全体のキャッシュポジションのヘッジでなく、SBIの

キャッシュ部分をヘッジしたので枚数は少ない。また下がれば枚数を増やして全体の

キャッシュポジションをヘッジしていく予定。上がれば何もしない。今回はミニを数枚

約定価格8955円。安い。ディスカウント状態だ。どうなるかはしばらく時間がたてば

分かる。