Champion REIT(冠君產業信託)は香港証券取引所に上場しているオフィス・商業の複合

型REITで総資産446億香港ドル(5352億円)、時価総額153億ドル(1839億円)

のアジアのREIT市場でも時価総額トップ10に入る大型REITである。当法人はビクトリア

湾を挟んだ両岸に資産を保有しており、香港島にはCitibank Plaza、九龍半島のMongkok

地区にはLangham Placeを保有している。

総資産が大きいにもかかわらずポートフォリオは極めてシンプルなのは興味深い。2物

件の内、6割に当たる3168億円の資産はCitibank Plazaとなっている。残りの4割はLangham

だが、Langhamはオフィスと商業に分かれており、オフィスが12.8%、商業が20.5%となっており、

商業のほうが鑑定評価額は高くなっているが、賃貸可能面積ではそれほどの差はない。やはり

場所柄が鑑定評価に影響していると思われるが、Mongkokはオフィスとしての人気はいまいちの

ようだ。

(保有資産)

Citibank Plaza - 香港のCentral駅のそばにあるCitibank PlazaはCitibank Tower、

ICBC Towerに加え558台収容可能な地下駐車場、商業施設を併設するオフィス・商業コン

プレックスで、当法人はICBC TOWER、商業エリア、地下駐車場の全てとCitibank Towerの4

フロア分を保有している。フロア面積が160万平方フィート。高さ205m、47階建てのビ

ルで、1992年竣工。賃貸可能オフィス面積117万平方フィート、同商業面積4万3千

平方フィート。テナント数78、稼働率97.39%となっている。やはり香港の中心部だけあって

テナントの7割が金融機関だ。その点でいうとリーマンショックの影響は受ける可能性はあ

ると考えるのが妥当だろう。これについては後で議論する。

Langham Place - 九龍半島のMonkokにあり、59階建てのオフィス棟と15階建ての商業

モール、250台収容の駐車場、42階建ての5つ星ホテルからなる商業コンプレックス。フロア

面積155万平方フィートで2004年竣工の比較的新しい物件だ。Langhamの総面積の55%

がオフィス、残りの45%が商業モール向けとなっている。

(業績動向)

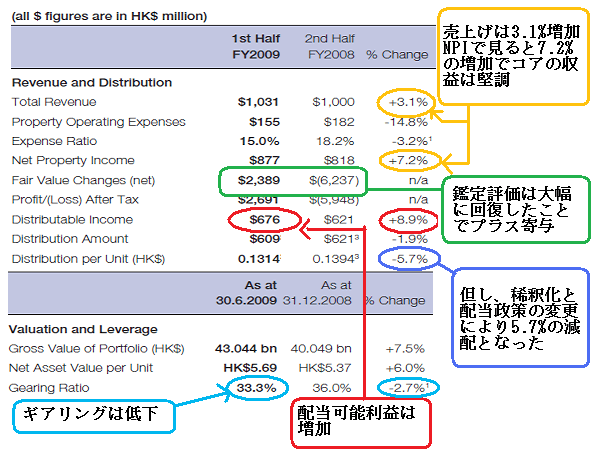

業績は回復基調にある。営業収益は3.1%の増加となったが、NPI(Net Property Income)が

817百万ドルから877百万ドルへと7.2%の増加が大きく寄与したと考えられる。また

昨年の下期に鑑定評価の評価減が62億ドル減と大きくマイナスとなったが、今上期には鑑

定評価が23.8億ドル程回復した。回復した大きな理由は保有しているCitibank Plazaが

前下期と比較して8.4%の増加に転じた事と、Langham Placeも5.7%の増加となったことが要因

となった。鑑定評価額の増加は景気回復に伴い商業不動産の売買価格の上昇により、キャップ

レートが低下したことを挙げているが、本当にそれでいいのかという疑問も少しある。

バランスシートは改善している。この理由は明快で昨年上期にファイナンスを実施したから

である。2008年5月27日に46.8億ドルの転換社債の発行、29.6億ドルの第三者

割当増資を実施したことで大幅な稀釈化が発生したが、その分ギアリングが36%から33.3%

に低下した。ギアリングがあまり低下していない理由はLangham Placeを買収したからであり、

もともとこのファイナンスは買収資金の調達が主たる目的であった。幸いにも金融危機前にに

増資に成功したことで財務的なリスクを低減させたという幸運な面もある。なお、発行した転

換社債はクーポン1%、2013年6月3日償還で転換価格は3.92HKドルである。当面の財

務リスクは低下しているものの2013年までに株価が回復しない場合(現在3.28ドル)、

社債償還のリスクが出てくることにも留意する必要がある。

売上げの増加は評価してよいだろう。Langham Placeの買収は昨年の上半期に起こったが、

単に金融危機の影響を売上げ面では受けていなかったことと、Citibank Plazaのレント水準

が上昇したことで売上げの増加が見られたことである。(下図参照) Citibank Plazaの増収

は若干テクニカルなところがあり、上半期の売上げの大半は新規契約賃料が占めており、契

約更改による減収効果が少なかったことが挙げられる。この点については注意が必要だ。

(成長戦略)

Langham Placeの買収という重要なイベントをこなして資産規模の拡大に成功したが、今後

の成長戦略に関しては不透明の部分が多い。また上期のの業績は確かに堅調であったが、下期

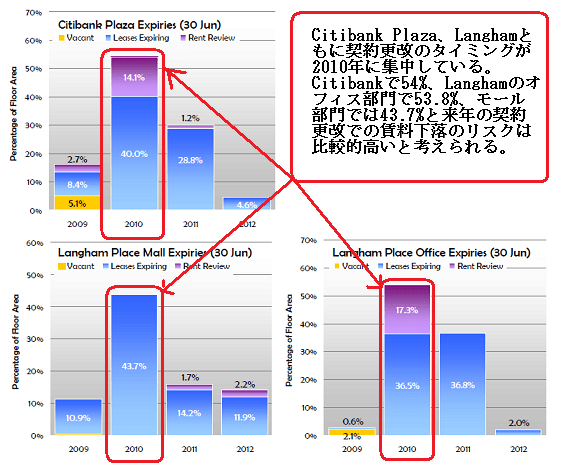

の業績は懸念される事項が多い。もっとも懸念される事項はレント更改のタイミングが来年の

2010年に集中していることだ。売上げ寄与が最も高いCitibank Plazaで54%と半分が契約の

更改時期がくる。下の図では40%が契約が更改する部分と、14%がレント改定の時期にきている

為、来年は重要な年だ。加えて2011年には3割のテナントが更改の時期を迎えることから

経済の状況がパフォーマンスに決定的に影響を与える可能性が高い。 Langham Placeに関して

も状況は似ており、ショッピングモール部門で43.7%でその全てが契約の更改だ。レント

のレビューと契約の更改では契約更改の方がハードなネゴとなる。フリーレントをどの程度含

めるかとか賃料の設定など単なるレントのレビューとは異なると考えられる為、影響がプラス

となるには経済状況の改善が必要である。

経済環境に関しては実際の数字は改善の兆しは見えていない。下の図は香港のリテール売上げ

の数字とLanghamの数字だ。Langhamの売上げは健闘しているが、やはりマクロ環境の影響は受け

ている。第2四半期の香港のリテール売上げは5.4%のマイナスとなっており、経済環境が改善し

ているとは言いがたい。香港の通貨はご承知の通り香港ドルであるが、米ドルとのペッグをして

いるのでドル安の影響を受けている。香港は当然資源も何もないので大陸からの物資で生活が成

り立っていると考えれば、人民元の対米ドルへの上昇で実質的な物価上昇が見られていることに

なる。一方で、所得は香港ドルのままであることから実質賃金が下落。当然小売売上高に影響す

ると考えるのが自然だろう。

投資判断としては微妙な所だ。分散投資という観点からは香港のリートは押さえておきたいと

ころだ。また物件のロケーションやクオリティなどを考えても物件数は少ないものの悪くないも

のだと考えられる。配当利回りも8%弱となっており、それほど悪くない。バランスシートは転換

社債の償還リスクは存在するが、ギアリング水準も低目となっておりリスクはそれほどないだろ

う。また現状の株価でみるとNAVに対するディスカウントが42%となっており、とりあえず保有で

いいのだろう。購入したタイミングがそれほど良くなかったので含み益もそれほどないが、もと

もと長期の配当期待で投資しているのでこのままホールド。但し経済状況はよく注意する必要が

ある。