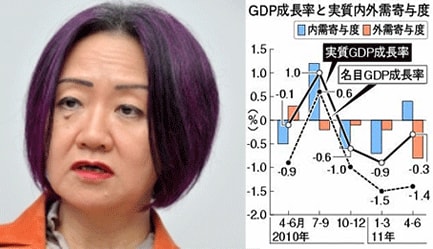

写真は、浜矩子・同志社大学教授。 グラフは内閣府が15日発表した4~6月期の GDP 速報値。

~~~~~~~~~~~~~~~~~~~~

かつて "英国病" なるコトバがありましたが、どうやら今度は新たな “日本病” が発生しているようです。 米国も "日本病" に?

★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★

「格下げ、ゼロ金利―米国に忍び寄る “日本化” の影」(8月15日 ウォール・ストリート・ジャーナル) _ ※追加2へ

「資本主義経済の終わりの終わり ドルの復活 夢のまた夢」(8月13日 日刊ゲンダイ) _ ※追加2へ

「ドル基軸通貨体制は終焉、通貨無極時代に__浜矩子・同志社大学教授」(8月8日 大崎明子/東洋経済オンライン) _ ※追加3へ

★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★

英国病 The British disease とは、1960年代以降のイギリスにおいて、経済が停滞する中、充実した社会保障制度や基幹産業の国有化等の政策によって、国民が高福祉に依存する体質となったり、勤労意欲が低下したり、既得権益にしがみついたりすることによって、さらに経済と社会の停滞を招くという現象を病理的に例えた言葉である (ウィキペディアから)。

英国病と日本病とは厳密にいうと、違うようです。 しかし 停滞する国家経済という意味合いにおいては同じようなもので、日本は失われた 10年 (1990年代) が 20年 (1990〜2000年代) となり、30年 (1990〜2010?年代) にも入ろうかとしています。 だが、大震災が一時的にせよ 日本経済への下押し圧力となったことは否めません。

内閣府が15日発表した4~6月期までの GDP 速報値の推移を見ると、ここ3期連続でマイナス成長を示しています。 そんな短期的な見方をしてもどうかと思いますが、1990年以降の日本経済は、97年の名目 515兆円 をピークに 440兆円 (1990年)〜479兆円 (2010年) の間で推移していますが、直近では 07年の 515兆円 から減り続けているのが現状です。

因に 世界の2010年 GDP は IMF レポートから $62T (約 5000兆円)、日本は $5.4T でシェア 8.7% (ウィキから)。

“日本病” の定義を探してみると、専門領域の話しは専門家にまかせ シロウトが考えるには __ 経済停滞 失業率の高どまり 国内産業の国外移転による輸入品の増加・それに伴う雇用の減少 少子化 人口減少 などが考えられますが、米国が違うのは「少子化 人口減少」で 人口は増えており、為替がドル安だということですね。

いずれにせよ、”経済停滞” これが最大の難題で 解決策は複雑多岐に渡りますから、誰かの ”鶴の一声でばっさり” というわけにはいかないようですね。

以上

※追加1_ 国債が格下げされ、ゼロ金利が今後2年間続く―。 新たな現実に立ち向かう米国の債券投資家が日本の経験から学ぼうとしている。

今月5日、スタンダード&プアーズ (S&P) は米国の長期債を最上級のトリプルAから格下げし、9日には米連邦準備理事会 (FRB) がゼロ金利政策を少なくとも2013年半ばまで継続すると表明した。 それ以来、債券のトレーダーは運用モデルの見直しに着手、多くが、1998年にトリプルAの格付けを失い、10年近くゼロ金利政策を続ける日本の経験を生かそうとしている。

米国と日本を比較する動きは過去にもあった。 しかし、トレーダーや投資家は、日米の共通点がここまで顕著になったことはないと指摘している。

モルガン・スタンレーで金利戦略を世界的に統括するジム・カーソンは「誰もが米国と比較できるデータを求めている。 巨大かつ発達した債券市場がある国で最も類似したケースは日本だ」と述べた。「米国と比較できるのは日本だけ。 まったく同じというわけではないが、最も近い」

ケネス・カットナーはニューヨーク連銀のエコノミスト時代、ドットコム・バブル崩壊後の米国がなぜ日本とは異なるのかについて論文を書いた。 日本の不動産バブル崩壊後と比べれば、当時の米国の株価下落はそれほどひどいものではなかったし、金融システムは強固で、米国政府には財政的なゆとりがあり、景気が悪化すれば財政出動に乗り出せた。 現在ウィリアムズ・カレッジ教授のカットナーは「当時は余裕があった」と語る。「今では、米国と日本は異なるとする根拠がなくなりつつある」

ウォール街では、かつては考えられなかったほどの水準まで落ち込んだ米国債の利回りと日本国債の利回りの比較が盛んに行なわれている。 アナリストは、1998年の国債格下げ後、日本の債券市場がどのように動いたかを確かめようと過去の記録を調査している。

ストラテジストは、米国債10年物の利回りは今後数カ月のうちに現在の 2.23% から 2% を割り込む可能性があるとみている。 日本の10年債利回りはしばらく前から 1.05% 前後で推移している。

FRB が9日にゼロ金利政策の継続を発表したことを受けて、短期国債の利回りも低下、日本と同水準となった。 2年債の利回りは日本がおよそ 0.15%で、米国は 0.18%。 1年債は日本がおよそ 0.12%、米国は 0.10% にとどまる。

RBS 証券 (コネチカット州スタムフォード) の国債担当チーフストラテジスト、ウィリアム・オドネルは日本の金利の推移に注目が集まっていると述べた。 オドネルはさらに、ゼロ近辺の短期金利と長期金利の低下は「日本から学んだ教訓」だと述べた。

オドネルは、米国の10年利回りは2012年半ばまでに 1.70% まで低下すると予想している。 モルガン・スタンレーのカーソンは 1.85% まで低下、場合によってはさらに下がるとみる (この予想はモルガン・スタンレーの正式な予測ではない)。 CRT キャピタル (コネチカット州スタムフォード) の国債担当チーフストラテジスト、デビッド・アデールは今年末までに 1.75~2.00% に落ち込むと予想している。

なんとか景気を回復させようと努力している政策当局にとっては警戒すべき見通しだ。 債券投資でそこそこの利回りを得たいと思っている国民にとってはいうまでもない。 さらに大きな懸念も生じている。 それは、1990年の不動産バブル崩壊後の日本のように、米国も景気が長期にわたって低迷する「失われた10年」に突入する寸前なのではないか、ということだ。

この懸念は今に始まったことではない。 金融危機以来、多くのアナリストや投資家が米国経済は日本の轍を踏むことになるかどうか問い続けてきた。

エコノミストは日本と米国では国債市場や政治制度、経済が大きく異なると指摘、何年もの間、この可能性を否定してきた。

確かに、両国にはまだ違いが多い。 国債市場についていえば、最も重要な違いはインフレ見通しだ。

日本では10年以上、緩やかながらデフレが続いており、日本の投資家は価格下落が続くと予想している。 固定利付き国債と物価連動国債の利回り格差 (=期待インフレ率) から判断すると、投資家は日本では今後10年間、価格が低下すると予想していることがわかる。 米国について同様のデータを見ると、米国の10年後のインフレ率はおよそ 2.2% になる。 インフレが起きれば、債券投資の運用益が目減りする。

また、格付け会社ムーディーズ・インベスターズ・サービスとフィッチ・レーティングスは、今のところ、米国債について最上級の格付けを維持している。

しかし、新たな類似点も浮上している。 その一つが、10年前の日本と同じように、米国が財政を引き締める可能性があるという点だ。

日本の不況は1990年代初めに始まった。 90年代半ばまでには景気回復に転じたため、政策当局は97年に歳出削減と増税を実施、その結果、日本は不況に逆戻りしたと、カリフォルニア大学サンディエゴ校の経済学者、星岳雄氏は言う。

米国経済が日本と同じ方向、つまり財政赤字への懸念から財政引き締めが行なわれる方向に向かっているのではないかと懸念する声も上がっている。 給与税減税や緊急失業給付など景気回復のために実施されていた措置も期限切れが迫り、このような懸念から、エコノミストは経済予測の下方修正に追い込まれている。

星氏は、短期的には財政拡大の継続、中期的には財政再建が望まれていると指摘、その双方を実現することは容易ではないと述べた。

そうしたなか、景気を支える責任を負わされる格好になっているのがバーナンキ FRB 議長だ。 議長は、これまで、日本の経験を警告として生かしながら積極的にデフレ回避に取り組んできた。

しかし、FRB が景気回復のために金融政策でできることはほとんどないとの声も聞こえる。

「米国は (日本銀行のような) 過ちは犯さなかった。 しかし、これは金融政策だけでは解決できない問題だ」とカットナーは述べた。

……………………………………………………

※追加2_ 史上初の「米国債格下げ」がもたらした衝撃はメガトン級だ。 ドル安に歯止めがかからず、世界中で株の暴落連鎖が続いている。 G7の緊急声明など市場はまったく相手にしなかった。 もはや世界恐慌に突入寸前といっていいだろう。 金融恐慌だったリーマン・ショックは民間が引き金だったから、国家が乗り出して乗り越えることができた。

しかし、今回は世界の経済大国・米国の財政 (巨額債務) が引き金だ。 救いようがない。 ドルの基軸通貨としての信認は失われ、ブレトン・ウッズ体制発足以来、約70年間続いてきたドル中心の国際通貨システムは完全崩壊だ。 資本主義の終わりの終わりといってもいい。 この先、世界経済はどうなってしまうのか――。

注目の米連邦公開市場委員会 (FOMC) は、ゼロ金利政策を2013年半ばまで継続する方針を決定。 この声明を受け、ダウは一時、200ドル 超下げる場面もあったが、結局 この日は大幅反発で終わり、NY市場の株価暴落はひとまず収まった。 が、これはあくまで一時的なこと。

現に、信用を失ったドルは再び売りが加速し、円はまたしても一時、76円台に突入だ。 米国の財政・経済は、一時的なカンフル剤では処方できないほど重体なのである。

「リーマン・ショック後に景気回復を図るために巨額の財政出動で大型景気対策を打ち、昨年11月からは QE2 (量的金融緩和政策) を実施して株高を演出してきた。 それでいったんは危機を脱出したのですが、無理をしたために今度は『官』(国家財政) に毒が回り、デフォルト懸念、国債格下げをもたらしたのです。

今回は歳出を削減しなければならないのですから、追加的な財政支援は困難。 リーマン・ショックの時のようにはいきません。 この先、歳出削減で米景気は確実に悪化します。 ドルの復活など夢のまた夢ですよ」(東海東京証券チーフエコノミスト・斎藤満氏)

超大国の衰退・没落が世界経済に与える影響は計り知れない。

「民間経済を恐慌から救う役割を果たすべき国家財政が、役割を果たせない時代に突入した」と指摘する同志社大教授の浜矩子氏がこう続ける。

「(1971年のニクソン・ショック以来) ドル基軸体制が終焉したといわれて久しいですが、ついに終わりの終わりですね。 世界の通貨体制は無重力、無極化に突入する。 真の基軸になる通貨がないどんぐりの背比べ時代が続きます」

米国という超大国の繁栄の下に回ってきた戦後の資本主義経済が、巨象ダウンでいよいよ立ち行かなくなったのだ。 代わりになる国も、通貨もないのが現状である。 ユーロも円も元も基軸には程遠い存在だ。

まさに無重力、無極化状態を迎える中で、実は、恐ろしい事態が進行する可能性がある。 斎藤満氏 (前出) がこう警告する。

「第1次大戦後にポンドが没落し、ドルが台頭するまでの混乱期と同じようなカオス (混沌) の時代に入るでしょう。 その中で、欧米各国はジャブジャブとカネを注ぎ込む "流動性の洪水" によってインフレに逃げ込み、債務問題を片付ける道を選ぶ可能性がある。 そんなことになったら、1% の富裕層しか生き残れない。 また、自国経済保護、景気刺激のため、世界中で通貨引き下げと金融緩和競争が起こり、超インフレ時代に突入する恐れさえあります」

無秩序が横行する中で、国家は完全に無力となる。「一握りのグローバル企業や、国際金融資本が世界経済を牛耳ることになる」(金融ジャーナリスト) というコワイ指摘も出ている。

■ この危機を認識できない菅ウスノロ首相で破綻は倍加する ■

かつてないカオスの時代に突入する中で、日本はどうなってしまうのか。

「本来なら世界でも突出した債権大国である日本 (米国債の保有高は 71兆円で世界2位) は、うまく立ち回れば世界経済の取りまとめ役になれるはず。 円も “隠れ基軸通貨” になる可能性を秘めています。 それには政治がこのグローバル時代の中で、自国も他国も繁栄できるように世界中の人のために奉仕することができるかどうかにかかっている。 政治家がその自覚を持っているかどうかです。 しかし、残念ながらこの国の政治は18世紀に生きているようなレベルでしかない。 絶望的ですね」(浜矩子氏=前出)

ドル安進行、超円高、世界株暴落連鎖といった事態を前に、国民に向けたメッセージも出せず、居座りを決め込んでいるだけの菅ウスノロ首相には、危機感も認識できていないのだろう。 それどころか、為替介入を口実に紙くずになりかねないドルを買い、米国債を買い支えていく。

その一方で 国民には復興増税を押し付ける。 不良債権と税収不足で国家財政は破綻に向け一直線だ。 そのうち大企業はすべて海外に逃げ出し、庶民は、家計はパンク、そのうえ失業の憂き目にあう。 国家もカネも株も無価値になりかねない21世紀の世界経済の中で、日本経済と庶民に待ち受ける運命は悲惨である。

……………………………………………………

※追加3_ 8月5日、スタンダード&プアーズが米国債の格付けを AA+ に引き下げた。 初の AAA の座からの陥落である。 かねて、ドル基軸通貨体制の終焉、1ドル=50円 時代が来ると主張していた、同志社大学の浜矩子教授に、話を聞いた。

――格付け会社スタンダード・アンド・プアーズが8月5日に米国債の格下げを発表、初めて、AAA の座から陥落しました。

「ドル基軸通貨体制の終焉の物語の最終幕を見ている思いだ。 ドルはもはや AAA というリスクゼロの通貨ではなくなり、基軸通貨としての命脈は名実ともに断たれた。 歴史認識からいえば、ニクソンショックで金から切り離されたときから、その運命は決まっていた。

ただ、それまで世界で幅広く使われ、多くの人々がドル建てで資産を持ち、ドルで決済を行っていた。 一気に紙くずにするには影響が大きすぎるので、騙し騙し使ってきた。 皆で、ドルが裸の王様であることに目をつぶってきた。

その後、ほぼ10年毎あるいはそれよりも短いスパンで、たびたび、こうした米ドルの『基軸通貨のフリ』を試す展開が市場で起きてきた。 リーマンショックはその最大のものとなった。

財政という国家の機能の根幹がここまでボロボロの状態になったことで、40年かけた大河ドラマの最後に来ているという感じだ。 イギリスのポンドが名実ともに、基軸通貨の地位を降りたのが、1947年、やはり40年の命運だった」

■ 過剰供給、ゼロ金利、格下げで吸引力失うドル ■

――これまでどおりに、金融緩和の実施、米国も QE3 (量的緩和第3弾) を発動するのではないかといわれています。 しかし、通貨の信認が問われているときに、このような政策が妥当でしょうか。

「良くはないが、成長を下支えしなければならないと考えるだろう。 結果として、通貨の供給量がますます増え、ドルの価値が落ちる。こうした矛盾に、いかにドルが基軸通貨として "ヤバイ" か、という状況が表れている。

ニクソンショックも、強いアメリカ、成長するアメリカのイメージを保持するために行われた金との兌換停止自体が、ドルの地位低下、インフレを引き起こすことだった」

――QE3 が米ドル暴落につながる可能性はないでしょうか。

「大いにある。 大局観に立てば、デフレ圧力があるので、目に見えるインフレにつながるかどうかは別だが、格下げを受け、金利もゼロ、実態的にはマイナスという状況では、米ドルは "吸引力" を失う。 そういうなかで、供給量を増やせばどうなるか。 ハイリスク・ローリターン通貨となってしまった」

――日本や中国は巨額のドルを外貨準備として保有しています。

「債権国である日本や中国がこれをどう乗り切っていくのか、難関だ。 中国は外貨準備に占めるドルの比率をそれなりに下げてきたが、日本は、このたびも円売りドル買い介入で増やしてしまっている。 中国や日本にとって最大の "大きすぎて潰せない" 不良債権だ。 担保も取っていない。 ホワイトハウスを差し押さえるわけにも行かないので、実態的には債権放棄、つまりドルの大幅減価とならざるをえないだろう。

企業経営は、腹をくくって、なるべくドルを取引に使わないという措置をとるしかない。 もっと早い時点から動くべきだったが、企業によっては、9割方を円建て取引に変えているという経営者もいる。 まだ全体としては、円建ては3割程度だと思うが、民間は自然体で合理的な選択をするだろう。

いまや、かつての基軸通貨であるポンドが下がっても大打撃を受ける人はいない。 同様に、ドル離れが進行中だ」

■ 円は「隠れ基軸通貨」、大人の対応求められる日本 ■

――著書で、ファイナンス通貨として世界中で使われている円を「隠れ基軸通貨」と呼んでいますね。

「『隠れ基軸通貨』という実態から政府も日本銀行も目を背けてきた。 自ら、グローバルな世界とつながり、グローバルな世界をファイナンスしている通貨の番人であるという認識を持って、政策を切り盛りするべきではあったが、そういうことは物凄く厄介なことだ。

こうした役割を認識したら、ゼロ金利をこんなに長期間にわたって続けることは到底容認できることではない。 日本銀行は、円の役割について自覚しているが、認めたくはないと言うことだろう。 自国だけの均衡を考えていたいものだ。

かつての西ドイツでもマルクが次の基軸通貨だと見なされることを恐れ、政府は腰が引けていた。 政府・政治というものは基本的に一国主義の行動をとらざるをえないものだ。

だが、自分の国さえよければよいという政策で、グローバル時代を乗り切っていけるのかどうかは疑問だ」

――日本が進むべき道は。

「日本は戦後、1ドル=360円 の相場の有利さを上手に使って、短期で奇跡の復興と発展を成し遂げた。 実は、世界最大の成熟債権大国という輝かしい地位にいる。 日本の前には誰もいない。

ところが、もうナンバーワンではないとか、ハングリー精神がなくなったとか、中国に負けるとかいっていることが情けない。 ウサギ小屋時代を懐かしんでさえいる。 もっと大人にならなければならない。

これからは栄えある地位を占めるために、一刻も早く 1ドル=50円 時代にして、ドルのくびきから開放されるべきだ。 目指すべきは『老楽 (おいらく) 国家』だ。

国内外で富を効率的効果的に使って、潰しあいではなく、分かち合いをすべきだ。 貿易収支ではなく、投資により所得収支を稼ぐ。

こうした時代には、分散と多様化が価値を持ち、地域経済が小宇宙となる。 成熟大国の新たな生き方のモデルを示すべき立場だ。 中央政府、地方政府はそのためにやるべきことを考えれば、これまでとは違う日本の姿が見えて来る。

■「21世紀のプラザ合意」でグローバル時代にふさわしい新たな枠組みづくりを ■

――そうすると、いまの危機に世界はどのように対処するべきなのでしょうか。

「21世紀のプラザ合意とも呼ぶべき枠組みで合意することだ。 基軸通貨ドルの安楽死、分相応な立場にソフトランディングさせるということだ。 皆で役割を分担して、"自分さえ良ければ" ではなく、協調して秩序あるドル安、管理できるドル安を実現する。

プラザ合意で決まったことは非常にまともだった。 ところが蓋を開けてみると、各国が "自分さえよければ" という姿勢で、動いた。 今度はそうならないように『プラザ合意を超えるプラザ合意』を実現しなければならない」

――著書で「基軸通貨なき時代」に入ったとしていますね。

「これだけグローバル化が進んで、ヒト・モノ・カネが世界中に動いていく。 とくに、カネは "すっ飛んで行ってしまう" 時代だ。 こうした時代には、もはやいままでのように、通貨を集約し、一つの通貨が覇権を握るやり方は機能しない。

20世紀は通貨集約の時代であったが、21世紀は通貨多極でもなくて、通貨無極時代だ。 分散と多様化の力学が働き、地域通貨が求められてくるのではないか。 国の数よりも通貨の数が少なくなった時代から、国の数よりも通貨の数が増える時代だ」

――ユーロはどのような方向に向かうのでしょうか。

「グローバル化時代に入る前に、ユーロの設計図は作られている。 集約の論理でできており、グローバル化時代と相性が悪い。 分散化、多様化を図るべきだ。

具体的には、統合欧州の中をいくつかのディビジョンに分けて、財政に苦しいところはマイナーリーグに落ちて、調整するような仕組みが必要だ。

実際に、既にひとつの金利は成り立たなくなっている。 ギリシャの金利水準はドイツの金利水準から遠ざかっている。 こういうことを認識して、新たな進化を考えるべきだ。 ユーロ安によって調整されるというのは一時的なことだ」

――中国はどのような役割を果たすのでしょうか。

「中国はこれから難しい。 いわば体の大きい天才子役だ。 世界は中国を世界の工場に仕立てようとしている。 大人が思春期の子どもに重い役割を押し付けているというのが実態だ。

天才子役は大人になったら名優にならないことが多い。 一党独裁の一方で経済は資本主義・市場主義という絵に描いた餅をどうするか。 大革命・大動乱にしないでソフトランディングできるか。 日本はそれを手助けする役割をになうべきだ」

――TPP は現代の鎖国、FTA は望ましくない、と主張していますね。

「自由貿易協定 (Free Trade Agreement) というネーミングがまやかしの元だ。 いずれも地域限定の排他的な取り組みだ。 相性の良いものだけで自由化を進めれば、他の国や地域が排除される事態が起きる。 実態は、貿易不自由化協定だ」

――WTO (世界貿易機関) の基本原則の実現が難しいというところからそうした動きが始まりました。

「グローバルな経済運営をするためには、いまこそ、WTO の理念である『自由、無差別、互恵』は、論理的なバックボーンとして有用だ。 GATT (関税および貿易に関する一般協定) からの本来の、分かち合い、協調という意味合いが、パックス・アメリカーナのなかで、米国の意向によって、振り回され、ゆがんでいた。

米国の力がなくなったことで、IMF (国際通貨基金) 体制は存在意義がなくなってくるが、WTO は価値が上がっていると思う。 FTA などやっている場合ではない。

グローバル時代は1990年から始まってようやく20年を迎える。日本を含め G20 諸国はグローバル時代の大人として、これからの時代の新たな枠組み、賢い付き合い方を考えなければならない。

“自分さえよければ” という形で、国民国家の閉鎖的な世界に戻るということはもう出来ないし、危険なことだからだ」

……………………………………………………

はま・のりこ

一橋大学経済学部卒。 三菱総合研究所ロンドン駐在員事務所長を経て、現職。 専門分野は国際経済学、欧州経済論。 番組出演など国内外メディアへの登場も多い。 近著に『「通貨」を知れば世界が読める』 『浜 矩子の「新しい経済学」 グローバル市民主義の薦め』など。

以上

~~~~~~~~~~~~~~~~~~~~

かつて "英国病" なるコトバがありましたが、どうやら今度は新たな “日本病” が発生しているようです。 米国も "日本病" に?

★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★

「格下げ、ゼロ金利―米国に忍び寄る “日本化” の影」(8月15日 ウォール・ストリート・ジャーナル) _ ※追加2へ

「資本主義経済の終わりの終わり ドルの復活 夢のまた夢」(8月13日 日刊ゲンダイ) _ ※追加2へ

「ドル基軸通貨体制は終焉、通貨無極時代に__浜矩子・同志社大学教授」(8月8日 大崎明子/東洋経済オンライン) _ ※追加3へ

★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★ ★

英国病 The British disease とは、1960年代以降のイギリスにおいて、経済が停滞する中、充実した社会保障制度や基幹産業の国有化等の政策によって、国民が高福祉に依存する体質となったり、勤労意欲が低下したり、既得権益にしがみついたりすることによって、さらに経済と社会の停滞を招くという現象を病理的に例えた言葉である (ウィキペディアから)。

英国病と日本病とは厳密にいうと、違うようです。 しかし 停滞する国家経済という意味合いにおいては同じようなもので、日本は失われた 10年 (1990年代) が 20年 (1990〜2000年代) となり、30年 (1990〜2010?年代) にも入ろうかとしています。 だが、大震災が一時的にせよ 日本経済への下押し圧力となったことは否めません。

内閣府が15日発表した4~6月期までの GDP 速報値の推移を見ると、ここ3期連続でマイナス成長を示しています。 そんな短期的な見方をしてもどうかと思いますが、1990年以降の日本経済は、97年の名目 515兆円 をピークに 440兆円 (1990年)〜479兆円 (2010年) の間で推移していますが、直近では 07年の 515兆円 から減り続けているのが現状です。

因に 世界の2010年 GDP は IMF レポートから $62T (約 5000兆円)、日本は $5.4T でシェア 8.7% (ウィキから)。

“日本病” の定義を探してみると、専門領域の話しは専門家にまかせ シロウトが考えるには __ 経済停滞 失業率の高どまり 国内産業の国外移転による輸入品の増加・それに伴う雇用の減少 少子化 人口減少 などが考えられますが、米国が違うのは「少子化 人口減少」で 人口は増えており、為替がドル安だということですね。

いずれにせよ、”経済停滞” これが最大の難題で 解決策は複雑多岐に渡りますから、誰かの ”鶴の一声でばっさり” というわけにはいかないようですね。

以上

※追加1_ 国債が格下げされ、ゼロ金利が今後2年間続く―。 新たな現実に立ち向かう米国の債券投資家が日本の経験から学ぼうとしている。

今月5日、スタンダード&プアーズ (S&P) は米国の長期債を最上級のトリプルAから格下げし、9日には米連邦準備理事会 (FRB) がゼロ金利政策を少なくとも2013年半ばまで継続すると表明した。 それ以来、債券のトレーダーは運用モデルの見直しに着手、多くが、1998年にトリプルAの格付けを失い、10年近くゼロ金利政策を続ける日本の経験を生かそうとしている。

米国と日本を比較する動きは過去にもあった。 しかし、トレーダーや投資家は、日米の共通点がここまで顕著になったことはないと指摘している。

モルガン・スタンレーで金利戦略を世界的に統括するジム・カーソンは「誰もが米国と比較できるデータを求めている。 巨大かつ発達した債券市場がある国で最も類似したケースは日本だ」と述べた。「米国と比較できるのは日本だけ。 まったく同じというわけではないが、最も近い」

ケネス・カットナーはニューヨーク連銀のエコノミスト時代、ドットコム・バブル崩壊後の米国がなぜ日本とは異なるのかについて論文を書いた。 日本の不動産バブル崩壊後と比べれば、当時の米国の株価下落はそれほどひどいものではなかったし、金融システムは強固で、米国政府には財政的なゆとりがあり、景気が悪化すれば財政出動に乗り出せた。 現在ウィリアムズ・カレッジ教授のカットナーは「当時は余裕があった」と語る。「今では、米国と日本は異なるとする根拠がなくなりつつある」

ウォール街では、かつては考えられなかったほどの水準まで落ち込んだ米国債の利回りと日本国債の利回りの比較が盛んに行なわれている。 アナリストは、1998年の国債格下げ後、日本の債券市場がどのように動いたかを確かめようと過去の記録を調査している。

ストラテジストは、米国債10年物の利回りは今後数カ月のうちに現在の 2.23% から 2% を割り込む可能性があるとみている。 日本の10年債利回りはしばらく前から 1.05% 前後で推移している。

FRB が9日にゼロ金利政策の継続を発表したことを受けて、短期国債の利回りも低下、日本と同水準となった。 2年債の利回りは日本がおよそ 0.15%で、米国は 0.18%。 1年債は日本がおよそ 0.12%、米国は 0.10% にとどまる。

RBS 証券 (コネチカット州スタムフォード) の国債担当チーフストラテジスト、ウィリアム・オドネルは日本の金利の推移に注目が集まっていると述べた。 オドネルはさらに、ゼロ近辺の短期金利と長期金利の低下は「日本から学んだ教訓」だと述べた。

オドネルは、米国の10年利回りは2012年半ばまでに 1.70% まで低下すると予想している。 モルガン・スタンレーのカーソンは 1.85% まで低下、場合によってはさらに下がるとみる (この予想はモルガン・スタンレーの正式な予測ではない)。 CRT キャピタル (コネチカット州スタムフォード) の国債担当チーフストラテジスト、デビッド・アデールは今年末までに 1.75~2.00% に落ち込むと予想している。

なんとか景気を回復させようと努力している政策当局にとっては警戒すべき見通しだ。 債券投資でそこそこの利回りを得たいと思っている国民にとってはいうまでもない。 さらに大きな懸念も生じている。 それは、1990年の不動産バブル崩壊後の日本のように、米国も景気が長期にわたって低迷する「失われた10年」に突入する寸前なのではないか、ということだ。

この懸念は今に始まったことではない。 金融危機以来、多くのアナリストや投資家が米国経済は日本の轍を踏むことになるかどうか問い続けてきた。

エコノミストは日本と米国では国債市場や政治制度、経済が大きく異なると指摘、何年もの間、この可能性を否定してきた。

確かに、両国にはまだ違いが多い。 国債市場についていえば、最も重要な違いはインフレ見通しだ。

日本では10年以上、緩やかながらデフレが続いており、日本の投資家は価格下落が続くと予想している。 固定利付き国債と物価連動国債の利回り格差 (=期待インフレ率) から判断すると、投資家は日本では今後10年間、価格が低下すると予想していることがわかる。 米国について同様のデータを見ると、米国の10年後のインフレ率はおよそ 2.2% になる。 インフレが起きれば、債券投資の運用益が目減りする。

また、格付け会社ムーディーズ・インベスターズ・サービスとフィッチ・レーティングスは、今のところ、米国債について最上級の格付けを維持している。

しかし、新たな類似点も浮上している。 その一つが、10年前の日本と同じように、米国が財政を引き締める可能性があるという点だ。

日本の不況は1990年代初めに始まった。 90年代半ばまでには景気回復に転じたため、政策当局は97年に歳出削減と増税を実施、その結果、日本は不況に逆戻りしたと、カリフォルニア大学サンディエゴ校の経済学者、星岳雄氏は言う。

米国経済が日本と同じ方向、つまり財政赤字への懸念から財政引き締めが行なわれる方向に向かっているのではないかと懸念する声も上がっている。 給与税減税や緊急失業給付など景気回復のために実施されていた措置も期限切れが迫り、このような懸念から、エコノミストは経済予測の下方修正に追い込まれている。

星氏は、短期的には財政拡大の継続、中期的には財政再建が望まれていると指摘、その双方を実現することは容易ではないと述べた。

そうしたなか、景気を支える責任を負わされる格好になっているのがバーナンキ FRB 議長だ。 議長は、これまで、日本の経験を警告として生かしながら積極的にデフレ回避に取り組んできた。

しかし、FRB が景気回復のために金融政策でできることはほとんどないとの声も聞こえる。

「米国は (日本銀行のような) 過ちは犯さなかった。 しかし、これは金融政策だけでは解決できない問題だ」とカットナーは述べた。

……………………………………………………

※追加2_ 史上初の「米国債格下げ」がもたらした衝撃はメガトン級だ。 ドル安に歯止めがかからず、世界中で株の暴落連鎖が続いている。 G7の緊急声明など市場はまったく相手にしなかった。 もはや世界恐慌に突入寸前といっていいだろう。 金融恐慌だったリーマン・ショックは民間が引き金だったから、国家が乗り出して乗り越えることができた。

しかし、今回は世界の経済大国・米国の財政 (巨額債務) が引き金だ。 救いようがない。 ドルの基軸通貨としての信認は失われ、ブレトン・ウッズ体制発足以来、約70年間続いてきたドル中心の国際通貨システムは完全崩壊だ。 資本主義の終わりの終わりといってもいい。 この先、世界経済はどうなってしまうのか――。

注目の米連邦公開市場委員会 (FOMC) は、ゼロ金利政策を2013年半ばまで継続する方針を決定。 この声明を受け、ダウは一時、200ドル 超下げる場面もあったが、結局 この日は大幅反発で終わり、NY市場の株価暴落はひとまず収まった。 が、これはあくまで一時的なこと。

現に、信用を失ったドルは再び売りが加速し、円はまたしても一時、76円台に突入だ。 米国の財政・経済は、一時的なカンフル剤では処方できないほど重体なのである。

「リーマン・ショック後に景気回復を図るために巨額の財政出動で大型景気対策を打ち、昨年11月からは QE2 (量的金融緩和政策) を実施して株高を演出してきた。 それでいったんは危機を脱出したのですが、無理をしたために今度は『官』(国家財政) に毒が回り、デフォルト懸念、国債格下げをもたらしたのです。

今回は歳出を削減しなければならないのですから、追加的な財政支援は困難。 リーマン・ショックの時のようにはいきません。 この先、歳出削減で米景気は確実に悪化します。 ドルの復活など夢のまた夢ですよ」(東海東京証券チーフエコノミスト・斎藤満氏)

超大国の衰退・没落が世界経済に与える影響は計り知れない。

「民間経済を恐慌から救う役割を果たすべき国家財政が、役割を果たせない時代に突入した」と指摘する同志社大教授の浜矩子氏がこう続ける。

「(1971年のニクソン・ショック以来) ドル基軸体制が終焉したといわれて久しいですが、ついに終わりの終わりですね。 世界の通貨体制は無重力、無極化に突入する。 真の基軸になる通貨がないどんぐりの背比べ時代が続きます」

米国という超大国の繁栄の下に回ってきた戦後の資本主義経済が、巨象ダウンでいよいよ立ち行かなくなったのだ。 代わりになる国も、通貨もないのが現状である。 ユーロも円も元も基軸には程遠い存在だ。

まさに無重力、無極化状態を迎える中で、実は、恐ろしい事態が進行する可能性がある。 斎藤満氏 (前出) がこう警告する。

「第1次大戦後にポンドが没落し、ドルが台頭するまでの混乱期と同じようなカオス (混沌) の時代に入るでしょう。 その中で、欧米各国はジャブジャブとカネを注ぎ込む "流動性の洪水" によってインフレに逃げ込み、債務問題を片付ける道を選ぶ可能性がある。 そんなことになったら、1% の富裕層しか生き残れない。 また、自国経済保護、景気刺激のため、世界中で通貨引き下げと金融緩和競争が起こり、超インフレ時代に突入する恐れさえあります」

無秩序が横行する中で、国家は完全に無力となる。「一握りのグローバル企業や、国際金融資本が世界経済を牛耳ることになる」(金融ジャーナリスト) というコワイ指摘も出ている。

■ この危機を認識できない菅ウスノロ首相で破綻は倍加する ■

かつてないカオスの時代に突入する中で、日本はどうなってしまうのか。

「本来なら世界でも突出した債権大国である日本 (米国債の保有高は 71兆円で世界2位) は、うまく立ち回れば世界経済の取りまとめ役になれるはず。 円も “隠れ基軸通貨” になる可能性を秘めています。 それには政治がこのグローバル時代の中で、自国も他国も繁栄できるように世界中の人のために奉仕することができるかどうかにかかっている。 政治家がその自覚を持っているかどうかです。 しかし、残念ながらこの国の政治は18世紀に生きているようなレベルでしかない。 絶望的ですね」(浜矩子氏=前出)

ドル安進行、超円高、世界株暴落連鎖といった事態を前に、国民に向けたメッセージも出せず、居座りを決め込んでいるだけの菅ウスノロ首相には、危機感も認識できていないのだろう。 それどころか、為替介入を口実に紙くずになりかねないドルを買い、米国債を買い支えていく。

その一方で 国民には復興増税を押し付ける。 不良債権と税収不足で国家財政は破綻に向け一直線だ。 そのうち大企業はすべて海外に逃げ出し、庶民は、家計はパンク、そのうえ失業の憂き目にあう。 国家もカネも株も無価値になりかねない21世紀の世界経済の中で、日本経済と庶民に待ち受ける運命は悲惨である。

……………………………………………………

※追加3_ 8月5日、スタンダード&プアーズが米国債の格付けを AA+ に引き下げた。 初の AAA の座からの陥落である。 かねて、ドル基軸通貨体制の終焉、1ドル=50円 時代が来ると主張していた、同志社大学の浜矩子教授に、話を聞いた。

――格付け会社スタンダード・アンド・プアーズが8月5日に米国債の格下げを発表、初めて、AAA の座から陥落しました。

「ドル基軸通貨体制の終焉の物語の最終幕を見ている思いだ。 ドルはもはや AAA というリスクゼロの通貨ではなくなり、基軸通貨としての命脈は名実ともに断たれた。 歴史認識からいえば、ニクソンショックで金から切り離されたときから、その運命は決まっていた。

ただ、それまで世界で幅広く使われ、多くの人々がドル建てで資産を持ち、ドルで決済を行っていた。 一気に紙くずにするには影響が大きすぎるので、騙し騙し使ってきた。 皆で、ドルが裸の王様であることに目をつぶってきた。

その後、ほぼ10年毎あるいはそれよりも短いスパンで、たびたび、こうした米ドルの『基軸通貨のフリ』を試す展開が市場で起きてきた。 リーマンショックはその最大のものとなった。

財政という国家の機能の根幹がここまでボロボロの状態になったことで、40年かけた大河ドラマの最後に来ているという感じだ。 イギリスのポンドが名実ともに、基軸通貨の地位を降りたのが、1947年、やはり40年の命運だった」

■ 過剰供給、ゼロ金利、格下げで吸引力失うドル ■

――これまでどおりに、金融緩和の実施、米国も QE3 (量的緩和第3弾) を発動するのではないかといわれています。 しかし、通貨の信認が問われているときに、このような政策が妥当でしょうか。

「良くはないが、成長を下支えしなければならないと考えるだろう。 結果として、通貨の供給量がますます増え、ドルの価値が落ちる。こうした矛盾に、いかにドルが基軸通貨として "ヤバイ" か、という状況が表れている。

ニクソンショックも、強いアメリカ、成長するアメリカのイメージを保持するために行われた金との兌換停止自体が、ドルの地位低下、インフレを引き起こすことだった」

――QE3 が米ドル暴落につながる可能性はないでしょうか。

「大いにある。 大局観に立てば、デフレ圧力があるので、目に見えるインフレにつながるかどうかは別だが、格下げを受け、金利もゼロ、実態的にはマイナスという状況では、米ドルは "吸引力" を失う。 そういうなかで、供給量を増やせばどうなるか。 ハイリスク・ローリターン通貨となってしまった」

――日本や中国は巨額のドルを外貨準備として保有しています。

「債権国である日本や中国がこれをどう乗り切っていくのか、難関だ。 中国は外貨準備に占めるドルの比率をそれなりに下げてきたが、日本は、このたびも円売りドル買い介入で増やしてしまっている。 中国や日本にとって最大の "大きすぎて潰せない" 不良債権だ。 担保も取っていない。 ホワイトハウスを差し押さえるわけにも行かないので、実態的には債権放棄、つまりドルの大幅減価とならざるをえないだろう。

企業経営は、腹をくくって、なるべくドルを取引に使わないという措置をとるしかない。 もっと早い時点から動くべきだったが、企業によっては、9割方を円建て取引に変えているという経営者もいる。 まだ全体としては、円建ては3割程度だと思うが、民間は自然体で合理的な選択をするだろう。

いまや、かつての基軸通貨であるポンドが下がっても大打撃を受ける人はいない。 同様に、ドル離れが進行中だ」

■ 円は「隠れ基軸通貨」、大人の対応求められる日本 ■

――著書で、ファイナンス通貨として世界中で使われている円を「隠れ基軸通貨」と呼んでいますね。

「『隠れ基軸通貨』という実態から政府も日本銀行も目を背けてきた。 自ら、グローバルな世界とつながり、グローバルな世界をファイナンスしている通貨の番人であるという認識を持って、政策を切り盛りするべきではあったが、そういうことは物凄く厄介なことだ。

こうした役割を認識したら、ゼロ金利をこんなに長期間にわたって続けることは到底容認できることではない。 日本銀行は、円の役割について自覚しているが、認めたくはないと言うことだろう。 自国だけの均衡を考えていたいものだ。

かつての西ドイツでもマルクが次の基軸通貨だと見なされることを恐れ、政府は腰が引けていた。 政府・政治というものは基本的に一国主義の行動をとらざるをえないものだ。

だが、自分の国さえよければよいという政策で、グローバル時代を乗り切っていけるのかどうかは疑問だ」

――日本が進むべき道は。

「日本は戦後、1ドル=360円 の相場の有利さを上手に使って、短期で奇跡の復興と発展を成し遂げた。 実は、世界最大の成熟債権大国という輝かしい地位にいる。 日本の前には誰もいない。

ところが、もうナンバーワンではないとか、ハングリー精神がなくなったとか、中国に負けるとかいっていることが情けない。 ウサギ小屋時代を懐かしんでさえいる。 もっと大人にならなければならない。

これからは栄えある地位を占めるために、一刻も早く 1ドル=50円 時代にして、ドルのくびきから開放されるべきだ。 目指すべきは『老楽 (おいらく) 国家』だ。

国内外で富を効率的効果的に使って、潰しあいではなく、分かち合いをすべきだ。 貿易収支ではなく、投資により所得収支を稼ぐ。

こうした時代には、分散と多様化が価値を持ち、地域経済が小宇宙となる。 成熟大国の新たな生き方のモデルを示すべき立場だ。 中央政府、地方政府はそのためにやるべきことを考えれば、これまでとは違う日本の姿が見えて来る。

■「21世紀のプラザ合意」でグローバル時代にふさわしい新たな枠組みづくりを ■

――そうすると、いまの危機に世界はどのように対処するべきなのでしょうか。

「21世紀のプラザ合意とも呼ぶべき枠組みで合意することだ。 基軸通貨ドルの安楽死、分相応な立場にソフトランディングさせるということだ。 皆で役割を分担して、"自分さえ良ければ" ではなく、協調して秩序あるドル安、管理できるドル安を実現する。

プラザ合意で決まったことは非常にまともだった。 ところが蓋を開けてみると、各国が "自分さえよければ" という姿勢で、動いた。 今度はそうならないように『プラザ合意を超えるプラザ合意』を実現しなければならない」

――著書で「基軸通貨なき時代」に入ったとしていますね。

「これだけグローバル化が進んで、ヒト・モノ・カネが世界中に動いていく。 とくに、カネは "すっ飛んで行ってしまう" 時代だ。 こうした時代には、もはやいままでのように、通貨を集約し、一つの通貨が覇権を握るやり方は機能しない。

20世紀は通貨集約の時代であったが、21世紀は通貨多極でもなくて、通貨無極時代だ。 分散と多様化の力学が働き、地域通貨が求められてくるのではないか。 国の数よりも通貨の数が少なくなった時代から、国の数よりも通貨の数が増える時代だ」

――ユーロはどのような方向に向かうのでしょうか。

「グローバル化時代に入る前に、ユーロの設計図は作られている。 集約の論理でできており、グローバル化時代と相性が悪い。 分散化、多様化を図るべきだ。

具体的には、統合欧州の中をいくつかのディビジョンに分けて、財政に苦しいところはマイナーリーグに落ちて、調整するような仕組みが必要だ。

実際に、既にひとつの金利は成り立たなくなっている。 ギリシャの金利水準はドイツの金利水準から遠ざかっている。 こういうことを認識して、新たな進化を考えるべきだ。 ユーロ安によって調整されるというのは一時的なことだ」

――中国はどのような役割を果たすのでしょうか。

「中国はこれから難しい。 いわば体の大きい天才子役だ。 世界は中国を世界の工場に仕立てようとしている。 大人が思春期の子どもに重い役割を押し付けているというのが実態だ。

天才子役は大人になったら名優にならないことが多い。 一党独裁の一方で経済は資本主義・市場主義という絵に描いた餅をどうするか。 大革命・大動乱にしないでソフトランディングできるか。 日本はそれを手助けする役割をになうべきだ」

――TPP は現代の鎖国、FTA は望ましくない、と主張していますね。

「自由貿易協定 (Free Trade Agreement) というネーミングがまやかしの元だ。 いずれも地域限定の排他的な取り組みだ。 相性の良いものだけで自由化を進めれば、他の国や地域が排除される事態が起きる。 実態は、貿易不自由化協定だ」

――WTO (世界貿易機関) の基本原則の実現が難しいというところからそうした動きが始まりました。

「グローバルな経済運営をするためには、いまこそ、WTO の理念である『自由、無差別、互恵』は、論理的なバックボーンとして有用だ。 GATT (関税および貿易に関する一般協定) からの本来の、分かち合い、協調という意味合いが、パックス・アメリカーナのなかで、米国の意向によって、振り回され、ゆがんでいた。

米国の力がなくなったことで、IMF (国際通貨基金) 体制は存在意義がなくなってくるが、WTO は価値が上がっていると思う。 FTA などやっている場合ではない。

グローバル時代は1990年から始まってようやく20年を迎える。日本を含め G20 諸国はグローバル時代の大人として、これからの時代の新たな枠組み、賢い付き合い方を考えなければならない。

“自分さえよければ” という形で、国民国家の閉鎖的な世界に戻るということはもう出来ないし、危険なことだからだ」

……………………………………………………

はま・のりこ

一橋大学経済学部卒。 三菱総合研究所ロンドン駐在員事務所長を経て、現職。 専門分野は国際経済学、欧州経済論。 番組出演など国内外メディアへの登場も多い。 近著に『「通貨」を知れば世界が読める』 『浜 矩子の「新しい経済学」 グローバル市民主義の薦め』など。

以上