今日は5時前に起き、浅田次郎の「母の待つ里」を少し読み、6時過ぎに畑に収穫に出かけた(これについては後日書く予定)。

朝食後、7時40分から城ヶ峰に出かけた(一週間に一回程度雁又山、池田山に出かける)。帰りに毎週金曜日に城ヶ峰の先の333m地点にある展望台まで出かけているOさんと出会い、しばらく立ち話。

家に帰り、少しだけバラの手入れをした。長雨と高温で葉がたくさん落ちてしまった株が出てきた一方で元気に咲いているバラもある。

昼寝のあと、涼しい部屋で今この文章を書いている。

昨日日経の株価が最高値をつけた。かたや外国為替市場では、円は1ドル161円を上回っている。

円安が進むのは、日米の金利差というのが今までの理解であったが、NISAによる円売りばかりではなく、今や日本経済、日本政府(含む日本銀行)に対する低評価のためとも言われる。

ここではなぜ低金利0金利が続くのか考えてみよう。もちろん種本があり、今回は河村小百合「日本銀行我が国に迫る危機」(講談社現代新書)。

その前に河浪武史「日本銀行の虚像と実像」を読んだが、危機の認識度が全く違う(河浪氏は日経新聞の記者、河村氏は経済学者の違い?)

2000年末、2005年末、2022年末と日銀のバランスシートの膨張振りを示したもの(同書36ページ)

安倍第二次政権が2012年に始まり、翌年就任した黒田日銀の総裁のもとで進められた大幅緩和・マネーストックの積み増し=国債の購入の結果、こうなってしまったのである。

※株価が大幅に上昇し、歓迎した面もあった、ことは認めざるを得ない。

同時並行的に国債発行額は積み重なり、今や国の借金は1297兆円(GDPの2倍を軽く超える水準)となった。

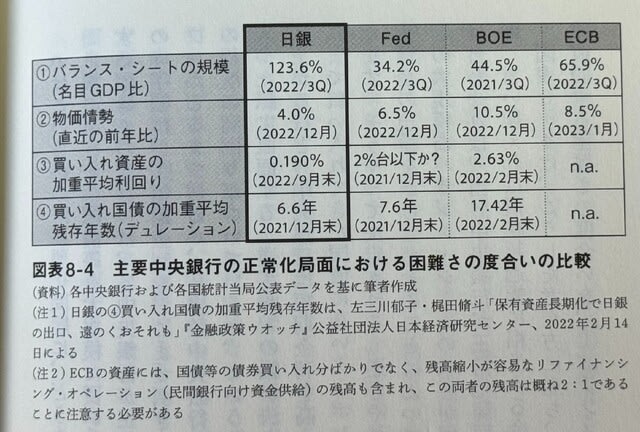

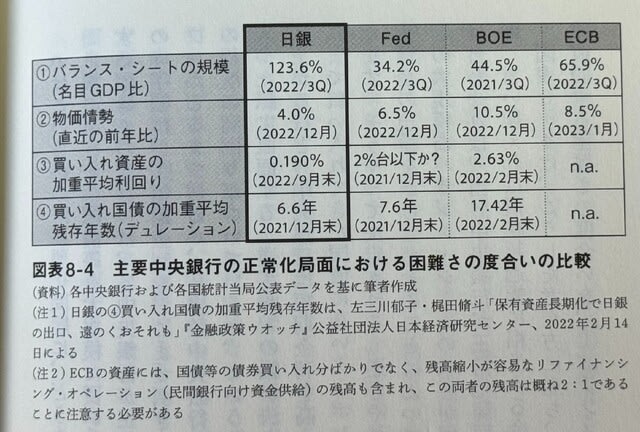

日銀のバランスシートの異常さは主要国中央銀行のそれと比べると異常さが際立つ。

ヨーロッパ債務危機(ギリシャ、イタリア等々)を経験したECBでも日本の半分

我が国はデフレを解消するためにこれほどまでの代償(国債残高及び日銀のバランスシートの大幅増)を払う必要があったのであろうか。もちろん、まだ真の代償は払っていない(円安は国民の大部分にとっては物価高という代償の一部となっているが)。

大幅な金融緩和=低金利に日本経済とりわけ企業はなれきってしまったのではないか。本来であれば適正な金利を支払い、それが出来ない企業は淘汰される。競争を忘れた日本経済はますます世界的な地位を低下させている。この一因が低金利にあったのでないか(茹でガエル状態にあった)。

しかし、金融正常化への道はハードルが極めて高い。一つは積み上がった国の借金。

1980年代~1990年代後半まで国債残高は150兆円から300兆円まで増えた。この時の利払い費はおよそ10兆円。残高が1297兆円となった24年度予算では9.7兆円でほとんど変わっていない。

金利が少し上がるだけで、国の利払い費は大幅に増える。こうなればプライマリーバランスの赤字はなくなるどころではない。

もう一つは日銀の積み上がったバランスシートにある。日銀は多額の国債(589兆円、総額の45%)を所有しているが、そこに付けられている利息は平均で0.221%。借方にある当座預金には0.1%の利息を付けているのが200兆円あまりある。したがって金利を上げると日銀はたちまち赤字になってしまう。さらに所有している国債は帳簿上で減価(含み損1%上昇で28.6兆円)となってしまう。日銀の破綻を防ぐためには借金まみれの国が資金を注入するという笑えない事態に陥る。

※国債すなわち債券は、利子が上がると債券価格が上がるという関係にある。国債を償還期限まで持ち続ければ、額面での償還は保証される。

我が国、そして国民はいずれ大幅緩和の代償(戦後すぐの預金封鎖、財産税の課税あるいはギリシャなどの例)を支払わなければならないと覚悟しておく必要がある。

朝食後、7時40分から城ヶ峰に出かけた(一週間に一回程度雁又山、池田山に出かける)。帰りに毎週金曜日に城ヶ峰の先の333m地点にある展望台まで出かけているOさんと出会い、しばらく立ち話。

家に帰り、少しだけバラの手入れをした。長雨と高温で葉がたくさん落ちてしまった株が出てきた一方で元気に咲いているバラもある。

昼寝のあと、涼しい部屋で今この文章を書いている。

昨日日経の株価が最高値をつけた。かたや外国為替市場では、円は1ドル161円を上回っている。

円安が進むのは、日米の金利差というのが今までの理解であったが、NISAによる円売りばかりではなく、今や日本経済、日本政府(含む日本銀行)に対する低評価のためとも言われる。

ここではなぜ低金利0金利が続くのか考えてみよう。もちろん種本があり、今回は河村小百合「日本銀行我が国に迫る危機」(講談社現代新書)。

その前に河浪武史「日本銀行の虚像と実像」を読んだが、危機の認識度が全く違う(河浪氏は日経新聞の記者、河村氏は経済学者の違い?)

2000年末、2005年末、2022年末と日銀のバランスシートの膨張振りを示したもの(同書36ページ)

安倍第二次政権が2012年に始まり、翌年就任した黒田日銀の総裁のもとで進められた大幅緩和・マネーストックの積み増し=国債の購入の結果、こうなってしまったのである。

※株価が大幅に上昇し、歓迎した面もあった、ことは認めざるを得ない。

同時並行的に国債発行額は積み重なり、今や国の借金は1297兆円(GDPの2倍を軽く超える水準)となった。

日銀のバランスシートの異常さは主要国中央銀行のそれと比べると異常さが際立つ。

ヨーロッパ債務危機(ギリシャ、イタリア等々)を経験したECBでも日本の半分

我が国はデフレを解消するためにこれほどまでの代償(国債残高及び日銀のバランスシートの大幅増)を払う必要があったのであろうか。もちろん、まだ真の代償は払っていない(円安は国民の大部分にとっては物価高という代償の一部となっているが)。

大幅な金融緩和=低金利に日本経済とりわけ企業はなれきってしまったのではないか。本来であれば適正な金利を支払い、それが出来ない企業は淘汰される。競争を忘れた日本経済はますます世界的な地位を低下させている。この一因が低金利にあったのでないか(茹でガエル状態にあった)。

しかし、金融正常化への道はハードルが極めて高い。一つは積み上がった国の借金。

1980年代~1990年代後半まで国債残高は150兆円から300兆円まで増えた。この時の利払い費はおよそ10兆円。残高が1297兆円となった24年度予算では9.7兆円でほとんど変わっていない。

金利が少し上がるだけで、国の利払い費は大幅に増える。こうなればプライマリーバランスの赤字はなくなるどころではない。

もう一つは日銀の積み上がったバランスシートにある。日銀は多額の国債(589兆円、総額の45%)を所有しているが、そこに付けられている利息は平均で0.221%。借方にある当座預金には0.1%の利息を付けているのが200兆円あまりある。したがって金利を上げると日銀はたちまち赤字になってしまう。さらに所有している国債は帳簿上で減価(含み損1%上昇で28.6兆円)となってしまう。日銀の破綻を防ぐためには借金まみれの国が資金を注入するという笑えない事態に陥る。

※国債すなわち債券は、利子が上がると債券価格が上がるという関係にある。国債を償還期限まで持ち続ければ、額面での償還は保証される。

我が国、そして国民はいずれ大幅緩和の代償(戦後すぐの預金封鎖、財産税の課税あるいはギリシャなどの例)を支払わなければならないと覚悟しておく必要がある。