12月4日のOPEC総会以降、原油・天然ガス価格の下落が止まらない。

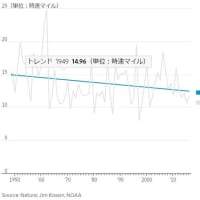

12月14日のニューヨーク商業取引所では、イランが原油輸出を増加させる方針を改めて表明したことで6年10カ月ぶりにWTI原油価格が1バレル=35ドルを割り込み、天然ガス価格も約14年ぶりの安値となった(100万BTU=1.9ドル)。

北海ブレント原油価格も一時約11年ぶりの安値に近づいた(同36.4ドル)。

OPECが12月10日に公表した月報によれば、加盟国の11月の原油生産量は約3170万バレルとなり、2012年4月以降で最大となった。

米国の原油生産もバーミアン地区(テキサス州とニューメキシコ州にまたがる地域)でのシェールオイルの生産が堅調なため、日量900万バレル台と歴史的な高水準が続いている(12月11日付日本経済新聞)

国際エネルギー機関(IAEA)も12月11日に「世界の石油市場は少なくとも2016年末までに供給過剰の状態が続く」との見方を明らかにした。

12月14日付ブルームバーグによると、ヘッジファンドなど投機家による原油価格下落を見込む売りポジションが過去最高に達しているという。

2014年11月のOPEC総会後に原油価格が1バレル=20ドルも急落したことを思い起こせば、1バレル=20ドル台という水準は想定内になったといってよいだろう(「10ドル割れもあり得る」との見方も出始めている)。

■ 米国で急速に広がるジャンク債への懸念

原油価格が長期にわたり低迷するとの認識が広がったことで、世界の金融市場は「リスクオフ」(リスクの少ない資産に資金が向かいやすい相場状況)に追い込まれてしまった。

そのあおりを最も受けているのはシェール企業が資金調達のために大量に発行しているジャンク債市場である。

米国でジャンク債(高リスク、高利回りの投機的要素が強い株)への懸念が急速に広がっている。

きっかけは、12月9日、米ウオール街で著名な投資会社サード・アベニュー・マネジメントが、ジャンク債に投資するファンドからの資金(約7.9億ドル)引き出しを凍結するという異例の対応を発表したことだ。

11日に、米ヘッジファンドがジャンク債投資の失敗から償還停止を発表したことも、市場の不安をさらに拡大させた。

市況の著しい悪化により、ジャンク債ファンドの「大虐殺」が続くと市場関係者は予想している(12月14日付ブルームバーグ)。

米投資会社の解約停止は、日本の市場関係者にも、世界金融危機に至る発端となった2007年の「パリバ・ショック」を思い出させた(12月14日付日本経済新聞)。

パリバ・ショックとは、リーマン・ショックの約1年前の2007年8月に、BNPパリバ傘下のファンドがサブプライム問題の深刻化を背景に投資家からの解約凍結を突然発表したことを指す。

これにより世界の金融市場が事の重大性に気づき、その後のリーマン・ショックにつながり、金融危機を招く結果となった。

米議会は二度とこうした悲劇を繰り返さないように、2010年7月に金融制度改革(ドッド・フランク)法を制定して金融機関の投機的行動を抑制するとともに、米FRBも厳しいストレステストを導入して金融機関の経営健全化に努めている。

しかし「シャドーバンキング」と呼ばれる金融セクターへの規制導入は大きく立ち遅れており、専門家の間でも「リーマン・ショックの再現はないとは言い切れない」との見解が支配的である。

中国のシャドーバンキング問題が注目を集めているが、2013年11月に金融安定理事会(FSB)が公表した調査結果によれば、世界のシャドーバンキングの規模は約71兆ドルであり、国別で見れば米国の26兆ドルが最大で、ユーロ圏が22兆ドルと続いている。

セクター別の内訳は投資ファンドが21兆ドルと全体の35%を占めており、このことから今後の金融危機の火種は欧米の投資ファンドの中に存在する可能性が高いことが分かる。

■ ジャンク債市場の見通しはますます暗い

12月14日の欧州信用市場は、前述のサード・アベニュー・ショックで米国以上の衝撃が走った感が強い。

運用先に困る欧州勢がサブプライムローン関連商品を米国勢以上に保有していたように、ジャンク債関連商品を大量購入しているのではないだろうか。

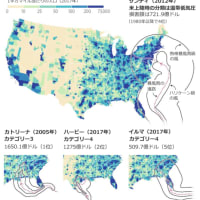

リーマン・ショック後のシェール革命などの追い風を受けてエネルギー関連企業が2010年以降に発行した社債の総額は約2兆ドルであり、その多くは小規模のシェールオイル・ガス企業が発行したジャンク債である。

しかしジャンク債の現在のデフォルト率はリーマン・ショック直後の水準にまで上昇しており、総額2360億ドルとされるジャンク債ファンドは過去7年で最悪のパフォーマンスになりそうである。

原油価格の低迷が長期化し、多くのシェール企業にとっての命綱であるヘッジ(将来販売する原油価格を高値で先物予約する)がますます困難になっているため、ジャンク債市場の見通しはますます暗いと言わざるを得ない。

ジャンク債市場では天然ガス価格下落による電気料金の引き下げが電力会社の経営破綻が増加させるとの連想から電力会社が発行するジャンク債にまで懸念が広がっている(12月11日付ウオールストリートジャーナル)。

また、シェール企業に対するレバレッジド・ローン(ハイリスク・ハイリターンのローン)を束ねたローン担保証券(CLO)にも悪影響が及び始めている(12月15日付ブルームバーグ)。

ジャンク債ショックを契機に市場関係者の間で疑心暗鬼が広まれば、懸念材料である金融商品に関するリスクヘッジに今後関心が高まるのは理の当然である。

■ 大手商品取引会社が次の金融危機の台風の目に

リーマン・ショックの直接の引き金となったのは「クレジット・デフォルト・スワップ」(CDS)だが、CDSを含むデリバテイブの市場規模はリーマン・ショック直後に縮小したもの、その後急回復している(想定元本は600兆ドル超)。

業績が悪化し、CDSが急上昇した大手商品取引会社グレンコア(本拠地はスイス)について以前紹介したが、その後、同社は「来年中に100億ドルの債務削減を行う」という野心的な目標を掲げ株価の回復に努力していた。

だがジャンク債ショックが吹き荒れる12月14日の欧州株式市場でグレンコア株は売り浴びせに遭い、2009年以来の安値に沈んでしまった。

米国の金融規制強化により業務を思うように拡大できない金融機関を尻目に、業績を急拡大してきたのは大手商品取引会社である。

だが筆者は彼らが次の金融危機の「台風」の目になるのではないかと心配している。

そのような心配をよそに、グレンコアと並ぶ大手商品取引会社であるトラフィギュラ(本拠地はオランダ)が12月14日に年次報告を公表した。

同社の原油と石油製品の取引部門の粗利益が17億ドルとなり、創業以来22年で最高に達したという(12月15日付ブルームバーグ)。

しかし彼らのドル箱であった「価格の上昇を見込んでタンカーで原油を貯蔵する」という方法は今や利益を生まなくなっている(12月11日付ブルームバーグ)。

現在の原油市場もリーマン・ショック後と同様の「コンタンゴ」(期先の価格が高く期近になるほど価格が安くなる状態)の状況にあるが、原油価格の回復ペースが遅いと見込まれているため、買い手がなかなか見つからず、タンカー貯蔵が利益を生まず用船代などコストばかりが積み上がっているからだ。

同社が11月末に原油価格下落の影響で旗艦ファンドの閉鎖を余儀なくされている(12月1日付ブルームバーグ)点も気になるところだ(前述の年次報告によれば、2008年に500億ドル強の規模を誇っていた商品ファンドの資金は100億ドル弱まで縮小したという)。

ベア・スターンズもJPモルガンに買収される半年前の2007年7月に傘下のファンドを閉鎖しているからだ。

中東湾岸諸国のSWFが原油価格下落により今年の第3四半期に190億ドルの資金を引きあげる(12月7日付フィナンシャル・タイムズ)という悪条件も手伝ってか、多くの商品取引会社は資金確保のために株式売却を進めている。

しかし、買い手が見つからない状態に陥っているという(12月4日付ブルームバーグ)。

原油価格の想定外の下落は、2001年に破綻した米エンロンが先物取引で大やけどしたように大手商品取引会社の簿外債務も急拡大させている可能性が高い。

1990年代後半の原油価格下落をきっかけに経営破綻した米エンロンは、経営破綻するまで最高益を誇っていた。

大手商品取引会社の最高益の決算が粉飾決算でないことを祈るばかりである。

■ ジャンク債バブル崩壊は何をもたらすのか

1980年から始まった世界全体を巻き込む資産バブルのことを著名な投資家のジョージ・ソロス氏は「スーパーバブル」と名付けている。

このスーパーバブルはリーマン・ショックにより一時的に縮小したが、その後の7年間でリーマン・ショック以前を凌ぐ勢いにまで膨張したと言われている。

原油安に流れを一変させた2008年7月のECBの利上げが金融危機のトリガーの1つになった(2カ月後に破綻したリーマン・ブラザーズは原油高に望みをかけていた)ように、16日のFRBの利上げ決定が次の金融危機を誘発すると懸念する専門家も出始めている。

次の金融危機が起きたとしても、その火種はリーマン・ショックほど大きいものではないかもしれない。

しかしジャンク債バブル崩壊に端を発して生じる金融危機は、リーマン・ショックとは異なり、今後長期にわたるデフレを世界経済にもたらすのではないだろうか。

19世紀の欧州は1873年から1896年までの長いデフレを経験した。

『資本の世界史』(太田出版)の著者であるウルリケ・ヘルマン氏は、「その間に軍国主義や純血主義による反ユダヤ主義、植民地を巡るグローバルな競争が先鋭化し、その後の二度の世界戦争やホロコーストにつながった」と指摘する。

世界経済全体にデフレの暗雲が立ちこめる中、この問題が世界的な地政学的リスク上昇に転化することをなんとしても避けなければならない。

だが、現下の世界情勢を見ていると心細い限りと言わざるを得ない。

藤 和彦