1月28日

日経平均 2万6717.34円(+547.04円)

TOPIX 1876.89(+34.45)

出来高 13億2965万株

長期金利(新発10年国債) 0.165%(+0.010)

1ドル=115.64円(0.87円安)

1月24日 2万7588円 10億8096万株 2兆6447億円

1月25日 2万7131円 13億2031万株 3兆1569億円

1月26日 2万7011円 10億3347万株 2兆6676億円

1月27日 2万6170円 15億4526万株 3兆8216億円

1月28日 2万6717円 13億2965万株 3兆3464億円

■株探ニュース 2022.1.29

--------------------------------------------------------------------------------------

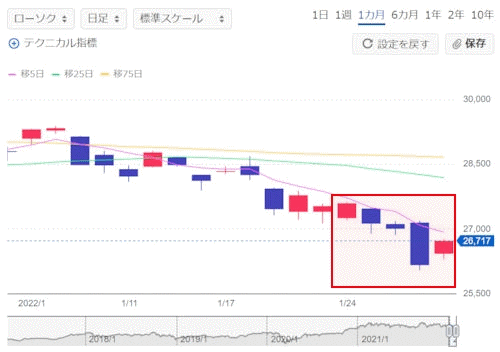

今週の【早わかり株式市況】大幅に4週続落、米金融政策転換とウクライナ情勢を嫌気インフレ警戒で日米ともに波乱の展開

■今週の相場ポイント

1.日経平均は4週連続の下落、FOMC前後に大波乱展開で昨年来安値圏に沈む

2.FRBの金融政策転換に加えウクライナ情勢も嫌気、リスク回避の売り鮮明に

3.27日(木)は一時900円超の下落、一気に2万6000円大台攻防の様相

4.週末は自律反発狙いの買いで持ち直すも、週間ベースの下げ幅は800円超に

5.週を通じて半導体関連株への売りが目立ち、全体リスクオフ相場の象徴となる

■週間 市場概況

今週の東京株式市場は日経平均株価が前週末比804円(2.92%)安の2万6717円と4週連続で下落。

今週は25日~26日に行われたFOMC(米連邦公開市場委員会)の結果にマーケットの耳目が集まったが、結果的に日米株市場ともに波乱展開を強いられた。

FRB(米連邦準備理事会)の金融引き締め政策への転換が改めて意識されたほか、ウクライナ情勢を巡る地政学リスクも株価の下げ要因となった。

24日(月)は前週末の米株急落を受け日経平均は安く始まったものの、その後は下げ渋った。

米ハイテク株が売られる流れが続いており、東京市場もその影響を受けたが、堅調な米株価指数先物の動きを横目にプラス圏に切り返した。

しかし25日(火)は急反落。

FRBの変節を警戒したリスク回避の売りに加え、緊迫化するウクライナ情勢も重荷となり、日経平均は457円の大幅安。

一時は2万7000円ラインを下回る場面もあった。

取引終盤は空売りの買い戻しでやや下げ渋ったが、半導体関連株への売りが目立ち、全体指数を押し下げた。

26日(水)もFOMCの結果発表を目前に買い手控えムードは強く、下値模索の展開を強いられた。

半導体主力株の一角に買い戻しが入ったが戻し切れず、引けにかけて手仕舞い売りを浴び、日経平均は約5カ月ぶりに昨年来安値を更新。

そして27日(木)は今週のクライマックスといってもよい。

FOMCを通過して不透明感払拭が期待されたが、結果的にFRBのタカ派傾斜が鮮明となったことで、海外投資家を中心に売りがかさみ、日経平均の下げ幅は一時900円超に広がる波乱安に。

一時は2万6000円大台攻防の様相をみせた。

そして週末28日(金)は、ようやく自律反発局面に移行。

日経平均は前日までの3営業日合計で1400円強の下落をみせていたこともあり、押し目買いやショートカバーを誘発、500円を超える上昇をみせ、2万6700円台まで水準を戻して今週の取引を終えている。

■来週のポイント

米国の金融政策転換とウクライナ情勢を巡る地政学リスクへの警戒が続くとみられるだけに、来週も下値を探る不安定な展開になりそうだ。

重要イベントとしては、国内では31日朝に発表される12月鉱工業生産や2月1日朝に発表される12月の完全失業率と有効求人倍率が注目される。

海外では31日発表のユーロ圏10~12月期GDPや2月1日発表の米国1月ISM製造業景況指数、4日発表の米国1月雇用統計に注視が必要だろう。

なお、中国は1月31日から2月6日までは春節休暇となる。

■日々の動き(1月24日~1月28日)

1月24日(月) 小反発、米株安受け朝安も後半切り返しプラス圏浮上

日経平均 27588.37(+66.11) 売買高10億8096万株 売買代金2兆6447億円

1月25日(火) 急反落、リスクオフの売り強まり一時2万7000円割れ

日経平均 27131.34(-457.03) 売買高13億2031万株 売買代金3兆1569億円

1月26日(水) 続落、FOMCの結果発表を控えリスク回避の売りが優勢

日経平均 27011.33(-120.01) 売買高10億3347万株 売買代金2兆6676億円

1月27日(木) 急落、FOMCを受けリスク回避の売りが表面化

日経平均 26170.30(-841.03) 売買高15億4526万株 売買代金3兆8216億円

1月28日(金) 4日ぶり反発、値頃感から自律反発狙いの買いが流入

日経平均 26717.34(+547.04) 売買高13億2965万株 売買代金3兆3464億円

■セクター・トレンド

(1)全33業種中、24業種が下落

(2)日電産など電機、HOYAなど精密機器、トヨタなど自動車といった輸出株が売られた

(3)リクルートなどサービス、ZHDなど情報・通信といった内需株も総じて安い

(4)日本製鉄など鉄鋼、住友電など非鉄、商船三井など海運といった景気敏感株も軟調

(5)金融はSBIなど証券、オリックスなどその他金融が下落も

東京海上など保険、三菱UFJなど銀行は上昇

(6)INPEXなど鉱業株が値上がり率トップ

■【投資テーマ】週間ベスト5 (株探PC版におけるアクセス数)

1(1) メタバース 普及初期段階で22年の一大注目テーマへ

2(57) 国土強靱化 首相が施政方針演説で災害対策に強い覚悟と表明

3(3) 半導体

4(2) 電気自動車(EV)

5(4) 半導体製造装置

※カッコは前週の順位

株探ニュース(minkabu PRESS)

■モーニングスター 2022.1.30

-------------------------------------------------------------------------------------------

株式週間展望=需給好転に要時間も、好業績銘柄マーク/日経平均予想レンジ:2万5500~2万7500円

今週は米国のFOMC(米連邦公開市場委員会)通過後に株式市場がパニック発作的な売りに見舞われ、日経平均株価が2020年11月以来の水準まで突っ込んだ。

2万7000円どころの防衛ラインが破られたことで下値不安が増した状況だが、日米企業の決算は好内容が目立つ。

需給の本格好転にはまだ時間を要するかもしれないものの、業績相場への移行を基本シナリオに個別銘柄をマークしたい。

<米国株の下値調べ焦点>

FOMCではFRB(米連邦準備制度理事会)の金融引き締め方向が再認識され、先行していたアク抜けムードは吹き飛んだ。

22年中の利上げ回数や資産縮小の概要が見極めにくいままとなり、結果的に手じまいの加速に結び付いた。

信用取引絡みの現物株処分も膨らむ中で、ロシアとウクライナをめぐる地政学リスクや、新型コロナウイルスに対する「まん延防止等重点措置」の拡大が重なり、下値買い意欲をそいでいる。

日経平均の28日の終値は2万6717円と、前日比で547円上昇した。

しかし油断はできず、オプション市場の建玉の分布を踏まえると、2万5000円までの下げも視野に入れておく必要がある。

2万6000円台以下は累積出来高が少ないため、売り圧力が増せば需給は安定しづらい。

また、いったん自律反発の勢いが強まっても、戻り待ちの壁は厚そうだ。

世界的な株安の流れは、米国市場が持ち直さないうちは収まらないと考えられる。

今週のNYダウは先物が3万3000ドル水準の安値を付け、直後のリバウンドで長い下ヒゲを引いた。

ナスダック総合指数も同じような動きをしており、これで目先の底を打ったのかが焦点だ。

現物ベースのNYダウは3万3150ドルを起点に下値を切り上げており、その継続性が注目される(本稿は日本時間28日午後3時時点)。

一方、主要企業の21年10~12月業績や、22年1~3月見通しは市場予想を上回るケースが多い。

サプライチェーンのネックやインフレによる経済収縮への不安が残るとはいえ、好実態を無視し続けることもできないのではないか。

特に、半導体関連は調整の続く株価とは対照的に、需要が極めて強い。

EV(電気自動車)ではテスラが、決算後に大きく売り込まれたとはいえ収益動向は堅調だ。

アップルもコンセンサスを超越する好決算を打ち出した。

<目先スタンスを明確に>

好業績株の中でも、既にPBR(株価純資産倍率)が1倍を割り込んでいるような銘柄については、早晩打診買いにより地盤が固まる可能性がある。

長期戦とみて腹を据えるのも一手だ。

また、現金比率を高めておきたい場合は、保有株が戻りの途上にあっても思い切って整理するべきだ。

FRBの金融引き締めのイメージがはっきりしない以上、早くても3月の利上げ開始までは急落に遭遇する局面が想定され、中途半端なスタンスは命取りになりかねない。

来週は日本で10~12月決算発表が最初のピークを迎える。

足元の収益動向の堅調さがより色濃くなれば、相場は選別物色の傾向を示し始めるだろう。

景気敏感企業は31日にコマツやTDK、レーザーテックなど、2月1日に村田製作所やキーエンス、2日にソニーグループやデンソー、3日に日本製鉄などが開示する。

海外は米国で1日に1月ISM製造業景況指数が発表されるほか、2日に1月ADP雇用統計、4日に1月雇用統計が出る。

インフレは人手不足による要因が大きいだけに、注目度はいつもに増して高い。

欧州では3日にECB(欧州中央銀行)理事会。

2日のOPECプラスでは増産ペースの維持が見込まれる。

中国は6日まで春節(旧正月)休暇となり、4日に北京五輪の開幕式がある。

日経平均の予想レンジは2万5500~2万7500円と広めに取る。

提供:モーニングスター社

※コメント投稿者のブログIDはブログ作成者のみに通知されます