Financial Crisis: The next decade could be our very own Great Depression

(金融危機:次の10年間は、英吉利専用大恐慌かもしれない)

By Edmund Conway, Economics Editor

Telegraph:27/09/2008

(金融危機:次の10年間は、英吉利専用大恐慌かもしれない)

By Edmund Conway, Economics Editor

Telegraph:27/09/2008

For the first time in as long as I can remember, I find myself on George W. Bush's side. It's rather lonely. The US President has been wrong about so much during his eight years in office that it is tempting to dismiss his warnings of the impending financial apocalypse as yet more hyperbole - the boy crying wolf.

記憶にある限り初めてのことだけど、今回ばかりはジョージ・ブッシュの味方だ。

かなり孤独だけど。

この8年間の任期中、アメリカ大統領はかなり沢山のことについて間違っていたわけでね。

だから藪さんが、金融アポカリプスになっちゃうぞ!って警告したって「んなわけねーだろ」と言いたくなるもわかるよ。

狼少年乙、ってやつさ。

Unfortunately, this time I suspect he's right. Treasury Secretary Hank Paulson's bail-out is far from perfect, but without it the American and British economies face a crunch the likes of which we can hardly imagine. But how much money would you put on the likelihood of the lamest of lame-duck presidents driving the plan into law?

でも残念ながら、今回ばかりは正しいんじゃない?

ハンク・ポールソン財務長官の救済策なんて、そりゃ完璧には程遠いよ。

でもあれがなければ、アメリカ経済もイギリス経済も、僕らの想像を遙かに超えたクランチに直面するわけさ。

とはいえ…レイムダック世界のレイムダック族のレイムダック酋長である大統領閣下が、これを可決させられるかどうか…君ならいくら賭ける?

Not much, if the chaotic negotiations in the White House on Thursday night are anything to go by. As the $700 billion plan to prevent the world's biggest economy slumping into the worst recession in living memory was thrown off the road by a cabal of conservative Republicans, the administration suffered an apparent nervous breakdown. Having survived the invasion of Iraq and Afghanistan and the terrorist attacks in September 2001, it took a financial crisis to bring true chaos to the heart of the free world.

木曜の夜にホワイトハウスであった、カオスな交渉を参考にするなら、あんまり賭けないよね。

記憶にある限り最低最悪の不況に、世界最大の経済大国が突っ込むのを阻止する、$7,000億プラン。

これが共和党の保守派閥にぶん投げられたんだから、政権は明らかにキれちゃったわけだ。

自由世界の親分は、イラク侵攻、アフガニスタン侵攻、2001年9月の同時多発テロ攻撃は生き延びたけど、金融危機で本物のカオスに陥った。

Is this the way the modern economy ends? In a scene of Beckettian farce? If the bail-out does collapse, the consequences are hideous. We are in the early stages of one of the worst world slumps in living memory.

で、現代経済ってこんな風に終わっちゃうのか?

ベケット的喜劇の一幕で逝くわけ?

まあ、この救済策が本当に潰されれば、その結果は見るに耐えないもんだろうね。

僕らは記憶にある限り、最低最悪の世界不況の初期段階にあるのだ。

The financial system on which the economy depends has frozen. In the past few weeks, we have seen some of the world's most venerated names in finance collapse. The US government has in effect nationalised Fannie Mae, Freddie Mac and AIG. Lehman Brothers is no more; Merrill Lynch has been eaten by Bank of America, and even Goldman Sachs has had to go cap-in-hand to Warren Buffett.

経済が依存している金融システムがカチンコチンだ。

この数週間、僕らは金融業界で最も由緒ある企業が倒れるのを目撃してきた。

アメリカ政府は、ファニー・メイとフレディー・マック、そしてAIGを事実上国有化した。

リーマン・ブラザーズはもう存在しない。

メリルリンチはバンク・オブ・アメリカに食われ、ゴールドマン・サックスすらウォレン・バフェットにおねだりしなきゃならなくなった。

Bush was half-right: one "sucker" did go down. In the late hours of Thursday, America suffered the biggest bank failure in history, as Washington Mutual was shut down by regulators and the remnants sold to JP Morgan.

ブッシュは半分正しいんだよ。

また死人が出た。

木曜遅く、アメリカは史上最大の銀行破綻に見舞われた。

ワシントン・ミューチュアルが規制当局に閉鎖され、その残骸はJPモルガンに売り飛ばされた。

History shows that whenever there is a banking crisis, an economic slump, with all that entails - mass redundancies, falling house prices, widespread bankruptcies - invariably follows. The scale of the recession depends on the size of the banking crisis; the past year has brought the biggest systemic financial collapse since the 1930s.

銀行危機があれば、大量解雇、住宅価格下落、大量倒産といった避けようのないオマケをくっつけた、経済不況が起こる。

歴史はそう示している。

不況の規模は、銀行危機の規模次第。

この一年間、1930年代以来最大規模の全体的な金融破綻が起こった。

We know this because economists, including Federal Reserve Chairman Ben Bernanke, have spent decades studying the causes and potential solutions for episodes such as the Great Depression. They may not have discovered a vaccine for financial panics. We make the same mistakes over and over again: borrowing too much, convincing ourselves we have minimised our financial risk, forgetting that money must be paid back and that house prices go down as well as up. But the quality of the cure has improved.

FRBのベン・バーナンキ議長を含むエコノミスト達が、大恐慌のような事態の原因と解決策を、何十年も研究してきたお陰で、僕らはこれを知っている。

金融パニックのワクチンは発見していないかもしれない。

僕らは何度も何度も、同じ過ちを犯している。

借金をし過ぎたり、金融リスクは最小化したと自己満足してみたり、借りた金は返さなければならないってことを忘れたり、住宅価格は上がりもすれば下がりもするってことを忘れたり。

でも、治療の質は良くなってる。

The worst thing to do now would be to impose medieval remedies. Back in the 1930s, the depression was cemented not by the Wall Street Crash of 1929, but by the hard-nosed policies of the US politicians, who allowed so many banks to fail that they set off a domino effect that took almost a decade of thrift to recover from. It was the financial equivalent of leeches and blood-letting.

今、一番やっちゃいけないのは、中世の治療法を持ち出すことだ。

1930年代、恐慌を確定しちゃったのは、1929年のウォール街のクラッシュだけじゃなくて、アメリカの政治家達が打ち出した意固地な政策もあるんだ。

連中は、いけいけ、さっさと潰れちまえ、と余りにも沢山の銀行を見殺しにして、ドミノを倒してしまった。

このドミノ倒しから回復するには、10年近くの歳月を要したわけさ。

いわば、金融版の放血治療だね。

In Britain, we had a comparatively benign 1930s, with not one major bank collapsing and the economy faring far better than the US. This time is different. Two of our biggest mortgage lenders have already had to be rescued. We are as vulnerable as the US - if not more so. Indeed, most likely we are already in recession, and the economy will continue shrinking until at least the latter stages of next year. Unemployment will rise by almost a million. House prices - already down by a tenth - will fall by the same margin again, probably more. The problem is that the recent lurches in financial markets could make this far worse. In short, unless the Government is prepared for some radical rescue plans, the next decade could quite easily be our very own 1930s.

イギリスでは、一つも銀行は破綻しなかったし、経済はアメリカよりも遙かにましだったし、僕らは比較的穏やかな1930年代を過ごした。

今回は、違うよ。

既に本邦の大手住宅金融機関は、2つも救済を要した。

僕らもアメリカと同じくらいに脆弱だ…つか、もっと体力がないかもしれない。

そう、イギリスはもう本当に不況かもしれないし、少なくとも来年の終わり頃まで、経済は縮小し続けるだろう。

失業者の数は100万人近く増加するだろう。

住宅価格は既に10%値下がりしたが、更に同じくらい、恐らくそれ以上値下がりするだろう。

問題は、最近の金融市場で起こっている苦境のせいで、遙かに悲惨なことになるかもしれないってことだ。

かいつまんで言えば、政府がなにか抜本的な救済策を用意しない限り、次の10年間はあっさり、英吉利専用1930年代になり得るってことさ。

Which makes it all the more shocking that, so far, the major initiatives announced by the Government and the Bank of England have been tantamount to handing a paracetamol to someone suffering a heart attack. The Bank has pumped billions of liquidity into the market and it injected more cash in yesterday. However, the lesson from the US is that at some point the Government will probably have to spend a significant chunk of taxpayers' cash to keep the financial system - and hence the wider economy - afloat.

これで益々愕然とさせられるよね。

政府とBoEがこれまでに発表した画期的治療法ってば、心臓発作に見舞われた人に頭痛薬出したようなもんなんだから。

BoEは数十億ポンドの流動性を市場にぶち込んで、昨日は更にキャッシュを追加した。

でもさ、アメリカからの教訓って、こうでしょ。

金融システムを殺さないために、つまり、より広範な経済を生かしておくために、いつかどこかで政府は公的資金を思いっ切りぶち込まなきゃいけなくなるかも、ってことじゃないの。

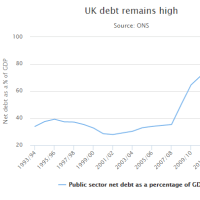

This may involve a similar plan to Paulson's - a toxic waste dump for poisonous investments - or merely an injection of public money into the financial sector. It will be expensive, and the consequence, in the long run, is higher taxes or spending cuts once the economy has recovered. The Government has at least the luxury of learning some snatched lessons from America, though there is no telling how soon our own lifeboat may need to be launched.

これにはポールソン・プランの親戚みたいなものが要るかもね(猛毒投資産廃専用のゴミ捨て場)。

それとも、金融業界への公的資金注入だけかも。

高いよ。

しかも長期的結末といえば、経済復活の暁には、増税か支出削減だよ。

まあ、イギリス政府は少なくとも、アメリカを見て一夜漬け特訓出来るから良いよね…尤も、僕らの救命ボートを下ろさなくちゃならなくなる時期なんて、誰も教えてはくれないけど。

In the meantime, the authorities must get the cost of borrowing down, or watch the housing market tumble to new lows. The Bank of England ought to have cut interest rates some months ago, but, better late than never, it should do so at the next possible opportunity. It is time to stop lecturing the patient; it is time to start applying the cure.

それまで、お上は借入金利を下げろよ。

さもなきゃ住宅不況はますます悲惨なことになるぞ。

BoEなんて、もう何ヶ月も前に利下げすべきだったのにさ。

でもやらないよりゃマシだから、次の機会にはやれっての。

患者にいつまでもグダグダグダグダ説教してないで、さっさと治療を始めろよ。

| KGBの世界都市ガイド晶文社このアイテムの詳細を見る |