The End of China's Easy Growth

(中国が易々と成長出来る時代は終了しました)

By Ambrose Evans-Pritchard

Telegraph: 7:07PM BST 16 Sep 2012

(中国が易々と成長出来る時代は終了しました)

By Ambrose Evans-Pritchard

Telegraph: 7:07PM BST 16 Sep 2012

The more we learn about China’s vast stimulus plans, the more far-fetched they seem.

中国の超大規模な景気刺激策について知れば知るほど、そのトンデモぶりが浸透します。

Caixin magazine reports - with disbelief - that the wish-list for industrial parks and mega-projects unveiled by all echelons of the Chinese system has reached 15 trillion yuan by some estimates.

一部の試算によると、中国のありとあらゆる階層から出された工業団地やらメガ・プロジェクトのお願いリストの総額は15兆元に上る、と財新紙が(アリエネー的に)報じました。

This is over $2.3 trillion or nearly four times the blitz of extra spending after the Lehman crisis in 2008, a policy that pushed investment to a world record 49pc of GDP and is now deemed to have been a mistake.

これは2.3兆ドルを上回る額、または、2008年のリーマン・ショック後に行った財政出動の4倍近くに相当する額であります。

投資率49%という世界最高記録達成を推進した政策であり、現在では過ちだったと考えられている政策です。

But as Caixin also reports, the authorities are running out of easy money. Land transfer fees for the 300 largest cities have fallen 38pc over the last year.

しかし、同じく財新紙が伝える通り、中国政府のイージーマネーは尽きつつあります。

大都市300都市の土地譲渡税は昨年中に38%も減少しました。

The central government’s tax revenues have grown 8pc, but spending has risen 37pc. "The good days of overflowing government coffers are over," it said.

中央政府の税収は8%増えましたが、支出は37%増えました。

「政府の金庫から金があふれるような景気の良い時は終わった」そうです。

Mark Williams from Capital Economics said the fiscal blitz is a mirage. Most of the road and urban rail plans were already in the pipeline. Spending will be spread over years. "We can see no sign of a fresh stimulus. The project approvals are interesting solely because the government chose to publicise them," he said.

キャピタル・エコノミクスのマーク・ウィリアムズ氏によれば、財政刺激など幻想だそうです。

道路や都市部での鉄道の建設計画の大半は、既にパイプラインに乗っていたものだそうです。

支出は複数年に亘って拡散します。

「新規景気刺激策の兆しも見えない。投資計画の承認で面白いのは、政府がこれを公表することにしているという点だけだ」そうです。

China may have to muddle through the downturn after all with less extra juice than hoped. This will be sobering. The country’s cost advantage over America - and others - has vanished.

中国は結局のところ、期待を下回る追加燃料で以って、なんとか乗り切らなければならないかもしれません。

これははっとさせられることになりそうです。

中国の米国(その他)に対するコスト優位性は消え失せてしまいました。

A new report by PricewaterhouseCoopers entitled "A Homecoming for US Manufacturing" claims it is now cheaper for whole clusters of US industry to produce at home, close to their markets. Firms are "re-shoring" -- to use the vogue term -- to cut transport and inventory costs and take advantage of cheap shale gas. The weaker dollar has iced the cake.

『A Homecoming for US Manufacturing(米国製造業の帰還)』と題したプライスウォーターハウスクーパーズの新しいレポートによれば、今では米国の産業全体で国内生産の方がマーケットに近く安価とのこと。

企業は輸送費や在庫費用を減らして安価なシェールガスを活用すべく、(流行語を使うなら)「リショアリング」しつつあります。

ドル安も追い風になっています。

PwC said the US has clawed back a cost advantage of 2pc in steel output against China, at least for the North American market. Its "heat map" gives the US the edge in chemicals, primary metals, electrical products, machinery, paper, transport equipment, and wood, in that order.

米国は鉄鋼生産のコスト優位性を中国に対して、少なくとも北米市場においては、2%取り戻した、とプライスウォーターハウスクーパーズは伝えています。

レポートの「ヒートマップ(色分け地図)」は、化学、第一次金属、電気製品、機械、紙、輸送機器、木材の順で、米国を優位としています。

This did not stop Republican candidate Mitt Romney accusing China of job "theft" and "currency manipulation" on Sunday. He needs to keep up with the literature. The yuan is no longer undervalued in any meaningful sense. Nomura thinks China will have a current account deficit by 2014.

これでも共和党の大統領候補、ミット・ロムニー議員は日曜日、中国の「盗み」と「為替操作」を批判し続けました。

ロムニー候補はこのレポートを読まなければいけませんね。

人民元はもはや意味ある形で過小評価などされていないのです。

野村證券は中国は2014年までに経常赤字に陥るだろうと考えています。

Google is building its Nexus Q Music and video player in the US. General Electric and Ford are switching to plants at home. So is Caterpillar, which is interesting since its chief Chinese rival Sany Heavy Industry is in trouble. It has just asked creditors to waive a $510m financial covenant.

グーグルは米国でNexus Q Musicとビデオプレーヤーを作っています。

GEとフォードは生産を国内工場に切り替えつつあります。

キャタピラー社も同様ですが、中国の主な競合企業、Sany Heavy Industryが経営難に陥っていることから、これは興味深いところです。

Sanyは債権者に5億1,000億ドルの財務制限条項放棄を頼んだところです。

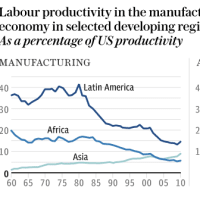

Boston Consulting Group has been banging on this homecoming drum for some time, arguing that wage inflation of 16pc annually for a decade has eroded China’s lead. The gap in "productivity-adjusted wages" was 22pc of US levels in 2005. It will be 43pc (61pc for the US South) by 2015.

ボストン・コンサルティングはしばらく前からリショアリングについて喧しく、年間賃金上昇率が16%という期間が10年間も続いたことで中国の優位性は失われた、と論じています。

『労働生産性調整後の賃金』格差は、2005年は米国の水準の22%でした。

2015年までには43%になるでしょう(米国南部の水準と比較すると61%)。

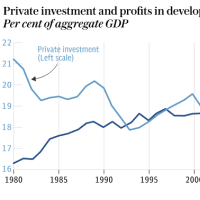

It issued a fresh report last week -- "The End of Easy Growth" -- warning that the profit margin of China’s leading companies has been slipping behind since 2009. It fell to 11pc last year compared to 18pc for global peers.

ボストン・コンサルティングは先週、最新レポート『The End of Easy Growth(楽々成長時代の終焉)』を送り出しましたが、これは中国の主要企業の利益率が2009年以降減り続けていると警告しています。

昨年は、世界の大手企業が18%のところ、11%まで下落していました。

The group studied 50 fast-growing companies -- among them Sany, as it happens -- concluding that they are at an "historical turning point". Either they make the changes needed to break through in the global big league as Brazil’s Vale, Mexico’s Cemex, or India’s Wipro have all done, or they risk languishing as also-rans.

ボストン・コンサルティングは急成長企業50社(たまたまですが、Sanyも含まれています)を調査して、これらの企業は「歴史的転換点」にあるとの結論に達しました。

ブラジルのVale、メキシコのCemex、インドのWiproのように、世界的一流企業へと脱皮するために必要な変化を起こすか、その他大勢の雑魚に落ちぶれる危険を冒すかなのです。

The World Bank made much the same argument for the country as a whole earlier this year in a joint report with Beijing’s Development Research Centre. It said the export-led growth model launched by Deng Xiaoping over thirty years ago is obsolete. China risks a drift into the "middle income trap" unless it abandons its top-down strategies and grasps the nettle of free-market reform.

世界銀行も今年先に、中国国務院発展研究センターとの合同レポートの中で、中国全体についてほぼ同様の論説を行いました。

小平が30年以上前に打ち出した輸出主導型の成長モデルは時代遅れだ、とレポートには記されました。

中国はトップ・ダウン戦略を放棄して自由市場改革という苦い薬を飲み下さない限り、「中所得国の罠」に陥る危険を冒しているのです。

"Innovation at the technology frontier is quite different in nature from catching-up technologically. It is not something that can be achieved through government planning," it said.

「テクノロジー面で技術革新を行うことは、テクノロジー的に追いつくことと本質的に相当異なっている。政府の計画によって達成出来ることではない」

Premier Wen Jiabao agrees, but there are others at the top of the Communist Party who think the 2008-2009 crisis vindicated tight party control of industry and the banking system. It did no such thing.

温家宝首相はこれに同意していますが、2008-2009年の危機は中国共産党が厳しく産業と銀行を管理することの正しさを証明した、と考える幹部も共産党上層部には存在します。

そんなことは全く出鱈目です。

You could argue that East-West rebalancing in labour costs is just what the world needs. The question is whether China can tolerate the shock.

東西の労働コストの再調整こそ世界が必要としているものだ、と主張することは出来るでしょう。

問題は、中国がそのショックに耐えられるかどうかです。

I missed the World Economic Forum in Tianjin last week but Jamil Anderlini from the Financial Times reported a pervasive tone of "despondency and cynicism" from Chinese officials and economists, in marked contrast to the bullish certainties -- or naïveté? -- of foreigners at the event.

先週天津で開かれた世界経済フォーラムには出ませんでしたが、英フィナンシャルタイムズ紙から参加したジャミル・アンダーリニ記者がこう報じていました。

出席していた外国人の強気な確信(または世間知らず?)とは全く対照的に、中国の当局者とエコノミストは総じて「落胆と冷笑」的だったそうです。

"I believe China is going to experience a very serious economic downturn and I think it has already started," said one leading economists. "The government is trying now to stabilize the economy but the instruments they have are very limited. If it can’t turn things around then I expect huge and widespread social unrest."

「中国は非常に深刻な景気後退を経験すると考えている。また、それは既に始まっていると考えている」と或る著名なエコノミストは言いました。

「中国政府は今、経済を安定させようとしているが、手段は非常に限られている。好転させられなければ、大規模かつ広範な社会不安が起こると予想している」

There are degrees of bearishness on China. My own view as a "soft bear" -- based more on anthropology than economics -- is that the country will ultimately pull through and reclaim its rightful place as a global superpower. The dynamism is unstoppable, much like the US in the Roaring Twenties.

中国について若干の弱気は観られます。

「ソフト・ベア派」としての(経済学というより人類学に重きを置く)僕の見解は、中国は最終的には乗り越えて世界の超大国という正当な地位を再び手に入れるだろうというものです。

そのダイナミズムは、米国の狂騒の20年代とよく似ていて、止められないものです。

But that is the sweep of history. The ups and downs of economic cycles are another matter. The Politburo clearly misjudged the difficulty of deflating a property bubble after letting loans grow by almost 100pc of GDP in five years (IMF data), almost double the rate in Japan over the five years before the Nikkei bubble burst or in US before the sub-prime peak.

とはいえ、それは歴史の話です。

景気の波は別です。

政務局は、融資率を5年でGDP比100%近く(IMF調べ)に増やした後で、日経バブルが弾けるまでの5年間の日本や、サブプライム・バブル崩壊前の米国の水準の2倍近いペースで増やした後で、不動産バブルを沈静化させることの難しさを明らかに誤算したのです。

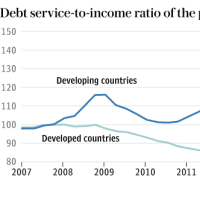

Albert Edwards from Societe Generale -- an Ice-Age bear -- thinks China’s downturn has reached an inflexion point. The balance of payments were in deficit in the second quarter. Capital outflows trumped the trade surplus. Foreign reserves fell.

ソシエテ・ジェネラルのアルバート・エドワーズ氏(氷河期クラスのベア派)は、中国の景気後退は変曲点に達したと考えています。

第2四半期の国際収支は赤字でした。

資本流出が貿易黒字に勝ったのです。

外貨準備も減りました。

Let us not forget that reserve accumulation -- the side-effect of holding down the yuan to pursue export share -- was the prime cause of China’s credit bubble in the first place.

そもそも、中国が(輸出主導型モデルを押し進めるために人民元を安く抑え込んだことの副作用で)外貨準備を蓄積したことが同国の信用バブルの主因だった、ということを覚えておきましょう。

It automatically forced China to import a US monetary policy that was far too loose for the needs of a fast-growing, over-heating economy, as Alan Greenspan warned at the time. It seemed to work marvellously, but Faustian Pacts come due.

アラン・グリーンスパン元FRB議長が当時警告したように、それにより中国は自動的に、急成長中の加熱経済には緩過ぎる米国の金融政策を輸入することとなりました。

非常に素晴らしい効果があったように見えますが、悪魔との契約には期限がつきものです。

This powerful process is now going into reverse. Lombard Street Research estimates that capital flight has reached $320bn over the last year. Monetary policy is tightening by default.

この強烈なプロセスが今、逆転しているのです。

ロンバード・ストリート・リサーチの試算によれば、昨年一年間に流出した資本は3,200億ドルに上るとのこと。

金融政策は否応なく引き締まりつつあります。

"It is a massive shift down through the gears for the monetary printing press. And if the capital outflows accelerate, the next gear may yet be reverse," said Mr Edwards.

「紙幣印刷機のスピードが目一杯下がっている。資本の流出が加速すれば、次のギアはリバースかもしれない」とエドワーズ氏は言いました。

China’s $3.2 trillion reserves may be large at 22pc of the M2 money supply, but they were even larger -- 35pc -- for the Asian Tigers just before their currencies buckled in 1997. The reserves prove nothing either way. The issue that matters is whether they are enough to overwhelm the actions of China’s own elites, should they continue to squirrel money abroad as fast as they can.

3.2兆ドルに上る外貨準備はM2マネーサプライの22%と巨額かもしれませんが、1997年に人民元が切り上げられる直前はそれ以上の35%にも上っていました。

この外貨準備はどの意味においても何も証明していません。

問題は、中国のエリート連中が最速で金を海外に移し続けた場合に、その行動を圧倒出来るほどに外貨準備があるのかどうかということです。

This capital flight appears to be `tail-risk’ insurance by well-informed Chinese, a hedge in case the 10-year power transition in October goes badly wrong or in case the pressures of a secular downturn cause another of China’s sudden political pivots, as in 1898, or at the onset of the Cultural Revolution, or indeed in case a "war" engulfs the Pacific region -- as US Defence Secretary Leon Panetta warned over the weekend.

この資本の逃避は情報通の中国人の「テール・リスク」保険、10月に行われる十年ぶりの政権交代が悪い結果をもたらした場合の、または長期的な景気低迷が1989年または文化大革命が勃発時のように中国に突然の政変を引き起こした場合の、またはレオン・パネッタ米国防長官が週末に警告したように、他でもない「戦争」が太平洋地域を呑み込んだ場合のためのヘッジのようです。

What is clear is that the deeper effects of the global crisis and the Long Slump have at last caught up with China. The headwinds will be greater from now on. A President Xi Jinping -- if it be he -- will face an entirely different landscape.

明白なのは世界的危機と長期不況が遂に中国を捉えたことのより根深い影響です。

これからは逆風も一層強まるでしょう。

習近平首席(彼がなるとすれば、ですが)は、全く異なったランドスケープを目にすることになりますね。

面白いです

話が破綻していなくて統計に裏付けされて納得できます