Devaluation by China is the next great risk for a deflationary world

(中国のデバリュエーションでデフレ世界に次の大リスク)

By Ambrose Evans-Pritchard

Telegraph: 9:44PM GMT 04 Feb 2015

(中国のデバリュエーションでデフレ世界に次の大リスク)

By Ambrose Evans-Pritchard

Telegraph: 9:44PM GMT 04 Feb 2015

China is not alone in facing a dilemma as deflation spreads and beggar-thy-neighbour currency wars become the norm

デフレが広がり近隣窮乏通貨戦争が当たり前になる今日この頃、ジレンマに直面しているのは中国だけではありません。

China is trapped. The Communist authorities have discovered, like the Japanese in the early 1990s and the US in the inter-war years, that they cannot deflate a credit bubble safely.

中国がはまっています。

1990年代初頭の日本や大戦間期の米国のように、信用バブルを安泰に潰すことなんて不可能なのよ、と中国共産党は発見してしまいました。

A year of tight money from the People's Bank and a $250bn crackdown on shadow banking have pushed the Chinese economy close to a debt-deflation crisis.

中国人民銀行がマネーを引き締め、シャドーバンキング取締の一年は、中国経済を債務デフレ危機の崖っぷちまで追い込みました。

Wednesday's surprise cut in the Reserve Requirement Ratio (RRR) - the main policy tool - comes in the nick of time. Factory gate deflation has reached -3.3pc. The official gauge of manufacturing fell below the "boom-bust" line to 49.8 in January.

水曜日の預金準備率(主要な政策ツールです)のサプライズ引き下げは危機一髪でしたね。

工場出荷価格の下落率は-3.3%に到達しました。

政府の製造業指数は1月に「好・不況」を分ける基準値を割って49.8になっちゃいました。

Haibin Zhu, from JP Morgan, says the 50-point cut in the RRR from 20pc to 19.5pc injects roughly $100bn into the system.

JPモルガンのHaibin Zhu氏は、預金準備率を20%から50ポイント引き下げて19.5%にしたことは、1,000億ドルほどシステムに注入することに相当すると言いました。

This will not, in itself, change anything. The average one-year borrowing cost for Chinese companies has risen from zero to 5pc in real terms over the past three years as a result of falling inflation. UBS said the debt-servicing burden for these firms has doubled from 7.5pc to 15pc of GDP.

これだけでは何も変わらないでしょうね。

中国企業の1年物の借入金利は過去3年間に、インフレ率が下落した結果、実質ベースでゼロから5%まで上昇しました。

UBS曰く、これらの企業の返済負担はGDPの7.5%から15%まで倍増したそうです。

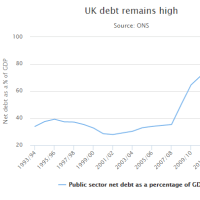

Yet the cut marks an inflection point. There will undoubtedly be a long series of cuts before China sweats out its hangover from a $26 trillion credit boom. Debt has risen from 100pc to 250pc of GDP in eight years. By comparison, Japan's credit growth in the cycle preceding its Lost Decade was 50pc of GDP.

でも、この引き下げは転換点ですね。

中国は間違いなく、26兆ドルの信用バブルの二日酔いを抜け出すまでに、何度も何度も引き下げをやるでしょう。

債務比率は8年間でGDPの100%から250%まで増えましたから。

対して、日本が失われた十年までのサイクルで増やした信用はGDPの50%でしたからね。

The People's Bank may have to cut all the way to zero in the end - a $4 trillion reserve of emergency oxygen - but to do that is to play the last card.

中国人民銀行はいずれゼロまで引き下げる羽目になるかもしれませんが(緊急輸血用に4兆ドルありますし)、それは最後の手段です。

Wednesday's trigger was an amber warning sign in the jobs market. The employment component of the manufacturing survey contracted for the 15th month. Premier Li Keqiang targets jobs - not growth - and the labour market is looking faintly ominous for the first time.

水曜日のトリガーは労働市場にとって黄信号でした。

製造業が雇用人口に占める割合は15ヶ月連続で縮小しています。

李克強首相は経済成長ではなく雇用をターゲットにしていますが、労働市場は初めて怪しくなりつつあります。

Unemployment is supposed to be 4.1pc, a make-believe figure. A joint study by the International Monetary Fund and the International Labour Federation said it is really 6.3pc, high enough to cause sleepless nights for a one-party regime that depends on ever-rising prosperity to replace the lost elan of revolutionary Maoism.

失業率は4.1%ということになっています。

IMFとILFの合同調査からは、実は6.3%だとわかっています。

失われた革命的毛沢東主義の勢いの代わりに右肩上がりの繁栄に依存する一党独裁体制が不眠症になるに十分な水準ですな。

Whether or not you call it a hard-landing, China is struggling. Home prices fell 4.3pc in December. New floor space started has slumped 30pc on a three-month basis. This packs a macro-economic punch.

これをハードランディングと呼ぶかどうかは別にして、中国は悪戦苦闘中です。

12月は住宅価格が4.3%も値下がりしました。

新規着工床面積は3ヶ月ベースでみると30%も減りました。

これは重たいマクロ経済パンチであります。

A study by Jun Nie and Guangye Cao for the US Federal Reserve said that since 1998 property investment in China has risen from 4pc to 15pc of GDP, the same level as in Spain at the peak of the "burbuja". The inventory overhang has risen to 18 months compared with 5.8 in the US.

FRBのためにJun Nie氏とGuangye Cao氏が行った調査によれば、中国の不動産投資は1998年以降、GDPの4%から15%にまで上昇したそうで、これは「バブル」の絶頂期にあったスペインと同レベルですよ。

住宅在庫は米国が5.8か月分なのに対し、中国では18ヶ月に達しています。

The property slump is turning into a fiscal squeeze since land sales make up 25pc of local government money. Zhiwei Zhang, from Deutsche Bank, says land revenues crashed 21pc in the fourth quarter of last year. "The decline of fiscal revenue is the top risk in China and will lead to a sharp slowdown," he said.

不動産不況は財政引き締めに転じつつあります。

というのも、土地の売却が地方自治体の歳入の25%を占めているからです。

ドイチェ・バンクのZhiwei Zhang氏は、土地売却の収益は昨年第4四半期に21%減少したと言いました。

「中国では歳入減少が一番のリスク。急減速に繋がるぞ」とのこと。

The IMF says China's fiscal deficit is nearly 10pc of GDP once land sales are stripped out and all spending included, far higher than generally supposed. It warned two years ago that Beijing was running out of room and could ultimately face "a severe credit crunch".

IMFは、中国の財政赤字は土地売却益を除いて支出を全部含めれば、対GDP比10%近くになるとしています。

これは一般的に考えられている水準を遥かに上回ります。

また、2年前には、中国政府は余裕がなくなりつつある、いずれ「深刻な信用不足」にみまわれるかも、とワーニングしています。

The gears are shifting across the Chinese policy spectrum. Shanghai Securities News reported that 14 Chinese provinces are preparing a $2.4 trillion blitz on infrastructure to combat the downturn, a reversion to the same policies of reflexive stimulus that President Xi Jinping forswore in his Third Plenum reforms.

中国の政策スペクトラム全体でギア・チェンジが進んでいます。

上海セキュリティーズ・ニュースによれば、14の省が景気後退対策に2.4兆ドルものインフラ投資を準備しているとか。

これは習近平主席が3中全会改革で止めると誓った脊髄反射的な景気拡大政策への逆戻りです。

How much of this is new money remains to be seen but there is no doubt that Beijing is blinking. It may be right to do so - given the choice of poisons - yet such a course stores up even greater problems for the future. The China Development Research Council, Li Keqiang's brain-trust, has been shouting from the rooftops that the country must take its post-debt punishment "as soon possible".

このうちのどれだけが新規資金なのかはわかりませんが、中国政府がたじろいでいるのは確実です。

そうするのが正しいのかもしませんが(どの選択肢もろくでもないんですから)、その路線は将来に益々大きな問題を蓄積することになります。

李克強首相のブレーン、中国国務院発展研究センターは「可及的速やかに」債務のツケを払わなきゃダメだと大声で叫び続けています。

China is not alone in facing this dilemma as deflation spreads and beggar-thy-neighbour currency wars become the norm. Fifteen central banks have eased monetary policy so far this year.

デフレが広がり近隣窮乏通貨戦争が当たり前になる今日この頃、ジレンマに直面しているのは中国だけではありません。

今年に入ってから世界15か国の中銀が金融緩和に踏み切っています。

Denmark's National Bank has cut rates three times in two weeks to -0.5pc in an effort to defend its euro-peg, the latest casualty of the European Central Bank's €1.1 trillion quantitative easing. The Swiss central bank has been blown away.

デンマーク中銀はユーロ・ペッグ防衛努力で、2週間で3度も-0.5%まで利下げを実施しました。

ここはECBの1.1兆ユーロQEの最新の犠牲者ですね。

スイス中銀なんて吹っ飛ばされちゃってますから。

Asia is already in a currency cauldron, eerily like the onset of the 1998 crisis. The Japanese yen has fallen by half against the Chinese yuan since Abenomics burst upon the Pacific Rim. Japanese exporters pocketed the windfall gains of devaluation at first to boost margins. Now they are cutting prices to gain export share, exporting deflation.

アジアはもう通貨の大釜でグツグツになっています。

1998年の金融危機前に気味が悪いほど似てますね。

日本円はアベノミクスが太平洋間地域で大爆発して以来、人民元に対して半分まで下落しています。

日本の輸出業者は当初は利幅拡大のためにデバリュエーションの棚ボタをかき集めていました。

今では輸出シェア拡大のために値下げ中で、デフレを輸出しまくってます。

China's yuan is loosely pegged to a rocketing US dollar. Its trade-weighted exchange rate has jumped 10pc since July. This is eroding the wafer-thin profit margins of Chinese companies and tightening monetary conditions into the downturn.

人民元は急上昇中の米ドルにゆるーくペッグしています。

実効レートは7月から10%も跳ね上がりました。

これは中国企業の微々たる利幅を更に削り、景気後退へ向けて金融を引き締め続けています。

David Woo, from Bank of America, says Beijing may be forced to join the currency wars to defend itself, even though this variant of the "Prisoner's Dilemma" leaves everybody worse off. "We view a meaningful yuan devaluation as a major tail-risk for the global economy," said.

バンク・オブ・アメリカのデイヴィッド・ウー氏は、これはみんなが損をする『囚人のジレンマ』の一種だけど、中国政府は自衛のために通貨戦争に参戦を強いられるかもしれないね、と言いました。

「僕らは有意義な人民元デバリュエーションは世界経済にとって大きなテール・リスクだと思ってる」そうです。

If this were to happen, it would send a deflationary impulse worldwide. China spent $5 trillion on fixed investment last year, more than Europe and America combined, increasing its overcapacity in everything from shipping to steels, chemicals and solar panels, to even more unmanageable levels.

こんなことになったら、デフレ電波が世界中に放たれるでしょう。

中国は昨年、設備投資に5兆ドルも突っ込みましたが、これは欧米合わせた額を上回ります。

それでもって造船、鉄鋼、化学、太陽光パネル、ありとあらゆる分野で過剰生産を更に過剰に、手におえないレベルにしました。

A yuan devaluation would dump this on everybody else. It would come at a moment when Europe is already in deflation at -0.6pc, and when Britain and the US are fast exhausting their inflation buffers as well.

人民元デバリュエーションはこれを中国以外の全部に押し付けるでしょう。

ヨーロッパが既に-0.6%のデフレにはまっていて、英国と米国もインフレ・バッファーを急激に減らしている時に、ですよ。

Such a shock would be extremely hard to combat. Interest rates are already zero across the developed world. Five-year bond yields are negative in six European countries. The 10-year Bund has dropped to 0.31. These are no longer just 14th century lows. They are unprecedented.

そんなショックの対応は極めて困難でしょう。

金利は全先進国で既にゼロです。

5年債金利は欧州6ヶ国でマイナスです。

ドイツ国債10年物の金利は0.31まで落ち込んでいます。

14世紀以来初めての低水準というだけじゃないですね。

前代未聞ですよ。

My own guess is that we would have to tear up the script and start printing money to build roads, pay salaries and fund a vast New Deal. This form of helicopter money, or "fiscal dominance", may be dangerous, but not nearly as dangerous as the alternative.

僕が思うに、僕らは台本を破り捨てて、道路を作り、給料を払い、超大規模ニューディールの財源ゲットのために、紙幣増刷を始めなければならなくなるかもしれませんね。

この手のヘリコプターマネー、または「財政従属」はヤバいかもしれませんが、その代替策ほど危険じゃないし。

China faces a Morton's Fork. Li Keqiang has made it his life's mission to stop his country drifting into the middle income trap. He says himself that the investment-led model of past 30 years is obsolete. The low-hanging fruit of catch-up growth has been picked.

中国はにっちもさっちもなんでsね。

李克強首相は人生のミッションを、中国が中所得国の罠にはまりこまないようにすることとしています。

首相自ら、過去30年の投資主導型なんぞ時代遅れだと仰っています。

楽勝キャッチアップ型成長なんてやり尽しちゃったわけです。

For two years he has been trying to tame the state's industrial behemoths, and trying to wean the economy off credit. Yet virtuous intent has run into cold reality. It cannot be done. China passed the point of no return five years ago.

この2年間、首相は中国の巨大産業を躾けようと頑張ってこられましたし、中国経済の信用中毒を直そうと頑張ってこられました。

でも、美徳ある意図は冷たい現実に阻まれてしまいました。

不可能なのです。

中国は5年前に、後戻り出来ない地点を過ぎたのです。

この中国のバブル誘導失敗の件もそうですが、見渡す限りリスクのオンパレードのようだと感じています。

私が注目しておりますのは、各国の緩和バブルと、それに伴う各国国債の買いポジションの拡大バブルです。

ソフトランディングは無理だろうと思っておりまして、危機はもう直ぐそこに近づいている可能性があると思っています。

昨年秋から始まった原油暴落は、いい例ではないかと思っています。

原油暴落は、原因についていろいろ言われていますが、私は、最も直接的な要因は、米の緩和策終了と、それに続くと予想されている利上げ開始見込みの影響だろうと見てます。

それと、実はいま最も確実性の高い、資金運用は、各国国債の空売りなのでは思っています。

暴落があることはあっても、国債価格がこれ以上値上がりすることは「理論的には」(いざとなると何が起こるか分からないので、笑)無い訳ですし、各国の経済コントロールが予想外に上手く行って、ソフトランディングできたときには、国債価格もソフトランディングするのですから。