殆どのファンダメンタル投資家は、効率的市場仮説を批判することから始めて、最終的には自らの投資成果によって、効率的市場仮説を実証する結果に終わるのが常である。ー名無し

先日、仲間内の飲み会で投資の話になり、名証IR の講演会に行ってきた友人を中心に、STFというカリスマ投資家の話題でひとしきり盛り上がった。私はこのSTFなる投資家については、全く知らなかったので、もっぱら聞き役であった訳だが、話の内容にいささか違和感があったので、色々と質問したり、意見を述べたりしたのだが、酒の席のせいか、話が上手くかみ合わないままに会はお開きとなった次第、まあよくある話である。

ただ、私自身STF氏の投資法にはかなり興味を引かれたこともあって、後日改めてネットで調べてみたところ、やはりこの違和感をぬぐい去ることが出来なかったので、文章を書いてみる気になった。トレンド・フォローについて新しい光を当てることになるかもしれないと思うからである。

なお、参考にしたのは、複数のSTF氏の講演会に関するまとめメモと以下のツイキャスである。

→うっしの株談義 ゲストSTFさん

私が違和感を感ずるのは、STF氏の投資法についていろいろと言われているが、その思想というと大げさだが、考え方に対する理解がどうも核心の部分でズレていて、今一つ十二分に理解されていないのではないかという点である。そうした理解の大本にあるのはファンダメンタル的な先入観だと思われるが、STF氏の投資法の根底にあるのは、ファンダメンタル的な考え方とは、ある意味で対極にある考え方である。

じゃあ、それは何かと尋ねられれば、トレンド・フォローだというのが私の答えである。今回のSTF氏の件で今更のように痛感させられたのは、私の仲間内だけではなく日本のSNSでも、このトレンド・フォローという考え方がほとんどと言って良いほど理解されていない、というかその基本的な知識さえ知られていないという事実で、逆に言えばそれだけファンダメンタル的な考え方が、いかに根強いかを物語ってもいよう。

例えば、氏の投資法については、”モメンタム投資”という言葉が使われているが、この”モメンタム投資”という言葉も、ロジックがどうもよくわからない言葉である、そう思うのは私だけであろうか。ググると「相場の勢いに乗る投資法」とか「株価チャートが上昇トレンド(右肩上がり)を示している銘柄を狙っていく投資法」とかの説明が出て来て、”モメンタム投資”を冠した書籍も色々と出版されているようだが、私に言わせるとこれらのロジックの中身は、どれも皆トレンド・フォローである。後で紹介するミネルヴィ二も、”モメンタム投資”と言われているし、著書の邦題には原題にはない”成長株投資”という言葉が冠されているといった有様である。やれやれ。

そしてまた、同じようなのに”新高根ブレイク投資法”というのもあるが、これもその核心にあるロジックは、トレンド・フォローそのもので、こうやって新しい意匠を次々に着せ替えて新奇さや進化形を演出するのも結構だが(私には、そこに投資関係の出版社等のマスコミによる次々に流行を作り出そうという意図が透けて見えるのだけれども)、逆に返ってその本質が見えにくくなってしまうという欠点があることも事実である。最も、一方ではこうした新しい意匠を生権力化し構造化する考え方も、そこには存在しているのも事実なので、先に述べたようにそれはファンダメンタル的な考え方だと私には思われる。言い換えると、ファンダメンタル的な見方や発想法から見ると、どうやらトレンド・フォローという投資法は、”モメンタム投資”だとか”新高根ブレイク投資法”だとか”成長株投資”といった投資法に見えるらしいということである。

結局、私が違和感を抱くのは、そこに透けて見えるこうした抜きがたいファンダメンタル至上主義的な見方や発想法、という言い方が拙ければ、ファンダメンタル一元論的な見方や発想法による理解における硬直性が鼻につくからに他ならない。それはまた、STF氏の投資法について、異口同音に皆が口を揃えたように述べている「良い子はマネをしないように」という結論にも、異議があるということでもある。

普通、ファンダメンタル分析に対しては、テクニカル分析が対置されるが、こういった二つの分析方法が発達してきたのには、その根底に全く異なった考え方が存在していると言わなければならない。STF氏自身はテクニカルは使わないとのことだが、誤解を恐れずに言えば、氏の考え方や発想法は、全く持ってテクニカルのそれである。

という訳で、ここでこの両者の原理的な考え方の違いを対比して述べなければならないが、ざっくりと幾分早口で述べれば、こういったことになろうか。

ファンダメンタル分析の根底にあるのは、実証主義的な(一般的に言うと科学的な)考え方であって、表層的な株価の根底にはファンダメンタルという本質があるとする考え方である。従って、例えばバリュー投資で言えば、最終的には本源的価値によって価格が決定される、つまり、平たく言えば本源的価値というファンダメンタルが原因であって、価格形成はその結果であるとする「因果関係」モデルを想定している訳である。実際にはこの「因果関係」自体は解析・証明出来ないので、統計的手法=背理法による検定という作業を基に、有意性がある「相関関係」などと言うのであるが、まあ、「相関関係」と言おうが「因果関係」と言おうが、根底にある考え方は基本的に同じであると言って良い。

だが、繰り返しになるが、こういった考え方による分析は、よく「最終的に」とか「長期には」とか言われるように、「因果」または「相関」を決定または反映する過程の動態的なモデルは解明されていない、というか原理的に不可能なので、静態的な分析になりがちだといえる。実際には本源的価値自体も変動しているのであるが、普通は、その時点での本源的価値に対して、高い安い(割安かどうか)だけが問題にされるので、下がってきてその価格になったのか、上がってきてその価格になったのかといった、そこに至る市場価格の動的な過程というものは殆ど問題にされることはない。

近年、こういった古典的ファンダメンタル分析の限界が意識されるようになり、企業価値の成長性という企業業績の変化に注目する動態的なファンダメンタル分析が注目されるようになったが、いわゆるグロース株のファンダメンタル分析による割安度の判定というのは、相当に難易度が高いと言わざるを得ないようだ。企業価値の成長性に対するファンダメンタル分析には、定量分析プラス、ビジネスモデルなどの定性分析を重視しなければならないが、後者は当然のことであるが、主に言葉によってしか表現することは出来ないという根本的な矛盾を伴うため、割安度の判定は至難の芸当であると言って良い。ただ、ここで私が言いたいのは、こうした動態的なファンダメンタル分析であっても、この割安度の判定という行為自体は、どうしてもある種の数値の比較にならざるを得ないので、結果としては、量的な意味合いしか持ちえないので、原理的に静態的たらざるを得ないという点である。

これに対し、テクニカル分析は、基本的に効率的市場仮説の立場を取っている。従って、そもそも価格の根底にある本質などと言った考え方はしていないので、「因果関係」や「相関関係」などといったモデルは端から想定しておらず、言ってみれば、即時的に市場価格=本質とする考え方である。これは、ファンダメンタルは全て市場価格に表われているという考え方に立っていると言い換えても良いが、この点に関するファンダメンタル派の批判はややこしくなるので、ここでは触れない。そして、これはあまり言われていないことだが、先に述べたようにファンダメンタル分析が基本的に静態的な分析であるのに対し、テクニカル分析というのは基本的に動態的な分析だと言わなければならない。このことは、例えばファンダメンタル分析にはないトレンドというテクニカル分析に特有な概念を考えてみれば、すぐに判ることであろう。結局、これはそもそもテクニカル分析とは一体全体何ぞやという話になるが、ファンダメンタル分析が、静態的な割安度という量を分析する方法であるのに対し、テクニカル分析は、市場価格の変動という動態的な質を分析する方法だというのが私の意見である。

よく需給だとか地合いだとかいった言葉が使われるのを目にするが、これらの言葉はファンダメンタル派にはある種のエクスキューズとしてしか使われていないが、テクニカル分析とはまさに、この需給や地合いを分析する方法なのだと言ったら判り易いだろうか。

であるから、こういったファンダメンタルとテクニカルの根本的な考え方の違いを念頭に置いて、STF氏の説明を読んでもらえれば、まさしくSTF氏の投資法はテクニカル的な考え方に基づいた、トレンドフォローであることは容易に了解出来るであろう。

ここで反論があるかもしれない。

<銘柄の発掘は、Twitterや株探から始まり、気になる銘柄は企業のwebサイトに行き決算資料やIRニュース・月次の販売データに目を通し、セグメント別の売上高や利益の推移を確認する>というのは、これこそまさに典型的なファンダメンタル分析ではないかと。

確かにスクリーニングに、ファンダメンタル分析を使っているように見えるが、それは割安度を分析している訳ではなく、株価変動をもたらすカタリストとしてのファンダメンタルの変化を探していると言った方がより正確であろう。従って、ファンダメンタル分析は、スクリーニングのための言わば単なる必要条件という位置付けでしかなく、STF氏にとっての十分条件としてはあくまでテクニカルなトレンドが出ているかどうかが問題なのである。

なので、氏のファンダメンタル分析は正統的な?ファンダメンタル分析から見ると、あまりに簡略で不十分な分析だと言わざるを得ないだろう。それは<財務分析はしないけどPLは見る><浅く広くやってる、深掘りはあんまやらない><Q:目標株価は設定するかA:しない><Q:業績に株価がともなわない場合、原因を考えますかA:損切りする><Q:株価の高い低いの判断基準はA:そういうのは判断しない、上がってるものを買う>といった言葉に明らかで、繰り返しになるが、STF氏にとっては、そういったファンダメンタル分析よりも、あくまで株価にトレンドが出ているかどうかの方が重要なのである。

まず、トレンド有りき、ということである。

<株価が上がっているものでより上がりそうなものを買う><決算直後でない場合チャートがきれいなものに寄せる><Q:きれいなチャートってどういうものA:右肩上がり><Q:業績やテーマの先取りはどうやってるA:先取りはしてない、出てきたものを追っかけてる><下がって減らしたものがトレンドが変わって上がりだしたかなと思ったら増やす>等々。

こうした考え方であるから、いわゆる正統的なファンダメンタル投資とは違って<好業績が出たが、株価が付いてこない銘柄は損切りする>のは当然であり、ファンダメンタル投資家としてはあるまじき<決算の内容から継続性がよくわからなくても他の人もわかってなさそうなら買う>という事にもなる訳である。勿論、これはトレンドが出ていることが前提の話であることは言うまでもないだろう。

<おそらく超過利益の源泉は講演会で語られなかったところにあって、その意味でも講演を聴いた人が真似して同じようなことをやろうとしても勝つことは難しいでしょう。「上を買いたくなるものを買う」という表現があったけれど、上を買いたくなるとはどういうことなのか、開示資料からどのようなシグナルがあればそう認識されるのか、そのあたりにSTFさんに固有のエッジがあって、それは簡単には説明できないものであるように思われます。・・・ただ講演を聴いていて1つ強く感じたのはSTFさんの投資行動は本人がそう意識しているかはさておきPEADを取ろうとしているということで、PEADって何って人はPost Earnings Announcement Driftでググってほしいのだけど、決算の内容から継続性がよくわからなくても他の人もわかってなさそうなら買う、という発言はとくにそれを示唆するものであったと思います。参加者が100%良いとおもう決算に突撃してもダメなんですよね。みんながみんな良いとおもうなら寄りでぜんぶ織り込んでしまうから。ただ見た目のよい決算に無差別で突撃してもそれはそれでパフォーマンス出ないはずで、そこになにかの秘密があるのかなというのが昨日の講演で感じたことでした。>

こういった意見もあったが、これはテクニカルなトレンドという概念が欠落したファンダ思考の人の目にはこういう風に映るのであろうが、なかなかと興味深いコメントである。どうしてもファンダが主で、価格が従という考え方から抜けられないので、こういった倒錯的なコメントになってしまうのであろうが、価格(の動き=トレンド)が主でファンダが従であるということは、素直にSTF氏の説明を読めばわかるはずだと私なぞは思うのだけれども・・・。言い換えると、後で見るが、はっきりと講演会で語られているように<見た目のよい決算に無差別で突撃して>トレンドが出ない銘柄は<さっさと切る>、トレンドが出た<当たりを引っ張る>という方法こそが<STFさんに固有のエッジ>であり、パフォーマンスの<秘密>であると、トレンド・フォロワーの私は理解するのですけどね。まあ、こうやってカリスマ投資家は、神格化されて行くという絶好の見本かも知れない。

なお、これまで私はトレンドという言葉を定義しないで使ってきたが、実はテクニカル分析におけるトレンドには厳格な定義が存在する。

→暴落はトレンド、トレンドはフレンド 7

そして、STF氏は明確にルール化はしていないようで、氏自身の「変動感覚」に基づいてトレンドを判断し、売り買いをしていると思われるが、トレンド・フォローには、トレンド・ラインや移動平均線などに基づいたシンプルで明確なルールが確立されている。私自身は、日足トレードなので5日移動平均線を使っているが、アップトレンドを買いで取る場合、基本、株価が5日移動平均線の上に出たら買って、5日移動平均線の上にある限りずっとホールドし、株価が5日移動平均線を割ったら売るだけという至極単純なやり方をしている。最もそこには、5日移動平均線の上であっても、トレンドが鈍ってきた兆候が表れれば売るといった裁量部分もない訳ではないが、この兆候についてもルール化しているので、判断に迷うことはない。実際売り買いの判断は、ものの数秒で済んでしまう程である。STF氏も100銘柄ほどを売り買いしているということなので、ルール化はしていないにしても、同様に売り買いの判断は秒単位で行っていることは容易に想像できる。そこには確固とした明確な判断基準が存在すると推察されるので、おそらく判断に迷うことはほとんどないのではないか。

ただ一口にトレンドと言っても、時間軸によってトレンドの認識は異なるので、STF氏がどういった時間軸でトレンドを判断しているのかは、氏の説明からはわからないということは、指摘して置かなければならないだろう。

そしてまた、同様に氏の<当たりを引っ張ること、さっさと切ること>という言葉も、ファンダメンタル的な損小利大の意味で取ってはならない。ファンダ系の人で「損小利大がとにかく重要、だから握力を鍛えなければならない」といった表現をSNSでよく見かけるが、こういった修行僧的精神論的な方向?へ行くと、本人が自覚していないだけに、迷走は深まるばかりで何時までたっても抜け出せないという事態にもなりかねない。これは私に言わせると損切りはともかくとして、誰でもが納得できる利確の明確な基準を示せないのがファンダメンタル派の弱点であるということになる訳だが、それはともかく、この点で、氏の<引っ張る>という表現は、いささか誤解を招く言い方だと言わざるを得ない。<トレンドが出たら(当たりを引いたら)、トレンドが継続している限りホールドすること、トレンドが出なかったり、トレンドが終わったらさっさと切ること>とでも言い直せば、より判り易いだろう。

この言葉に限らず氏の説明を通して読んでみると、どうやらSTF氏自身もトレンド・フォローという言葉を知らないように見受けられる。あるいは言葉自体は知ってはいるのかも知れないが、説明の中に使うというレベル程には、この言葉の意味を明確に把握してはいないようだとは言えるだろう。

以上、どこかの国の選挙カーが立候補者の名前をしきりに連呼するごとく、いささかトレンド・フォローを連呼し過ぎた嫌いがないではないが、ここで興味を持たれた方のために、トレンド・フォローに関する書籍を幾つか紹介しておこうと思う。

まずは、トレンド・フォローの基本的な考え方や方法が、非常に判り易く述べられた基本図書4冊

『ルール トレードや人生や恋愛を成功に導くカギは「トレンドフォロー」』ラリー・ハイト

それから、マイケル・W・コベルの3冊も比較的解り易い。

『桁外れの利益をたたき出すトレーディング トレンドフォロー59の啓示 』

『トレンドフォロー大全 上げ相場でも下げ相場でもブラックスワン相場でも利益を出す方法』

『規律とトレンドフォロー売買法』

そして高度な応用編6冊(特にファンダしか知らない人には、いきなり読んでもこれらの本当の凄さは、多分判らないだろう)

まずは、タートルズ本2冊

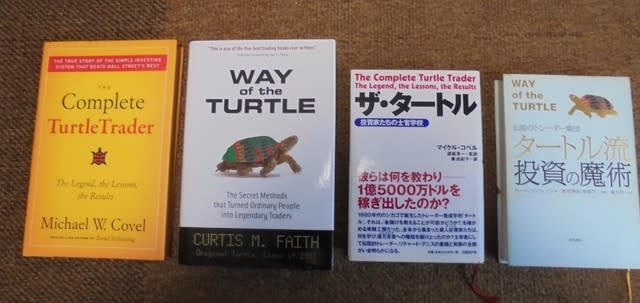

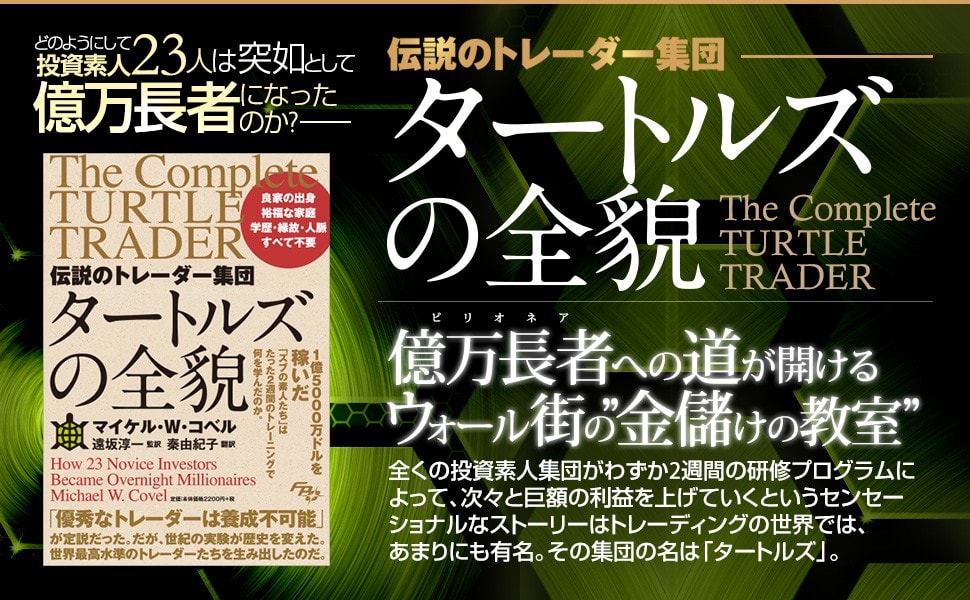

『伝説のトレーダー集団 タートルズの全貌』(画像は旧版) マイケル・W・コベル

『伝説のトレーダー集団 タートル流投資の魔術』カーティス・フェイス

そして、現役バリバリのマーク・ミネルヴィニの3部作

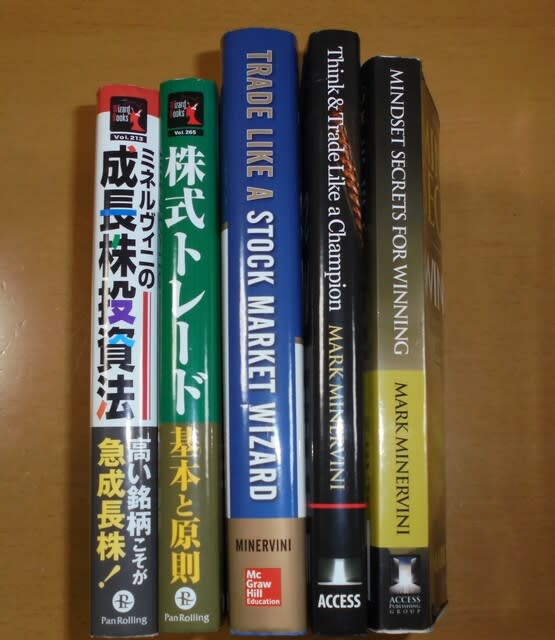

『ミネルヴィニの成長株投資法 ━━高い先導株を買い、より高値で売り抜けろ』

『株式トレード 基本と原則』

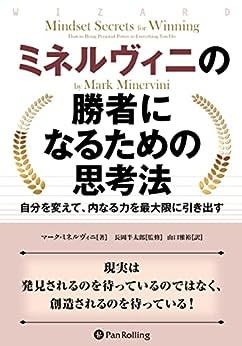

『ミネルヴィニの勝者になるための思考法』

最後にジェシー・スタインの渾身の1冊

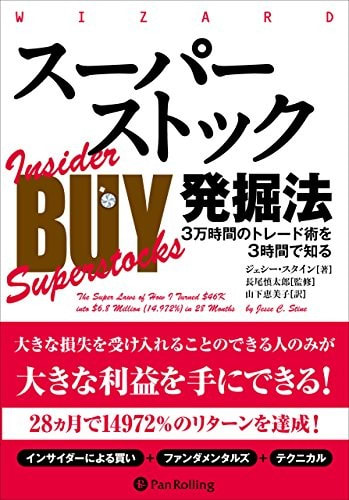

『スーパーストック発掘法 ──3万時間のトレード術を3時間で知る』

そして、皆さん否定的であるSTF氏の投資法の再現性の問題であるが、後で述べるようなレバレッジの問題は別にして、これはタートルズですでに決着がついている。先の2冊を読んでもらえれば判るが、以下の説明文を読むだけでもこのことは判るだろう。勿論、これは厳密な言語化、ルール化がなされているという前提あっての話であるが(この点は、先に挙げた書籍で補完できると思う)、巷間SNSで言われているような、向き不向きや性格に合う合わないとか、才能の在る無しの問題ではないということは、ここで強調しておきたい。そもそも才能の在る無しなんて、やってみた後で、事後的にしかわからない事柄だと思うのだが、どう思われるであろうか。

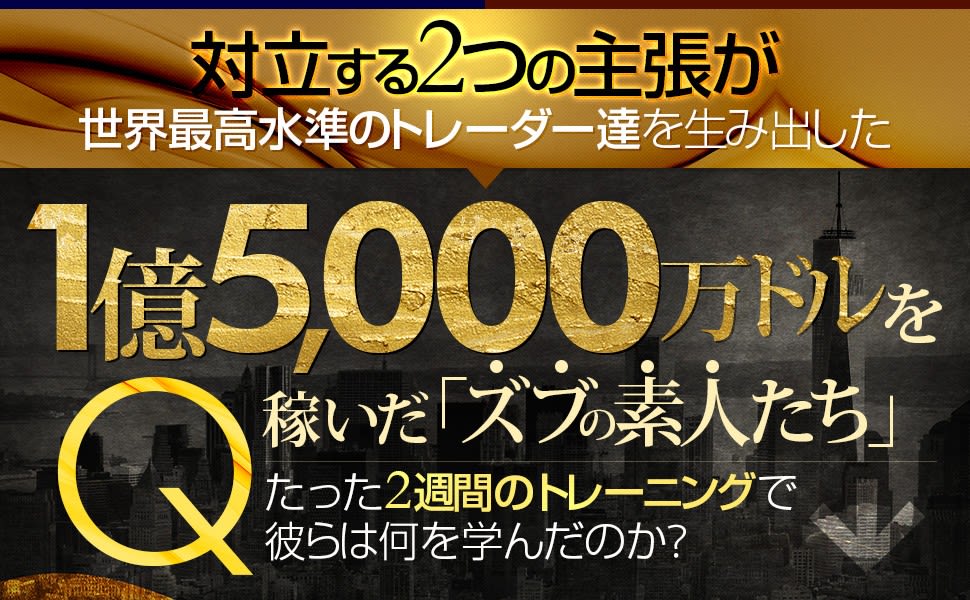

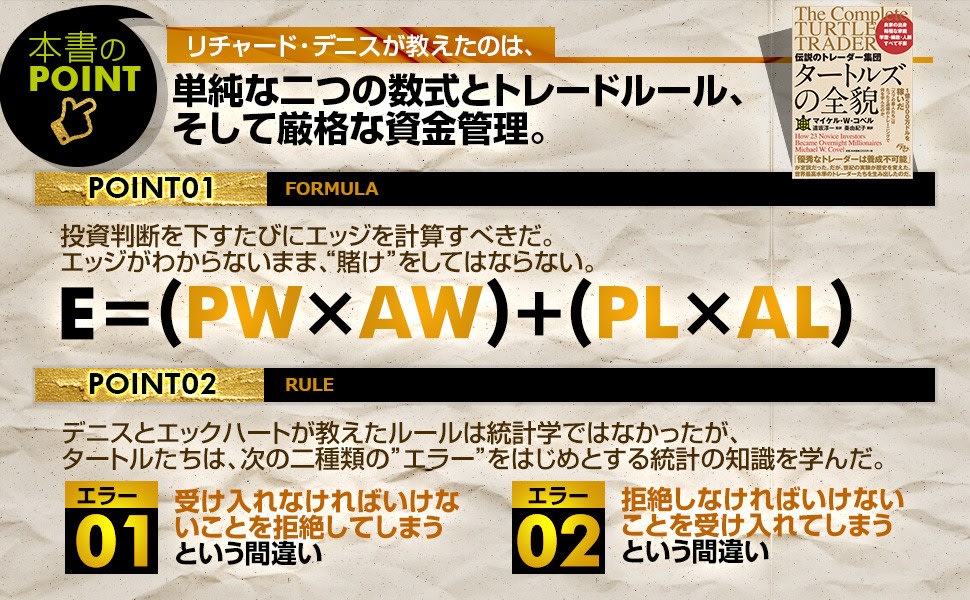

<謎のベールに包まれていた「タートル」の奥義を初公開!

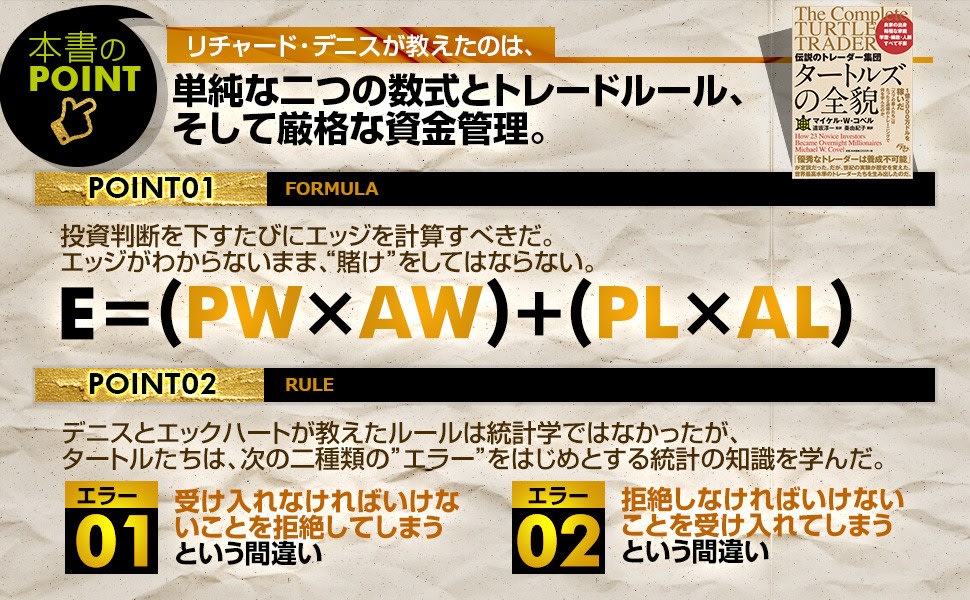

「シンガポールの亀(タートル)牧場みたいに、トレーダーを育ててみよう」25年ほど前、カリスマ・トレーダー、リチャード・デニスは同僚のウィリアム・エックハートにそう語った。彼らは、トレーダーを育成することは可能か否かという賭けをするため、主要新聞に全面広告を打って大々的な募集をおこない、トレーダー養成塾「タートルズ」を作った。タートルたちは、わずか2週間の研修プログラムを終えると、それぞれ100万ドルの口座を任され、市場に参戦した。そして、ほとんどのメンバーが未経験だったにもかかわらず、次々と巨額の利益をあげ、業界に旋風を巻き起こした。相場は正しい訓練により成功できることが証明されたのだ。

しかし、タートルたちには厳しい掟があった。それは、教えられた投資手法を絶対、誰にも漏らしてはいけない、というものだ――。

タートルたちはなぜ、華々しい成功をおさめたのか?デニスとエックハートは、いかにして、たった2週間の研修で全員を凄腕トレーダーに仕立て上げることができたのか?

今日まで語られることのなかったタートルの全貌を、ついに明らかにします!>

<著者・カーティス・フェイスは、当時19歳の最年少タートルだったが、最も巨額の口座――200万ドルの運用を任され、わずか4年で3000万ドル以上を稼ぎ出した。こうしてリチャード・デニスの運用方法を受け継いだのち、自ら部分的に改良をかさね、メカニカル・トレーディングのシステム、およびソフトウェアの先駆者となる。

その運用実績は、年平均100パーセントという驚異のリターン、文字通り常勝無敗を誇っている。>

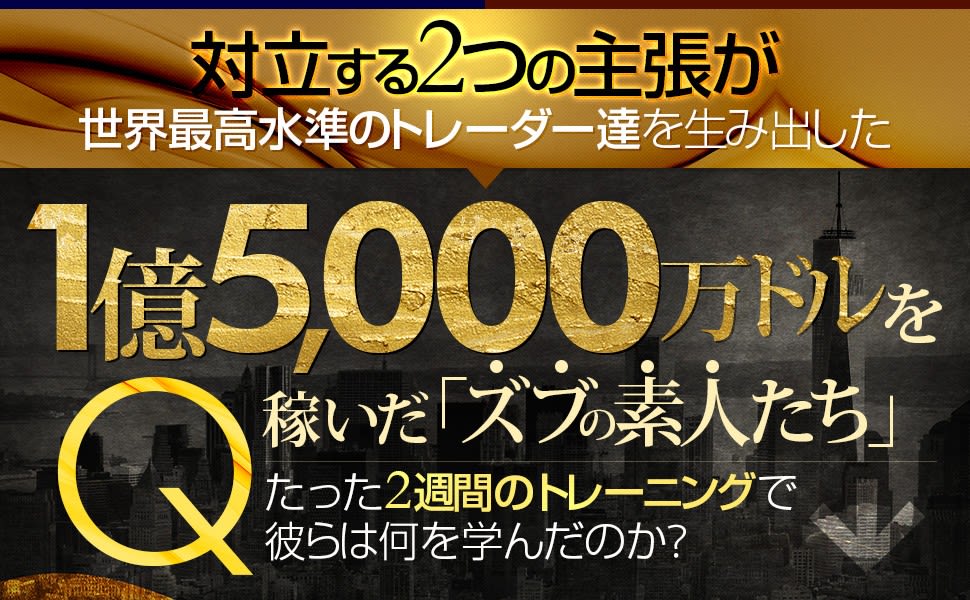

<全くの投資素人集団がわずか2週間の研修プログラムによって、次々と巨額の利益を上げていくというセンセーショナルなストーリーはトレーディングの世界では、あまりにも有名。その集団の名は「タートルズ」。

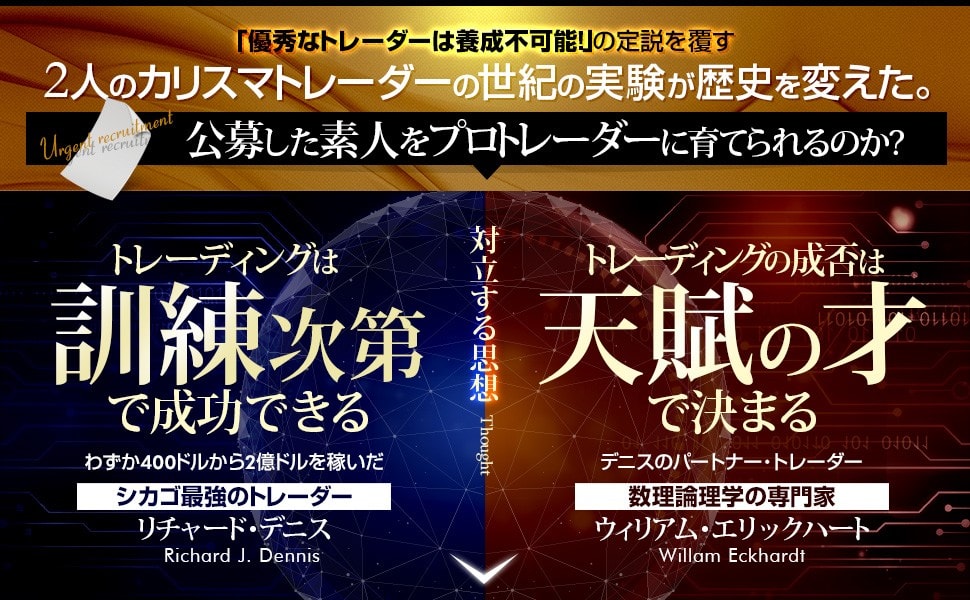

全米のトレード業界を驚愕させるパフォーマンスを実現させた舞台裏には、ある課題について意見の対立した2人のカリスマトレーダーの存在があった。わずか400ドルをトレーディングによって2億ドルにまで増やした伝説的トレーダー、リチャード・デニスとトレーダーにして数理論理学の専門家ウィリアム・エックハート。「トレーディングは訓練次第で成功できるか? 」2人の実験からすべてが始まった。

タートルズのメンバーは彼らにどのようなトレード手法を伝授されマーケットを席巻していったのか?トレードの手法やルールなどを含めた実験の全貌を描いた異色ノンフィクション>

派手好きの人には、こちらの方が良いかも(笑)。

それから最後に、レバレッジの話であるが、私には、資金が十二分に増えた現在でも、STF氏がどうして信用全力にこだわるのか、どうもよくわからない。本人も自覚していると思うが、ハイリスクであることは確かなので、利益の半分(あるいは全部)を引き出すというリスク・マネージメント方法は、FXなどでも良く使われているやり方だが、これはFX自体はそもそも証拠金取引であるという性格からくるので、私には、どうもそこにはSTF氏のギャンブル依存症的な性癖が覗いて見えるように思われるのであるが、さてどうであろうか。

先日、仲間内の飲み会で投資の話になり、名証IR の講演会に行ってきた友人を中心に、STFというカリスマ投資家の話題でひとしきり盛り上がった。私はこのSTFなる投資家については、全く知らなかったので、もっぱら聞き役であった訳だが、話の内容にいささか違和感があったので、色々と質問したり、意見を述べたりしたのだが、酒の席のせいか、話が上手くかみ合わないままに会はお開きとなった次第、まあよくある話である。

ただ、私自身STF氏の投資法にはかなり興味を引かれたこともあって、後日改めてネットで調べてみたところ、やはりこの違和感をぬぐい去ることが出来なかったので、文章を書いてみる気になった。トレンド・フォローについて新しい光を当てることになるかもしれないと思うからである。

なお、参考にしたのは、複数のSTF氏の講演会に関するまとめメモと以下のツイキャスである。

→うっしの株談義 ゲストSTFさん

私が違和感を感ずるのは、STF氏の投資法についていろいろと言われているが、その思想というと大げさだが、考え方に対する理解がどうも核心の部分でズレていて、今一つ十二分に理解されていないのではないかという点である。そうした理解の大本にあるのはファンダメンタル的な先入観だと思われるが、STF氏の投資法の根底にあるのは、ファンダメンタル的な考え方とは、ある意味で対極にある考え方である。

じゃあ、それは何かと尋ねられれば、トレンド・フォローだというのが私の答えである。今回のSTF氏の件で今更のように痛感させられたのは、私の仲間内だけではなく日本のSNSでも、このトレンド・フォローという考え方がほとんどと言って良いほど理解されていない、というかその基本的な知識さえ知られていないという事実で、逆に言えばそれだけファンダメンタル的な考え方が、いかに根強いかを物語ってもいよう。

例えば、氏の投資法については、”モメンタム投資”という言葉が使われているが、この”モメンタム投資”という言葉も、ロジックがどうもよくわからない言葉である、そう思うのは私だけであろうか。ググると「相場の勢いに乗る投資法」とか「株価チャートが上昇トレンド(右肩上がり)を示している銘柄を狙っていく投資法」とかの説明が出て来て、”モメンタム投資”を冠した書籍も色々と出版されているようだが、私に言わせるとこれらのロジックの中身は、どれも皆トレンド・フォローである。後で紹介するミネルヴィ二も、”モメンタム投資”と言われているし、著書の邦題には原題にはない”成長株投資”という言葉が冠されているといった有様である。やれやれ。

そしてまた、同じようなのに”新高根ブレイク投資法”というのもあるが、これもその核心にあるロジックは、トレンド・フォローそのもので、こうやって新しい意匠を次々に着せ替えて新奇さや進化形を演出するのも結構だが(私には、そこに投資関係の出版社等のマスコミによる次々に流行を作り出そうという意図が透けて見えるのだけれども)、逆に返ってその本質が見えにくくなってしまうという欠点があることも事実である。最も、一方ではこうした新しい意匠を生権力化し構造化する考え方も、そこには存在しているのも事実なので、先に述べたようにそれはファンダメンタル的な考え方だと私には思われる。言い換えると、ファンダメンタル的な見方や発想法から見ると、どうやらトレンド・フォローという投資法は、”モメンタム投資”だとか”新高根ブレイク投資法”だとか”成長株投資”といった投資法に見えるらしいということである。

結局、私が違和感を抱くのは、そこに透けて見えるこうした抜きがたいファンダメンタル至上主義的な見方や発想法、という言い方が拙ければ、ファンダメンタル一元論的な見方や発想法による理解における硬直性が鼻につくからに他ならない。それはまた、STF氏の投資法について、異口同音に皆が口を揃えたように述べている「良い子はマネをしないように」という結論にも、異議があるということでもある。

普通、ファンダメンタル分析に対しては、テクニカル分析が対置されるが、こういった二つの分析方法が発達してきたのには、その根底に全く異なった考え方が存在していると言わなければならない。STF氏自身はテクニカルは使わないとのことだが、誤解を恐れずに言えば、氏の考え方や発想法は、全く持ってテクニカルのそれである。

という訳で、ここでこの両者の原理的な考え方の違いを対比して述べなければならないが、ざっくりと幾分早口で述べれば、こういったことになろうか。

ファンダメンタル分析の根底にあるのは、実証主義的な(一般的に言うと科学的な)考え方であって、表層的な株価の根底にはファンダメンタルという本質があるとする考え方である。従って、例えばバリュー投資で言えば、最終的には本源的価値によって価格が決定される、つまり、平たく言えば本源的価値というファンダメンタルが原因であって、価格形成はその結果であるとする「因果関係」モデルを想定している訳である。実際にはこの「因果関係」自体は解析・証明出来ないので、統計的手法=背理法による検定という作業を基に、有意性がある「相関関係」などと言うのであるが、まあ、「相関関係」と言おうが「因果関係」と言おうが、根底にある考え方は基本的に同じであると言って良い。

だが、繰り返しになるが、こういった考え方による分析は、よく「最終的に」とか「長期には」とか言われるように、「因果」または「相関」を決定または反映する過程の動態的なモデルは解明されていない、というか原理的に不可能なので、静態的な分析になりがちだといえる。実際には本源的価値自体も変動しているのであるが、普通は、その時点での本源的価値に対して、高い安い(割安かどうか)だけが問題にされるので、下がってきてその価格になったのか、上がってきてその価格になったのかといった、そこに至る市場価格の動的な過程というものは殆ど問題にされることはない。

近年、こういった古典的ファンダメンタル分析の限界が意識されるようになり、企業価値の成長性という企業業績の変化に注目する動態的なファンダメンタル分析が注目されるようになったが、いわゆるグロース株のファンダメンタル分析による割安度の判定というのは、相当に難易度が高いと言わざるを得ないようだ。企業価値の成長性に対するファンダメンタル分析には、定量分析プラス、ビジネスモデルなどの定性分析を重視しなければならないが、後者は当然のことであるが、主に言葉によってしか表現することは出来ないという根本的な矛盾を伴うため、割安度の判定は至難の芸当であると言って良い。ただ、ここで私が言いたいのは、こうした動態的なファンダメンタル分析であっても、この割安度の判定という行為自体は、どうしてもある種の数値の比較にならざるを得ないので、結果としては、量的な意味合いしか持ちえないので、原理的に静態的たらざるを得ないという点である。

これに対し、テクニカル分析は、基本的に効率的市場仮説の立場を取っている。従って、そもそも価格の根底にある本質などと言った考え方はしていないので、「因果関係」や「相関関係」などといったモデルは端から想定しておらず、言ってみれば、即時的に市場価格=本質とする考え方である。これは、ファンダメンタルは全て市場価格に表われているという考え方に立っていると言い換えても良いが、この点に関するファンダメンタル派の批判はややこしくなるので、ここでは触れない。そして、これはあまり言われていないことだが、先に述べたようにファンダメンタル分析が基本的に静態的な分析であるのに対し、テクニカル分析というのは基本的に動態的な分析だと言わなければならない。このことは、例えばファンダメンタル分析にはないトレンドというテクニカル分析に特有な概念を考えてみれば、すぐに判ることであろう。結局、これはそもそもテクニカル分析とは一体全体何ぞやという話になるが、ファンダメンタル分析が、静態的な割安度という量を分析する方法であるのに対し、テクニカル分析は、市場価格の変動という動態的な質を分析する方法だというのが私の意見である。

よく需給だとか地合いだとかいった言葉が使われるのを目にするが、これらの言葉はファンダメンタル派にはある種のエクスキューズとしてしか使われていないが、テクニカル分析とはまさに、この需給や地合いを分析する方法なのだと言ったら判り易いだろうか。

であるから、こういったファンダメンタルとテクニカルの根本的な考え方の違いを念頭に置いて、STF氏の説明を読んでもらえれば、まさしくSTF氏の投資法はテクニカル的な考え方に基づいた、トレンドフォローであることは容易に了解出来るであろう。

ここで反論があるかもしれない。

<銘柄の発掘は、Twitterや株探から始まり、気になる銘柄は企業のwebサイトに行き決算資料やIRニュース・月次の販売データに目を通し、セグメント別の売上高や利益の推移を確認する>というのは、これこそまさに典型的なファンダメンタル分析ではないかと。

確かにスクリーニングに、ファンダメンタル分析を使っているように見えるが、それは割安度を分析している訳ではなく、株価変動をもたらすカタリストとしてのファンダメンタルの変化を探していると言った方がより正確であろう。従って、ファンダメンタル分析は、スクリーニングのための言わば単なる必要条件という位置付けでしかなく、STF氏にとっての十分条件としてはあくまでテクニカルなトレンドが出ているかどうかが問題なのである。

なので、氏のファンダメンタル分析は正統的な?ファンダメンタル分析から見ると、あまりに簡略で不十分な分析だと言わざるを得ないだろう。それは<財務分析はしないけどPLは見る><浅く広くやってる、深掘りはあんまやらない><Q:目標株価は設定するかA:しない><Q:業績に株価がともなわない場合、原因を考えますかA:損切りする><Q:株価の高い低いの判断基準はA:そういうのは判断しない、上がってるものを買う>といった言葉に明らかで、繰り返しになるが、STF氏にとっては、そういったファンダメンタル分析よりも、あくまで株価にトレンドが出ているかどうかの方が重要なのである。

まず、トレンド有りき、ということである。

<株価が上がっているものでより上がりそうなものを買う><決算直後でない場合チャートがきれいなものに寄せる><Q:きれいなチャートってどういうものA:右肩上がり><Q:業績やテーマの先取りはどうやってるA:先取りはしてない、出てきたものを追っかけてる><下がって減らしたものがトレンドが変わって上がりだしたかなと思ったら増やす>等々。

こうした考え方であるから、いわゆる正統的なファンダメンタル投資とは違って<好業績が出たが、株価が付いてこない銘柄は損切りする>のは当然であり、ファンダメンタル投資家としてはあるまじき<決算の内容から継続性がよくわからなくても他の人もわかってなさそうなら買う>という事にもなる訳である。勿論、これはトレンドが出ていることが前提の話であることは言うまでもないだろう。

<おそらく超過利益の源泉は講演会で語られなかったところにあって、その意味でも講演を聴いた人が真似して同じようなことをやろうとしても勝つことは難しいでしょう。「上を買いたくなるものを買う」という表現があったけれど、上を買いたくなるとはどういうことなのか、開示資料からどのようなシグナルがあればそう認識されるのか、そのあたりにSTFさんに固有のエッジがあって、それは簡単には説明できないものであるように思われます。・・・ただ講演を聴いていて1つ強く感じたのはSTFさんの投資行動は本人がそう意識しているかはさておきPEADを取ろうとしているということで、PEADって何って人はPost Earnings Announcement Driftでググってほしいのだけど、決算の内容から継続性がよくわからなくても他の人もわかってなさそうなら買う、という発言はとくにそれを示唆するものであったと思います。参加者が100%良いとおもう決算に突撃してもダメなんですよね。みんながみんな良いとおもうなら寄りでぜんぶ織り込んでしまうから。ただ見た目のよい決算に無差別で突撃してもそれはそれでパフォーマンス出ないはずで、そこになにかの秘密があるのかなというのが昨日の講演で感じたことでした。>

こういった意見もあったが、これはテクニカルなトレンドという概念が欠落したファンダ思考の人の目にはこういう風に映るのであろうが、なかなかと興味深いコメントである。どうしてもファンダが主で、価格が従という考え方から抜けられないので、こういった倒錯的なコメントになってしまうのであろうが、価格(の動き=トレンド)が主でファンダが従であるということは、素直にSTF氏の説明を読めばわかるはずだと私なぞは思うのだけれども・・・。言い換えると、後で見るが、はっきりと講演会で語られているように<見た目のよい決算に無差別で突撃して>トレンドが出ない銘柄は<さっさと切る>、トレンドが出た<当たりを引っ張る>という方法こそが<STFさんに固有のエッジ>であり、パフォーマンスの<秘密>であると、トレンド・フォロワーの私は理解するのですけどね。まあ、こうやってカリスマ投資家は、神格化されて行くという絶好の見本かも知れない。

なお、これまで私はトレンドという言葉を定義しないで使ってきたが、実はテクニカル分析におけるトレンドには厳格な定義が存在する。

→暴落はトレンド、トレンドはフレンド 7

そして、STF氏は明確にルール化はしていないようで、氏自身の「変動感覚」に基づいてトレンドを判断し、売り買いをしていると思われるが、トレンド・フォローには、トレンド・ラインや移動平均線などに基づいたシンプルで明確なルールが確立されている。私自身は、日足トレードなので5日移動平均線を使っているが、アップトレンドを買いで取る場合、基本、株価が5日移動平均線の上に出たら買って、5日移動平均線の上にある限りずっとホールドし、株価が5日移動平均線を割ったら売るだけという至極単純なやり方をしている。最もそこには、5日移動平均線の上であっても、トレンドが鈍ってきた兆候が表れれば売るといった裁量部分もない訳ではないが、この兆候についてもルール化しているので、判断に迷うことはない。実際売り買いの判断は、ものの数秒で済んでしまう程である。STF氏も100銘柄ほどを売り買いしているということなので、ルール化はしていないにしても、同様に売り買いの判断は秒単位で行っていることは容易に想像できる。そこには確固とした明確な判断基準が存在すると推察されるので、おそらく判断に迷うことはほとんどないのではないか。

ただ一口にトレンドと言っても、時間軸によってトレンドの認識は異なるので、STF氏がどういった時間軸でトレンドを判断しているのかは、氏の説明からはわからないということは、指摘して置かなければならないだろう。

そしてまた、同様に氏の<当たりを引っ張ること、さっさと切ること>という言葉も、ファンダメンタル的な損小利大の意味で取ってはならない。ファンダ系の人で「損小利大がとにかく重要、だから握力を鍛えなければならない」といった表現をSNSでよく見かけるが、こういった修行僧的精神論的な方向?へ行くと、本人が自覚していないだけに、迷走は深まるばかりで何時までたっても抜け出せないという事態にもなりかねない。これは私に言わせると損切りはともかくとして、誰でもが納得できる利確の明確な基準を示せないのがファンダメンタル派の弱点であるということになる訳だが、それはともかく、この点で、氏の<引っ張る>という表現は、いささか誤解を招く言い方だと言わざるを得ない。<トレンドが出たら(当たりを引いたら)、トレンドが継続している限りホールドすること、トレンドが出なかったり、トレンドが終わったらさっさと切ること>とでも言い直せば、より判り易いだろう。

この言葉に限らず氏の説明を通して読んでみると、どうやらSTF氏自身もトレンド・フォローという言葉を知らないように見受けられる。あるいは言葉自体は知ってはいるのかも知れないが、説明の中に使うというレベル程には、この言葉の意味を明確に把握してはいないようだとは言えるだろう。

以上、どこかの国の選挙カーが立候補者の名前をしきりに連呼するごとく、いささかトレンド・フォローを連呼し過ぎた嫌いがないではないが、ここで興味を持たれた方のために、トレンド・フォローに関する書籍を幾つか紹介しておこうと思う。

まずは、トレンド・フォローの基本的な考え方や方法が、非常に判り易く述べられた基本図書4冊

『ルール トレードや人生や恋愛を成功に導くカギは「トレンドフォロー」』ラリー・ハイト

それから、マイケル・W・コベルの3冊も比較的解り易い。

『桁外れの利益をたたき出すトレーディング トレンドフォロー59の啓示 』

『トレンドフォロー大全 上げ相場でも下げ相場でもブラックスワン相場でも利益を出す方法』

『規律とトレンドフォロー売買法』

そして高度な応用編6冊(特にファンダしか知らない人には、いきなり読んでもこれらの本当の凄さは、多分判らないだろう)

まずは、タートルズ本2冊

『伝説のトレーダー集団 タートルズの全貌』(画像は旧版) マイケル・W・コベル

『伝説のトレーダー集団 タートル流投資の魔術』カーティス・フェイス

そして、現役バリバリのマーク・ミネルヴィニの3部作

『ミネルヴィニの成長株投資法 ━━高い先導株を買い、より高値で売り抜けろ』

『株式トレード 基本と原則』

『ミネルヴィニの勝者になるための思考法』

最後にジェシー・スタインの渾身の1冊

『スーパーストック発掘法 ──3万時間のトレード術を3時間で知る』

そして、皆さん否定的であるSTF氏の投資法の再現性の問題であるが、後で述べるようなレバレッジの問題は別にして、これはタートルズですでに決着がついている。先の2冊を読んでもらえれば判るが、以下の説明文を読むだけでもこのことは判るだろう。勿論、これは厳密な言語化、ルール化がなされているという前提あっての話であるが(この点は、先に挙げた書籍で補完できると思う)、巷間SNSで言われているような、向き不向きや性格に合う合わないとか、才能の在る無しの問題ではないということは、ここで強調しておきたい。そもそも才能の在る無しなんて、やってみた後で、事後的にしかわからない事柄だと思うのだが、どう思われるであろうか。

<謎のベールに包まれていた「タートル」の奥義を初公開!

「シンガポールの亀(タートル)牧場みたいに、トレーダーを育ててみよう」25年ほど前、カリスマ・トレーダー、リチャード・デニスは同僚のウィリアム・エックハートにそう語った。彼らは、トレーダーを育成することは可能か否かという賭けをするため、主要新聞に全面広告を打って大々的な募集をおこない、トレーダー養成塾「タートルズ」を作った。タートルたちは、わずか2週間の研修プログラムを終えると、それぞれ100万ドルの口座を任され、市場に参戦した。そして、ほとんどのメンバーが未経験だったにもかかわらず、次々と巨額の利益をあげ、業界に旋風を巻き起こした。相場は正しい訓練により成功できることが証明されたのだ。

しかし、タートルたちには厳しい掟があった。それは、教えられた投資手法を絶対、誰にも漏らしてはいけない、というものだ――。

タートルたちはなぜ、華々しい成功をおさめたのか?デニスとエックハートは、いかにして、たった2週間の研修で全員を凄腕トレーダーに仕立て上げることができたのか?

今日まで語られることのなかったタートルの全貌を、ついに明らかにします!>

<著者・カーティス・フェイスは、当時19歳の最年少タートルだったが、最も巨額の口座――200万ドルの運用を任され、わずか4年で3000万ドル以上を稼ぎ出した。こうしてリチャード・デニスの運用方法を受け継いだのち、自ら部分的に改良をかさね、メカニカル・トレーディングのシステム、およびソフトウェアの先駆者となる。

その運用実績は、年平均100パーセントという驚異のリターン、文字通り常勝無敗を誇っている。>

<全くの投資素人集団がわずか2週間の研修プログラムによって、次々と巨額の利益を上げていくというセンセーショナルなストーリーはトレーディングの世界では、あまりにも有名。その集団の名は「タートルズ」。

全米のトレード業界を驚愕させるパフォーマンスを実現させた舞台裏には、ある課題について意見の対立した2人のカリスマトレーダーの存在があった。わずか400ドルをトレーディングによって2億ドルにまで増やした伝説的トレーダー、リチャード・デニスとトレーダーにして数理論理学の専門家ウィリアム・エックハート。「トレーディングは訓練次第で成功できるか? 」2人の実験からすべてが始まった。

タートルズのメンバーは彼らにどのようなトレード手法を伝授されマーケットを席巻していったのか?トレードの手法やルールなどを含めた実験の全貌を描いた異色ノンフィクション>

派手好きの人には、こちらの方が良いかも(笑)。

それから最後に、レバレッジの話であるが、私には、資金が十二分に増えた現在でも、STF氏がどうして信用全力にこだわるのか、どうもよくわからない。本人も自覚していると思うが、ハイリスクであることは確かなので、利益の半分(あるいは全部)を引き出すというリスク・マネージメント方法は、FXなどでも良く使われているやり方だが、これはFX自体はそもそも証拠金取引であるという性格からくるので、私には、どうもそこにはSTF氏のギャンブル依存症的な性癖が覗いて見えるように思われるのであるが、さてどうであろうか。