やはり、株式市場は日米ともにダウン・トレンドに転換したと見て間違いないようだ。

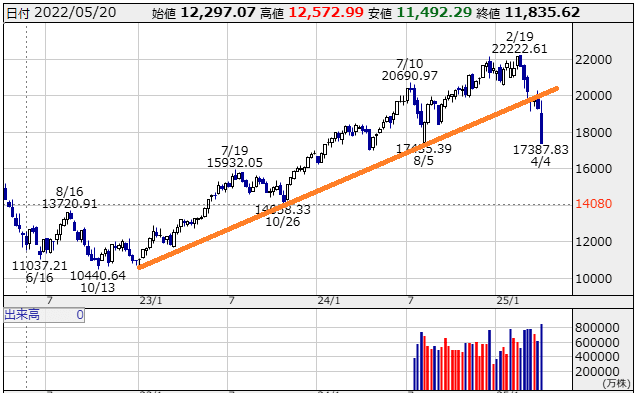

アメリカは、ダウ、S&P、NAS共に、総て週足でトレンドラインを明確に割っている。

ダウ30種平均週足

S&P500週足

NAS100週足

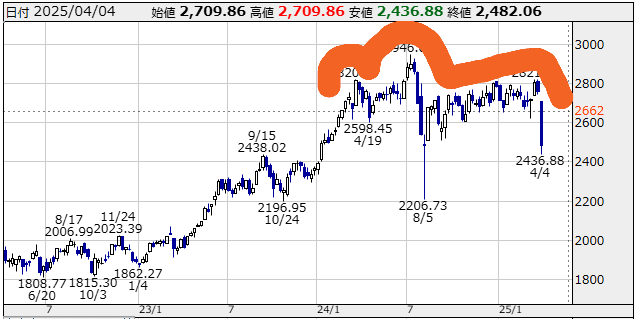

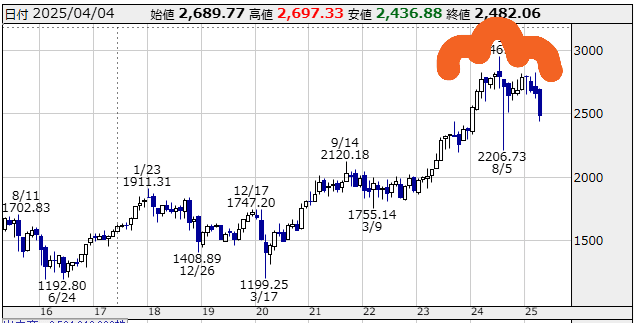

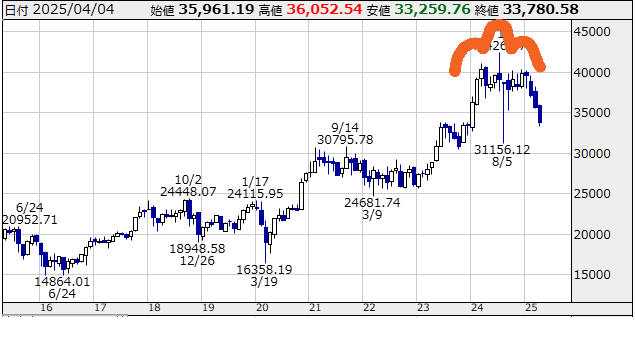

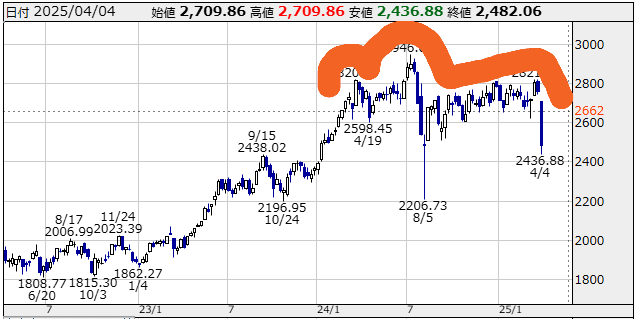

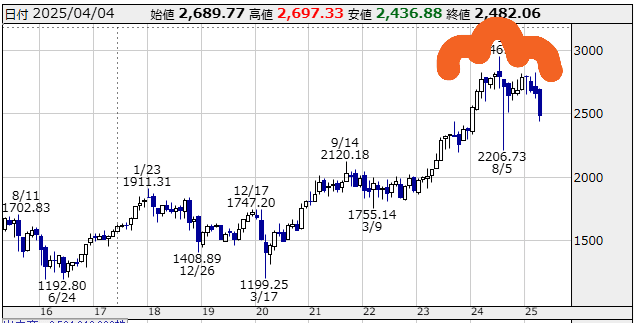

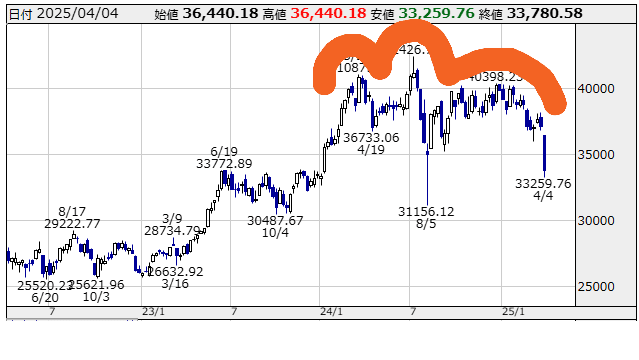

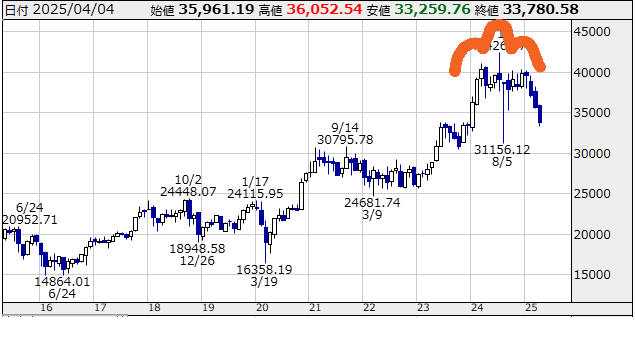

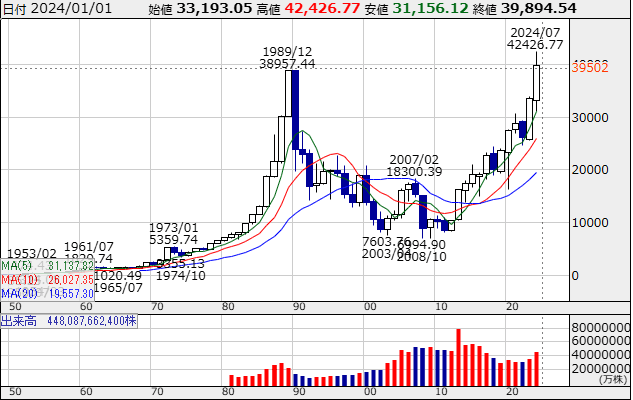

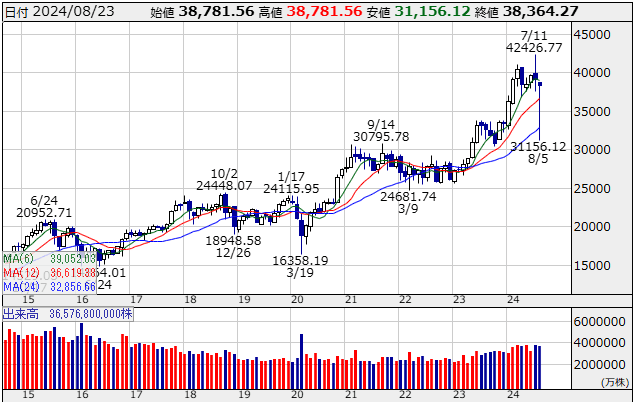

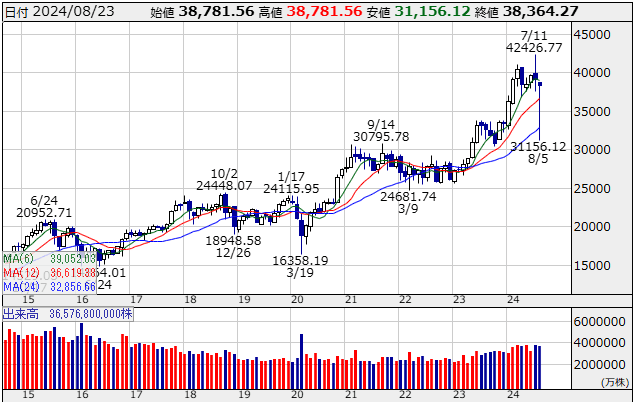

前に予想したように、これまた日本は、225、TOPIX共に三尊天井或いはヘッドアンドショルダーを明確に形成したので、ベースラインが今一つ解り難いが、ここから下落していくと見て間違いないだろう。

TOPIX週足

TOPIX月足

225週足

225月足

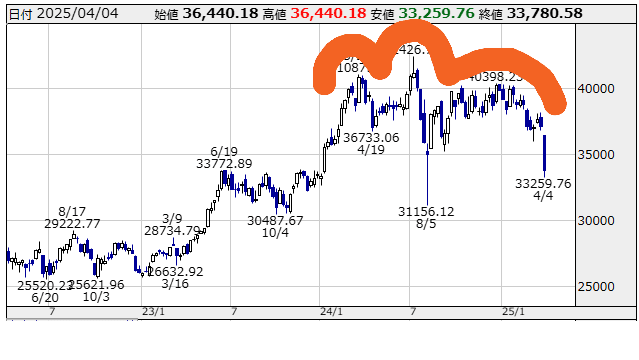

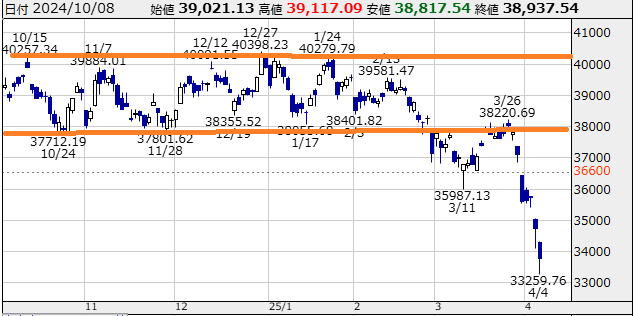

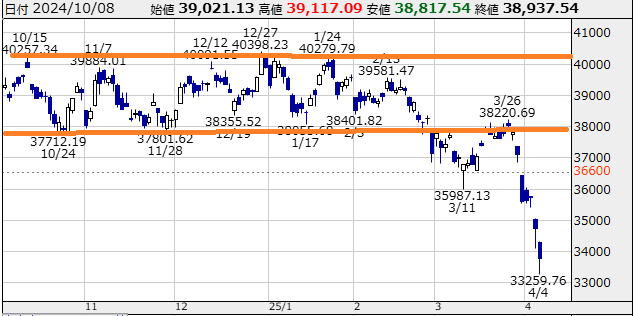

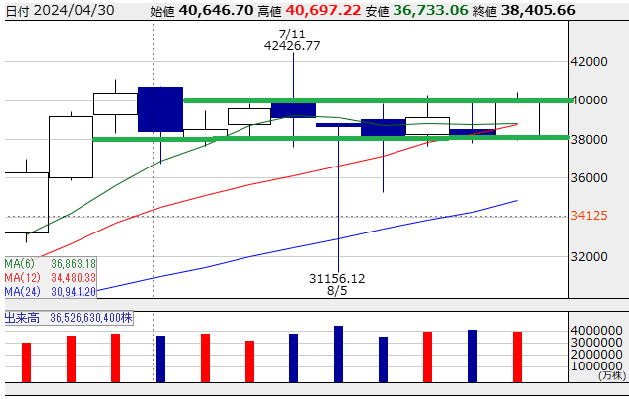

しかも、225日足では、絵に描いたように綺麗な下方レンジ・ブレイクで、戻ってきてレンジ下限ラインで跳ね返され、典型的ないわゆるサポレジ転換の形になっている。トレンド・フォロワーにとっては、よだれの出る、これ以上にない美味しい展開である。むふふふ。

225日足

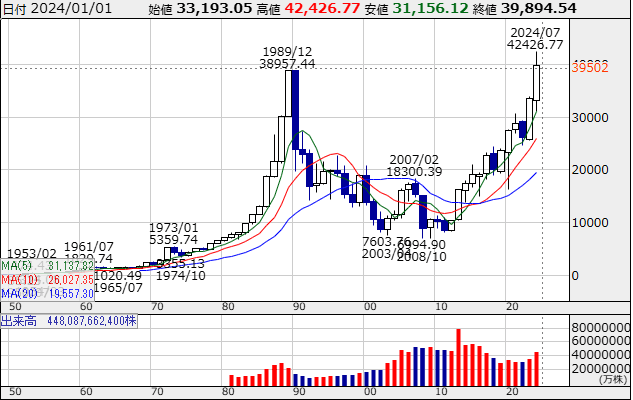

そして、このダウン・トレンドへの転換という判断は、これまで述べてきたように、グローバル・マクロ観がその背景にある訳だが、散々述べてきた日本のそれをここで、一筆書きでざっくりと述べれば、日本は1989年のバブル崩壊以降、今だ40年周期のダウン・トレンドの渦中にあるというのが私の見立てである。それがここまで株式市場が持ち直したのは、偏にアベノミクスという、社会主義共産主義も真っ青の人為的な統制相場だったからである。まあ、極々単純化して言えば、日銀が買い上げて吊り上げた官製相場だったからで、損な役回りを承知で引き受けた植田総裁は、ミッションとしてこれから日銀の正常化に向かわざるを得ないので、常識的に考えても、日銀が買い上げ分を放出すればどうなるのかは、火を見るよりも明らかであろう。

であるから、この見方に立てば、日柄で言うとあと5年ほどで、日本の株式市場はこれから本来のボトムを付けに行くことになる。つまり、これまでの日経平均最安値であった6994円90銭をさらに割り込むということである。前回の40年周期のボトムでは、アメリカに原爆を2つ落とされ、国家存亡の危機に立たされた訳だが、現在の日本の政治状況を見ていると、今回も、2030年辺りには、同じように国家存亡の危機に立たされるのではないかと思われて仕方がない。いろいろな点から考えると、大げさでなく日本という独立国家自体が無くなってしまうのかも知れない、とさえ考えざるを得ない程である。

従って、ここからはダウン・トレンドであるから、市場に留まるのであれば、ショート(空売り)一択である。

このアップ・トレンドからダウン・トレンドへの転換というのは、株式市場の呪われた阿鼻叫喚のフェーズへの移行であって、それまでの成功体験が仇になり、勝利の方程式であった難平やボトム・フィッシングが総て裏目に出ることになる。恐らく著名な投資家を含めて、ほとんどのファンダ勢は、総討ち死にといった有様になるのではないかと思われる。南無阿弥陀仏、南無阿弥陀仏。

言い換えれば、現時点で買いしかやらない投資家にとっては、「休むも相場」という判断が出来るかどうかが、太った豚と賢明な投資家との分かれ目になると言えよう。これも利益の出ている内に完全撤退一択である。現在は、アベノミクスに恩恵を受けた、相当な数の億り人が存在していると思われるが、その内の大多数の丸々と肥え太った豚がマーケットに殺され、食われてしまわないと、底打ちということにはならないのは、過去の株式市場の歴史が示す所であるからである。

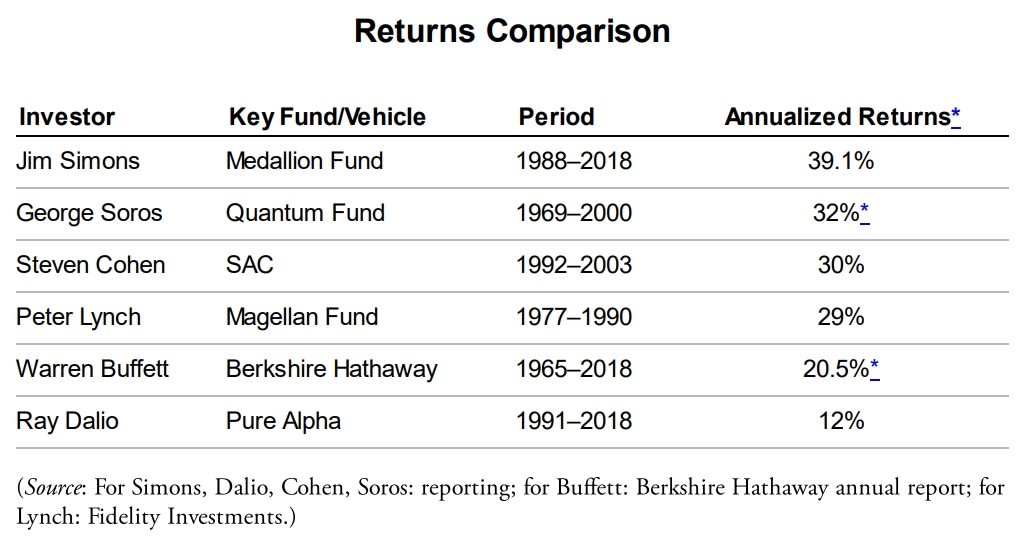

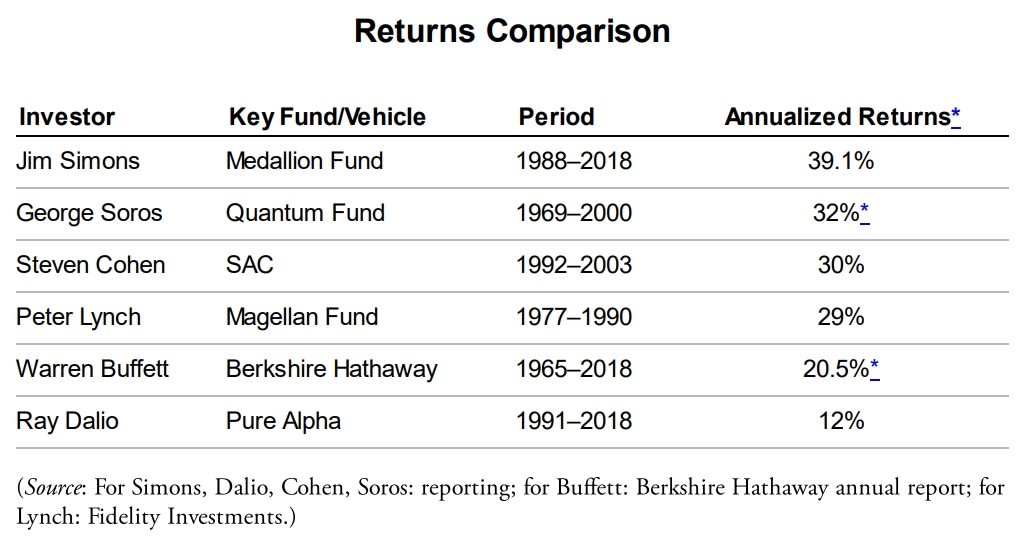

最後に、ジム・シモンズについて書かれた著作(The Man Who Solved the Market: How Jim Simons Launched the Quant Revolution)に載っていた、興味深い一覧表を張っておこう。最高位に位置する著名な投資家達の年平均リターン一覧であるが、ヘッジ・ファンドの帝王レイ・ダリオでさえ12%であることは興味深い。その意味するところは、利益を残すことが如何に困難かということを示してもいる訳で、まあ、バフェット以上の成績の強者がごろごろいる現在の状況は、これがフラグでなくて何であろうと思うのは、私だけであろうか。

アメリカは、ダウ、S&P、NAS共に、総て週足でトレンドラインを明確に割っている。

ダウ30種平均週足

S&P500週足

NAS100週足

前に予想したように、これまた日本は、225、TOPIX共に三尊天井或いはヘッドアンドショルダーを明確に形成したので、ベースラインが今一つ解り難いが、ここから下落していくと見て間違いないだろう。

TOPIX週足

TOPIX月足

225週足

225月足

しかも、225日足では、絵に描いたように綺麗な下方レンジ・ブレイクで、戻ってきてレンジ下限ラインで跳ね返され、典型的ないわゆるサポレジ転換の形になっている。トレンド・フォロワーにとっては、よだれの出る、これ以上にない美味しい展開である。むふふふ。

225日足

そして、このダウン・トレンドへの転換という判断は、これまで述べてきたように、グローバル・マクロ観がその背景にある訳だが、散々述べてきた日本のそれをここで、一筆書きでざっくりと述べれば、日本は1989年のバブル崩壊以降、今だ40年周期のダウン・トレンドの渦中にあるというのが私の見立てである。それがここまで株式市場が持ち直したのは、偏にアベノミクスという、社会主義共産主義も真っ青の人為的な統制相場だったからである。まあ、極々単純化して言えば、日銀が買い上げて吊り上げた官製相場だったからで、損な役回りを承知で引き受けた植田総裁は、ミッションとしてこれから日銀の正常化に向かわざるを得ないので、常識的に考えても、日銀が買い上げ分を放出すればどうなるのかは、火を見るよりも明らかであろう。

であるから、この見方に立てば、日柄で言うとあと5年ほどで、日本の株式市場はこれから本来のボトムを付けに行くことになる。つまり、これまでの日経平均最安値であった6994円90銭をさらに割り込むということである。前回の40年周期のボトムでは、アメリカに原爆を2つ落とされ、国家存亡の危機に立たされた訳だが、現在の日本の政治状況を見ていると、今回も、2030年辺りには、同じように国家存亡の危機に立たされるのではないかと思われて仕方がない。いろいろな点から考えると、大げさでなく日本という独立国家自体が無くなってしまうのかも知れない、とさえ考えざるを得ない程である。

従って、ここからはダウン・トレンドであるから、市場に留まるのであれば、ショート(空売り)一択である。

このアップ・トレンドからダウン・トレンドへの転換というのは、株式市場の呪われた阿鼻叫喚のフェーズへの移行であって、それまでの成功体験が仇になり、勝利の方程式であった難平やボトム・フィッシングが総て裏目に出ることになる。恐らく著名な投資家を含めて、ほとんどのファンダ勢は、総討ち死にといった有様になるのではないかと思われる。南無阿弥陀仏、南無阿弥陀仏。

言い換えれば、現時点で買いしかやらない投資家にとっては、「休むも相場」という判断が出来るかどうかが、太った豚と賢明な投資家との分かれ目になると言えよう。これも利益の出ている内に完全撤退一択である。現在は、アベノミクスに恩恵を受けた、相当な数の億り人が存在していると思われるが、その内の大多数の丸々と肥え太った豚がマーケットに殺され、食われてしまわないと、底打ちということにはならないのは、過去の株式市場の歴史が示す所であるからである。

最後に、ジム・シモンズについて書かれた著作(The Man Who Solved the Market: How Jim Simons Launched the Quant Revolution)に載っていた、興味深い一覧表を張っておこう。最高位に位置する著名な投資家達の年平均リターン一覧であるが、ヘッジ・ファンドの帝王レイ・ダリオでさえ12%であることは興味深い。その意味するところは、利益を残すことが如何に困難かということを示してもいる訳で、まあ、バフェット以上の成績の強者がごろごろいる現在の状況は、これがフラグでなくて何であろうと思うのは、私だけであろうか。

初めて知ったのだが、この西山孝四郎という方は現役のファンドマネージャーとのことである。一般に、ファンマネは絶対リターンを目指していないので、その意見は全く参考にならないと思っていたが、語り口といい内容といい、いっぺんで気に入ってしまった。いや、面白い!日本にもこういったファンドマネージャーがいたというのは、ある意味で驚きである。

ということで、紹介したいと思うが、まあ、大局観が、私と基本的にほとんど同じであるので、以上の感想は贔屓の引き倒しであるという点は、割り引いて理解していただきたい。

(1月10日収録)【セミナー動画】西山孝四郎氏 オンデマンドセミナー

まあ、色々な制約から、ファンドマネージャーにはどうしてもポートフォリオという考えから逃れられないのだろう。そのため暴落時の具体的な対処法は、ポートフォリオという考えを持たない私の流儀とはちと異なるのは、致し方ないとも言える。私の場合、これまで書いてきたように、暴落時には「落ちるナイフ」と一緒に落ちていき、(その空売りで得た利益の下に)「ナイフ」が刺さったのを確認してから「掴む」(ドテン買い)というやり方である。

それからファンドと言えば、井村ファンドが話題だが、私はかなり否定的である。それは、そもそもオープン・エンド型投信という制度設計自体に無理があるからである。原理的に資金流出入による総資金量の増減と、運用方針との間で齟齬を来すという根本的な矛盾があるからである。

これを避けるためには、例えば1年などの期限を区切ったクローズド・エンド型にするか、バークシャー・ハサウェイのように上場投資会社という形態を取るか、のどちらかであろうと私なぞは考えるのだが、さてどうなりますことやら、刮目して遠目に見守りたいと思う次第である。

ということで、紹介したいと思うが、まあ、大局観が、私と基本的にほとんど同じであるので、以上の感想は贔屓の引き倒しであるという点は、割り引いて理解していただきたい。

(1月10日収録)【セミナー動画】西山孝四郎氏 オンデマンドセミナー

まあ、色々な制約から、ファンドマネージャーにはどうしてもポートフォリオという考えから逃れられないのだろう。そのため暴落時の具体的な対処法は、ポートフォリオという考えを持たない私の流儀とはちと異なるのは、致し方ないとも言える。私の場合、これまで書いてきたように、暴落時には「落ちるナイフ」と一緒に落ちていき、(その空売りで得た利益の下に)「ナイフ」が刺さったのを確認してから「掴む」(ドテン買い)というやり方である。

それからファンドと言えば、井村ファンドが話題だが、私はかなり否定的である。それは、そもそもオープン・エンド型投信という制度設計自体に無理があるからである。原理的に資金流出入による総資金量の増減と、運用方針との間で齟齬を来すという根本的な矛盾があるからである。

これを避けるためには、例えば1年などの期限を区切ったクローズド・エンド型にするか、バークシャー・ハサウェイのように上場投資会社という形態を取るか、のどちらかであろうと私なぞは考えるのだが、さてどうなりますことやら、刮目して遠目に見守りたいと思う次第である。

毒は薄めなければならない。ーシャルル=オーギュスタン・サント=ブーヴ

デイミアン・チャゼル監督には、毒まんじゅうではないかという先入観があったので手を出さずにいたのだが、たまたまBSでやっているのに出くわし、期待もせずに何とはなしに観出したのだが、結局、最後まで観てしまった。「なーんだ、面白いじゃないか。」

ただ、やはり毒を持った監督であることは確かなので、この作品では毒が薄められて、ちょうどよい塩梅の批評性を持つ作品になっていると思われるし、ネットでざっと見たところ、この点に触れたレビューや批評は見あたらなかったので、全く持って時期外れのレビューを書いてみる気になったという次第。

で、この作品の魅力を一言で言えば、「ラ・ラ・ランド」=ハリウッドに集まってくる「夢見ている人間」特有の類型を、その美点を、それと裏腹の関係にある欠点と共に、あざとく描き出した点にあると私は言いたい。

LaLaLandという単語を調べると、スラングの<〈米俗〉〔麻薬や酒に酔ったときに味わう〕至福の世界。La-La Landとも表記される。>という意味が出てくるので、おそらくアメリカ人であれば、LaLaLandという題名から、このスラングの否定的なニュアンスをも、この言葉から自然に連想すると考えて間違いないだろう。つまり、「夢見ている」というと聞こえはいいが、「夢にラリっている」ということでもある訳だ。先に批評性という言葉を使ったが、デイミアン・チャゼル監督は、この「夢見ている人」の陰陽二面性を、明確な意図の下に描き出しているのは間違いない。

つまり、この映画は、単なるロマンチックなラブストリーではなくて、この意味合いで、ある意味それを否定する批評性を持っているがために、王道的なロマンチックなラブストリーを期待して観た人にとっては、主人公たちに感情移入することが出来ないような作りになっている。そのためであろう、結構、否定的なレビューも多く、評価が割れているが、元はと言えば、それはこの作品の二面性に由来しているのである。

この点で、冒頭のモブ・ダンスシーンは象徴的である。これは素晴らしいパフォーマンスであるにも関わらず、突然ハイウェイ上で踊り出すというのは、アタオカな人達の非常識で傍迷惑な奇行の部類に入る行動だと言っても良いだろう。でも、「夢見ている人」って、こうだよね。

そして、このことはまた主人公達にもそのまま言えることであって、その美点や魅力については散々言及されているので、他のレビューを参照していただくとして、ここでは、この映画で描かれている、主人公たちの実生活の些事における、「夢にラリっている人間」特有の不器用な躓きっぷりの部分を拾い出してみよう。

まずセブだが、姉との口論の中で、「だまされたんだ!」「カモにされたのよ!」というやり取りが出てくる。恐らく姉の方に理があろうが、でも「夢見ている人」って、カモにされ易いよね。

ラウンジ・ピアニストの仕事でも、再三注意されているにも関わず、自分の都合のいいように解釈して曲目を守らず、結局、首にされてしまう。でも、「夢見ている人」って、こういうふうに使えない奴だよね。

それから、大事なミアの公演を忘れていて、ダブル・ブッキングして、結局公演には間に合わずって、そもそも恋人としてどうよ。でも、「夢見ている人」って、自分でスケジュール管理出来ないよね。

この他にも一方通行を逆走するとか、近所迷惑を顧みずにクラクションを鳴らしまくるとか、まあ、いちいち挙げて行けばキリがないので、相方のミアに移ると、渋滞の中、前が開いても車を発進させないわ、セブとの映画の約束も、こちらもまたダブル・ブッキングするわ、遅れてやってきてセブを探すのに、女優志望のくせに映画上映中のスクリーン前に立つわ、カフェでクレーム対応中なのに、そっちは放ったらかしで、セブと話始めるわ、とセブに負けず劣らず枚挙に暇がない程である。でも、「夢見ている人」って、こうだよね。

そして、こういった演出の意図をどのように評価するのかという点であるが、これはハリウッドを最も象徴するイベントであるアカデミー賞授賞式を思い描いてみれば、判り易いだろう。というのはアカデミー賞授賞式と演出の構造が、丸っきり同型であるからだ。

言うまでもないが、アカデミー賞授賞式は、映画関係者に賞を与え、賞賛する一大イベントであるが、その司会はコメディアンが務めるのが恒例になっている。そして、賞発表オスカー授与というメイン・イベントの合間合間で、司会者であるコメディアンが、その場にいるスター達を、”いじって”笑いを取るというがお決まりの演出パターンになっている。中には際どい”いじり”もあるので、ウィル・スミスの平手打ち事件も記憶に新しいところであるが、これは結局、お笑いというのは一種の批評であり、多分に毒を含んだものであるからに他ならない。

従って、先の主人公たちに対する批評的な、毒を含んだ一見否定的なエピソードというのは、デイミアン・チャゼル監督が、主人公たちをを賞賛するストーリーの合間合間に、主人公たちを”いじって”笑いを取っていると見ることが出来る。こうすることで、結局のところ、この映画は「ラ・ラ・ランド」=ハリウッドという特殊な社会を賞賛しながら、その合間にハリウッド社会を”いじって”笑いを取っている演出構成になっている訳である。

従って、この演出構成こそが、この映画が絶賛され、日本人にとってはいささか過大評価に見える、アカデミー賞史上最多14ノミネート、6部門受賞という快挙を齎した一番の理由ではないかと私は考えるのである。ちょうど、殿様が狂言のバカ殿を笑い、喝采を送ったように、ハリウッドの中枢にいるアカデミー審査委員達も、この映画に登場する主人公二人のバカ・ハリウッド・カップルを笑い、喝采を送ったのである。

でも、ハリウッドって、そういうところだよね。だって、「ラ・ラ・ランド」なんだから。

2024年は、あまり成績が振るわなかった人が多かったようだ。その原因について、ファンダ派の人は色々と分析しているようだが、テクニカル派にとっては、ことは実に簡単明瞭である。

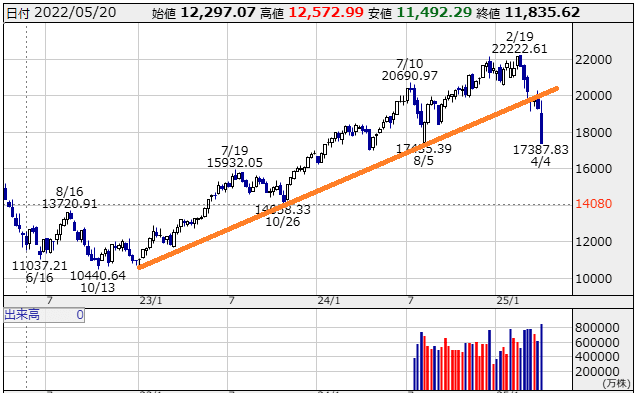

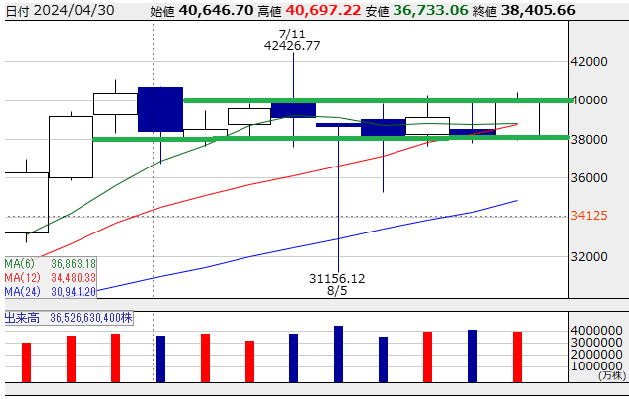

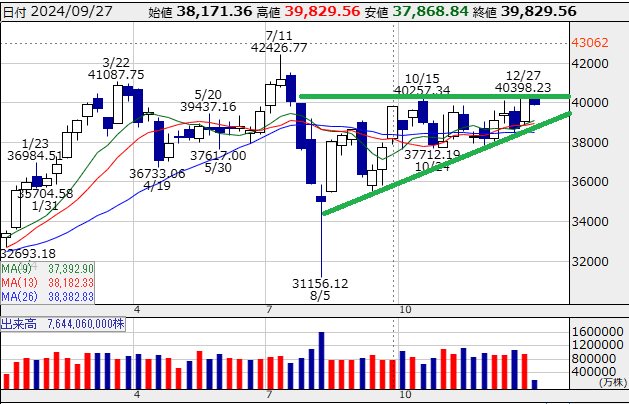

というのは、2024年は基本的にレンジ相場だったからで、単にトレンドがあまり出なかった1年だったということに過ぎない。これはチャートを見れば一目瞭然で、要はこの認識が出来たかどうかが、成績を分ける分水嶺になったと個人的には考えている次第である。

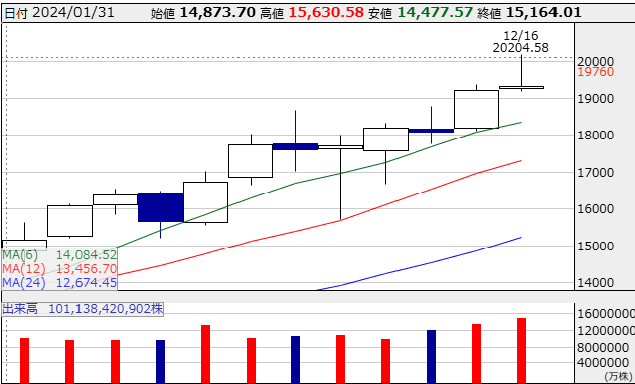

225月足

月足で見ると、1月~3月とアップ・トレンドで上がってきて、4月以降は緑の線を引いたような綺麗なレンジ相場になっている。7月8月の上下の髭がなかなかとエグイが、終わってみれば、何のことはない、結局1年の内9ヶ月はレンジ相場だったということである。上は4万が大きな壁になっているが、年末もこの壁に阻まれて終わっているのは、ある意味象徴的にも思われる。

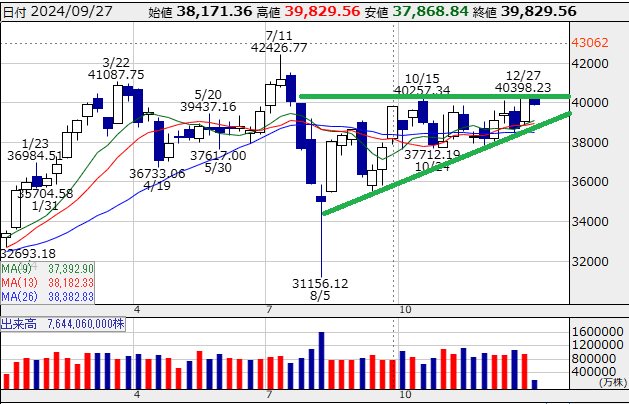

225週足

週足で見ると、8月5日の暴落以降は、これもきれいなトライアングル、三角保ち合いになっていて、8月5日以降は、あまり値幅が出ない難しい局面だったことが判る。そのことは、移動平均線の絡み具合に端的に表れていて、この図では、9週・13週・26週移動平均線であるが、7月以降はこの3つが、狭い範囲で絡み合っているので、テクニカル的には手出し無用の相場である。トレンドがはっきりしないので、難易度が高いからだ。

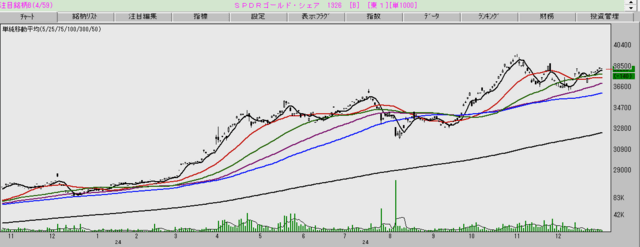

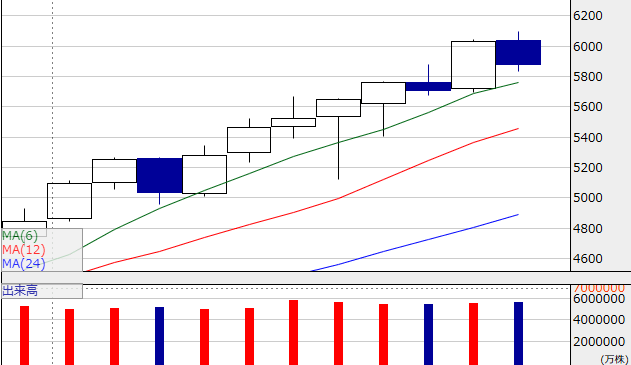

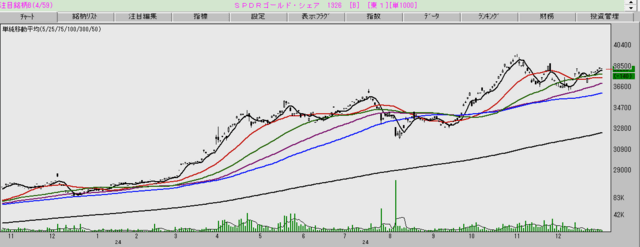

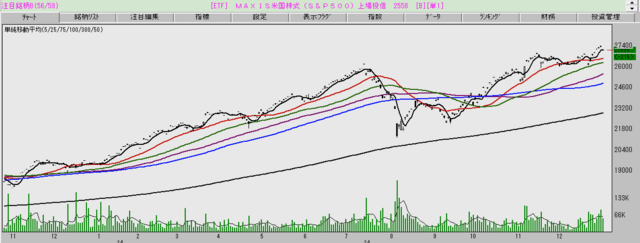

ただし、全体としてはレンジ相場であっても、個々の銘柄の動きは別なので、テクニカル的にトレンドが出ているチャートの銘柄を取引すれば良いということに成る。天井を打って下げに転じた半導体銘柄などはその好例で、前に挙げた幾つかの銘柄なぞは、実にやり易い綺麗なダウン・トレンドチャートになっている。この他にもアップ・トレンドの綺麗なチャートとしては、やはり、アメリカ株や金が挙げられるが、このことから、アメリカ株をポートフォリオに組み入れていた人や所謂オルカン勢が成績が良かったことも容易に想像できる。

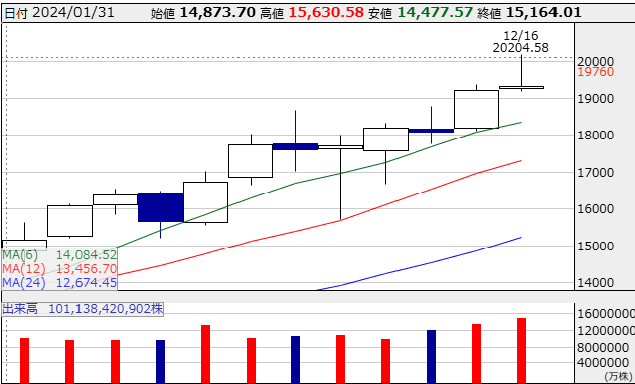

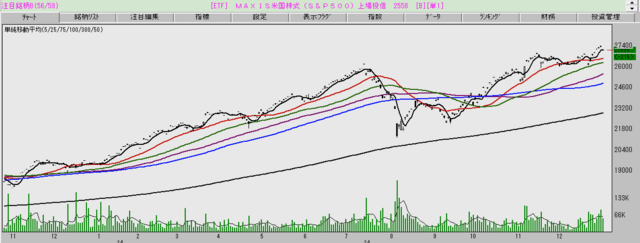

S&P500月足

NAS100月足

私自身は税金や円転の問題などがあるので、直接アメリカ株を売り買いはしていないが、これらアメリカ株や金の日本上場ETFは、為替の影響で、途中でトレンドが崩れていて少し難易度が高いと言えば高いが、1326や2358などは、1年を通して取引していて、ある程度とはいえそれなりに貢献してくれたことは言っておかなければならない。しかし、利益の7割方は空売りで、最終的には勝率 49.3%損益比率 1対5.9という数字に終わったが、主戦場の日本市場がレンジ相場でこの数字なら、まあ、十分満足できる1年であったというのが、この1年間の私の総括である。

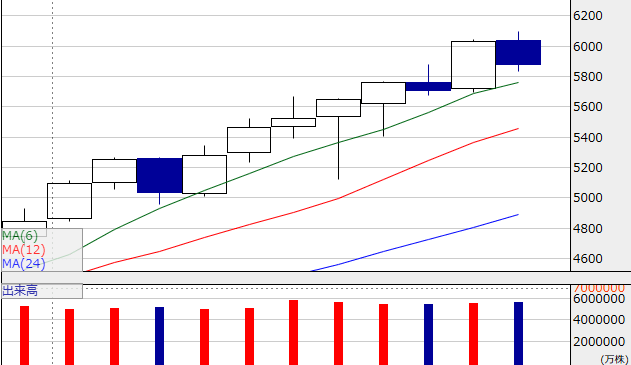

1326金ETF日足

2358S&P500ETF日足

しかし、再三述べているように、日米共に、そろそろ年足で大きな陰線が出そうである。今のところ、トランプ政権期待で上がっているようだが、今年も、基本的に売り目線であることに変わりはない。さて今年はどうなるであろうか。

225年足

というのは、2024年は基本的にレンジ相場だったからで、単にトレンドがあまり出なかった1年だったということに過ぎない。これはチャートを見れば一目瞭然で、要はこの認識が出来たかどうかが、成績を分ける分水嶺になったと個人的には考えている次第である。

225月足

月足で見ると、1月~3月とアップ・トレンドで上がってきて、4月以降は緑の線を引いたような綺麗なレンジ相場になっている。7月8月の上下の髭がなかなかとエグイが、終わってみれば、何のことはない、結局1年の内9ヶ月はレンジ相場だったということである。上は4万が大きな壁になっているが、年末もこの壁に阻まれて終わっているのは、ある意味象徴的にも思われる。

225週足

週足で見ると、8月5日の暴落以降は、これもきれいなトライアングル、三角保ち合いになっていて、8月5日以降は、あまり値幅が出ない難しい局面だったことが判る。そのことは、移動平均線の絡み具合に端的に表れていて、この図では、9週・13週・26週移動平均線であるが、7月以降はこの3つが、狭い範囲で絡み合っているので、テクニカル的には手出し無用の相場である。トレンドがはっきりしないので、難易度が高いからだ。

ただし、全体としてはレンジ相場であっても、個々の銘柄の動きは別なので、テクニカル的にトレンドが出ているチャートの銘柄を取引すれば良いということに成る。天井を打って下げに転じた半導体銘柄などはその好例で、前に挙げた幾つかの銘柄なぞは、実にやり易い綺麗なダウン・トレンドチャートになっている。この他にもアップ・トレンドの綺麗なチャートとしては、やはり、アメリカ株や金が挙げられるが、このことから、アメリカ株をポートフォリオに組み入れていた人や所謂オルカン勢が成績が良かったことも容易に想像できる。

S&P500月足

NAS100月足

私自身は税金や円転の問題などがあるので、直接アメリカ株を売り買いはしていないが、これらアメリカ株や金の日本上場ETFは、為替の影響で、途中でトレンドが崩れていて少し難易度が高いと言えば高いが、1326や2358などは、1年を通して取引していて、ある程度とはいえそれなりに貢献してくれたことは言っておかなければならない。しかし、利益の7割方は空売りで、最終的には勝率 49.3%損益比率 1対5.9という数字に終わったが、主戦場の日本市場がレンジ相場でこの数字なら、まあ、十分満足できる1年であったというのが、この1年間の私の総括である。

1326金ETF日足

2358S&P500ETF日足

しかし、再三述べているように、日米共に、そろそろ年足で大きな陰線が出そうである。今のところ、トランプ政権期待で上がっているようだが、今年も、基本的に売り目線であることに変わりはない。さて今年はどうなるであろうか。

225年足

人間は、誤解する程度に理解し合えば十分である。ーポール・ヴァレリー

まさか三つ目の文章を書く羽目になろうとは思ってもいなかったのだが、一種のセレンディピティーとも言うべき出来事が、私に文章を書くよう督促しているようだ。

それは、先日、仲間内の忘年会があって、例によって投資の話題が色々と出たのだが、その中の興味深い二つのトピックが、偶然にもリンクしていたからである。

一つは、毎年恒例の、今年を振り返って投資に関して印象に残ったもの、という話の流れの中で、例のSTF氏の松井証券の動画の話が出た訳だが、その評価する部分が、私と他のメンバーとでは、またしてもと言うべきか、大きく異なっていたからである。「いや、重要なのはそこじゃないだろう」と、その場で友人のタブレットで動画を再生しながら説明したのだが、説明の仕方が悪いのか、怪訝な面持ちの顔ばかりを見せられることになったという顛末。やれやれ。

50億円稼いだ男 STF流銘柄選び! マヂカルラブリーと学ぶ 松井証券 資産運用!学べるラブリーSeason13 ~銘柄選び編~#3

だが、この動画の内容に入っていく前に、先にもう一つのトピックについて述べてみたい。その方が判り易いと思うからだ。

そのもう一つとは、今年読んで良かった投資本として、トム・ホウガードの『ベスト ルーザー ウインズ』を挙げた友人が二人いたことである。一人はマーク・ダグラスの『ゾーン』以来の感銘を受けたと言い、もう一人は、<利益が出ている時に、どこで売って利益を確定しようかと考えるよりも、どこでさらに買い増ししようかと考えるべきだ>という問題提起が、目鱗だったとの感想であった。この後者の感想にピンと来たので、早速翌日に原著の電子版を購入、二日酔いの頭であったが、なかなかと興味深く一気に読んでしまったという経験をしたからである。

取り分け私が面白く読んだのはそのコンテンツよりもマナーで、ふむふむ、このコンテンツをこういう語り口のマナーでプレゼンするんかい、と読みながら思った次第。なるほどねえ、座布団1枚。

この本の白眉は、 2007年に自分のトレードを劇的に変えることになった人物に会った時のことを書いているエピソードであろう。その時、啓示を受けたデイビッド・ポール博士の言葉を、ホウガードは要約してこう述べている。友人が目鱗だといった部分である。

<利益が出ているポションを持っている時、どこで売って利益を確定しようかと考えるよりも、どこで増し玉をしようかと考えるべきだ。含み益を抱えているトレーダーのほとんどが、どこで半分利食うかと考える。そして次に、どこで残りの半分を利食うか考える。彼は、90%のトレーダーがこれをしていると言った。>

そして、これをホウガードはこのように理論付けていく。

<彼は基本的にすべてをひっくり返せと教えてくれた。要するに、トレードで利益を上げたければ、ほとんどの人にとって心理的に難しいことをする必要があり、勝ちトレードには、(増し玉をして)プレッシャーをかけろとポール博士は言うのだ。この教えは、本当にトレンドが始まるときに彼自身が観察したことに基づいている。>

そして、

パフォーマンスを上げるには、こうした「普通ではない考え方」が必要。→では、「普通ではない考え方」とは?→それは、脳の指令のままに利食いを早くし、損切りを引き延ばす「普通の考え方」とは異なる、それをひっくり返した真逆の考え方である。→つまり、太古の昔から人間のDNAに組み込まれたものとは異なる考え方を会得する必要がある。

といった論理展開で、<トレーダーの内面を変える方法>へと話は進んで行き、最後にはマーク・ダグラスの『ゾーン』を彷彿とさせる相場心理哲学ー<最高の負け方を習得した者だけが最終的な勝者になる(Best Loser Wins)>という結論へ持っていく訳だが、このプレゼンにおけるロジックは座布団1枚と言ったように、私にはあまり評価出来るものではない。

そのために爬虫類脳まで持ち出してきて、「太古の昔から人間のDNAに組み込まれた考え方」とホウガードは言うのだが、笑わしちゃあいけない、ホウガードさん。そういった考え方は、例の単なる刷り込みによるファンダ的固定観念によるものでしょうが、と私は言いたい。結局、「爬虫類脳の考え方」や「太古の昔から人間のDNAに組み込まれた考え方」などというものは、実証主的な因果関係モデルを無理やり当て嵌めて、事後的に見出した架空の「原因」に過ぎないのであって、彼もまた科学主義という近代の毒が回った中毒症例の、典型的なサンプルの一つだと言えるだろう。

そして、こういった「普通ではない考え方」といった見方、言い換えれば「勝っている投資家=普通ではない」という考え方は、SNSでもよく見かけるが、極端になると凄腕投資家=奇人・変人だとか、さらにはサイコパスとまで言われている始末で、こういった決めつけ方自体サイコパス的ではないかと私は思うのだが、それは兎も角、このような「普通・普通でない」という分類による表面的な説明は、俗耳に入り易いのも確かであるが、本質的なロジックに対する洞察が欠けている事もまた確かである。つまり、私にとって、このホウガードの本が不満なのは、この本質的なロジックが明示されていないので、隔靴掻痒の感を免れないからである。読んでいて、じれったいことこの上ないのだ。

とどのつまり、実質説明されている内容が、そうであるにも関わず、私にはなぜトレンド・フォローという言葉が出てこないのかが不思議でならないのである。彼の言う<トレーダーの内面を変える>とは、私に言わせれば、ファンダ的思考ロジックからトレンド・フォロー的思考ロジックへのコペルニクス的転回に他ならない。

そのことは、先の<この教えは、本当にトレンドが始まるときに彼自身が観察したことに基づいている>という文章からも明らかなのであるが、ファンダ的な考え方が主流の日本では、或いは知らない人も多いと思うのでここで注釈して置くと、上っている時に買い増す=増し玉をするというのは、リバモアにせよダーバスにせよオニールにせよ、何れもトレンド・フォロワーにとっては常套手段で、実にごく当たり前の手法なのである。

ただ、ファンダ的な思考をしている限り、そもそも上がっている時に買うのさえ躊躇せざるを得ないのであるから、さらに上っている時に買い増しをするなどというのは、全くもって理解の外、考えたこともない事柄であろう。それが友人の「目鱗」という言葉となって表れたと思われるが、ちなみに、アマゾンのこの本のレビューの中に「ポエム」という評があって、大笑いしてしまったが、やはり判らない人には判らないのだろう。なお、日本では古くは増し玉のことを「乗せ」或いは「利乗せ」とも言った。それほど増し玉は普遍的な手法なのだとも言えるだろう。

それから、この本にはポール・チューダー・ジョーンズのエピソードも出てくるが、これなどもトレンド・フォローのロジックを理解していないと、「普通でない」というだけでは、彼の言っていることは、やはり「ポエム」か「サイコパス」の言葉にしか思えないであろう。この時の同僚の顔が目に浮かぶようなエピソードである。(なお、以下の翻訳は二日酔いの頭で訳した文章であることを断っておく。)

<ある日、ポールは数百のロング・ポジションを持っていて、マーケットが一日上昇していたので、いい感じに利益が膨らんでいた時のことである。突然、これといった特別なニュースもないのに、マーケットが下降しだしたので、ポールはすぐに手持ちのロング・ポジションを総て処分した。そして、猶もマーケットは下がり続けるので、ショート・ポジションを作り始た。

ポールの同僚は、ポールがすでにドテンしてショート・ポジションを作り始めていたことを知らずに、ポールに「そろそろこの辺が買いのチャンスじゃない?」と話しかけた。

ポール「 頭おかしいんとちゃうの?」

同僚「何それ、どゆうこと?」

ポール 「マーケットは、15分で100ポイントも下げているんだぜ。ここで買いに入ろうって、アタオカか?」

同僚: 「じゃあ、 ポールは どうすんの?」

「ここは買いで入るとこじゃないよ」

「じゃあ、 ショート で入るってこと?」

「もちのろんよ。(もうすでに、そうしてるっちゅうねん)」

「けど、かなり価格は下げてるじゃんか」

「その通り」

「だろ。だったら、あと、どれくらい下がったら、ポールは買い出すんだ?」

「下がっているのに、なんで買いに入るんだよ?」

「だって、安いじゃんよ。完全にバーゲン価格じゃん。15分前より、100ポイントも安くなってるんだぜ」

「 安い?安い、高いっていうのは忘れろよ! 株価ってのはな、ただの紙の上の数字なんだよ」

「分かんないなあ。下げてるんだから、どこかで買うだろ?」

「下げてるんだから、僕は ショートだよ。買いじゃない。もし株価が下げ続けるなら、僕は株価が ゼロ になるまでショートするのさ」

「だったら、上がり出したらどうすんだよ?」

「もし上がり出したら、天井まで ロングし続けるんだよ! 」>

なお余談だが、「 安い、高いっていうのは忘れろよ! 」というポール・チューダー・ジョーンズの言葉はなかなかと本質を突いた言い回しだと思う。「 安い、高いっていうのが忘れられない 」のがファンダメンタル思考だからだ。

例えば、トレンド・フォローやモメンタム(?)を説明するのに、「高く買って、さらに高く売る」といった表現を良く見かけるが、これなぞはファンダ的な見方から見れば、そう見えるというだけの事であって、これに対しては「いや、安く買って、高く売るのもトレンド・フォローなんですけれどね」とここで訂正・補足して置きたい。つまり、トレンド・フォロー的な見方から見れば、そもそも高いか安いかなどは関係なく、高かろうが安かろうがトレンドが出るかどうかが重要だということである。さらにもっと言えば、バリュー投資などのファンダメンタル投資も含めて、値幅を取ろうとする限り、それは必然的にトレンドを取ろうとする事であって、この意味で原理的にすべての投資法はトレンド・フォローだと言うことが出来る訳である。

この他にも、この本には反面教師としての負け組投資家の特徴が挙げられているなど参考になる点も多いと思われるので、以下の特徴に心当たりがある人は、一度読んでみても良いかも知れない。勿論、トレンド・フォローという考え方を念頭に置きながら、ということは言うまでない。

・勝ちトレードに買い増しをしない。

・損切りを置かない。

・負けトレードに買い増しをする。

・半分利食う。

・勝率は60%を超えている。

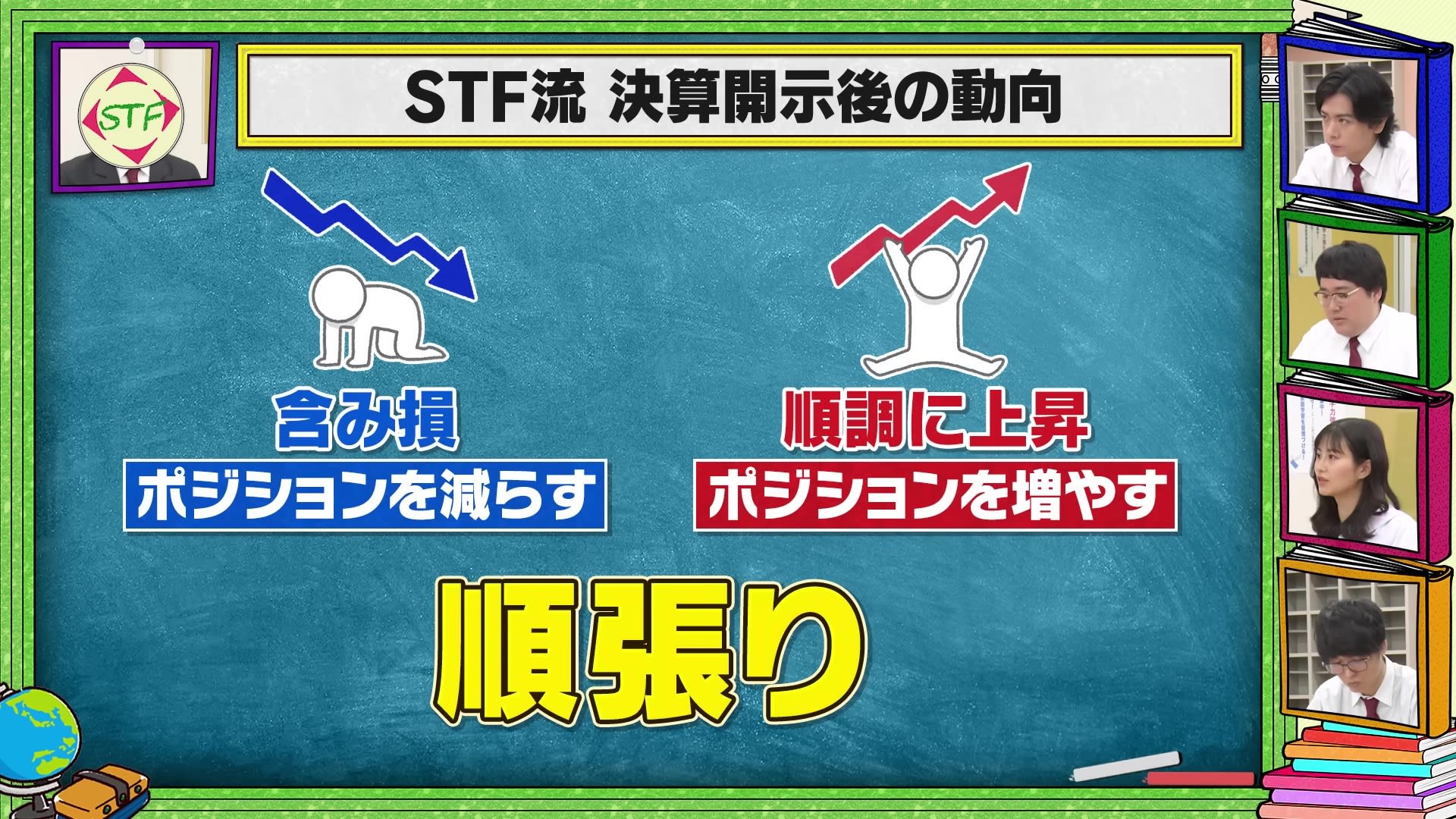

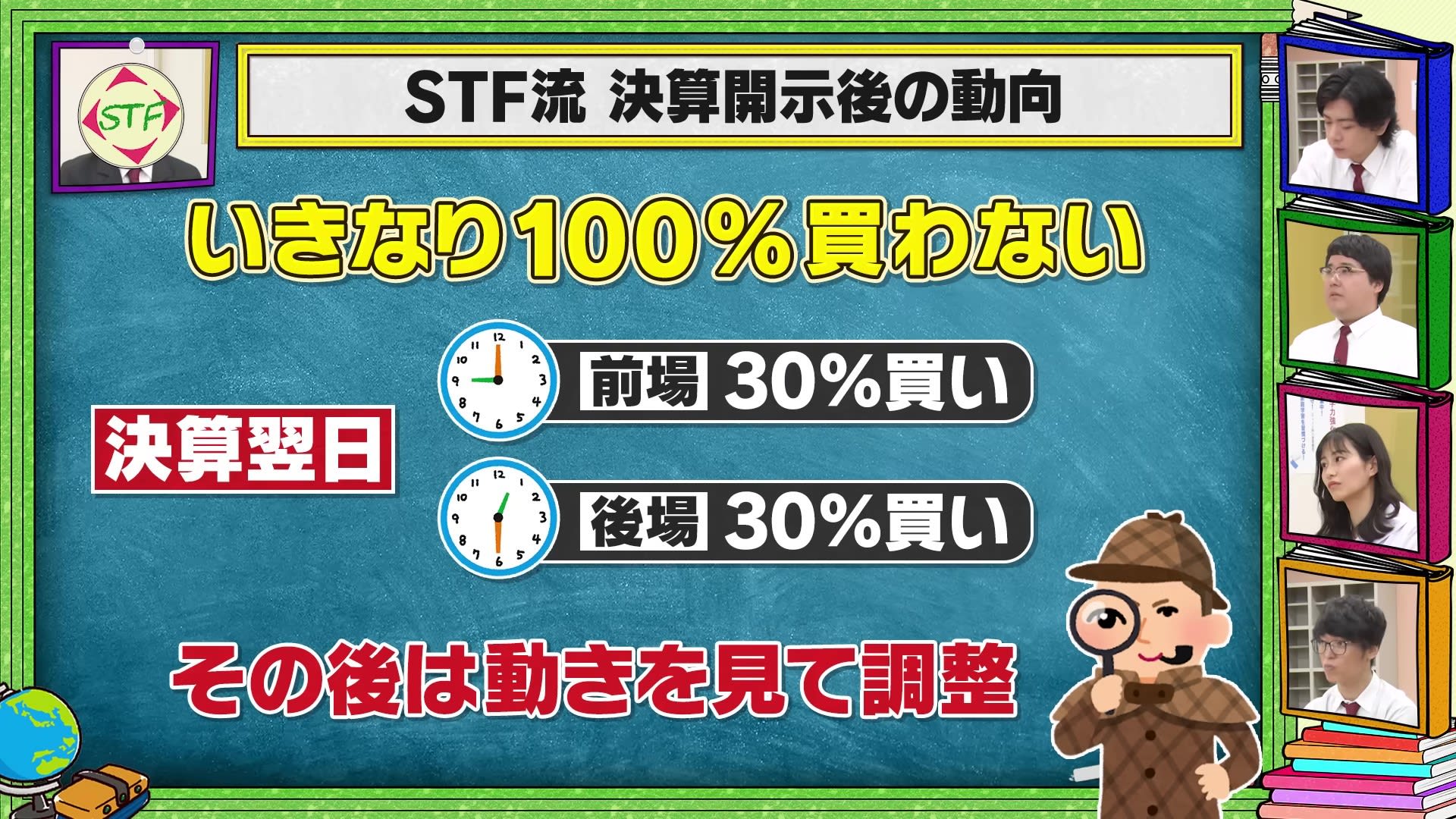

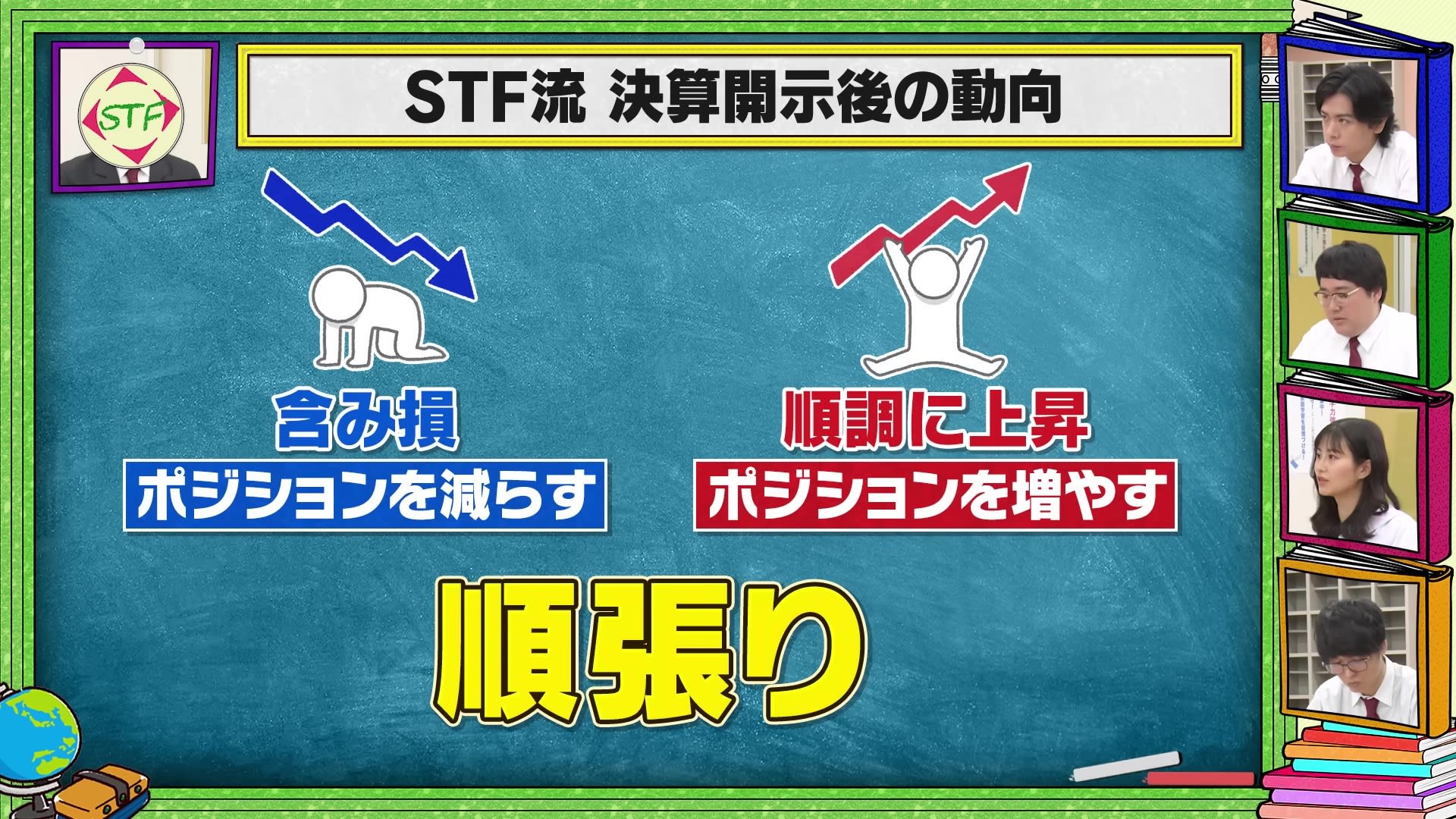

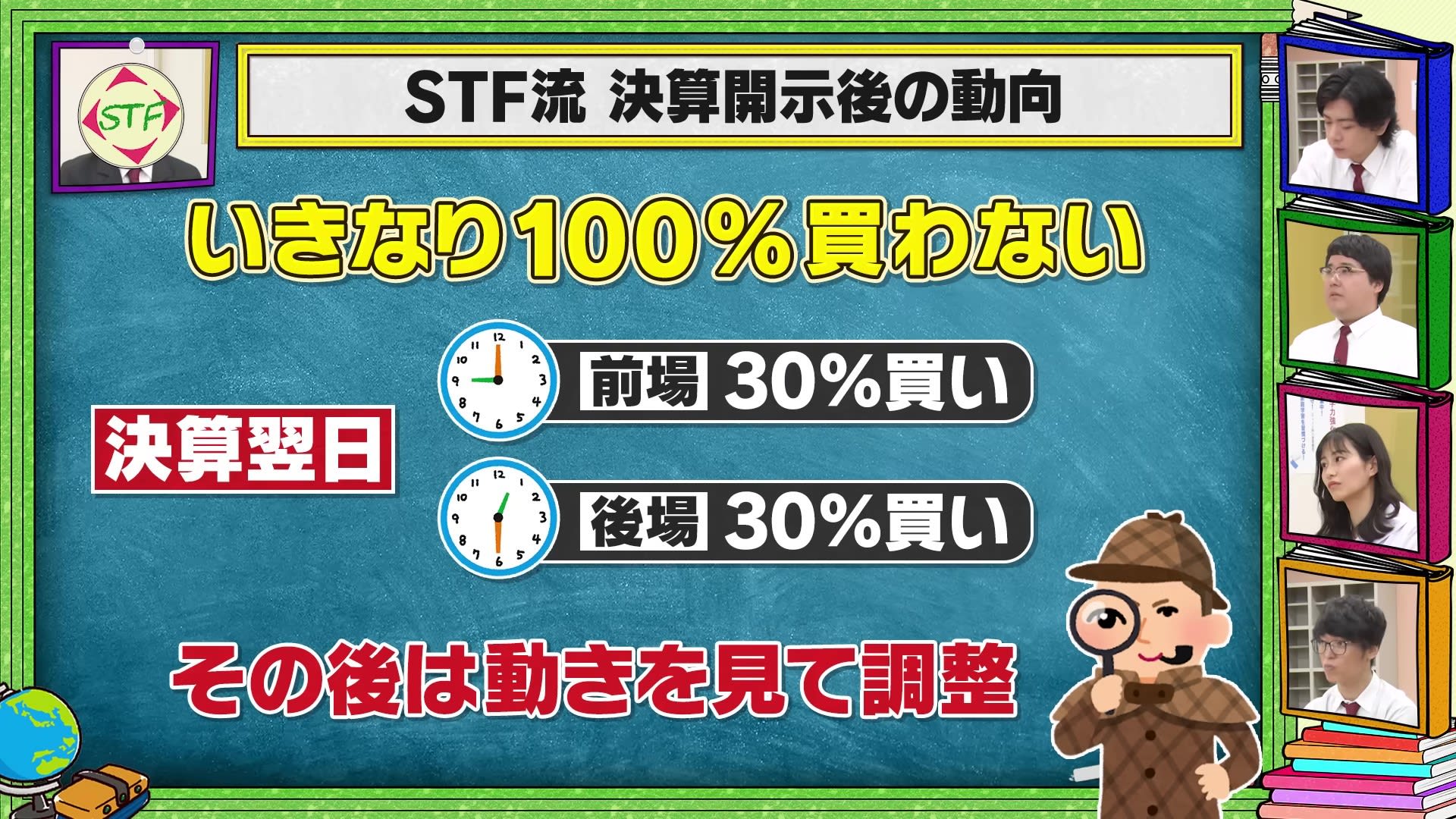

さて、ということで、ここでお待ちかね(?)のSTF氏の動画に戻ろうと思うが、以上の話から判ると思うが、私がこの動画で注目、重要視したのは以下の増し玉、ポジション・ワークの部分である。

面白いというか興味深いのは、私がざっと見た限りSNSでも、前に述べたように私の仲間内でも、判で押したようにこの部分に注目したものは皆無、綺麗にスルーされていることである。ホウガードの本を挙げた二人を含めて。

尤もこの動画自体、「STF流銘柄選び」と冠されていることが示しているように、銘柄選択を最重要視するファンダ的な考え方に則って番組が制作されているので、動画の制作方針自体が根本的に天然、というかミス・リードなので、致し方ない面もあるのだけれど。

判り易いように、順序を並び替えてあるが、1つ目2つ目の画像は「STF流 決算開示後の動向」と題されているが、「動向」と言っている時点ですでにボケをかましているので、「ポジション・ワークだろが!」とツッコんで置くが、最初の画像における説明は、ポジション増減の考え方の説明として、ポジション・ワークも<順張り>で行うというのは実に明快な説明である。それに対し、残り2つの画像における説明は、いささか舌足らずで、具体性に欠けるので、ロジックがどうもよく判らない。<決算開示後は前場30%、後場30%でその後は動きを見て調整>ということだが、RIZAPの例では<デカく買った>と言っているので、残りの40%を買ったのなら<デカく買った>という表現にそぐわないようにも思われる。

恐らく、100%に<調整>した後、大きな200%とか300%といったロット数で<デカく買った>のではないかとも思われるが、もしそうであれば、ここで本玉を入れたということになる。断言するつもりはないが、STF氏は試し玉・本玉というやり方をしているようにも見える。彼は講演会で<初動時は上がれば増やす、下がれば減らす>という発言もしているので、<初動時>というのは、この動画でいう<決算開示後>ということに成ろうが、この発言をあえて深読みすれば、<初動時=決算開示後>以降のトレンドが明確に確認できた時点で、<デカく買う>やり方をしていると取れないこともない。

ここで、試し玉・本玉というやり方を簡単に説明しておくと、トレンド初期にはトレンドが出るかどうかまだよく判らないので、言わば斥候として小ロットで試し玉を入れて置き、トレンドが本格的に出たことを確認してから大ロットの本玉を出動させるというやり方である。従って、トレンドが出なければ、そう判断した時点で試し玉は切るので、傷が浅く、トレンドが出た時には利益が莫大になるので、勝率は悪くともトータルで損小利大になる訳である。

ということで、説明からSTF氏が増し玉をしているのはまず間違いないとは言えるが、残念ながらその具体的な内容の細部は、この動画の説明からは判らないと言わざるを得ない。なるほどねえ、これも座布団1枚。

なお、「増し玉」でググっても、通り一遍の説明しか出てこないし、明らかに間違った説明もあるので、これもここで若干の説明をしておくと、やり方については大きく3つに分けられる。増し玉=ピラミッディングとする説明も多いが、その他にも逆ピラミッディングや、これらの不均等な増し玉のやり方に加えて、均等に買っていくやり方もある。まあ、少し考えればわかることであるが。

であるから、ホウガードの勧めているのはピラミッディングであり、試し玉・本玉というのは逆ピラミッディングの一形態ということになる。またcis氏のやり方は、「長方形買い」(この表現は面白い)と言われているが、均等に買っていく増し玉のやり方である。

→cis長方形買い

この3つのやり方はそれぞれ一長一短だが、心理的に抵抗が少ない一番やり易いやり方がピラミッディングであることは直ぐに判るであろう。

ただ一般には、ピラミッディングであっても、増し玉という手法はハイリスク・ハイリターンというお決まりの説明がなされるのが常なので、それがまた実際に行っている人が稀な理由にもなっていると思われるので、誤解を解いておくためにも、ここで増し玉についてもう少し踏み込んで説明してみたい。実は、増し玉は、損小利大を実現すためには、最も有効な方法なのである。

損小利大を考えてみると、損小利大になるケースは二つに大別される。変数はロット数と値幅の二つなので、一つは同じロット数で損失幅より利益幅が大きいケースで、普通は損小利大というと大体これをイメージしているだろう。もう一つは利益幅は小さくとも、損失時よりもロットが大きい場合である。つまり、損失幅に対して利益幅の方が小さくとも、利益xロット数の数字が損失xロット数の数字よりも大きくなっていれば、当たり前だが損小利大になっている訳である。

ここがミソである。

察しの良い方は、もうすでにこの時点で判ったと思うが、では、結果的に、負けた時よりも勝った時に必ずロットが大きくなっている、そんな投資家にとってチョー都合の良い旨い話にするためには、どうすれば良いのか?

この点をどのように試行錯誤して「長方形買い」にたどり着いたのか、cis氏の考え方が参考になろう。

<本当は上がる銘柄を全力一発で買って、上ってる限りホールドするのが一番儲かるけど、俺ですら何が上がるか?と四苦八苦してるくらいだから誰もそんなこと精度良くできない。なので、上がりそうなの買って、実際強かったらさらに買う。こうやるしかないんだ。損切り出来るならいいんだけど、一発買い&アホールドはリスクもでかい。>

<高値で買い、上ったらさらに買い増す!これ最強!!!!損切めちゃめちゃ多くなるけど。>

結局、上がるかどうかは事前に100%当てることは出来ない(確率論的に言えば上がるか下がるかは50%である)ので、上ってから買い増すのが「勝った時に必ずロットが大きくなっている」という状態を作り出すのに、最も蓋然性の高い、最適な方法だということである。cis氏の<高値で買い、上ったらさらに買い増す!これ最強!!!!><こうやるしかないんだ。>という言葉を、私は以上のように理解するのだが、どう思われるであろうか。

そして、この事実はまた、ファンダメンタル投資を含めて一般には殆ど重要視されてはいないが、エントリーからエグジットするまでの間のポジション・ワークというものが、如何に利益増大に関して重要な工程であるのか、ということを示してもいる訳である。逆に言えば、一般には、利益増大に関してはさほど重要ではない、エントリー前の銘柄選択という工程ばかりを深堀りしているが、ピント外れも甚だしいということにもなる訳だ。

それから、cis氏は、不均等で買っていくピラミッディングではなく、「長方形買い」という均等に買っていく方法を取っていることについて<だってピラミッド型じゃ初めの買いが多くなきゃいけないんでしょ。実際上がるかどうかわから無いじゃん。つーか、買い増すとかじゃなくて、上がりそうだから買う、上がりそうだから買う、の繰り返し。取るリスクはそのつど一番効率良い分。だから長方形になる。買い増すという概念じゃないかもね。ただ同じ銘柄さらに買っているだけ。>とも述べていて、これらの言葉には、彼のリスクに関する鋭い洞察と深い考察が伺われて、ただただ素晴らしい!と言う他はない。なるほどねえ、おい、座布団全部持ってこい!

→2004~05年8-1.長方形買い

ただまあ、どの方法を取るかということは、リスクをどこまで許容できるか、また、それと裏腹なのであるが、自分にとって心理的な抵抗がどの方法が一番少なく感じられるかといった個人的な、微妙で繊細なこだわりや判断に関わることなので、最適解は、最終的には個人によって異なるということになろう。

じゃあ私自身はどうかと言えば、強いと感じれば多く増し玉を入れるし、あまり強くないと思えばあまりロットを入れないので、ピラミッドになる時もあるが、逆ピラミッドになる時もあるし、均等に入れて行く場合もある。融通無碍というと聞こえは良いが、ちゃらんぽらんに適当にやっているというのが正直なところ、しかし、基本的に利益が出ているのに増し玉をしないということはない。

(12.22追記:これは過去の実践例を参照してもらえれば判るが、増し玉という点では、コロナ・ショック暴落時の事例が判り易いだろう。この時は、試し玉から本玉を入れ、下がるごとにショートを均等に売り増して行っている。→暴落はトレンド、トレンドはフレンド 8)

ただ、3つの内どの方法を取るにせよ、程度は異なるが、cis氏も述べているように、<損切めちゃめちゃ多くなる>ことは確かである。

結局のところ、増し玉という手法は、前回述べたトレンド・フォローの逆コツコツドカンという特徴を、さらにエッジを際立たせ、先鋭化させる方法だと言わなければならない。勝率は下がるが、損益比率は逆に上がるので、トータルでは、さらに損小利大になる訳である。言ってみれば、増し玉トレードの特徴は逆コツコツコツコツドッカーン!とでも言い表せようか。従って、増し玉がハイリスク・ハイリターンだというのは表面的・一面的な理解であって、実際は極端に低勝率高損益比率型のウルトラ損小利大手法だということである。

また、増し玉のエピソードとして、私に強く印象に残っているものとしては、ドラッケンミラーがクォンタム・ファンドで働いていた時のエピソードがある。

ドラッケンミラーがドルを空売りしていた時のこと、彼はドルの下落を確信しており、しかもそのトレードは利益を出し始めていたので、そのポジションにかなりの自信を持っていた。そこにソロスがやって来て「ポジションはいくつだ?」と聞いたので、彼は自信満々に「10億ドルです」と答えた。すると、ソロスは「それでポジションのつもりか?」と言い、空売りポジションを2倍にするようにドラッケンミラーに命じたという。

このエピソードは後になって気づいたのだが、増し玉という意味合いから考えると、また違ったソロスの意図が見えてくる。

このエピソードは、一般には、チャンスと見た時には、大きくベットしろという意味合いで、もっぱら理解されている。しかし、彼の再帰性理論から考えると、如何に自信があろうとも、チャンスだという「主観」よりも、重要なのはそれを裏付ける<利益を出し始めている>という「客観的事実」であり、これはトレンドの再帰的な補強・強化プロセスが始まっていることが、事実によって確認されているという事であって、この裏付けとなる事実があるにも関わず「なぜ増し玉をしないのか」とソロスは言っているのではないか。そう私はこのエピソードを深読みするのだが、どう思われるであろうか。なお、ソロスが逆ピラミッティング増し玉により、莫大な富を築いたというのは、一般によく知られている承知の事実である。

以上、ここまで長々と述べてきたが、この増し玉という手法が、STF氏やcis氏などのトレンド・フォロワー達が、他の投資家に比べて文字通り桁違いの高成績を叩き出している秘訣ーその唯一のとは言えないにしても、大きくウェイトを占めている秘訣であることが、以上の説明でもって理解出来たのではないかと思う。

であるから、投資家(投機家)たるもの、これを使わない手はないと私は思うのだが、どう思われるであろうか。勿論、これはポジション・トークですけれどね。尤も、見てきたように増し玉は、言わば妖刀村正であって、一般にすべての刀(手法)がそうであるように、使いこなせれば、という留保が付くことは言うまでもないのだけれども。

ということで、ポジション・ワークに関するポジション・トークでもってこの「トレンド・フォロー再論」シリーズ(?)も、これにて打ち止め(になるかな?)。

まさか三つ目の文章を書く羽目になろうとは思ってもいなかったのだが、一種のセレンディピティーとも言うべき出来事が、私に文章を書くよう督促しているようだ。

それは、先日、仲間内の忘年会があって、例によって投資の話題が色々と出たのだが、その中の興味深い二つのトピックが、偶然にもリンクしていたからである。

一つは、毎年恒例の、今年を振り返って投資に関して印象に残ったもの、という話の流れの中で、例のSTF氏の松井証券の動画の話が出た訳だが、その評価する部分が、私と他のメンバーとでは、またしてもと言うべきか、大きく異なっていたからである。「いや、重要なのはそこじゃないだろう」と、その場で友人のタブレットで動画を再生しながら説明したのだが、説明の仕方が悪いのか、怪訝な面持ちの顔ばかりを見せられることになったという顛末。やれやれ。

50億円稼いだ男 STF流銘柄選び! マヂカルラブリーと学ぶ 松井証券 資産運用!学べるラブリーSeason13 ~銘柄選び編~#3

だが、この動画の内容に入っていく前に、先にもう一つのトピックについて述べてみたい。その方が判り易いと思うからだ。

そのもう一つとは、今年読んで良かった投資本として、トム・ホウガードの『ベスト ルーザー ウインズ』を挙げた友人が二人いたことである。一人はマーク・ダグラスの『ゾーン』以来の感銘を受けたと言い、もう一人は、<利益が出ている時に、どこで売って利益を確定しようかと考えるよりも、どこでさらに買い増ししようかと考えるべきだ>という問題提起が、目鱗だったとの感想であった。この後者の感想にピンと来たので、早速翌日に原著の電子版を購入、二日酔いの頭であったが、なかなかと興味深く一気に読んでしまったという経験をしたからである。

取り分け私が面白く読んだのはそのコンテンツよりもマナーで、ふむふむ、このコンテンツをこういう語り口のマナーでプレゼンするんかい、と読みながら思った次第。なるほどねえ、座布団1枚。

この本の白眉は、 2007年に自分のトレードを劇的に変えることになった人物に会った時のことを書いているエピソードであろう。その時、啓示を受けたデイビッド・ポール博士の言葉を、ホウガードは要約してこう述べている。友人が目鱗だといった部分である。

<利益が出ているポションを持っている時、どこで売って利益を確定しようかと考えるよりも、どこで増し玉をしようかと考えるべきだ。含み益を抱えているトレーダーのほとんどが、どこで半分利食うかと考える。そして次に、どこで残りの半分を利食うか考える。彼は、90%のトレーダーがこれをしていると言った。>

そして、これをホウガードはこのように理論付けていく。

<彼は基本的にすべてをひっくり返せと教えてくれた。要するに、トレードで利益を上げたければ、ほとんどの人にとって心理的に難しいことをする必要があり、勝ちトレードには、(増し玉をして)プレッシャーをかけろとポール博士は言うのだ。この教えは、本当にトレンドが始まるときに彼自身が観察したことに基づいている。>

そして、

パフォーマンスを上げるには、こうした「普通ではない考え方」が必要。→では、「普通ではない考え方」とは?→それは、脳の指令のままに利食いを早くし、損切りを引き延ばす「普通の考え方」とは異なる、それをひっくり返した真逆の考え方である。→つまり、太古の昔から人間のDNAに組み込まれたものとは異なる考え方を会得する必要がある。

といった論理展開で、<トレーダーの内面を変える方法>へと話は進んで行き、最後にはマーク・ダグラスの『ゾーン』を彷彿とさせる相場心理哲学ー<最高の負け方を習得した者だけが最終的な勝者になる(Best Loser Wins)>という結論へ持っていく訳だが、このプレゼンにおけるロジックは座布団1枚と言ったように、私にはあまり評価出来るものではない。

そのために爬虫類脳まで持ち出してきて、「太古の昔から人間のDNAに組み込まれた考え方」とホウガードは言うのだが、笑わしちゃあいけない、ホウガードさん。そういった考え方は、例の単なる刷り込みによるファンダ的固定観念によるものでしょうが、と私は言いたい。結局、「爬虫類脳の考え方」や「太古の昔から人間のDNAに組み込まれた考え方」などというものは、実証主的な因果関係モデルを無理やり当て嵌めて、事後的に見出した架空の「原因」に過ぎないのであって、彼もまた科学主義という近代の毒が回った中毒症例の、典型的なサンプルの一つだと言えるだろう。

そして、こういった「普通ではない考え方」といった見方、言い換えれば「勝っている投資家=普通ではない」という考え方は、SNSでもよく見かけるが、極端になると凄腕投資家=奇人・変人だとか、さらにはサイコパスとまで言われている始末で、こういった決めつけ方自体サイコパス的ではないかと私は思うのだが、それは兎も角、このような「普通・普通でない」という分類による表面的な説明は、俗耳に入り易いのも確かであるが、本質的なロジックに対する洞察が欠けている事もまた確かである。つまり、私にとって、このホウガードの本が不満なのは、この本質的なロジックが明示されていないので、隔靴掻痒の感を免れないからである。読んでいて、じれったいことこの上ないのだ。

とどのつまり、実質説明されている内容が、そうであるにも関わず、私にはなぜトレンド・フォローという言葉が出てこないのかが不思議でならないのである。彼の言う<トレーダーの内面を変える>とは、私に言わせれば、ファンダ的思考ロジックからトレンド・フォロー的思考ロジックへのコペルニクス的転回に他ならない。

そのことは、先の<この教えは、本当にトレンドが始まるときに彼自身が観察したことに基づいている>という文章からも明らかなのであるが、ファンダ的な考え方が主流の日本では、或いは知らない人も多いと思うのでここで注釈して置くと、上っている時に買い増す=増し玉をするというのは、リバモアにせよダーバスにせよオニールにせよ、何れもトレンド・フォロワーにとっては常套手段で、実にごく当たり前の手法なのである。

ただ、ファンダ的な思考をしている限り、そもそも上がっている時に買うのさえ躊躇せざるを得ないのであるから、さらに上っている時に買い増しをするなどというのは、全くもって理解の外、考えたこともない事柄であろう。それが友人の「目鱗」という言葉となって表れたと思われるが、ちなみに、アマゾンのこの本のレビューの中に「ポエム」という評があって、大笑いしてしまったが、やはり判らない人には判らないのだろう。なお、日本では古くは増し玉のことを「乗せ」或いは「利乗せ」とも言った。それほど増し玉は普遍的な手法なのだとも言えるだろう。

それから、この本にはポール・チューダー・ジョーンズのエピソードも出てくるが、これなどもトレンド・フォローのロジックを理解していないと、「普通でない」というだけでは、彼の言っていることは、やはり「ポエム」か「サイコパス」の言葉にしか思えないであろう。この時の同僚の顔が目に浮かぶようなエピソードである。(なお、以下の翻訳は二日酔いの頭で訳した文章であることを断っておく。)

<ある日、ポールは数百のロング・ポジションを持っていて、マーケットが一日上昇していたので、いい感じに利益が膨らんでいた時のことである。突然、これといった特別なニュースもないのに、マーケットが下降しだしたので、ポールはすぐに手持ちのロング・ポジションを総て処分した。そして、猶もマーケットは下がり続けるので、ショート・ポジションを作り始た。

ポールの同僚は、ポールがすでにドテンしてショート・ポジションを作り始めていたことを知らずに、ポールに「そろそろこの辺が買いのチャンスじゃない?」と話しかけた。

ポール「 頭おかしいんとちゃうの?」

同僚「何それ、どゆうこと?」

ポール 「マーケットは、15分で100ポイントも下げているんだぜ。ここで買いに入ろうって、アタオカか?」

同僚: 「じゃあ、 ポールは どうすんの?」

「ここは買いで入るとこじゃないよ」

「じゃあ、 ショート で入るってこと?」

「もちのろんよ。(もうすでに、そうしてるっちゅうねん)」

「けど、かなり価格は下げてるじゃんか」

「その通り」

「だろ。だったら、あと、どれくらい下がったら、ポールは買い出すんだ?」

「下がっているのに、なんで買いに入るんだよ?」

「だって、安いじゃんよ。完全にバーゲン価格じゃん。15分前より、100ポイントも安くなってるんだぜ」

「 安い?安い、高いっていうのは忘れろよ! 株価ってのはな、ただの紙の上の数字なんだよ」

「分かんないなあ。下げてるんだから、どこかで買うだろ?」

「下げてるんだから、僕は ショートだよ。買いじゃない。もし株価が下げ続けるなら、僕は株価が ゼロ になるまでショートするのさ」

「だったら、上がり出したらどうすんだよ?」

「もし上がり出したら、天井まで ロングし続けるんだよ! 」>

なお余談だが、「 安い、高いっていうのは忘れろよ! 」というポール・チューダー・ジョーンズの言葉はなかなかと本質を突いた言い回しだと思う。「 安い、高いっていうのが忘れられない 」のがファンダメンタル思考だからだ。

例えば、トレンド・フォローやモメンタム(?)を説明するのに、「高く買って、さらに高く売る」といった表現を良く見かけるが、これなぞはファンダ的な見方から見れば、そう見えるというだけの事であって、これに対しては「いや、安く買って、高く売るのもトレンド・フォローなんですけれどね」とここで訂正・補足して置きたい。つまり、トレンド・フォロー的な見方から見れば、そもそも高いか安いかなどは関係なく、高かろうが安かろうがトレンドが出るかどうかが重要だということである。さらにもっと言えば、バリュー投資などのファンダメンタル投資も含めて、値幅を取ろうとする限り、それは必然的にトレンドを取ろうとする事であって、この意味で原理的にすべての投資法はトレンド・フォローだと言うことが出来る訳である。

この他にも、この本には反面教師としての負け組投資家の特徴が挙げられているなど参考になる点も多いと思われるので、以下の特徴に心当たりがある人は、一度読んでみても良いかも知れない。勿論、トレンド・フォローという考え方を念頭に置きながら、ということは言うまでない。

・勝ちトレードに買い増しをしない。

・損切りを置かない。

・負けトレードに買い増しをする。

・半分利食う。

・勝率は60%を超えている。

さて、ということで、ここでお待ちかね(?)のSTF氏の動画に戻ろうと思うが、以上の話から判ると思うが、私がこの動画で注目、重要視したのは以下の増し玉、ポジション・ワークの部分である。

面白いというか興味深いのは、私がざっと見た限りSNSでも、前に述べたように私の仲間内でも、判で押したようにこの部分に注目したものは皆無、綺麗にスルーされていることである。ホウガードの本を挙げた二人を含めて。

尤もこの動画自体、「STF流銘柄選び」と冠されていることが示しているように、銘柄選択を最重要視するファンダ的な考え方に則って番組が制作されているので、動画の制作方針自体が根本的に天然、というかミス・リードなので、致し方ない面もあるのだけれど。

判り易いように、順序を並び替えてあるが、1つ目2つ目の画像は「STF流 決算開示後の動向」と題されているが、「動向」と言っている時点ですでにボケをかましているので、「ポジション・ワークだろが!」とツッコんで置くが、最初の画像における説明は、ポジション増減の考え方の説明として、ポジション・ワークも<順張り>で行うというのは実に明快な説明である。それに対し、残り2つの画像における説明は、いささか舌足らずで、具体性に欠けるので、ロジックがどうもよく判らない。<決算開示後は前場30%、後場30%でその後は動きを見て調整>ということだが、RIZAPの例では<デカく買った>と言っているので、残りの40%を買ったのなら<デカく買った>という表現にそぐわないようにも思われる。

恐らく、100%に<調整>した後、大きな200%とか300%といったロット数で<デカく買った>のではないかとも思われるが、もしそうであれば、ここで本玉を入れたということになる。断言するつもりはないが、STF氏は試し玉・本玉というやり方をしているようにも見える。彼は講演会で<初動時は上がれば増やす、下がれば減らす>という発言もしているので、<初動時>というのは、この動画でいう<決算開示後>ということに成ろうが、この発言をあえて深読みすれば、<初動時=決算開示後>以降のトレンドが明確に確認できた時点で、<デカく買う>やり方をしていると取れないこともない。

ここで、試し玉・本玉というやり方を簡単に説明しておくと、トレンド初期にはトレンドが出るかどうかまだよく判らないので、言わば斥候として小ロットで試し玉を入れて置き、トレンドが本格的に出たことを確認してから大ロットの本玉を出動させるというやり方である。従って、トレンドが出なければ、そう判断した時点で試し玉は切るので、傷が浅く、トレンドが出た時には利益が莫大になるので、勝率は悪くともトータルで損小利大になる訳である。

ということで、説明からSTF氏が増し玉をしているのはまず間違いないとは言えるが、残念ながらその具体的な内容の細部は、この動画の説明からは判らないと言わざるを得ない。なるほどねえ、これも座布団1枚。

なお、「増し玉」でググっても、通り一遍の説明しか出てこないし、明らかに間違った説明もあるので、これもここで若干の説明をしておくと、やり方については大きく3つに分けられる。増し玉=ピラミッディングとする説明も多いが、その他にも逆ピラミッディングや、これらの不均等な増し玉のやり方に加えて、均等に買っていくやり方もある。まあ、少し考えればわかることであるが。

であるから、ホウガードの勧めているのはピラミッディングであり、試し玉・本玉というのは逆ピラミッディングの一形態ということになる。またcis氏のやり方は、「長方形買い」(この表現は面白い)と言われているが、均等に買っていく増し玉のやり方である。

→cis長方形買い

この3つのやり方はそれぞれ一長一短だが、心理的に抵抗が少ない一番やり易いやり方がピラミッディングであることは直ぐに判るであろう。

ただ一般には、ピラミッディングであっても、増し玉という手法はハイリスク・ハイリターンというお決まりの説明がなされるのが常なので、それがまた実際に行っている人が稀な理由にもなっていると思われるので、誤解を解いておくためにも、ここで増し玉についてもう少し踏み込んで説明してみたい。実は、増し玉は、損小利大を実現すためには、最も有効な方法なのである。

損小利大を考えてみると、損小利大になるケースは二つに大別される。変数はロット数と値幅の二つなので、一つは同じロット数で損失幅より利益幅が大きいケースで、普通は損小利大というと大体これをイメージしているだろう。もう一つは利益幅は小さくとも、損失時よりもロットが大きい場合である。つまり、損失幅に対して利益幅の方が小さくとも、利益xロット数の数字が損失xロット数の数字よりも大きくなっていれば、当たり前だが損小利大になっている訳である。

ここがミソである。

察しの良い方は、もうすでにこの時点で判ったと思うが、では、結果的に、負けた時よりも勝った時に必ずロットが大きくなっている、そんな投資家にとってチョー都合の良い旨い話にするためには、どうすれば良いのか?

この点をどのように試行錯誤して「長方形買い」にたどり着いたのか、cis氏の考え方が参考になろう。

<本当は上がる銘柄を全力一発で買って、上ってる限りホールドするのが一番儲かるけど、俺ですら何が上がるか?と四苦八苦してるくらいだから誰もそんなこと精度良くできない。なので、上がりそうなの買って、実際強かったらさらに買う。こうやるしかないんだ。損切り出来るならいいんだけど、一発買い&アホールドはリスクもでかい。>

<高値で買い、上ったらさらに買い増す!これ最強!!!!損切めちゃめちゃ多くなるけど。>

結局、上がるかどうかは事前に100%当てることは出来ない(確率論的に言えば上がるか下がるかは50%である)ので、上ってから買い増すのが「勝った時に必ずロットが大きくなっている」という状態を作り出すのに、最も蓋然性の高い、最適な方法だということである。cis氏の<高値で買い、上ったらさらに買い増す!これ最強!!!!><こうやるしかないんだ。>という言葉を、私は以上のように理解するのだが、どう思われるであろうか。

そして、この事実はまた、ファンダメンタル投資を含めて一般には殆ど重要視されてはいないが、エントリーからエグジットするまでの間のポジション・ワークというものが、如何に利益増大に関して重要な工程であるのか、ということを示してもいる訳である。逆に言えば、一般には、利益増大に関してはさほど重要ではない、エントリー前の銘柄選択という工程ばかりを深堀りしているが、ピント外れも甚だしいということにもなる訳だ。

それから、cis氏は、不均等で買っていくピラミッディングではなく、「長方形買い」という均等に買っていく方法を取っていることについて<だってピラミッド型じゃ初めの買いが多くなきゃいけないんでしょ。実際上がるかどうかわから無いじゃん。つーか、買い増すとかじゃなくて、上がりそうだから買う、上がりそうだから買う、の繰り返し。取るリスクはそのつど一番効率良い分。だから長方形になる。買い増すという概念じゃないかもね。ただ同じ銘柄さらに買っているだけ。>とも述べていて、これらの言葉には、彼のリスクに関する鋭い洞察と深い考察が伺われて、ただただ素晴らしい!と言う他はない。なるほどねえ、おい、座布団全部持ってこい!

→2004~05年8-1.長方形買い

ただまあ、どの方法を取るかということは、リスクをどこまで許容できるか、また、それと裏腹なのであるが、自分にとって心理的な抵抗がどの方法が一番少なく感じられるかといった個人的な、微妙で繊細なこだわりや判断に関わることなので、最適解は、最終的には個人によって異なるということになろう。

じゃあ私自身はどうかと言えば、強いと感じれば多く増し玉を入れるし、あまり強くないと思えばあまりロットを入れないので、ピラミッドになる時もあるが、逆ピラミッドになる時もあるし、均等に入れて行く場合もある。融通無碍というと聞こえは良いが、ちゃらんぽらんに適当にやっているというのが正直なところ、しかし、基本的に利益が出ているのに増し玉をしないということはない。

(12.22追記:これは過去の実践例を参照してもらえれば判るが、増し玉という点では、コロナ・ショック暴落時の事例が判り易いだろう。この時は、試し玉から本玉を入れ、下がるごとにショートを均等に売り増して行っている。→暴落はトレンド、トレンドはフレンド 8)

ただ、3つの内どの方法を取るにせよ、程度は異なるが、cis氏も述べているように、<損切めちゃめちゃ多くなる>ことは確かである。

結局のところ、増し玉という手法は、前回述べたトレンド・フォローの逆コツコツドカンという特徴を、さらにエッジを際立たせ、先鋭化させる方法だと言わなければならない。勝率は下がるが、損益比率は逆に上がるので、トータルでは、さらに損小利大になる訳である。言ってみれば、増し玉トレードの特徴は逆コツコツコツコツドッカーン!とでも言い表せようか。従って、増し玉がハイリスク・ハイリターンだというのは表面的・一面的な理解であって、実際は極端に低勝率高損益比率型のウルトラ損小利大手法だということである。

また、増し玉のエピソードとして、私に強く印象に残っているものとしては、ドラッケンミラーがクォンタム・ファンドで働いていた時のエピソードがある。

ドラッケンミラーがドルを空売りしていた時のこと、彼はドルの下落を確信しており、しかもそのトレードは利益を出し始めていたので、そのポジションにかなりの自信を持っていた。そこにソロスがやって来て「ポジションはいくつだ?」と聞いたので、彼は自信満々に「10億ドルです」と答えた。すると、ソロスは「それでポジションのつもりか?」と言い、空売りポジションを2倍にするようにドラッケンミラーに命じたという。

このエピソードは後になって気づいたのだが、増し玉という意味合いから考えると、また違ったソロスの意図が見えてくる。

このエピソードは、一般には、チャンスと見た時には、大きくベットしろという意味合いで、もっぱら理解されている。しかし、彼の再帰性理論から考えると、如何に自信があろうとも、チャンスだという「主観」よりも、重要なのはそれを裏付ける<利益を出し始めている>という「客観的事実」であり、これはトレンドの再帰的な補強・強化プロセスが始まっていることが、事実によって確認されているという事であって、この裏付けとなる事実があるにも関わず「なぜ増し玉をしないのか」とソロスは言っているのではないか。そう私はこのエピソードを深読みするのだが、どう思われるであろうか。なお、ソロスが逆ピラミッティング増し玉により、莫大な富を築いたというのは、一般によく知られている承知の事実である。

以上、ここまで長々と述べてきたが、この増し玉という手法が、STF氏やcis氏などのトレンド・フォロワー達が、他の投資家に比べて文字通り桁違いの高成績を叩き出している秘訣ーその唯一のとは言えないにしても、大きくウェイトを占めている秘訣であることが、以上の説明でもって理解出来たのではないかと思う。

であるから、投資家(投機家)たるもの、これを使わない手はないと私は思うのだが、どう思われるであろうか。勿論、これはポジション・トークですけれどね。尤も、見てきたように増し玉は、言わば妖刀村正であって、一般にすべての刀(手法)がそうであるように、使いこなせれば、という留保が付くことは言うまでもないのだけれども。

ということで、ポジション・ワークに関するポジション・トークでもってこの「トレンド・フォロー再論」シリーズ(?)も、これにて打ち止め(になるかな?)。

さて、残っているものも総て11月最終日にエグジットして、一区切りを付けたので、半導体関連銘柄のトレードについて述べてみることにする。

2760東エレデバ月足

6254野村マイクロ月足

6298ワイエイシイ月足

6707サンケン電気月足

6856堀場製作所月足

6871日本マイクロニクス月足

7735スクリン月足

まずは、前提として言っておかなければならないのは、日本の株式市場は天井を打ったのではないかという大局観である。現在は、天井を打って天井圏のレンジ相場にあるというのが、私の現在の相場に対する基本的な認識であるが、この大局観については、3月17日と7月28日の、以下の2つのエントリーを参照してもらえれば、判り易いだろう。

→「正確に間違えるよりも、大まかに正しくありたい」

→ 仏の顔も三度まで

その上で、半導体関連銘柄選択の理由であるが、それは相場を牽引した先導株であったからである。これは再三述べているが、オニールやリバモアが述べているように、一群の先導株が天井を打つのとほとんど期を同じくして、あるいは少し遅れて相場全体が天井を打つというアノマリーがあるからである。つまり、先導株である半導体関連銘柄が天井を付けるのに狙いを定めて、虎視眈々と空売りのタイミングを伺っていたと言うことである。

私は、毎月末に、つまり月足が確定するのを待って、全貸借銘柄の月足チャートを順繰りに見ていくのをルーティンにしているが、この作業を長く続けていると、どのセクターが底を打とうとしているのか、天井を付けに行こうとしているのかが、感覚的な手ごたえとして明確に判るようになる。その他にも多くの発見や気づきがあるので、ここでこの作業のルーティン化をお勧めして置く次第である。

つまり、日本の株式市場は天井を打ったのではないかという大局観を持つに至った大きな理由としては、これまで先導株であった半導体関連銘柄が、早いものの幾つかは天井を打って下げ出し、上昇が止まってレンジに移行するものや、上げていても上昇速度が鈍ってきているものが多く見られ、半導体関連銘柄全体として天井を付けにいっているのではないかという確かな手ごたえがあったからである。

以上の相場観のもとに、月足チャートの形から選び出したのが、上に挙げたチャートの7銘柄である。

その選定基準は、上げ方が一本調子で角度が急である事である。それは、こういった上げ方が一本調子で角度が急なチャートの場合、いわゆる「行ってこい」のパターンになるのが、かなりの高確率で見られるからである。データは取っていないので正確なところは判らないが、まあ、経験的感触としては大体9割強といったところで、従って、これはチャート的なアノマリーがあると言っても良いだろう。

ここで、一本調子というのは先のチャートを参照して貰えれば判るが、殆ど深い押しが見られないので、チャートの特徴としては、陰線が出ても前の足を下回らない、初動時は別としてチャートの黒い5カ月移動平均線を割らないで上げていくという点が挙げられる。

また、角度が急と言うと、良く角度何度以上かとか聞いてくる人がいるが、これはチャートの表示設定に依って変わってくるので、感覚的な判断でよい。どれくらいが急なのかということは、チャートを次々に見て行くという作業を続けていれば、自ずから判ってくることなので、これは多くのチャートを見て、経験値を重ねることによって、そういった判断の基になる暗黙知が形成されていくとでも言い変えれば、判り易いだろうか。

まあ、上の7つの銘柄のチャートと、その他の半導体関連銘柄のチャートを比べてみてみれば、百聞は一見に如かずということである。

そして、アップ・トレンドからダウン・トレンドへのトレンド転換の判断は、月足で判断する訳だが、その判断基準は、これまで述べてきた日足の場合と同じある。つまり、黒い5カ月移動平均線が水平または下げ出して、陰線でこの5カ月移動平均線を上から下に抜けた時ということになる。エントリー・ポイントは、赤線でチャートに図示して置いたが、5カ月移動平均線が上向きの場合は、また上に抜けていく可能性が高いので、必ず5カ月移動平均線が水平または下げ出すのを待ってから、エントリーするのがミソという点も、日足の場合と同様である。

また、最終エグジットはこれも青線で示して置いたが、前に述べて置いた理由から、日足による個々の判断もあるけれども、今回は月足による群全体の判断によって、残りは総て下げている渦中にエグジットした。これもそのチャートでの特徴を述べれば、目安として赤い25カ月移動平均線に触れるか下抜け、月足の値幅と日柄、酒田新値の本数によって判断している。チャートで図示したように、銘柄によっては5カ月移動平均線を上に抜けたのでエグジットしたものや、再度エントリーしたものもあるが、これも日足の時と同じように基本的に5カ月移動平均線の上抜け・下抜けによる判断である。ただ、いずれも基本にあるのは月足によるトレンド判断で、その背後にある考えは、FXで言うマルチタイム・フレーム、日本の相場格言で言う「着眼大局、着手小局」である。

また、これまでのような途中経過の日足による売り買いの詳しい実戦譜は示さないが、実際には両建てで途中の上げも幾分かは取っているので、最終的な利益は値幅の1.2倍から1.8倍まで様々だが、平均で大体1.5倍くらいになっている。これは月足で一本調子に下げているように見えても、日足で見ると結構上げ下げがあるので、そのうねりを両建てを駆使して取っているからで、この値幅と利幅の関係は、ジャバラを伸ばして平らにしたイメージを浮かべてもらえれば、判り易いだろう。良くテンバガーと言われるが、これが出来るようになると、値幅として6バガーや7バガーでも、実質テンバガーになるということにもなる訳である。

最後に蛇足だが、このチャート・アノマリーを日経225の年足に当て嵌めて見てみたい。というのは、探したが長期の225月足チャートが見つけられなかったからで、年足で代用してみようというのである。

225年足

前回のアップ・トレンドは。陰線もなくきれいなチャートになっていて、御覧のようにダウン・トレンドへの転換点は赤線のところになるので、エントリーには問題はないが、エグジットの判断はなかなか難しい。あくまで全体のトレンド判断の参考に留めるのが賢明であろうか。

今回のアップ・トレンドは、一昨年の陰線がその前の年の足を下回っているが、基本的に緑の5年移動平均線に支えられて上がってきていると見ることが出来るので、なんとか合格ラインといったところか。従って、述べてきたように、この緑の5年移動平均線が水平か下げはじめ、陰線で上から下に抜けた時がダウン・トレンドへの転換点になるという判断基準から考えれば、来年、前回の時よりも相当に長い陰線が出ないと、5年移動平均線の傾きはまだアップ・トレンドから転換しないと思われるので、ダウン・トレンドへの転換は、早くても再来年あたりになる可能性が高いということになる。

まあ、というのが、この年足チャートからざっと読み取れる事柄であるが、私としてはこれまでにも書いてきたように、これを補強・補完するものとしてはグローバル・マクロ分析が必要であると考えている次第である。

2760東エレデバ月足

6254野村マイクロ月足

6298ワイエイシイ月足

6707サンケン電気月足

6856堀場製作所月足

6871日本マイクロニクス月足

7735スクリン月足

まずは、前提として言っておかなければならないのは、日本の株式市場は天井を打ったのではないかという大局観である。現在は、天井を打って天井圏のレンジ相場にあるというのが、私の現在の相場に対する基本的な認識であるが、この大局観については、3月17日と7月28日の、以下の2つのエントリーを参照してもらえれば、判り易いだろう。

→「正確に間違えるよりも、大まかに正しくありたい」

→ 仏の顔も三度まで

その上で、半導体関連銘柄選択の理由であるが、それは相場を牽引した先導株であったからである。これは再三述べているが、オニールやリバモアが述べているように、一群の先導株が天井を打つのとほとんど期を同じくして、あるいは少し遅れて相場全体が天井を打つというアノマリーがあるからである。つまり、先導株である半導体関連銘柄が天井を付けるのに狙いを定めて、虎視眈々と空売りのタイミングを伺っていたと言うことである。

私は、毎月末に、つまり月足が確定するのを待って、全貸借銘柄の月足チャートを順繰りに見ていくのをルーティンにしているが、この作業を長く続けていると、どのセクターが底を打とうとしているのか、天井を付けに行こうとしているのかが、感覚的な手ごたえとして明確に判るようになる。その他にも多くの発見や気づきがあるので、ここでこの作業のルーティン化をお勧めして置く次第である。

つまり、日本の株式市場は天井を打ったのではないかという大局観を持つに至った大きな理由としては、これまで先導株であった半導体関連銘柄が、早いものの幾つかは天井を打って下げ出し、上昇が止まってレンジに移行するものや、上げていても上昇速度が鈍ってきているものが多く見られ、半導体関連銘柄全体として天井を付けにいっているのではないかという確かな手ごたえがあったからである。

以上の相場観のもとに、月足チャートの形から選び出したのが、上に挙げたチャートの7銘柄である。

その選定基準は、上げ方が一本調子で角度が急である事である。それは、こういった上げ方が一本調子で角度が急なチャートの場合、いわゆる「行ってこい」のパターンになるのが、かなりの高確率で見られるからである。データは取っていないので正確なところは判らないが、まあ、経験的感触としては大体9割強といったところで、従って、これはチャート的なアノマリーがあると言っても良いだろう。

ここで、一本調子というのは先のチャートを参照して貰えれば判るが、殆ど深い押しが見られないので、チャートの特徴としては、陰線が出ても前の足を下回らない、初動時は別としてチャートの黒い5カ月移動平均線を割らないで上げていくという点が挙げられる。

また、角度が急と言うと、良く角度何度以上かとか聞いてくる人がいるが、これはチャートの表示設定に依って変わってくるので、感覚的な判断でよい。どれくらいが急なのかということは、チャートを次々に見て行くという作業を続けていれば、自ずから判ってくることなので、これは多くのチャートを見て、経験値を重ねることによって、そういった判断の基になる暗黙知が形成されていくとでも言い変えれば、判り易いだろうか。

まあ、上の7つの銘柄のチャートと、その他の半導体関連銘柄のチャートを比べてみてみれば、百聞は一見に如かずということである。

そして、アップ・トレンドからダウン・トレンドへのトレンド転換の判断は、月足で判断する訳だが、その判断基準は、これまで述べてきた日足の場合と同じある。つまり、黒い5カ月移動平均線が水平または下げ出して、陰線でこの5カ月移動平均線を上から下に抜けた時ということになる。エントリー・ポイントは、赤線でチャートに図示して置いたが、5カ月移動平均線が上向きの場合は、また上に抜けていく可能性が高いので、必ず5カ月移動平均線が水平または下げ出すのを待ってから、エントリーするのがミソという点も、日足の場合と同様である。

また、最終エグジットはこれも青線で示して置いたが、前に述べて置いた理由から、日足による個々の判断もあるけれども、今回は月足による群全体の判断によって、残りは総て下げている渦中にエグジットした。これもそのチャートでの特徴を述べれば、目安として赤い25カ月移動平均線に触れるか下抜け、月足の値幅と日柄、酒田新値の本数によって判断している。チャートで図示したように、銘柄によっては5カ月移動平均線を上に抜けたのでエグジットしたものや、再度エントリーしたものもあるが、これも日足の時と同じように基本的に5カ月移動平均線の上抜け・下抜けによる判断である。ただ、いずれも基本にあるのは月足によるトレンド判断で、その背後にある考えは、FXで言うマルチタイム・フレーム、日本の相場格言で言う「着眼大局、着手小局」である。

また、これまでのような途中経過の日足による売り買いの詳しい実戦譜は示さないが、実際には両建てで途中の上げも幾分かは取っているので、最終的な利益は値幅の1.2倍から1.8倍まで様々だが、平均で大体1.5倍くらいになっている。これは月足で一本調子に下げているように見えても、日足で見ると結構上げ下げがあるので、そのうねりを両建てを駆使して取っているからで、この値幅と利幅の関係は、ジャバラを伸ばして平らにしたイメージを浮かべてもらえれば、判り易いだろう。良くテンバガーと言われるが、これが出来るようになると、値幅として6バガーや7バガーでも、実質テンバガーになるということにもなる訳である。

最後に蛇足だが、このチャート・アノマリーを日経225の年足に当て嵌めて見てみたい。というのは、探したが長期の225月足チャートが見つけられなかったからで、年足で代用してみようというのである。

225年足

前回のアップ・トレンドは。陰線もなくきれいなチャートになっていて、御覧のようにダウン・トレンドへの転換点は赤線のところになるので、エントリーには問題はないが、エグジットの判断はなかなか難しい。あくまで全体のトレンド判断の参考に留めるのが賢明であろうか。

今回のアップ・トレンドは、一昨年の陰線がその前の年の足を下回っているが、基本的に緑の5年移動平均線に支えられて上がってきていると見ることが出来るので、なんとか合格ラインといったところか。従って、述べてきたように、この緑の5年移動平均線が水平か下げはじめ、陰線で上から下に抜けた時がダウン・トレンドへの転換点になるという判断基準から考えれば、来年、前回の時よりも相当に長い陰線が出ないと、5年移動平均線の傾きはまだアップ・トレンドから転換しないと思われるので、ダウン・トレンドへの転換は、早くても再来年あたりになる可能性が高いということになる。

まあ、というのが、この年足チャートからざっと読み取れる事柄であるが、私としてはこれまでにも書いてきたように、これを補強・補完するものとしてはグローバル・マクロ分析が必要であると考えている次第である。

前の文章を書いてから、そういえばと、思い出した本がある。

それは、『にっぽんの商人』イザヤ・ベンダサン著である。

この本の出版は昭和50年(西暦1975年)で、これから日本がバブル景気に向かおうという時期に、当時も現在も一般通念となっている「モノづくり大国ニッポン」論に対して、「商人大国ニッポン」論を打ち出した異色の日本論である。

これはまた、なぜ日本だけがアジアの中で資本主義が高度に発達したのかという、歴史家の間で議論されているトピックに、一つの明快な答えを出した著作でもあって、ベンダサンは<日本を今日のように発展させたのは、勿論商人だけではない。そこには郷士という、非常に重要な役割を演じた忘れることのできない存在がある>とも述べていて、この<郷士>については述べられてはいないという留保を付した上で、この著作の内容を端的に述べている文章を、最終章「世界に冠たる商人大国日本」から、以下に引きたいと思うが、この文章をどのように読まれるであろうか。

このベンダサンの見地に立てば、日本の総合商社というのは、「にっぽんの商人」の現代的進化形であり、バフェットがこれまでにもなかったバルク買いをしたのは、この「にっぽんの商人」というビジネスモデルの優位性を余程確信したからであろうと考えることも出来る。

また、外から見た方が、この「にっぽんの商人」というビジネスモデルの優位性が良くわかるということかも知れない。従って、世界に冠たる「にっぽんの商人」であるから、重箱の隅をつつくトヨタへの「是正命令」の例が示す如く、その行動には、政府は下手に口を出して足を引っ張らない方が良いということにもなる訳である。

<以下の言葉は、皮肉と考えないでほしい。外部から見ていると、日本とは、広い意味の商行為に従事するもの、いわば広い意味の商人だけが、国際間にあって、全く引けを取らずに大活躍をしているが、他には、何も存在せず、商人以外は全く無能な人たちの国のように見えるのである。そしてこれは戦後だけのことではなく、実は、日本が西欧に接したそのときからの実情なのである。日本は、軍事ではなく実は「商事」に関する限り、明治以来、不敗であったといってよい。そしてこの「商事」が敗北した如くに見えた場合も、実は、日本国内の他の要素、たとえば軍事が商事を妨害した場合に限られるのである。

この事情は今も変わらない。日本には国際的指導力をもつ政治家がいるわけではない。また世界の世論を指導する言論機関があるわけでもない。日本の言論機関は、国内では大きな発言力をもっているようにに見えるが、国際的には沈黙しているに等しい。また、世界的な指導力を持つ思想家がいるわけではない。外部から見ていると、日本には思想家は皆無だとしか思えない。政治においては、国会は不能率というより麻痺しているように見え、外交は拙劣の一語につき、だれもこれらを自国の模範にしようとは考えないであろう。また世界の学者をひきつける大学は存在せず、原子力の開発のような世界的な大発見・大発明をした研究機関があるわけでもなく、またその技術はほとんどが欧米から導入したもので、日本独特のものは少ない。さらに世界的な大芸術家がいるわけではない。また、世界が注目せざるを得ない膨大な資源をもっているわけでもない。勿論軍事力というべきものもない。

各人が静かに自問されればよい。一体日本に何があるので、世界は日本に注目し、日本を大国として扱い日本の動向に注意を払い、日本に学ぼうとするのかを。言うまでもなくそれは日本の経済的発展であり、それ以外には何もないのであるーこの言葉を、たとえ日本人がいかに嫌悪しようと。

そして日本の経済的発展は、原料を買入れて、下請けに加工させて、製品としてこれを販売した徳川時代の町人の行き方を、国際的規模で行うことによって、徳川時代の町人が富裕になったと同じ方法で達成されたのであった。そして日本で国際的評価に耐えうるもの、というよりむしろ高く評価されるものは、これを達成した「商人」しかないである。

そして面白いことに、この事実を一番認めたがらないのが、実は日本人なのである。>

それは、『にっぽんの商人』イザヤ・ベンダサン著である。

この本の出版は昭和50年(西暦1975年)で、これから日本がバブル景気に向かおうという時期に、当時も現在も一般通念となっている「モノづくり大国ニッポン」論に対して、「商人大国ニッポン」論を打ち出した異色の日本論である。

これはまた、なぜ日本だけがアジアの中で資本主義が高度に発達したのかという、歴史家の間で議論されているトピックに、一つの明快な答えを出した著作でもあって、ベンダサンは<日本を今日のように発展させたのは、勿論商人だけではない。そこには郷士という、非常に重要な役割を演じた忘れることのできない存在がある>とも述べていて、この<郷士>については述べられてはいないという留保を付した上で、この著作の内容を端的に述べている文章を、最終章「世界に冠たる商人大国日本」から、以下に引きたいと思うが、この文章をどのように読まれるであろうか。

このベンダサンの見地に立てば、日本の総合商社というのは、「にっぽんの商人」の現代的進化形であり、バフェットがこれまでにもなかったバルク買いをしたのは、この「にっぽんの商人」というビジネスモデルの優位性を余程確信したからであろうと考えることも出来る。

また、外から見た方が、この「にっぽんの商人」というビジネスモデルの優位性が良くわかるということかも知れない。従って、世界に冠たる「にっぽんの商人」であるから、重箱の隅をつつくトヨタへの「是正命令」の例が示す如く、その行動には、政府は下手に口を出して足を引っ張らない方が良いということにもなる訳である。

<以下の言葉は、皮肉と考えないでほしい。外部から見ていると、日本とは、広い意味の商行為に従事するもの、いわば広い意味の商人だけが、国際間にあって、全く引けを取らずに大活躍をしているが、他には、何も存在せず、商人以外は全く無能な人たちの国のように見えるのである。そしてこれは戦後だけのことではなく、実は、日本が西欧に接したそのときからの実情なのである。日本は、軍事ではなく実は「商事」に関する限り、明治以来、不敗であったといってよい。そしてこの「商事」が敗北した如くに見えた場合も、実は、日本国内の他の要素、たとえば軍事が商事を妨害した場合に限られるのである。

この事情は今も変わらない。日本には国際的指導力をもつ政治家がいるわけではない。また世界の世論を指導する言論機関があるわけでもない。日本の言論機関は、国内では大きな発言力をもっているようにに見えるが、国際的には沈黙しているに等しい。また、世界的な指導力を持つ思想家がいるわけではない。外部から見ていると、日本には思想家は皆無だとしか思えない。政治においては、国会は不能率というより麻痺しているように見え、外交は拙劣の一語につき、だれもこれらを自国の模範にしようとは考えないであろう。また世界の学者をひきつける大学は存在せず、原子力の開発のような世界的な大発見・大発明をした研究機関があるわけでもなく、またその技術はほとんどが欧米から導入したもので、日本独特のものは少ない。さらに世界的な大芸術家がいるわけではない。また、世界が注目せざるを得ない膨大な資源をもっているわけでもない。勿論軍事力というべきものもない。

各人が静かに自問されればよい。一体日本に何があるので、世界は日本に注目し、日本を大国として扱い日本の動向に注意を払い、日本に学ぼうとするのかを。言うまでもなくそれは日本の経済的発展であり、それ以外には何もないのであるーこの言葉を、たとえ日本人がいかに嫌悪しようと。

そして日本の経済的発展は、原料を買入れて、下請けに加工させて、製品としてこれを販売した徳川時代の町人の行き方を、国際的規模で行うことによって、徳川時代の町人が富裕になったと同じ方法で達成されたのであった。そして日本で国際的評価に耐えうるもの、というよりむしろ高く評価されるものは、これを達成した「商人」しかないである。

そして面白いことに、この事実を一番認めたがらないのが、実は日本人なのである。>

色々と思うところがあるので、現時点での気づきを文章にして残して置くことにする。

まず、大きな見取り図として言っておかなければならないのは、現在の日本の株式市場というのは、属国市場であるということである。

この日本の株式市場が属国市場だというのは、売買代金比率で外国人投資家に過半数を握られていることが端的に示しているように、主導権を完全に外資に握られていると言うことである。言い換えれば完全に制空権を握られているという事であって、それにもかかわらず、例えば、金融当局はHFTは野放しであるし、225先物を上下に振っておいてから、現物を売り買いするといった手口は広く知られているのにも関わらず、数銘柄でもって日経225の数値を簡単に操作することが出来る現在の状況に対しては、算出元の日本経済新聞社は全く手を打とうとはしていない事が挙げられる。他にも空売りなぞも、個人投資家が出来ない銘柄でも、機関投資家は売ることが出来るとか、数え上げればきりがないが、要は、外資はやりたい放題であると言って良い。

こういった現状は、金融ビッグバンの帰結でもある訳だが、現在ではその最終局面である総仕上げの段階に入りつつあるように思われる。株式持ち合い解消などがその典型だが、優待などのこれまで行われてきた日本的な様々な慣行が、今後もなし崩し的に縮小・撤廃されていくことになるのは避けられないであろう。個人的には、こういった「改革」は、功罪相半ばすると考えているので、例えば株式持ち合い解消などは、特に極端な円安局面おいては、それだけ買収され易くなるとも言えるので、なんらかの買収防衛策を取らざるを得ないことにもなる道理で、この意味では、現在関を切った様に、持ち合い株解消に動いている性急とも言える動きに、危惧を覚えるのは私だけであろうか。

それは兎も角、このような現在の属国市場という見取り図の中にあって、現在の日本の株式市場を動かしている主役は何かと言えば、それはAIアルゴだと言わなければならない。一般の弱小投資家を食い物にしているだけではなく、複数のAIアルゴ同志が食い合いをしているというのが、現在の日本の株式市場であると言って良い。

例えば、世界最大の投資会社ゴールドマンサックスは、世界中で数千兆円にも上る取引をしていると言われている。勿論、GSにそれだけの現金があるはずもなく、実際には高レバレッジを掛け、オプション取引などを多用した複雑なアルゴリズムによるプログラム売買を行っている訳だ。一度に数兆円というようなポジションを建て、それによって価格を動かし、次の瞬間には決済する。その間僅か10分の1秒に満たない時間フレームで、他の投資家が数秒遅れて参入した瞬間に利確しているといった有様である。

そして、こういったGSレベルの「特級」が、ごろごろしているのが、現在の投機市場で、プログラムの組み方はそれぞれの企業秘密で判る由もないが、基本は歴史的なビッグデータをスパコンにぶち込んで、回帰分析等でもってアルゴを組み上げて、そいつを実際に動かす中でAIに学習させながら運用しているのだろうと、素人の私などは見当を付けているが、ま、そう間違ってはいないだろう。

そして、気づきというのは、このことが、今回の暴落でもって明確に示されたと思うのだ。FXをやっている人は良く知っていると思うが、今回の暴落の動きは、フラッシュ・クラッシュそのものであり、この意味で、これまでの暴落とは明らかに違う性格のクラッシュであると、私の眼には映ったのである。

従って、メディアでは、例によって過去の暴落が参照され、今回と比べてどうのこうのと言われているが、このような見方からすると、これからはこうした晴天の霹靂的暴落は常態化し、さらにその規模は加速度的に肥大化していくことになる。

この意味で、現在の日本の株式市場は、未知の新しいフェーズに突入しつつあるというのが、私の認識であり危惧である訳である。であるから、すでに異なるフェーズに入っているので、旧態依然の硬直したこれまでのパターン認識や分析では、これからは太刀打ち出来んよ、ということである。

従って、この事実から目を逸らし、向き合わないでいては、恐らく生き残ることさえ難しいのではないかと思われる。やはり、ここからは、これまで以上に危うきに遊ぶことの出来るごくごく少数の名人だけが生き残り、死遺累々をしり目に生存者利益を一手に享受することになるだろう。

ここにおいて、基本的な戦略の見直し、特にリスク・マネージメントの改定は必須事項であると考える次第である。というと、スペンサーの「適者生存」だとか、ダーウィンの「強い者が生き延びたのではない。変化に適応したものが生き延びたのだ」といった言葉が、したり顔で引用され、投資においてもオポチュニック・スタイルが、結局、最強!などといった言説がすぐに思い浮かぶが、これらは無害衛生な一般論に留まり、肝心のその「変化」がどのようなもので、どのように「適応」していくのかについては、全く触れていないのが常である。

結局、ここでも方法論としては、トレンド・フォローが有効だと私は考える。つまり、「変化」のトレンドを捕まえることが重要で、「変化」の<トレンドが出たら(当たりを引いたら)、トレンドが継続している限りホールドすること>、「変化」の<トレンドが出なかったり、トレンドが終わったらさっさと切ること>という方法論である。

とまあいったことで、日下部篤也の状況認識が、実に的を得ていると思う、今日この頃であります(笑)。

<引け!引け!なんでか知らないが、特級同志が殺り合ってる。蟻んこの上で象がタップダンスを踊ってんの‼一応言っとくけど、俺たちが蟻な‼>

呪術廻戦 渋谷事変 霹靂

呪術廻戦 渋谷事変 霹靂

まず、大きな見取り図として言っておかなければならないのは、現在の日本の株式市場というのは、属国市場であるということである。

この日本の株式市場が属国市場だというのは、売買代金比率で外国人投資家に過半数を握られていることが端的に示しているように、主導権を完全に外資に握られていると言うことである。言い換えれば完全に制空権を握られているという事であって、それにもかかわらず、例えば、金融当局はHFTは野放しであるし、225先物を上下に振っておいてから、現物を売り買いするといった手口は広く知られているのにも関わらず、数銘柄でもって日経225の数値を簡単に操作することが出来る現在の状況に対しては、算出元の日本経済新聞社は全く手を打とうとはしていない事が挙げられる。他にも空売りなぞも、個人投資家が出来ない銘柄でも、機関投資家は売ることが出来るとか、数え上げればきりがないが、要は、外資はやりたい放題であると言って良い。

こういった現状は、金融ビッグバンの帰結でもある訳だが、現在ではその最終局面である総仕上げの段階に入りつつあるように思われる。株式持ち合い解消などがその典型だが、優待などのこれまで行われてきた日本的な様々な慣行が、今後もなし崩し的に縮小・撤廃されていくことになるのは避けられないであろう。個人的には、こういった「改革」は、功罪相半ばすると考えているので、例えば株式持ち合い解消などは、特に極端な円安局面おいては、それだけ買収され易くなるとも言えるので、なんらかの買収防衛策を取らざるを得ないことにもなる道理で、この意味では、現在関を切った様に、持ち合い株解消に動いている性急とも言える動きに、危惧を覚えるのは私だけであろうか。

それは兎も角、このような現在の属国市場という見取り図の中にあって、現在の日本の株式市場を動かしている主役は何かと言えば、それはAIアルゴだと言わなければならない。一般の弱小投資家を食い物にしているだけではなく、複数のAIアルゴ同志が食い合いをしているというのが、現在の日本の株式市場であると言って良い。

例えば、世界最大の投資会社ゴールドマンサックスは、世界中で数千兆円にも上る取引をしていると言われている。勿論、GSにそれだけの現金があるはずもなく、実際には高レバレッジを掛け、オプション取引などを多用した複雑なアルゴリズムによるプログラム売買を行っている訳だ。一度に数兆円というようなポジションを建て、それによって価格を動かし、次の瞬間には決済する。その間僅か10分の1秒に満たない時間フレームで、他の投資家が数秒遅れて参入した瞬間に利確しているといった有様である。

そして、こういったGSレベルの「特級」が、ごろごろしているのが、現在の投機市場で、プログラムの組み方はそれぞれの企業秘密で判る由もないが、基本は歴史的なビッグデータをスパコンにぶち込んで、回帰分析等でもってアルゴを組み上げて、そいつを実際に動かす中でAIに学習させながら運用しているのだろうと、素人の私などは見当を付けているが、ま、そう間違ってはいないだろう。

そして、気づきというのは、このことが、今回の暴落でもって明確に示されたと思うのだ。FXをやっている人は良く知っていると思うが、今回の暴落の動きは、フラッシュ・クラッシュそのものであり、この意味で、これまでの暴落とは明らかに違う性格のクラッシュであると、私の眼には映ったのである。

従って、メディアでは、例によって過去の暴落が参照され、今回と比べてどうのこうのと言われているが、このような見方からすると、これからはこうした晴天の霹靂的暴落は常態化し、さらにその規模は加速度的に肥大化していくことになる。

この意味で、現在の日本の株式市場は、未知の新しいフェーズに突入しつつあるというのが、私の認識であり危惧である訳である。であるから、すでに異なるフェーズに入っているので、旧態依然の硬直したこれまでのパターン認識や分析では、これからは太刀打ち出来んよ、ということである。

従って、この事実から目を逸らし、向き合わないでいては、恐らく生き残ることさえ難しいのではないかと思われる。やはり、ここからは、これまで以上に危うきに遊ぶことの出来るごくごく少数の名人だけが生き残り、死遺累々をしり目に生存者利益を一手に享受することになるだろう。

ここにおいて、基本的な戦略の見直し、特にリスク・マネージメントの改定は必須事項であると考える次第である。というと、スペンサーの「適者生存」だとか、ダーウィンの「強い者が生き延びたのではない。変化に適応したものが生き延びたのだ」といった言葉が、したり顔で引用され、投資においてもオポチュニック・スタイルが、結局、最強!などといった言説がすぐに思い浮かぶが、これらは無害衛生な一般論に留まり、肝心のその「変化」がどのようなもので、どのように「適応」していくのかについては、全く触れていないのが常である。

結局、ここでも方法論としては、トレンド・フォローが有効だと私は考える。つまり、「変化」のトレンドを捕まえることが重要で、「変化」の<トレンドが出たら(当たりを引いたら)、トレンドが継続している限りホールドすること>、「変化」の<トレンドが出なかったり、トレンドが終わったらさっさと切ること>という方法論である。

とまあいったことで、日下部篤也の状況認識が、実に的を得ていると思う、今日この頃であります(笑)。

<引け!引け!なんでか知らないが、特級同志が殺り合ってる。蟻んこの上で象がタップダンスを踊ってんの‼一応言っとくけど、俺たちが蟻な‼>

呪術廻戦 渋谷事変 霹靂

呪術廻戦 渋谷事変 霹靂

バフェットが日本の商社株を買った理由については、色々としたり顔で穿った説明がなされてきたが、どうも私には今一つピンとこないものばかりであった。以前のバフェットの日本株に対する否定的な発言から考えると、そこには、バフェットの日本株に対する見方に何らかの変化があったようにも思われるのだが、まあ、わからないものはわからないので、そのままになっていた。

ところが、つい先日、知人が教えてくれたこの2つの動画を見て、なるほどそういった考えだったのかと改めて腑に落ちた次第、従って文章にして残しておくことにした訳である。

この動画内の発言からすると、どうやらバフェットの商社株購入の背後には、日本式経営文化に対して、より評価する方向にシフトした事実があるように思われる。考えてみれば、商社というのは日本特有の企業形態であり、アメリカにもこのような業態は見られないので、このシフトには、2つ目の動画で述べられているマンガーの比較文化論的な考えに基づいた日本式政治・経済運営文化に対する高評価が裏打ちしているのではないかというのが、知人の見方である。

考えてみれば、現在のバークシャーは、毛色の違った様々な企業を擁する”一種のウルトラ超巨大総合商社”であると見る事も出来るので、この意味では、そういったバークシャー特有の多種多様な様々な企業を運営していく経営上の経験による学びが、今回の商社株購入に至った最大の理由ということになるのかも知れない。

一つ目の動画自体の趣旨は、例によってしょうもないものだが、中で引用されているバフェットの発言は、バフェットらしい非常に肯首出来る内容で、恐らくかなり正確なものであろうと思われる。この発言によって、どういった考えのもとに日本の商社株を買ったのかが、私には非常に納得がいったのである。と共に色々と考えさせられる内容でもあるけれども。

「中国の方が日本より上ですよね?」日本を無視していた中国放送、”投資の神様”ウォーレン・バフェットの一言で沈黙した理由

<私(バフェット)は日本に無限の可能性を見た。多くを日本に投資するとともに、今後も日本と良好な関係を維持していきたい。

・・・・

中国人は中国があらゆる分野で完全に遅れているという事実を認めるべきだ。そうした中国の現実は、長期的で安定した価値を重視する我々投資家にとって最悪だ。

我々は慈善家ではなく起業家であり、投資が成功する可能性が高い国に投資するのは当然だ。過去において私の目に狂いはなく、そうした経験から中国より日本を選んだのだ。日本は誰が何と言おうとも、華々しい復活を遂げた国だ。戦争で荒廃した都市を現代の先端都市に変え、多方面で発展した姿を見せており、世界最高の地位を固めている。この点で日本の可能性を確信し、日本に我々のすべてを投資しようとしたのだ。

一方的で利己的な外交方針で成長した中国を、調和のとれた合理的な外交方針を持つ日本と比較するのは筋が違う。中国は国内で日本企業の製品が売れないように制限しておきながら、なぜ中国製品を日本に無差別に輸出しようとするのか?世界で中国のように一方的で利己的な外交方針を持つ国はない。中国人たちは依然として過去の考えに囚われて生きている。そうした考えを変えない限り、我々が中国に投資することは永遠にないだろう。

50年後の日本は今より成長した国になると確信している。5大商社は今後100年どころか永遠に生き残る企業だと評価して投資したのだ。>

そして、もう一つの動画における故マンガーの、日米財政状況を比較する中で述べられている日本評も、日本人としてなかなかと考えさせられる内容である。

【もう一人の賢人チャーリー・マンガー】備えよ、世界の変化は加速する!これに気を付けろ!

<近代国家が大量のお金を刷ると借金が増えて株が上がる。その規模は世界的に新領域に入っている。なかでも日銀は想像を絶する金を印刷した。しかし日本はインフレを起こさず、未だに立派な文明*を維持している。政府が大量の金を印刷したにもかかわらず、最悪事態にならず、経済は25年間の停滞に止まっている。

日本が大量の金をばらまいても、文明*を維持して落ち着いていることに米国人の私は勇気づけられている。米国も日本同様の結果になることを望んでいる。

しかし、日本が落ち着いているのは民度が高く義務を果たす文明的な人が多く、我慢して国に協力しているからだと思う。日本は単一民族の国家であり、日本人は自らにある種の誇りを持っているため、他国に比べて協力して諸問題に対処できるのだ。

それに対し、米国には多民族、多くのグループ間の対立が強い緊張状態を作っており、国の運営は非常に難しい。政府が多くの金をばら撒けば、いずれ最悪事態が発生する。例えばアルゼンチンなどの南米の国々である。我々米国人は その最悪事態に近づいている。

日本のように停滞に止まるか、もっと悲惨なことになるのか。私はそうなりたくない。

日本は過去に例がない信じられない量の金を印刷してきたが、今でも文明国家として存在している。莫大な有利子負債があるのに、利息を払わない当座預金で返済している。金利の支払いなしにマネーサプライが上がってゆくのは天国であり、政治家にとっては魅力的なことである。>

ただ、この二人の日本に対する高評価というものは、日本人経営者や知識人のアメリカ式経営に対する憧れや高評価と同じで、多分に「隣の芝生は青く見える」バイアスが掛かっているように、私には思われるのも事実である。

例えば、同様の事例として、経営学で有名なドラッガーは日本の終身雇用や年功序列などの仕組みを高く評価していたし、これはあまり知られていないと思うが、バフェットの師匠と言われるフィリップ・フィッシャーも日本企業を評価基準にしていたことが挙げられる。

もう十年近く前の事であるが、私は以下のインタビューの中で語られている、この<私の物差しである「日本企業」>という一節を読んだ時、雷に打たれた如く驚き、「ああ、そうだったのか!」と目が覚めるような気がしたのを今でも覚えている。つまり、この<私の物差しである「日本企業」>という凝縮された短い言葉の方が、彼自身のまわりくどい著作の総てよりも、はるかに彼の理想とする企業像を明確・端的に表していることを、一瞬で悟ったのである。

従って、これまた穿った見方をしたり顔で述べれば(笑)、このフィッシャーの考えを、バフェットは2020年になって実行に移したと見ることも出来る訳である。

→Forbes【完全版】バフェットが師匠と仰ぐフィリップ・フィッシャーインタビューアーカイブ

<——あなたにとっての中核株の基準とは?

フィル・フィッシャー:まず、いずれも生産コストが低い企業ばかりです。次に、いずれも各業界で世界一か、あるい私の物差しである「日本企業」に比肩する競争力を持つ企業であるか、です。どの企業も期待できる新製品を開発しており、平均レベル以上の経営陣を有しています。>

ところが、つい先日、知人が教えてくれたこの2つの動画を見て、なるほどそういった考えだったのかと改めて腑に落ちた次第、従って文章にして残しておくことにした訳である。

この動画内の発言からすると、どうやらバフェットの商社株購入の背後には、日本式経営文化に対して、より評価する方向にシフトした事実があるように思われる。考えてみれば、商社というのは日本特有の企業形態であり、アメリカにもこのような業態は見られないので、このシフトには、2つ目の動画で述べられているマンガーの比較文化論的な考えに基づいた日本式政治・経済運営文化に対する高評価が裏打ちしているのではないかというのが、知人の見方である。

考えてみれば、現在のバークシャーは、毛色の違った様々な企業を擁する”一種のウルトラ超巨大総合商社”であると見る事も出来るので、この意味では、そういったバークシャー特有の多種多様な様々な企業を運営していく経営上の経験による学びが、今回の商社株購入に至った最大の理由ということになるのかも知れない。

一つ目の動画自体の趣旨は、例によってしょうもないものだが、中で引用されているバフェットの発言は、バフェットらしい非常に肯首出来る内容で、恐らくかなり正確なものであろうと思われる。この発言によって、どういった考えのもとに日本の商社株を買ったのかが、私には非常に納得がいったのである。と共に色々と考えさせられる内容でもあるけれども。

「中国の方が日本より上ですよね?」日本を無視していた中国放送、”投資の神様”ウォーレン・バフェットの一言で沈黙した理由

<私(バフェット)は日本に無限の可能性を見た。多くを日本に投資するとともに、今後も日本と良好な関係を維持していきたい。

・・・・

中国人は中国があらゆる分野で完全に遅れているという事実を認めるべきだ。そうした中国の現実は、長期的で安定した価値を重視する我々投資家にとって最悪だ。

我々は慈善家ではなく起業家であり、投資が成功する可能性が高い国に投資するのは当然だ。過去において私の目に狂いはなく、そうした経験から中国より日本を選んだのだ。日本は誰が何と言おうとも、華々しい復活を遂げた国だ。戦争で荒廃した都市を現代の先端都市に変え、多方面で発展した姿を見せており、世界最高の地位を固めている。この点で日本の可能性を確信し、日本に我々のすべてを投資しようとしたのだ。

一方的で利己的な外交方針で成長した中国を、調和のとれた合理的な外交方針を持つ日本と比較するのは筋が違う。中国は国内で日本企業の製品が売れないように制限しておきながら、なぜ中国製品を日本に無差別に輸出しようとするのか?世界で中国のように一方的で利己的な外交方針を持つ国はない。中国人たちは依然として過去の考えに囚われて生きている。そうした考えを変えない限り、我々が中国に投資することは永遠にないだろう。

50年後の日本は今より成長した国になると確信している。5大商社は今後100年どころか永遠に生き残る企業だと評価して投資したのだ。>

そして、もう一つの動画における故マンガーの、日米財政状況を比較する中で述べられている日本評も、日本人としてなかなかと考えさせられる内容である。

【もう一人の賢人チャーリー・マンガー】備えよ、世界の変化は加速する!これに気を付けろ!

<近代国家が大量のお金を刷ると借金が増えて株が上がる。その規模は世界的に新領域に入っている。なかでも日銀は想像を絶する金を印刷した。しかし日本はインフレを起こさず、未だに立派な文明*を維持している。政府が大量の金を印刷したにもかかわらず、最悪事態にならず、経済は25年間の停滞に止まっている。

日本が大量の金をばらまいても、文明*を維持して落ち着いていることに米国人の私は勇気づけられている。米国も日本同様の結果になることを望んでいる。

しかし、日本が落ち着いているのは民度が高く義務を果たす文明的な人が多く、我慢して国に協力しているからだと思う。日本は単一民族の国家であり、日本人は自らにある種の誇りを持っているため、他国に比べて協力して諸問題に対処できるのだ。

それに対し、米国には多民族、多くのグループ間の対立が強い緊張状態を作っており、国の運営は非常に難しい。政府が多くの金をばら撒けば、いずれ最悪事態が発生する。例えばアルゼンチンなどの南米の国々である。我々米国人は その最悪事態に近づいている。

日本のように停滞に止まるか、もっと悲惨なことになるのか。私はそうなりたくない。

日本は過去に例がない信じられない量の金を印刷してきたが、今でも文明国家として存在している。莫大な有利子負債があるのに、利息を払わない当座預金で返済している。金利の支払いなしにマネーサプライが上がってゆくのは天国であり、政治家にとっては魅力的なことである。>

ただ、この二人の日本に対する高評価というものは、日本人経営者や知識人のアメリカ式経営に対する憧れや高評価と同じで、多分に「隣の芝生は青く見える」バイアスが掛かっているように、私には思われるのも事実である。

例えば、同様の事例として、経営学で有名なドラッガーは日本の終身雇用や年功序列などの仕組みを高く評価していたし、これはあまり知られていないと思うが、バフェットの師匠と言われるフィリップ・フィッシャーも日本企業を評価基準にしていたことが挙げられる。

もう十年近く前の事であるが、私は以下のインタビューの中で語られている、この<私の物差しである「日本企業」>という一節を読んだ時、雷に打たれた如く驚き、「ああ、そうだったのか!」と目が覚めるような気がしたのを今でも覚えている。つまり、この<私の物差しである「日本企業」>という凝縮された短い言葉の方が、彼自身のまわりくどい著作の総てよりも、はるかに彼の理想とする企業像を明確・端的に表していることを、一瞬で悟ったのである。

従って、これまた穿った見方をしたり顔で述べれば(笑)、このフィッシャーの考えを、バフェットは2020年になって実行に移したと見ることも出来る訳である。

→Forbes【完全版】バフェットが師匠と仰ぐフィリップ・フィッシャーインタビューアーカイブ

<——あなたにとっての中核株の基準とは?

フィル・フィッシャー:まず、いずれも生産コストが低い企業ばかりです。次に、いずれも各業界で世界一か、あるい私の物差しである「日本企業」に比肩する競争力を持つ企業であるか、です。どの企業も期待できる新製品を開発しており、平均レベル以上の経営陣を有しています。>

なにやら最近は、「主語の大きな話」という奇妙な言い回しが目に付く。もっぱら否定的な意味合いで使われているようだが、その一方で、現在の言論空間においては、「主語の大きな話」であるにも関わらず「科学的な言説」が溢れかえっているのは、じつに現代的な景色であるように見える。さらに現在においては、この「科学的な言説」は、このように特権的な位置を与えられているだけではなく、我々の生活のあらゆる面にまで入り込んで、有形無形の制限や強制と言った形で強く影響を及ぼしてもいる。言わば、一つの権力装置として機能しているといっても良い。この権力装置としての「科学的な言説」はまた、近代に始まり、徐々に政治と結びつき先鋭化して、現代においては完成形に近づきつつあると言っても何ら過言ではない。

従って、このブログの言わば裏のテーマでもあるので、この権力装置としての「科学的な言説」について、さらに一つ進級を上げた見地から俯瞰して、あえてさらに一回り「主語の大きな話」をしてみようというのが、この文章の趣旨である。一言で言えば、近代の毒=権力装置としての実証主義(科学主義)批判ということである。

とこう文章にして改めて見てみると、ふむ、いや我ながら実に「主語の大きな話」ではないか、これは(笑)。

まず、この議論の切り口の建付けをざっくりと説明すれば、こういったことになろう。

人類の歴史において、近代における最も輝かしい成果としては、科学の驚異的な発達・発展が挙げられよう。それとともに、それを裏付ける思想として、実証主義思想(科学主義)が一般に広く流布し、考え方やものの見方の上で、言わばデファクト・スタンダードになったと言うことが出来る。つまり、世界中のあらゆる森羅万象は、科学によって解明できるという科学に基づいた一元論的世界観が、ここにおいて確立することになった訳である。

現在、この科学的な一元論的世界観に対して、異を唱える人は殆どいないと思われるが、人間の営為上の問題としては、広範な科学上の具体的問題についての知見や言説の細部についてその総てを知ることは、個人の能力を遥かに超えるところにまで科学は発展してしまったという事実が挙げられる。これは個々の科学者においても同様であって、自分の専門以外の分野についての知識や知見は、一般人とさほど違っている訳ではないことは言うまでもない。

従って、普通には科学的な言説が正しいといった常識や通念を持っているだけに過ぎないことは、わが身を振り返って胸に手を当てて考えてみれば、すぐに判る事である。そのため、現代生活においては、「科学的な言説」は、普通の人間にとっては、水戸黄門の印籠のごとく「へへ―」とひれ伏す他はない対象になっている。実際には科学的におかしな言説、極論すればたとえフェイクであったとしても、学識経験者がしたり顔で述べれば、そのトピックに関して科学的に正確な知識や知見が無いと反論することはまずもって不可能なので、結果的に押し切られてしまうことになるのが普通である。それどころか、常識に照らしておかしいと思って異を唱えれば、非科学的な悪質なデマとして排斥され、断罪されかねないというのが実情である。

原理的に言えば、科学的な仮説をも含む実証主義(科学主義)的言説というのは、文字通り主義=イデオロギーであって厳密に限定された科学的事実としての言説とは明確に区別されなければならないのだが、科学の発達・発展に伴って、専門分野の多岐化・多様化と分野個々の深堀り・先鋭化によって、この境界がどんどん曖昧になって来ているというのが実情である。そして、その傾向は時間の経過とともにますます先鋭化していると言わなければならない。

従って、この近代が生んだ実証主義イデオロギーという毒に対抗する解毒方法としては、取り分けマスコミに出てくる学識経験者の述べる、一見「科学的な言説」については、一度は疑ってみるべきだということになる。現在では、ググれば幾らでも調べられるのだから。

ま、ある意味、これはしんどい作業ではあるけれども、昔から言われている功罪相半ばというのは何事にも付きもので、科学についても原子爆弾が良い例で、その成果の良いとこ取りだけで済まそうなどというのは、実に虫のいい話であって、まずもって虫のいい話通有のしっぺ返しが待っているのは間違いないと断言して差し支えない。廻りまわってしっぺ返しが、必ずやってくるという事例に事欠かないのが、人類の歴史なのだから。

そして、こういった意味合いで「科学的な言説」が、最近のマスコミで盛んに取り上げられている特徴的な事例を幾つか挙げれば、コロナ・パンデミックに関する様々な科学的な言説、SDGSの基になっている地球温暖化に関する科学的な言説、そして南海トラフやプレート説などの地震に関する科学的な言説が挙げられよう。現在、政府はこれらの「科学的な言説」に基づいて、多大の予算を計上して施策を行っているという点でも、これらは重要な議案だと言わなければならないだろう。

まず、一つ目のコロナ・パンデミックに関しては、ここで議論を蒸し返す気はないが、最近は潮目がだいぶ変わって来たのを感じるのは私だけではないだろう。ワクチン被害がNHKで取り上げられ、お笑い番組でおかしなコロナ対策がネタにされたりと、オールド・メディアの手のひら返しが、目に付くようになってきた。その意味でも注目は、年内に予定されている一変申請レプリコン・ワクチンが、実際に実施されるのかどうかで、厚労省の内部でも揉めているという話も聞くが、実際のところは判らない。まあ、個人的には、時間が掛かるかもしれないが、ワクチン被害が薬害認定されるのは、時間の問題だと考えていることに変わりはないけれども。

そして、二つ目の地球温暖化の原因が二酸化酸素排出量の増加によるという科学的な言説に関する基礎論文が科学的に論証に耐え得ないものであるということは、ググれば判ることであるし、ある程度広く認知されて来ていると思われるので、議論は省いて、ここでは、あるいは知らない人も多いと思うので、三つ目の地震に関する科学的な言説である南海トラフ説やプレート説についても、学術的に根本的な反論がなされているという事実を、以下に紹介して置きたいと思うのである。

まず、南海トラフ地震に関する科学的な言説については、東京大学名誉教授の地震学者ロバート・ゲラー氏を筆頭に、根本的な批判がなされている。

まあ、ここ何十年かに日本で起こった大きな地震が、政府の出しているハザードマップから見れば、皆「想定外」だったことを考えれば(ハザードマップというよりハズレマップ?©ロバート・ゲラー)、南海トラフ説というのは、ショック・ドクトリンとしてコロナ・パンデミックと全く同型であることが判ろうというものである。

「予知なんて出来るはずない」ハザードマップではわからない本当の危険性は?(ロバート・ゲラー、高荷智也、村上建治郎、目黒公郎)TheUPDATE

→ゲラー東大名誉教授が地震予知批判 「南海地震は神話」

X→Robert Geller; ロバート・ゲラー

<福島原発事故は果たして「想定外」だったのか? 浜岡原発の地震発生確率84%の信ぴょう性は? 地震予知が当たらない本当の理由、打ち出の小槌と化している東海地震、日本の防災をダメにしている元凶など、地震学研究一筋35年の東大現役教授が語る、知らないと損をする大震災と原発事故の危ない真実。>

また、この古舘伊知郎氏の動画も、予算獲得のための学会内政治にかなり踏み込んでいて、とても判り易い。

【日向灘地震】南海トラフ巨大地震発生確率の信憑性に疑問。これまでの地震とこれからの備え。

古舘氏が動画の中で触れている小沢記者の著作。

<発生確率70~80%→実は20%!?

地震は日本のどこで起きてもおかしくない。 なのに、南海トラフ地震ばかりが確率の高さの算出で 「えこひいき」されている? 「科学ジャーナリスト賞」受賞の新聞連載を書籍化‼

私が南海トラフ地震の確率が「水増し」されていることを初めて 知ったのは2018年。それまで科学的根拠に基づき算出されている と思っていた確率が、いい加減な根拠をもとに政治的な決められ 方をしていたことに、唖然とした。 また、取材をしていくと、防災予算獲得の都合などから、南海ト ラフ地震が「えこひいき」されて確率が高く示されるあまり、全国の他の地域の確率が低くとらえられて油断が生じ、むしろ被害 を拡大させる要因になっている実態も見えてきた——。 (まえがきより)

西日本から東日本の太平洋側を中心に、大きな被害が予想される「南海ト ラフ地震」。この地震がこれから30年以内に起きる確率を、政府は70%~ 80%と予測する。この数値の出し方に疑問を持つ記者が、その数字を決定 した会議の議事録や予測の根拠となる室津港の水深を記した古文書など を探し出し、南海トラフの確率の出し方が「えこひいき」されている真実 を浮き彫りにするノンフィクション。>

さらにまた、この地震に関する科学的な言説は南海トラフ地震対策だけでなく、原発再稼働不許可の論拠にもなっている。最近初めて不許可の裁定がなされた福井県の敦賀原発2号機再稼働案件問題については、再稼働を目指す日本原電側が直下に活断層がないことを証明するさまざまな根拠を示したのに対し、→<原子炉の真下にある断層が活断層であることを否定できない>ので<稼働の前提となる規制基準に適合しない>という原子力規制委員会側の説明がなされている。原子力規制委員会のメンバーには石渡明という地質学の専門家の名前が見えるが、要は<活断層であることを否定できない>→もし活断層であれば、科学的に地震が起きる可能性が高い→原発再稼働不許可というなんとも???な悪魔の証明的たらればロジックである。

ただ、私がここで問題にしたいのは、日本原電側も原子力規制委員会側も、どちらも「活断層による地震発生という因果関係説」を前提にしているが、この前提自体に疑義があるという点である。

つまり、両者ともにこの「活断層による地震発生という因果関係説」に立っているがために→<直下の活断層の有無が焦点となっていた>訳であるが、この「活断層による地震という因果関係説」自体、「プレート説」を前提にしているのであって、この大前提である大本の「プレート説」自体が根本的に批判されているのである。

従って、これはそもそも地震発生のメカニズムをどう考えるかのかという、ちゃぶ台返し的な議論になる訳であるが、活断層・プレート説に対しては、「熱移送説」による根本的な批判があることを指摘したい訳である。

そのプレート説に対し、「熱移送説」を取る藤和彦氏(経済産業研究所主席研究員)が、根本的に異を唱えている動画及び書籍(地震学者角田史雄氏との共著)をここで紹介して置こう。

藤氏が述べているように、昔は「南海トラフ地震」とは言わず「南海大地震」と言っていたが、これが「東南海大地震」を経て「南海トラフ地震」へと段々と大規模化してきたのは、不安を煽る「ショック・ドクトリン」の先鋭化手法そのものであると私の眼には映るのであるが、どう思われるであろうか。

経産官僚が暴露 「南海トラフ地震利権」の真相

特番「南海トラフM9地震は起きない! ~プレート説は根拠なし、熱移送説で地震のメカニズムを解き明かす~」ゲスト:経済産業研究所主席研究員 藤和彦氏「ザイム真理教は7割の国民が信用し、プレート真理教は100%が信用している」

<2016年熊本地震、2018年北海道胆振東部地震

2024年能登半島地震……東日本大震災以降、

なぜ大地震は南海トラフ以外で起きるのか。

「熱移送説」で地震発生のメカニズムを解き明かす。

プレートの枚数は現在も確定しておらず、プレートが衝突したり沈み込んだりするとされている場所から2000㎞以上も離れた中国内陸で起きた四川大地震は説明できません。地震の発生原因は、地球内部の熱移送であり、大地震発生前には必ずその周辺で熱移送と火山性群発地震が起きています。プレート説に基づいて地震予知研究をしているのは日本だけ。活断層が動いて直下地震が起きると思っているのも日本だけ。ほとんど信仰と言っていいプレート説を真剣に見直す時期が来ていると思います。(本書「おわりに」より)>

従って、このブログの言わば裏のテーマでもあるので、この権力装置としての「科学的な言説」について、さらに一つ進級を上げた見地から俯瞰して、あえてさらに一回り「主語の大きな話」をしてみようというのが、この文章の趣旨である。一言で言えば、近代の毒=権力装置としての実証主義(科学主義)批判ということである。

とこう文章にして改めて見てみると、ふむ、いや我ながら実に「主語の大きな話」ではないか、これは(笑)。

まず、この議論の切り口の建付けをざっくりと説明すれば、こういったことになろう。

人類の歴史において、近代における最も輝かしい成果としては、科学の驚異的な発達・発展が挙げられよう。それとともに、それを裏付ける思想として、実証主義思想(科学主義)が一般に広く流布し、考え方やものの見方の上で、言わばデファクト・スタンダードになったと言うことが出来る。つまり、世界中のあらゆる森羅万象は、科学によって解明できるという科学に基づいた一元論的世界観が、ここにおいて確立することになった訳である。

現在、この科学的な一元論的世界観に対して、異を唱える人は殆どいないと思われるが、人間の営為上の問題としては、広範な科学上の具体的問題についての知見や言説の細部についてその総てを知ることは、個人の能力を遥かに超えるところにまで科学は発展してしまったという事実が挙げられる。これは個々の科学者においても同様であって、自分の専門以外の分野についての知識や知見は、一般人とさほど違っている訳ではないことは言うまでもない。

従って、普通には科学的な言説が正しいといった常識や通念を持っているだけに過ぎないことは、わが身を振り返って胸に手を当てて考えてみれば、すぐに判る事である。そのため、現代生活においては、「科学的な言説」は、普通の人間にとっては、水戸黄門の印籠のごとく「へへ―」とひれ伏す他はない対象になっている。実際には科学的におかしな言説、極論すればたとえフェイクであったとしても、学識経験者がしたり顔で述べれば、そのトピックに関して科学的に正確な知識や知見が無いと反論することはまずもって不可能なので、結果的に押し切られてしまうことになるのが普通である。それどころか、常識に照らしておかしいと思って異を唱えれば、非科学的な悪質なデマとして排斥され、断罪されかねないというのが実情である。

原理的に言えば、科学的な仮説をも含む実証主義(科学主義)的言説というのは、文字通り主義=イデオロギーであって厳密に限定された科学的事実としての言説とは明確に区別されなければならないのだが、科学の発達・発展に伴って、専門分野の多岐化・多様化と分野個々の深堀り・先鋭化によって、この境界がどんどん曖昧になって来ているというのが実情である。そして、その傾向は時間の経過とともにますます先鋭化していると言わなければならない。

従って、この近代が生んだ実証主義イデオロギーという毒に対抗する解毒方法としては、取り分けマスコミに出てくる学識経験者の述べる、一見「科学的な言説」については、一度は疑ってみるべきだということになる。現在では、ググれば幾らでも調べられるのだから。

ま、ある意味、これはしんどい作業ではあるけれども、昔から言われている功罪相半ばというのは何事にも付きもので、科学についても原子爆弾が良い例で、その成果の良いとこ取りだけで済まそうなどというのは、実に虫のいい話であって、まずもって虫のいい話通有のしっぺ返しが待っているのは間違いないと断言して差し支えない。廻りまわってしっぺ返しが、必ずやってくるという事例に事欠かないのが、人類の歴史なのだから。

そして、こういった意味合いで「科学的な言説」が、最近のマスコミで盛んに取り上げられている特徴的な事例を幾つか挙げれば、コロナ・パンデミックに関する様々な科学的な言説、SDGSの基になっている地球温暖化に関する科学的な言説、そして南海トラフやプレート説などの地震に関する科学的な言説が挙げられよう。現在、政府はこれらの「科学的な言説」に基づいて、多大の予算を計上して施策を行っているという点でも、これらは重要な議案だと言わなければならないだろう。

まず、一つ目のコロナ・パンデミックに関しては、ここで議論を蒸し返す気はないが、最近は潮目がだいぶ変わって来たのを感じるのは私だけではないだろう。ワクチン被害がNHKで取り上げられ、お笑い番組でおかしなコロナ対策がネタにされたりと、オールド・メディアの手のひら返しが、目に付くようになってきた。その意味でも注目は、年内に予定されている一変申請レプリコン・ワクチンが、実際に実施されるのかどうかで、厚労省の内部でも揉めているという話も聞くが、実際のところは判らない。まあ、個人的には、時間が掛かるかもしれないが、ワクチン被害が薬害認定されるのは、時間の問題だと考えていることに変わりはないけれども。

そして、二つ目の地球温暖化の原因が二酸化酸素排出量の増加によるという科学的な言説に関する基礎論文が科学的に論証に耐え得ないものであるということは、ググれば判ることであるし、ある程度広く認知されて来ていると思われるので、議論は省いて、ここでは、あるいは知らない人も多いと思うので、三つ目の地震に関する科学的な言説である南海トラフ説やプレート説についても、学術的に根本的な反論がなされているという事実を、以下に紹介して置きたいと思うのである。

まず、南海トラフ地震に関する科学的な言説については、東京大学名誉教授の地震学者ロバート・ゲラー氏を筆頭に、根本的な批判がなされている。

まあ、ここ何十年かに日本で起こった大きな地震が、政府の出しているハザードマップから見れば、皆「想定外」だったことを考えれば(ハザードマップというよりハズレマップ?©ロバート・ゲラー)、南海トラフ説というのは、ショック・ドクトリンとしてコロナ・パンデミックと全く同型であることが判ろうというものである。

「予知なんて出来るはずない」ハザードマップではわからない本当の危険性は?(ロバート・ゲラー、高荷智也、村上建治郎、目黒公郎)TheUPDATE

→ゲラー東大名誉教授が地震予知批判 「南海地震は神話」

X→Robert Geller; ロバート・ゲラー

<福島原発事故は果たして「想定外」だったのか? 浜岡原発の地震発生確率84%の信ぴょう性は? 地震予知が当たらない本当の理由、打ち出の小槌と化している東海地震、日本の防災をダメにしている元凶など、地震学研究一筋35年の東大現役教授が語る、知らないと損をする大震災と原発事故の危ない真実。>

また、この古舘伊知郎氏の動画も、予算獲得のための学会内政治にかなり踏み込んでいて、とても判り易い。

【日向灘地震】南海トラフ巨大地震発生確率の信憑性に疑問。これまでの地震とこれからの備え。

古舘氏が動画の中で触れている小沢記者の著作。

<発生確率70~80%→実は20%!?

地震は日本のどこで起きてもおかしくない。 なのに、南海トラフ地震ばかりが確率の高さの算出で 「えこひいき」されている? 「科学ジャーナリスト賞」受賞の新聞連載を書籍化‼

私が南海トラフ地震の確率が「水増し」されていることを初めて 知ったのは2018年。それまで科学的根拠に基づき算出されている と思っていた確率が、いい加減な根拠をもとに政治的な決められ 方をしていたことに、唖然とした。 また、取材をしていくと、防災予算獲得の都合などから、南海ト ラフ地震が「えこひいき」されて確率が高く示されるあまり、全国の他の地域の確率が低くとらえられて油断が生じ、むしろ被害 を拡大させる要因になっている実態も見えてきた——。 (まえがきより)

西日本から東日本の太平洋側を中心に、大きな被害が予想される「南海ト ラフ地震」。この地震がこれから30年以内に起きる確率を、政府は70%~ 80%と予測する。この数値の出し方に疑問を持つ記者が、その数字を決定 した会議の議事録や予測の根拠となる室津港の水深を記した古文書など を探し出し、南海トラフの確率の出し方が「えこひいき」されている真実 を浮き彫りにするノンフィクション。>

さらにまた、この地震に関する科学的な言説は南海トラフ地震対策だけでなく、原発再稼働不許可の論拠にもなっている。最近初めて不許可の裁定がなされた福井県の敦賀原発2号機再稼働案件問題については、再稼働を目指す日本原電側が直下に活断層がないことを証明するさまざまな根拠を示したのに対し、→<原子炉の真下にある断層が活断層であることを否定できない>ので<稼働の前提となる規制基準に適合しない>という原子力規制委員会側の説明がなされている。原子力規制委員会のメンバーには石渡明という地質学の専門家の名前が見えるが、要は<活断層であることを否定できない>→もし活断層であれば、科学的に地震が起きる可能性が高い→原発再稼働不許可というなんとも???な悪魔の証明的たらればロジックである。

ただ、私がここで問題にしたいのは、日本原電側も原子力規制委員会側も、どちらも「活断層による地震発生という因果関係説」を前提にしているが、この前提自体に疑義があるという点である。

つまり、両者ともにこの「活断層による地震発生という因果関係説」に立っているがために→<直下の活断層の有無が焦点となっていた>訳であるが、この「活断層による地震という因果関係説」自体、「プレート説」を前提にしているのであって、この大前提である大本の「プレート説」自体が根本的に批判されているのである。

従って、これはそもそも地震発生のメカニズムをどう考えるかのかという、ちゃぶ台返し的な議論になる訳であるが、活断層・プレート説に対しては、「熱移送説」による根本的な批判があることを指摘したい訳である。

そのプレート説に対し、「熱移送説」を取る藤和彦氏(経済産業研究所主席研究員)が、根本的に異を唱えている動画及び書籍(地震学者角田史雄氏との共著)をここで紹介して置こう。

藤氏が述べているように、昔は「南海トラフ地震」とは言わず「南海大地震」と言っていたが、これが「東南海大地震」を経て「南海トラフ地震」へと段々と大規模化してきたのは、不安を煽る「ショック・ドクトリン」の先鋭化手法そのものであると私の眼には映るのであるが、どう思われるであろうか。

経産官僚が暴露 「南海トラフ地震利権」の真相

特番「南海トラフM9地震は起きない! ~プレート説は根拠なし、熱移送説で地震のメカニズムを解き明かす~」ゲスト:経済産業研究所主席研究員 藤和彦氏「ザイム真理教は7割の国民が信用し、プレート真理教は100%が信用している」

<2016年熊本地震、2018年北海道胆振東部地震

2024年能登半島地震……東日本大震災以降、

なぜ大地震は南海トラフ以外で起きるのか。

「熱移送説」で地震発生のメカニズムを解き明かす。

プレートの枚数は現在も確定しておらず、プレートが衝突したり沈み込んだりするとされている場所から2000㎞以上も離れた中国内陸で起きた四川大地震は説明できません。地震の発生原因は、地球内部の熱移送であり、大地震発生前には必ずその周辺で熱移送と火山性群発地震が起きています。プレート説に基づいて地震予知研究をしているのは日本だけ。活断層が動いて直下地震が起きると思っているのも日本だけ。ほとんど信仰と言っていいプレート説を真剣に見直す時期が来ていると思います。(本書「おわりに」より)>

<現代日本では平和論が盛んである。しかし、平和なときに平和を唱えるのに勇気はいらない、誰にだってできることである。新聞は勇気があるようにおだてるが、なに読者に媚びているのである。勇気は戦争になってから唱えるほうにいる。言えば袋叩きにされる。うしろに手が回る、牢屋に入れられる。このとき袋叩きにするのは、ほかでもないあの平和なときに平和論を唱えた者どもである。>―山本夏彦

今回の調整は、225・topix共に月足で見るとなかなかとエグいピンバーになっている。やはり4万円奪還となりそうである。

225月足

225月足

topix月足

topix月足

さて、まだトレードは終わってはいないが、この後は5日移動平均線を割ったらエグジットする最終工程だけなので、少し早いが再現してみよう。

6月26日 図のようにレンジを、出来高を伴って上に抜けたのでエントリー。0-10

7月2日 上値の目処は前の高値だが、早め早めにツナギ売りを入れて利益を確定していく算段である。酒田新値5本目なので、2-8

7月9日 酒田新値7本目、出来高を伴って吹いたので、ここでスクウェアにする。第一工程完了。5-5

7月12日 大きく下げて、陰線で5日移動平均線を割ったので、買いを外し売りを増やしていく。7-3

7月18日 大きく下げる。25日移動平均線を下に抜けるかに注目。10-0

7月25日 結局25日・50日・75日・100日移動平均線を難なく抜けて大きくギャップ・ダウン。そろそろ戻りがありそうだし、出来高が突出して大きいので、一旦リバウンドすると判断、半分を利確。日柄は10日目なので、底打ちにはまだ早く、買いは入れない。5-0

7月31日 5日移動平均線が水平になり、長い陽線で上に抜けたのでヘッジを入れる。5-2

8月1日 翌日、直ぐに5日移動平均線を陰線で下に抜けたので、ヘッジを外す。7-0

8月5日 300日移動平均線も突破し、長い陰線。この2日間の下げは凄まじい。出来高も前回の底打ち時よりも大きく底打ちを示唆しているが、日柄が17日とまだ早いので半分の4を利確するに留め、買いはまだ入れないで置く。例によって残りの3に、この日の高値21725+1の21726にストップを入れて置く。

8月6日 あらら、上髭にストップが引っ掛かり、0-0。やれやれ。しかし、ここは「我事に於て後悔せず」である。

8月7日 長い陽線。出来高も最大で、終値で8月5日から2割(普通は1割が目安)逆行しているので明らかに底打ちと思われるが、日柄は19日目なのでちと早い。日足が5日移動平均線に掛かってきているが、5日移動平均線の傾きがまだ急なので、エントリーは見送って、様子見。

8月9日 陰線だが、下髭で5日移動平均線に支えられている形になっていて、実体部分が5日移動平均線の上に出たので、ここでエントリー。0-2

8月13日 週明け、ギャップ・アップして陽線。5日移動平均線もV字回復で相当に強い。暴落時にこのように5日移動平均線が鋭角のV字になるのは珍しく、こういう時は得てして「行ってこい」の場合が多い。つまり、2番底の可能性は殆どないと見てよい。0-4

8月14日 下髭が長い十字線。強いが「乗せ」はあまり増やさないで置くのが鉄則なので、ここで打ち止め。0-5

ということで、現在は述べたように5日移動平均線を割らない限りホールドして、上昇について行くだけの状態になっている。今回の暴落については円キャリーの巻き戻しだとか、植田ショックだとか、都知事剥離骨折ショック(嘘、笑)だとか、色々と言われているが、私に言わせるとそれらは皆後講釈で、<利巧な奴はたんと反省してみるがいいじゃないか>と小林秀雄に倣って言いたくもなる。

改めてリバモアの言葉の凄さを見せつけられた暴落であったと思う。ま、ポジション・トークですけどね。

<株価を動かす要因が何か、多大の時間をかけて答えを見つけようとするのは愚かである。株価が変動する姿にのみ意識を集中させよ。変動の理由に気をとられてはならない。>(ジェシー・リバモア)

225月足

225月足 topix月足

topix月足さて、まだトレードは終わってはいないが、この後は5日移動平均線を割ったらエグジットする最終工程だけなので、少し早いが再現してみよう。

6月26日 図のようにレンジを、出来高を伴って上に抜けたのでエントリー。0-10

7月2日 上値の目処は前の高値だが、早め早めにツナギ売りを入れて利益を確定していく算段である。酒田新値5本目なので、2-8

7月9日 酒田新値7本目、出来高を伴って吹いたので、ここでスクウェアにする。第一工程完了。5-5

7月12日 大きく下げて、陰線で5日移動平均線を割ったので、買いを外し売りを増やしていく。7-3

7月18日 大きく下げる。25日移動平均線を下に抜けるかに注目。10-0

7月25日 結局25日・50日・75日・100日移動平均線を難なく抜けて大きくギャップ・ダウン。そろそろ戻りがありそうだし、出来高が突出して大きいので、一旦リバウンドすると判断、半分を利確。日柄は10日目なので、底打ちにはまだ早く、買いは入れない。5-0

7月31日 5日移動平均線が水平になり、長い陽線で上に抜けたのでヘッジを入れる。5-2

8月1日 翌日、直ぐに5日移動平均線を陰線で下に抜けたので、ヘッジを外す。7-0

8月5日 300日移動平均線も突破し、長い陰線。この2日間の下げは凄まじい。出来高も前回の底打ち時よりも大きく底打ちを示唆しているが、日柄が17日とまだ早いので半分の4を利確するに留め、買いはまだ入れないで置く。例によって残りの3に、この日の高値21725+1の21726にストップを入れて置く。

8月6日 あらら、上髭にストップが引っ掛かり、0-0。やれやれ。しかし、ここは「我事に於て後悔せず」である。

8月7日 長い陽線。出来高も最大で、終値で8月5日から2割(普通は1割が目安)逆行しているので明らかに底打ちと思われるが、日柄は19日目なのでちと早い。日足が5日移動平均線に掛かってきているが、5日移動平均線の傾きがまだ急なので、エントリーは見送って、様子見。

8月9日 陰線だが、下髭で5日移動平均線に支えられている形になっていて、実体部分が5日移動平均線の上に出たので、ここでエントリー。0-2

8月13日 週明け、ギャップ・アップして陽線。5日移動平均線もV字回復で相当に強い。暴落時にこのように5日移動平均線が鋭角のV字になるのは珍しく、こういう時は得てして「行ってこい」の場合が多い。つまり、2番底の可能性は殆どないと見てよい。0-4

8月14日 下髭が長い十字線。強いが「乗せ」はあまり増やさないで置くのが鉄則なので、ここで打ち止め。0-5

ということで、現在は述べたように5日移動平均線を割らない限りホールドして、上昇について行くだけの状態になっている。今回の暴落については円キャリーの巻き戻しだとか、植田ショックだとか、都知事剥離骨折ショック(嘘、笑)だとか、色々と言われているが、私に言わせるとそれらは皆後講釈で、<利巧な奴はたんと反省してみるがいいじゃないか>と小林秀雄に倣って言いたくもなる。

改めてリバモアの言葉の凄さを見せつけられた暴落であったと思う。ま、ポジション・トークですけどね。

<株価を動かす要因が何か、多大の時間をかけて答えを見つけようとするのは愚かである。株価が変動する姿にのみ意識を集中させよ。変動の理由に気をとられてはならない。>(ジェシー・リバモア)

「終戦記念日」をググってみると、大体こういった同じような内容の文章がヒットする。曰く、第二次世界大戦「終戦日」の認識は国によって異なっているとして、ロシア、アメリカ、中国などの諸外国の日付が参照されるのだが、これらの文章にはある重要な視点が欠落しているのが、お判りだろうか。

→Wikipedia終戦の日

→日本人だけが8月15日を「終戦日」とする謎

それは、この戦争に勝ったか負けたかと言う視点で、「戦勝記念日」と「終戦記念日」とでは、その意味合いが全く異なると言わなければならない。つまり、こういった文章で書かれている<第二次世界大戦終結の日の認識>という見方は、この「戦争における勝者と敗者=戦勝国と敗戦国と言う本質的な差異」を覆い隠し、「日付の差異」という別の「差異」への論点ずらしになっているということである。

そもそも、「戦勝記念日」というのは、勝利を記念するという意味で、至極当然の記念日であって、多くの国で設けられているのも良くわかる道理だが、恐らく「終戦記念日」なる摩訶不思議な記念日が存在するのは、わが国だけであろう。この摩訶不思議さは、「終戦」という言葉を「敗戦」と言い換えてみればすぐにわかることで、よく自虐史観などと言われるが、さすがに自虐史観であっても「敗戦記念日」はあり得ないだろう。

この私の感ずる「終戦記念日」に対する違和感を、表立って表明した識者や知識人を、残念ながら私は知らないのだが、このように、この”論点ずらし”が、全く意識されていないという点で、それだけ根は深いと思わざるを得ないとも言える訳である。

そしてまた逆に、多くの国にあって、わが国にない記念日がある。それは「独立記念日」で、この二つの相補的な事実ー「終戦記念日」の存在と「独立記念日」の不在・欠落は、戦後における日本人の、表立って意識されてはいない考え方の特異性を先鋭且つ顕著に表しているのではないかと私は考えているのだが、それがこの文章を書いている理由でもある訳である。

日本の「独立記念日」というと、普通に考えれば、1952年(昭和27年)にサンフランシスコ平和条約を締結した4月28日ということになろう。知らない人も多いと思うが、→ようやくにして2013年(平成25年)になって、第2次安倍内閣が4月28日を「主権回復の日」として定めたが、「記念日」ないし「国民の祝日」ではないため、カレンダーには載ってはいない。これら事実としての行動様式から考えると、「主権回復の日」(=「独立記念日」)よりも、「終戦記念日」の方が重要だと我々日本人は考えていることになると言えよう。

では、この「終戦記念日」の体現している思想、見方や考え方とは、一体なんなのであろうか。

そのことは、8月15日という日付に端的に表れていると言えよう。日本の「敗戦」が決まったのは、前日のポツダム宣言受諾の8月14日である事実から考えれば、日本人にとってはポツダム宣言受諾よりも記念日とすべき、重要なある歴史的な事件が8月15日に起こったということである。その重要なある歴史的な事件とは、何を隠そう「玉音放送」で、この8月15日に、我々日本人は「敗戦」を「終戦」として受け入れたということある。

つまり、「終戦記念日」というのは、「敗戦」=戦に敗れた日ではなくて、日本国民が「敗戦」を「終戦」として受け入れ、納得した日として記念する日なのだと言うことが出来る。言い換えると、戦後の我々日本人にとって、記念日として今後未来永劫に渡って記念していく日としては、ポツダム宣言受諾の日でもなく、サンフランシスコ平和条約締結の日でもなく、玉音放送の日こそが、そして玉音放送の日だけが、それに相応しいと考えていると言うことである。

なぜこのような事になっているのか。その背後にある、表立っては意識されてはいない思想、見方や考え方については、日本の歴史的・文化的な深い理解に基づいた洞察が要請されると考えられるが、ここで私見を述べてみたい。

結論を先ず述べれば、この背後にあるものは、「やれやれやっと終わった」という安堵の気持ちではないかと私は考えている。つまり、前にも書いたが、日本は明治・大正と無理をして「軍国主義」へと舵を切ってきたのだが、やっとその無理難題から解放されたということである。制度的に見れば、江戸時代の朝廷・幕府二極体制から、明治になって国際情勢による圧力に対抗するために、相当な無理をして現人神である天皇(=朝廷)一極体制にもっていったのだが、敗戦によってこの無理難題から解放されたと言うことである。この意味で、戦後の象徴天皇・代議制民主主義という二極体制は、江戸時代の朝廷・幕府という二極体制へと、言わば先祖返りしたと見ることが出来る訳である。

このことは、なんせ江戸時代は三百年も続いたのであるから、江戸時代に培われた我々日本人の考え方や見方は、たかだか文明開化による近代化や、その帰結である近代戦争に敗れたぐらいでは変わりはしなかったとも言えよう。この意味では、戦後の昭和・平成の日本は、戦前の明治・大正の日本を飛び越して、文化的・精神史的には、江戸時代に地続きで繋がっているということになる。従って、戦後の日本社会は表向きは近代民主主義国家の体裁をとっているが、実際には江戸時代的秩序としての「世間」として弾力的に運用されているということでもある。「近代社会という建前」と「世間という本音」の矛盾や軋轢を内包しながら。

そして、この安堵はまた、勿論一部には反発もあったが、占領軍に対する日本国民の熱烈な歓迎ぶりに表れていると思われる。その歓迎ぶりは占領軍というよりもまるで解放軍といった有様で、そのことは異様なとも言える当時のマッカーサー人気からも伺える。何とマッカーサーに全国の日本国民から、数十万通の結婚の申し込みや娘の婿にといった手紙が殺到したというから凄まじい。これだけではないだろうが、こういった様々な進駐軍に対する日本人の態度が、マッカーサーの眼にどう映ったのかは、<科学、美術、宗教、文化などの発展の上から見て、アングロ・サクソン民族が45歳の壮年に達しているとすれば、(敗戦国である)ドイツ人はそれとほぼ同年齢である。しかし、日本人は生徒の段階で、まだ12歳の少年である>という後年の発言から窺い知ることが出来る。

ただ、私がこのことを指摘するのは、「玉音放送」の日を境にして、日本人の考え方が、反米から親米へ、「鬼畜英米」から「ギブ・ミー・チョコレート」へと、一変した事実に注目したいからである。

このように日本人は、8月15日に、言わば「心を入れ替えて出直した」訳だが、この変わり身の鮮やかさは、アメリカが予期していたような、亡命政府樹立による地下レジスタンス運動などの動きも全く見られず、アメリカにとってみれば、言わば拍子抜けしたといった格好で、アメリカ進駐軍は歴史上最も寛容な占領軍であったなどと評価する向きもあるが、それはこういった日本側のある意味では卑屈とも言い得る従順な態度を抜きにしては、片手落ちの評価だと言わなければならないだろう。

そして、様々な多くの歴史書をこれまで読んできたが、この日本人の豹変ぶりを指摘し考察した著述家は、私の知る限り山本七平だけである。この点で、現在良く知られている司馬遼太郎史観や半藤一利史観などに対して、歴史に対する洞察力という点で、山本七平史観は一つも二つも頭抜けていると言っても良いと思う。

そして、その山本七平の著作で最も名高く、最も読まれている著作は『空気の研究』であろうが、またこれほど理解されていない著作も珍しいのではないかとも思う。

それはこの本が言及される場合は、殆どと言って良い程前半の部分のみあって、肝心な後半の「研究」の部分は、これまた全くと言って良い程言及されないからである。要は、ほとんどの読者は日常生活に感じている、上手くは言語化出来ない同調圧力の存在を、明確に言語化して説明・指摘されれば、それだけで言わばお腹一杯、それ以後は咀嚼できず、消化不良を起こしてしまうといった事のようなのだ。山本は「空体語」と「実体語」という彼一流の概念を使って説明しているが、山本が「実体語」として「空気」を語っているのにも関わらず、「空体語」として理解・消費されて、多くの読者を引き付けているというのは、逆にそれだけ「空気」の強固さを証明していることになってしまっていると言わなければならない。ここでもまた「名声とは誤解の異名である」というテーゼを証明する結果になっているのは、皮肉な巡りあわせである。やれやれ。

これは、山本独特の語法やプレゼンの流儀、さらには「山本学」の全体像を理解した上でないとなかなかと理解しにくいという点にもあると思われるが、この意味で少し前に「山本学」の全体像のアウトラインを掴むのに格好の著作が復刊されたので、ここで紹介しておくのも良いだろう。小室直樹によって、山本独特の語法やプレゼンの流儀の灰汁が中和されて、すこぶるリーダブルな著作になっているからだ。

『日本教の社会学』

それはともかく、山本はこの同じ日本人の豹変パターンを、尊王攘夷から開国文明開化へと舵を切った明治維新にも見ているが、この『空気の研究』の中で、先の「空体語」と「実体語」の天秤モデルとして説明している。詳しくは同書を参照されたいが、「空体語」と「実体語」でバランスを取っていた天秤が、バランスが取れなくなるとひっくり返ってしまい、一挙に反転してしまうことになるという動的なモデルを提示している。

これまでに述べたようにそれが敗戦時に反米から親米へという形で現れ、戦後が始まった訳だが、最近はまたこのバランスが危うくなってきているように見受けられる。これまで「ギブ・ミー・チョコレート=親米保守」が本流だったのが揺らぎだして、「鬼畜米英=反米保守」の言説が顕在化して来ているのはその表れであろう。

さて、現在「終戦記念日」に広く恒例行事として、靖国神社参拝が行われているのは承知の事実だが、私の眼から見るとこれもまた摩訶不思議な行動に映る。例えば、その趣旨からいえば、「主権回復の日」(=「独立記念日」)である4月28日の方が相応しいのではないかと思うのだが、どうやら参拝者達は「終戦記念日」自体にも、「終戦記念日」に靖国神社参拝をするという点にも、何ら違和感を感じていないように見える。

この靖国神社参拝については。その裏付けとなっている「保守主義思想」ともども、次に考えてみたいと思う。

→Wikipedia終戦の日

→日本人だけが8月15日を「終戦日」とする謎

それは、この戦争に勝ったか負けたかと言う視点で、「戦勝記念日」と「終戦記念日」とでは、その意味合いが全く異なると言わなければならない。つまり、こういった文章で書かれている<第二次世界大戦終結の日の認識>という見方は、この「戦争における勝者と敗者=戦勝国と敗戦国と言う本質的な差異」を覆い隠し、「日付の差異」という別の「差異」への論点ずらしになっているということである。

そもそも、「戦勝記念日」というのは、勝利を記念するという意味で、至極当然の記念日であって、多くの国で設けられているのも良くわかる道理だが、恐らく「終戦記念日」なる摩訶不思議な記念日が存在するのは、わが国だけであろう。この摩訶不思議さは、「終戦」という言葉を「敗戦」と言い換えてみればすぐにわかることで、よく自虐史観などと言われるが、さすがに自虐史観であっても「敗戦記念日」はあり得ないだろう。

この私の感ずる「終戦記念日」に対する違和感を、表立って表明した識者や知識人を、残念ながら私は知らないのだが、このように、この”論点ずらし”が、全く意識されていないという点で、それだけ根は深いと思わざるを得ないとも言える訳である。

そしてまた逆に、多くの国にあって、わが国にない記念日がある。それは「独立記念日」で、この二つの相補的な事実ー「終戦記念日」の存在と「独立記念日」の不在・欠落は、戦後における日本人の、表立って意識されてはいない考え方の特異性を先鋭且つ顕著に表しているのではないかと私は考えているのだが、それがこの文章を書いている理由でもある訳である。

日本の「独立記念日」というと、普通に考えれば、1952年(昭和27年)にサンフランシスコ平和条約を締結した4月28日ということになろう。知らない人も多いと思うが、→ようやくにして2013年(平成25年)になって、第2次安倍内閣が4月28日を「主権回復の日」として定めたが、「記念日」ないし「国民の祝日」ではないため、カレンダーには載ってはいない。これら事実としての行動様式から考えると、「主権回復の日」(=「独立記念日」)よりも、「終戦記念日」の方が重要だと我々日本人は考えていることになると言えよう。

では、この「終戦記念日」の体現している思想、見方や考え方とは、一体なんなのであろうか。

そのことは、8月15日という日付に端的に表れていると言えよう。日本の「敗戦」が決まったのは、前日のポツダム宣言受諾の8月14日である事実から考えれば、日本人にとってはポツダム宣言受諾よりも記念日とすべき、重要なある歴史的な事件が8月15日に起こったということである。その重要なある歴史的な事件とは、何を隠そう「玉音放送」で、この8月15日に、我々日本人は「敗戦」を「終戦」として受け入れたということある。

つまり、「終戦記念日」というのは、「敗戦」=戦に敗れた日ではなくて、日本国民が「敗戦」を「終戦」として受け入れ、納得した日として記念する日なのだと言うことが出来る。言い換えると、戦後の我々日本人にとって、記念日として今後未来永劫に渡って記念していく日としては、ポツダム宣言受諾の日でもなく、サンフランシスコ平和条約締結の日でもなく、玉音放送の日こそが、そして玉音放送の日だけが、それに相応しいと考えていると言うことである。

なぜこのような事になっているのか。その背後にある、表立っては意識されてはいない思想、見方や考え方については、日本の歴史的・文化的な深い理解に基づいた洞察が要請されると考えられるが、ここで私見を述べてみたい。

結論を先ず述べれば、この背後にあるものは、「やれやれやっと終わった」という安堵の気持ちではないかと私は考えている。つまり、前にも書いたが、日本は明治・大正と無理をして「軍国主義」へと舵を切ってきたのだが、やっとその無理難題から解放されたということである。制度的に見れば、江戸時代の朝廷・幕府二極体制から、明治になって国際情勢による圧力に対抗するために、相当な無理をして現人神である天皇(=朝廷)一極体制にもっていったのだが、敗戦によってこの無理難題から解放されたと言うことである。この意味で、戦後の象徴天皇・代議制民主主義という二極体制は、江戸時代の朝廷・幕府という二極体制へと、言わば先祖返りしたと見ることが出来る訳である。

このことは、なんせ江戸時代は三百年も続いたのであるから、江戸時代に培われた我々日本人の考え方や見方は、たかだか文明開化による近代化や、その帰結である近代戦争に敗れたぐらいでは変わりはしなかったとも言えよう。この意味では、戦後の昭和・平成の日本は、戦前の明治・大正の日本を飛び越して、文化的・精神史的には、江戸時代に地続きで繋がっているということになる。従って、戦後の日本社会は表向きは近代民主主義国家の体裁をとっているが、実際には江戸時代的秩序としての「世間」として弾力的に運用されているということでもある。「近代社会という建前」と「世間という本音」の矛盾や軋轢を内包しながら。

そして、この安堵はまた、勿論一部には反発もあったが、占領軍に対する日本国民の熱烈な歓迎ぶりに表れていると思われる。その歓迎ぶりは占領軍というよりもまるで解放軍といった有様で、そのことは異様なとも言える当時のマッカーサー人気からも伺える。何とマッカーサーに全国の日本国民から、数十万通の結婚の申し込みや娘の婿にといった手紙が殺到したというから凄まじい。これだけではないだろうが、こういった様々な進駐軍に対する日本人の態度が、マッカーサーの眼にどう映ったのかは、<科学、美術、宗教、文化などの発展の上から見て、アングロ・サクソン民族が45歳の壮年に達しているとすれば、(敗戦国である)ドイツ人はそれとほぼ同年齢である。しかし、日本人は生徒の段階で、まだ12歳の少年である>という後年の発言から窺い知ることが出来る。

ただ、私がこのことを指摘するのは、「玉音放送」の日を境にして、日本人の考え方が、反米から親米へ、「鬼畜英米」から「ギブ・ミー・チョコレート」へと、一変した事実に注目したいからである。

このように日本人は、8月15日に、言わば「心を入れ替えて出直した」訳だが、この変わり身の鮮やかさは、アメリカが予期していたような、亡命政府樹立による地下レジスタンス運動などの動きも全く見られず、アメリカにとってみれば、言わば拍子抜けしたといった格好で、アメリカ進駐軍は歴史上最も寛容な占領軍であったなどと評価する向きもあるが、それはこういった日本側のある意味では卑屈とも言い得る従順な態度を抜きにしては、片手落ちの評価だと言わなければならないだろう。

そして、様々な多くの歴史書をこれまで読んできたが、この日本人の豹変ぶりを指摘し考察した著述家は、私の知る限り山本七平だけである。この点で、現在良く知られている司馬遼太郎史観や半藤一利史観などに対して、歴史に対する洞察力という点で、山本七平史観は一つも二つも頭抜けていると言っても良いと思う。

そして、その山本七平の著作で最も名高く、最も読まれている著作は『空気の研究』であろうが、またこれほど理解されていない著作も珍しいのではないかとも思う。

それはこの本が言及される場合は、殆どと言って良い程前半の部分のみあって、肝心な後半の「研究」の部分は、これまた全くと言って良い程言及されないからである。要は、ほとんどの読者は日常生活に感じている、上手くは言語化出来ない同調圧力の存在を、明確に言語化して説明・指摘されれば、それだけで言わばお腹一杯、それ以後は咀嚼できず、消化不良を起こしてしまうといった事のようなのだ。山本は「空体語」と「実体語」という彼一流の概念を使って説明しているが、山本が「実体語」として「空気」を語っているのにも関わらず、「空体語」として理解・消費されて、多くの読者を引き付けているというのは、逆にそれだけ「空気」の強固さを証明していることになってしまっていると言わなければならない。ここでもまた「名声とは誤解の異名である」というテーゼを証明する結果になっているのは、皮肉な巡りあわせである。やれやれ。

これは、山本独特の語法やプレゼンの流儀、さらには「山本学」の全体像を理解した上でないとなかなかと理解しにくいという点にもあると思われるが、この意味で少し前に「山本学」の全体像のアウトラインを掴むのに格好の著作が復刊されたので、ここで紹介しておくのも良いだろう。小室直樹によって、山本独特の語法やプレゼンの流儀の灰汁が中和されて、すこぶるリーダブルな著作になっているからだ。

『日本教の社会学』

それはともかく、山本はこの同じ日本人の豹変パターンを、尊王攘夷から開国文明開化へと舵を切った明治維新にも見ているが、この『空気の研究』の中で、先の「空体語」と「実体語」の天秤モデルとして説明している。詳しくは同書を参照されたいが、「空体語」と「実体語」でバランスを取っていた天秤が、バランスが取れなくなるとひっくり返ってしまい、一挙に反転してしまうことになるという動的なモデルを提示している。

これまでに述べたようにそれが敗戦時に反米から親米へという形で現れ、戦後が始まった訳だが、最近はまたこのバランスが危うくなってきているように見受けられる。これまで「ギブ・ミー・チョコレート=親米保守」が本流だったのが揺らぎだして、「鬼畜米英=反米保守」の言説が顕在化して来ているのはその表れであろう。

さて、現在「終戦記念日」に広く恒例行事として、靖国神社参拝が行われているのは承知の事実だが、私の眼から見るとこれもまた摩訶不思議な行動に映る。例えば、その趣旨からいえば、「主権回復の日」(=「独立記念日」)である4月28日の方が相応しいのではないかと思うのだが、どうやら参拝者達は「終戦記念日」自体にも、「終戦記念日」に靖国神社参拝をするという点にも、何ら違和感を感じていないように見える。

この靖国神社参拝については。その裏付けとなっている「保守主義思想」ともども、次に考えてみたいと思う。

負けるトレーダーは彼自身を変えたいと思ってはいない。それは勝てるトレーダーがやることなんだ。ーエド・スィコータ

先日、株をやっている若い友人(STF氏の講演会に行った御仁である)に用事があって会った際、最近、STF氏について書いたブログの文章のアクセスが異様に増えているという話題を振ったところ、「ああ、それはたぶんこの動画のせいですよ」と、その場でタブレットを出して、松井証券の宣伝番組にSTF氏が出演した動画を見せてくれた。

観終わって、「STF氏も罪作りだなあ」とそのあと少し批判的なことを喋ったのだが、例によって、話がかみ合わない。

「STFさんが昔書いていたブログでは、自分はファンダメンタル派だと言っていますよ」

「だから罪作りなんだよ」

ということで、株の才能とプレゼンの才能は別だという話を、ラリー・ウィリアムズのエピソードやら→宇多田ヒカルの例まで持ち出して、色々と小一時間ほど説明したのだが、結局、怪訝な顔をされて終ったという顛末。やれやれ。

そしてその夜、この友人から、URLだけが記載されている短いメールが送られてきた。クリックして、今頃になってアクセスが急増した本当の理由を知った訳だが、なるほどねえ。コピーライター顔負けの名キャッチ・コピーで、ここまで理解してくれれば、文章を書いた甲斐があったというものだが、一方で果たしてどれだけの人が二行目のの意味を理解したであろうかとも思う。まあ、甘く見積もって、数パーセントといったところだろうか。やれやれ。

で、結局のところ、私がSTF氏のプレゼンが<罪作り>だというのは、地動説というコンテンツを天動説のマナーでプレゼンするからである。言い換えると、テクニカル的な考え方を、ファンダ的な考え方の文法に則った語法でもって説明するからに他ならない。この意味合いで、いささか辛口の言い方をすればボケのプレゼンだからで、従って、私としてはどうしてもツッコミを入れざるを得ないということになる訳である。

この事は先に挙げた、ラリー・ウィリアムズの書いているエピソードの例が判り易いと思うので、最後に紹介しておこう。最初にこのエピソードを読んだ時は、飲んでいたコーヒーを吹き出してしまい、結局パソコンのキーボードを買い替える羽目に陥ったという、私にとっては、いわくつきのエピソードでもある。

<先週末、フロリダでセミナーを講演していたジェイク・バーンスタインは、こんな興味深い話を披露してくれた。

何年か前、ジェイクがある証券会社の顧客の集まりで講演した時のことである。顧客達は主に牧場主や農場経営者、数人のトレーダーも混じっていた。講演が終わると、一人だけトレーディングで成果を上げている顧客がいて、その人に会ってみないかと誘われたのである。その顧客は、特に頭脳明晰というわけではないが、トレーディングでは必ず儲けているという話だった。

この農夫とジェイクはとても話のウマが合ったようで、老農夫はジェイクに自分がどんな取引システムを使っているのか知りたいか、と言った。「もちろん」とジェイクは述べ、「どんな手法なのか、ぜひ拝見したいですね」と答えた。そこで老農夫は、ポーク・ベリーのチャートを開き、糸のついた振り子を取り出した。チャートの上に振り子をかざすと、彼はジェイクに言った。

「このページの上で、振り子が上下に振れたら買い、横に振れたら売りなんだよ。ジェイク、見てしまったね、俺のシステムを」

この話を引き気味に聞いていたジェイクは、しばしの間考えて、尋ねた。

「それだけですか? 他に何もありませんか?」

「えーと・・・」とこの老農夫は口ごもり、答えた。

「もう一つあるけど、あんまり意味はないと思うね。その日の終わりで損をしていたら、そのトレードは仕切ることにしているんだ」>

先日、株をやっている若い友人(STF氏の講演会に行った御仁である)に用事があって会った際、最近、STF氏について書いたブログの文章のアクセスが異様に増えているという話題を振ったところ、「ああ、それはたぶんこの動画のせいですよ」と、その場でタブレットを出して、松井証券の宣伝番組にSTF氏が出演した動画を見せてくれた。

観終わって、「STF氏も罪作りだなあ」とそのあと少し批判的なことを喋ったのだが、例によって、話がかみ合わない。

「STFさんが昔書いていたブログでは、自分はファンダメンタル派だと言っていますよ」

「だから罪作りなんだよ」

ということで、株の才能とプレゼンの才能は別だという話を、ラリー・ウィリアムズのエピソードやら→宇多田ヒカルの例まで持ち出して、色々と小一時間ほど説明したのだが、結局、怪訝な顔をされて終ったという顛末。やれやれ。

そしてその夜、この友人から、URLだけが記載されている短いメールが送られてきた。クリックして、今頃になってアクセスが急増した本当の理由を知った訳だが、なるほどねえ。コピーライター顔負けの名キャッチ・コピーで、ここまで理解してくれれば、文章を書いた甲斐があったというものだが、一方で果たしてどれだけの人が二行目のの意味を理解したであろうかとも思う。まあ、甘く見積もって、数パーセントといったところだろうか。やれやれ。

で、結局のところ、私がSTF氏のプレゼンが<罪作り>だというのは、地動説というコンテンツを天動説のマナーでプレゼンするからである。言い換えると、テクニカル的な考え方を、ファンダ的な考え方の文法に則った語法でもって説明するからに他ならない。この意味合いで、いささか辛口の言い方をすればボケのプレゼンだからで、従って、私としてはどうしてもツッコミを入れざるを得ないということになる訳である。

この事は先に挙げた、ラリー・ウィリアムズの書いているエピソードの例が判り易いと思うので、最後に紹介しておこう。最初にこのエピソードを読んだ時は、飲んでいたコーヒーを吹き出してしまい、結局パソコンのキーボードを買い替える羽目に陥ったという、私にとっては、いわくつきのエピソードでもある。

<先週末、フロリダでセミナーを講演していたジェイク・バーンスタインは、こんな興味深い話を披露してくれた。

何年か前、ジェイクがある証券会社の顧客の集まりで講演した時のことである。顧客達は主に牧場主や農場経営者、数人のトレーダーも混じっていた。講演が終わると、一人だけトレーディングで成果を上げている顧客がいて、その人に会ってみないかと誘われたのである。その顧客は、特に頭脳明晰というわけではないが、トレーディングでは必ず儲けているという話だった。

この農夫とジェイクはとても話のウマが合ったようで、老農夫はジェイクに自分がどんな取引システムを使っているのか知りたいか、と言った。「もちろん」とジェイクは述べ、「どんな手法なのか、ぜひ拝見したいですね」と答えた。そこで老農夫は、ポーク・ベリーのチャートを開き、糸のついた振り子を取り出した。チャートの上に振り子をかざすと、彼はジェイクに言った。

「このページの上で、振り子が上下に振れたら買い、横に振れたら売りなんだよ。ジェイク、見てしまったね、俺のシステムを」

この話を引き気味に聞いていたジェイクは、しばしの間考えて、尋ねた。

「それだけですか? 他に何もありませんか?」

「えーと・・・」とこの老農夫は口ごもり、答えた。

「もう一つあるけど、あんまり意味はないと思うね。その日の終わりで損をしていたら、そのトレードは仕切ることにしているんだ」>