これは、<I’d rather be vaguely right than precisely wrong.>というJ.M.ケインズの言葉だが、確かバフェットにも同じよう言い回しの発言があったように記憶している。

どちらでもよいが、この言葉を引くのは、私の日本株の大局シナリオについては、今のところ変更するには至ってないからである。尤も、若干の微修正が必要なのは言うまでもない。つまり、最高値更新及び4万円超えはオーバー・シュート、いわゆる「ダマシ」であった蓋然性が高いと見ている訳である。

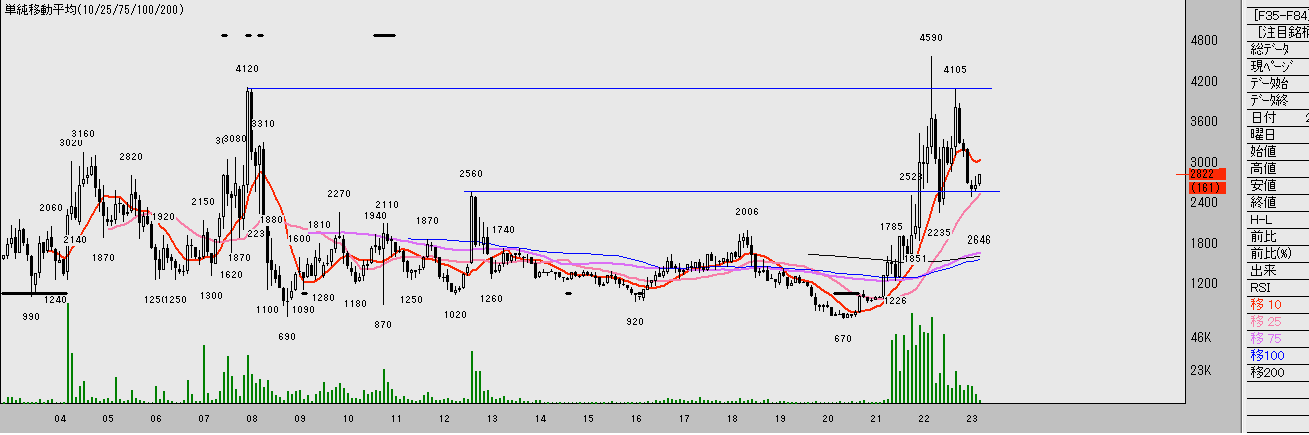

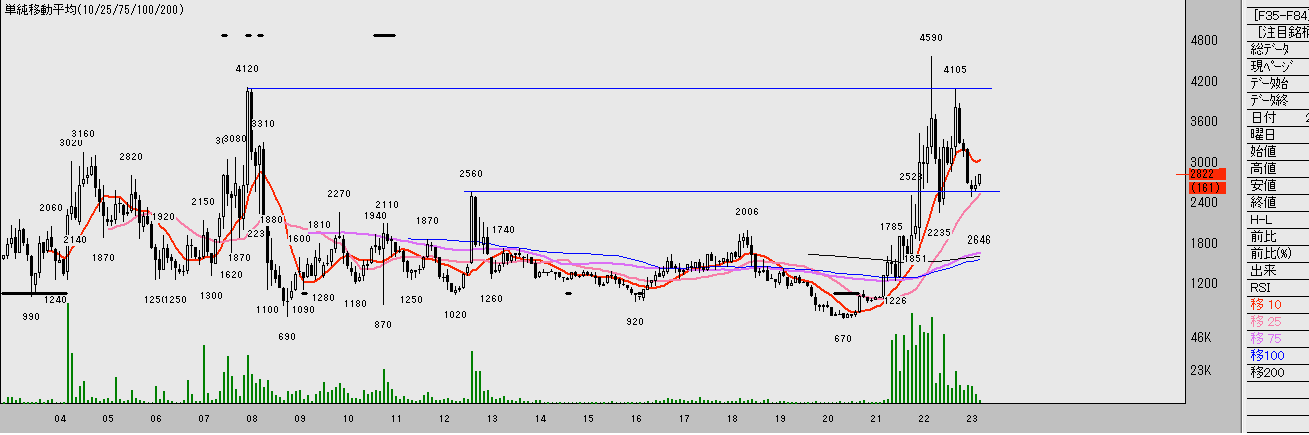

前にも述べたが、これは個別株でも同様で、例えば前に挙げた1518三井松島ホールディングスの場合は、2008年5月30日に付けた4120円辺りで、2回天井をつけているが、御覧のように1回目はかなりオーバー・シュートしている。

そして、私と同じように現在がバブルだという意見を、色々な人が述べているのは承知しているが、これはこの問題に限ったことではないけれども、残念なのは、批判的な意見も同様なのだけれども、その根拠を明確に述べている人はあまり見られないことである。まあ、何れにせよ意見は意見として尊重するのに吝かではないが、そうした意見に至るロジック=思考プロセスの方がより重要ではないかと私は思う訳である。

議論の前提として、これはいくら強調しても強調しすぎることはないと考えているので、くどいようだが、そもそも、マーケットは何によって決まるのか、ファンダメンタルなのか、それとも需給なのか、というどちらのマーケット観に立つのか、言い換えると自らの相場に対する根本的な認識論的立場を明確にしておく必要があると考えている。

再度、cis氏の言葉を引けば、

<企業の価値を株価が正しく反映していないと考えるよりも、株価こそが答えであり、世の中の総意として適正だとみなされている数字だと考える方が正しい。>

ということであるが、永年、色々な人の議論や意見を聞いたり読んできたけれども、この点を明確に理解した上で発言している人は、ほんの一握りの人しかいないのが現実である。

例えば、効率的市場仮説に関する議論があって、これには色々と五月蠅い議論がある。テクニカル派の人でも「すべてはチャートに表れる」などという人がいるが、私に言わせれば、そもそも「市場は効率的か?」と問う事自体が間違っている。これは、そもそもの問題設定が間違っているのだから、答えの当否など何物でもないといったちゃぶ台返し的な身も蓋もない話であるが、どういうことかというと、「市場は効率的か?」と問う事は、当然の事ながら、何かに対して「市場は効率的か?」と問うのだから、前提としては何らかの因果関係或いは相関関係モデルを前提としている訳である。これはいわゆる物理学などの科学をロール・モデルとして、その方法を市場や相場に応用できる、或いはしようという考え方であるが、この考え方はいささか楽観的過ぎはしまいかと言いたい訳である。

このことはより俯瞰して考えれば、果たして、世界は科学的方法でもって一元的に理解できるのかという問題に帰着するのであるが、前にも少し書いたが、生命現象に関しては、生命とは何かという根本的な問題に対して、科学は回答が出来ていない。そもそも「生命」の定義すら出来ないのが実情である。例えば、生きている人間と死体の違いが全く説明出来ないといった体たらくである。

従って、人間という生命現象のふるまいである市場や相場に対しても、ことは同様であると考えるのが至極真っ当であると私は考える次第であるが、一度この点について考えてみて頂きたいと思う次第である。

リバモアが、マーケットの需給を動かしているのは<人間の情緒であり情動>だという言葉を前に引いたが、これは言い換えると、大衆心理によってマーケットは動いているという見地に立っていると言い換えても良い。では大衆心理を理解するにはどうすればよいか。

これに対しては、行動心理学や脳科学などによって相当に解明されてきているといった、科学的な見地からの返答があろうが、果たしてそうだろうか。

これも、人間のこころ、或いは精神、または魂、まあ、言葉は何でもよいが、心理というものの定義自体は、科学的にはこれも原理的に出来ていないでいる点では同様である。これらの(疑似)科学には、こう問うてみても良いだろう、では行動心理学や脳科学を生み出した科学者の行動心理やこころは解明できるのか?脳が判ればこころが判るのか?と。

この問題に対する私の答えは、間接的な方法である分析などをせずに、直接的に理解すればよいと言うものである。直接的に理解するとは、大衆心理に自らの心理を同期=シンクロさせるということである。これは、我々人間の認識方法には、二つの原理的に異なった方法があるという前提に立っている。

<たとえば空間の中に一つの物体が運動しているとする。私はその運動を眺める視点が動いているか動いていないかによって別々の知覚を持つ。私がその運動を関係づける座標や基準点の系に従って、すなわち私がその運動を翻訳するのに使う記号に従って、違う言い方をする。この二つの理由から、私はこの運動を相対的と名づける。前の場合も後の場合も私はその物の外に身を置いている。ところが絶対運動という時には、私はその運動体に内面的なところ、いわば気分を認め、私はその気分に同感し想像の力でその気分のなかに入り込むのである。その場合、その物体が動いているか動いていないか、一つの運動をとるか別の運動をとるかによって私は同じことを感じないだろう。私の感ずることは、私がその物体の中にいるのであるからそれに対してとる視点には依存しないし、元のものを把握するためにあらゆる翻訳を断念しているのであるから翻訳に使う記号にも依存しない。つまりその運動は外から、いわば私の方からではなく、内から、運動のなかで、そのまま捉えるのである。そうすれば私は絶対を捉えたことになる。>(アンリ・ベルクソン「形而上学入門」)

いささか回りくどい回り道をしたが、この点を踏まえて見ると、100年近く時を隔てた、この二人の投資家或いは投機家の言葉は、全く同じことを述べていると私には思われるのだが、どう思われるだろうか。つまり、彼ら2人は、マーケットの動きに直接シンクロしろ!と言っているのである。

<株価を動かす要因が何か、多大の時間をかけて答えを見つけようとするのは愚かである。>(ジェシー・リバモア)

<株価が変動する姿にのみ意識を集中させよ。変動の理由に気をとられてはならない。>(同)

<「どうやって勉強したか?」とよく聞かれる。僕の場合、ただひたすら値動きを見た。マーケットのことはマーケットでしか学べない。>(cis)

さてそのcis氏であるが、知っている人も多いと思うが、Xで久方ぶりにつぶやいて話題?になっている。

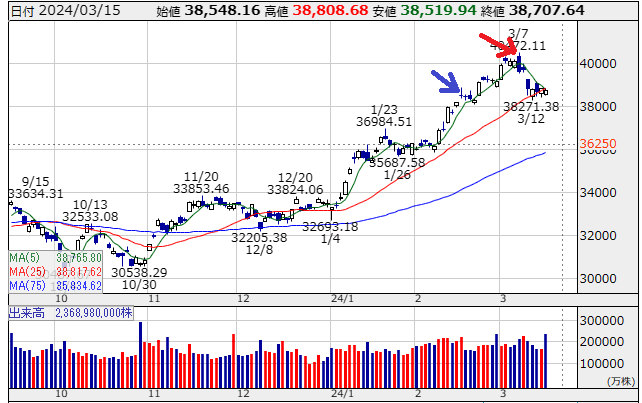

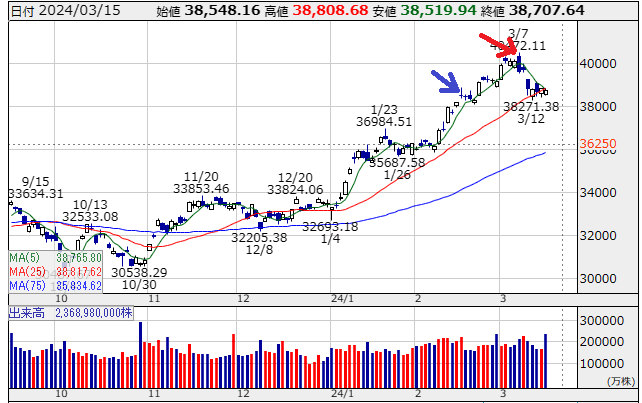

青の矢印が私の手仕舞いポイントで、橙の矢印がcis氏の手仕舞いポイントであるが、その精度には舌を巻くしかないと誰でもが言わざるを得ないだろう。cis氏はロジックを述べていないので、判断根拠は判らないのであるが、全くヒントがない訳ではない。

<ずっと上がっていた株が少し下がったとき、それは一時的に下がっただけなのか?反転したのか?それもわからない。・・・・僕の場合、あまり小さな動きは気にしないで、ある程度下がった時に売ることが多い。相場用語で、上ってきた株が一時的に下がることを「押し目」というけれど、僕は2度目の押し目で売ることが多い。>

つまり、今回も<2度目の押し目>で手仕舞いしたのではないかと私には思われるのだ。今回のケースで<2度目の押し目>をどの時点でどのように判断したのかというと、この日足チャートで見ると、直前の3月4日に高値を付けて一旦押し、再度3月7日に高値を付けたが、寄り天で3月4日の高値を上から下に陰線で抜けた形になっている。従って、この3月4日の2度目の高値割れ=<2度目の押し目>が明確になった前場の引け辺りの時点で、cis氏は手仕舞いしたのではないかと私は想像する訳であるが、どう思われるだろうか。

尤も、何度も述べているように3月7日で天井を打ったかどうかは、もっと後になってから、事後的にしかわからないということは言わざるを得ない。ただ私は、現在は天井圏であることが、大まかに判ればよいと考えているので、正確にピンポイントで天井を当てることは出来もしないし、またその意味もない。従って興味もないというのが偽らざる私の考えである。

最後に、日本では買い一辺倒で(例えば買い推奨銘柄はあっても、売り推奨銘柄はないし、投資本の手法解説も買いの手法一辺倒で、利確も含めて売りの手法については殆どと言って良いほど言及はない有様で)、売りについてはほとんど議論されることがないので、売りについて若干コメントを述べておくと、売りの考え方としては、大まかに2つに分類される。

英語ではsell into the strength、sell into the weaknessという風に表現されたりするが、前者は日本の「吹いたら売れ」という相場格言と同じで、上昇が加速しているその渦中に売るやり方で、私はもっぱらこのやり方を取っている。もう一方の「弱きに売れ」というのは、逆に上昇が弱まるのを待って、押しを確認してから売るやり方で、cis氏の言う<2度目の押し目で売る>というのがこれである。

具体的なやり方や手法は色々あるので、調べていただきたいと思うが、結局、こうした2つのやり方に分類されることになるのは、ピンポイントで天井を当てることは出来ないという事でもある。従って、天井の手前で売るか、その後で売るかの二択しか方法はないということになる訳である。

「頭と尻尾はくれてやれ」というのは、この間の事情を良く表した相場格言だと言って良いだろう。

どちらでもよいが、この言葉を引くのは、私の日本株の大局シナリオについては、今のところ変更するには至ってないからである。尤も、若干の微修正が必要なのは言うまでもない。つまり、最高値更新及び4万円超えはオーバー・シュート、いわゆる「ダマシ」であった蓋然性が高いと見ている訳である。

前にも述べたが、これは個別株でも同様で、例えば前に挙げた1518三井松島ホールディングスの場合は、2008年5月30日に付けた4120円辺りで、2回天井をつけているが、御覧のように1回目はかなりオーバー・シュートしている。

そして、私と同じように現在がバブルだという意見を、色々な人が述べているのは承知しているが、これはこの問題に限ったことではないけれども、残念なのは、批判的な意見も同様なのだけれども、その根拠を明確に述べている人はあまり見られないことである。まあ、何れにせよ意見は意見として尊重するのに吝かではないが、そうした意見に至るロジック=思考プロセスの方がより重要ではないかと私は思う訳である。

議論の前提として、これはいくら強調しても強調しすぎることはないと考えているので、くどいようだが、そもそも、マーケットは何によって決まるのか、ファンダメンタルなのか、それとも需給なのか、というどちらのマーケット観に立つのか、言い換えると自らの相場に対する根本的な認識論的立場を明確にしておく必要があると考えている。

再度、cis氏の言葉を引けば、

<企業の価値を株価が正しく反映していないと考えるよりも、株価こそが答えであり、世の中の総意として適正だとみなされている数字だと考える方が正しい。>

ということであるが、永年、色々な人の議論や意見を聞いたり読んできたけれども、この点を明確に理解した上で発言している人は、ほんの一握りの人しかいないのが現実である。

例えば、効率的市場仮説に関する議論があって、これには色々と五月蠅い議論がある。テクニカル派の人でも「すべてはチャートに表れる」などという人がいるが、私に言わせれば、そもそも「市場は効率的か?」と問う事自体が間違っている。これは、そもそもの問題設定が間違っているのだから、答えの当否など何物でもないといったちゃぶ台返し的な身も蓋もない話であるが、どういうことかというと、「市場は効率的か?」と問う事は、当然の事ながら、何かに対して「市場は効率的か?」と問うのだから、前提としては何らかの因果関係或いは相関関係モデルを前提としている訳である。これはいわゆる物理学などの科学をロール・モデルとして、その方法を市場や相場に応用できる、或いはしようという考え方であるが、この考え方はいささか楽観的過ぎはしまいかと言いたい訳である。

このことはより俯瞰して考えれば、果たして、世界は科学的方法でもって一元的に理解できるのかという問題に帰着するのであるが、前にも少し書いたが、生命現象に関しては、生命とは何かという根本的な問題に対して、科学は回答が出来ていない。そもそも「生命」の定義すら出来ないのが実情である。例えば、生きている人間と死体の違いが全く説明出来ないといった体たらくである。

従って、人間という生命現象のふるまいである市場や相場に対しても、ことは同様であると考えるのが至極真っ当であると私は考える次第であるが、一度この点について考えてみて頂きたいと思う次第である。

リバモアが、マーケットの需給を動かしているのは<人間の情緒であり情動>だという言葉を前に引いたが、これは言い換えると、大衆心理によってマーケットは動いているという見地に立っていると言い換えても良い。では大衆心理を理解するにはどうすればよいか。

これに対しては、行動心理学や脳科学などによって相当に解明されてきているといった、科学的な見地からの返答があろうが、果たしてそうだろうか。

これも、人間のこころ、或いは精神、または魂、まあ、言葉は何でもよいが、心理というものの定義自体は、科学的にはこれも原理的に出来ていないでいる点では同様である。これらの(疑似)科学には、こう問うてみても良いだろう、では行動心理学や脳科学を生み出した科学者の行動心理やこころは解明できるのか?脳が判ればこころが判るのか?と。

この問題に対する私の答えは、間接的な方法である分析などをせずに、直接的に理解すればよいと言うものである。直接的に理解するとは、大衆心理に自らの心理を同期=シンクロさせるということである。これは、我々人間の認識方法には、二つの原理的に異なった方法があるという前提に立っている。

<たとえば空間の中に一つの物体が運動しているとする。私はその運動を眺める視点が動いているか動いていないかによって別々の知覚を持つ。私がその運動を関係づける座標や基準点の系に従って、すなわち私がその運動を翻訳するのに使う記号に従って、違う言い方をする。この二つの理由から、私はこの運動を相対的と名づける。前の場合も後の場合も私はその物の外に身を置いている。ところが絶対運動という時には、私はその運動体に内面的なところ、いわば気分を認め、私はその気分に同感し想像の力でその気分のなかに入り込むのである。その場合、その物体が動いているか動いていないか、一つの運動をとるか別の運動をとるかによって私は同じことを感じないだろう。私の感ずることは、私がその物体の中にいるのであるからそれに対してとる視点には依存しないし、元のものを把握するためにあらゆる翻訳を断念しているのであるから翻訳に使う記号にも依存しない。つまりその運動は外から、いわば私の方からではなく、内から、運動のなかで、そのまま捉えるのである。そうすれば私は絶対を捉えたことになる。>(アンリ・ベルクソン「形而上学入門」)

いささか回りくどい回り道をしたが、この点を踏まえて見ると、100年近く時を隔てた、この二人の投資家或いは投機家の言葉は、全く同じことを述べていると私には思われるのだが、どう思われるだろうか。つまり、彼ら2人は、マーケットの動きに直接シンクロしろ!と言っているのである。

<株価を動かす要因が何か、多大の時間をかけて答えを見つけようとするのは愚かである。>(ジェシー・リバモア)

<株価が変動する姿にのみ意識を集中させよ。変動の理由に気をとられてはならない。>(同)

<「どうやって勉強したか?」とよく聞かれる。僕の場合、ただひたすら値動きを見た。マーケットのことはマーケットでしか学べない。>(cis)

さてそのcis氏であるが、知っている人も多いと思うが、Xで久方ぶりにつぶやいて話題?になっている。

青の矢印が私の手仕舞いポイントで、橙の矢印がcis氏の手仕舞いポイントであるが、その精度には舌を巻くしかないと誰でもが言わざるを得ないだろう。cis氏はロジックを述べていないので、判断根拠は判らないのであるが、全くヒントがない訳ではない。

<ずっと上がっていた株が少し下がったとき、それは一時的に下がっただけなのか?反転したのか?それもわからない。・・・・僕の場合、あまり小さな動きは気にしないで、ある程度下がった時に売ることが多い。相場用語で、上ってきた株が一時的に下がることを「押し目」というけれど、僕は2度目の押し目で売ることが多い。>

つまり、今回も<2度目の押し目>で手仕舞いしたのではないかと私には思われるのだ。今回のケースで<2度目の押し目>をどの時点でどのように判断したのかというと、この日足チャートで見ると、直前の3月4日に高値を付けて一旦押し、再度3月7日に高値を付けたが、寄り天で3月4日の高値を上から下に陰線で抜けた形になっている。従って、この3月4日の2度目の高値割れ=<2度目の押し目>が明確になった前場の引け辺りの時点で、cis氏は手仕舞いしたのではないかと私は想像する訳であるが、どう思われるだろうか。

尤も、何度も述べているように3月7日で天井を打ったかどうかは、もっと後になってから、事後的にしかわからないということは言わざるを得ない。ただ私は、現在は天井圏であることが、大まかに判ればよいと考えているので、正確にピンポイントで天井を当てることは出来もしないし、またその意味もない。従って興味もないというのが偽らざる私の考えである。

最後に、日本では買い一辺倒で(例えば買い推奨銘柄はあっても、売り推奨銘柄はないし、投資本の手法解説も買いの手法一辺倒で、利確も含めて売りの手法については殆どと言って良いほど言及はない有様で)、売りについてはほとんど議論されることがないので、売りについて若干コメントを述べておくと、売りの考え方としては、大まかに2つに分類される。

英語ではsell into the strength、sell into the weaknessという風に表現されたりするが、前者は日本の「吹いたら売れ」という相場格言と同じで、上昇が加速しているその渦中に売るやり方で、私はもっぱらこのやり方を取っている。もう一方の「弱きに売れ」というのは、逆に上昇が弱まるのを待って、押しを確認してから売るやり方で、cis氏の言う<2度目の押し目で売る>というのがこれである。

具体的なやり方や手法は色々あるので、調べていただきたいと思うが、結局、こうした2つのやり方に分類されることになるのは、ピンポイントで天井を当てることは出来ないという事でもある。従って、天井の手前で売るか、その後で売るかの二択しか方法はないということになる訳である。

「頭と尻尾はくれてやれ」というのは、この間の事情を良く表した相場格言だと言って良いだろう。