病むアメリカ。トランプが拡大させた格差がもたらした現実 ...

👇に👆の魚拓を掲げた。

☜何の証拠も無く与太を言う上昇志向の我欲に駆られた出自隠しの女の戯言

病むアメリカ。トランプが拡大させた格差がもたらした現実学生時代から数えて15年以上は住んできたニューヨークを、8か月ぶりに訪れた。昨年も半年間暮らしていたのでごく最近の街

アメリカの貧困と格差の凄まじさがわかる30のデータ

👆の記事に書かれて居る様に米国の経済格差と貧困はトランプが大統領に成ったから始まったなどと与太を平気で書く此の女は似権香具師か?

白人の貧困はグローバル化に依る逆人権差別等依るもので、此れもトランプの所為にする此の女は嘘八百を配も少しも臆すること無い彼の民族か?

更に白人の貧困層はトランプ政権のずっと以前より既に在ったものである👇

【米国を命懸けで開拓した先住移民の子孫の白人達の悲惨な現状:甘い考えでは太刀打ち出来無いのだ。】

黒人に突然唾を吐き翔けられたというのは、恐らく此の女の面構えが彼れだったかだろう。黒人が東洋人で殺したい程憎む人種は彼の人擬きである。殺され無いで済んだだけでも、此奴は付いて居たのだ。

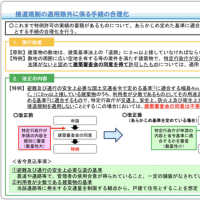

主税局調査課 日向寺 裕芽子/塩田 真弓*1

(注)本稿の意見にわたる記述は、筆者の個人的な見解である。また、本稿は原則として平成30年1月15日時点で記述したものである。

1はじめに…

2017年12月22日、米国で、税制改革法案(「Tax Cuts and Jobs Act, H.R.1」)がトランプ大統領の署名を経て成立した。

この改正は「レーガン大統領以来30年ぶり」の税制の大改正という言われ方もされており、米国はもちろん各国のメディアでも審議状況が大きく取り上げられ、税制改革法が成立に近づくにつれて、米国の株価は連日高騰した。

世界最大の経済大国の税制改正であれば、注目が集まることは当然と言えるが、今回は、税制改正の中身、とりわけ「減税」がどの程度のものになり、だれに影響するのか、経済にどの程度影響があるのかについても、大きな焦点となっていた。そして、それと同様に、もしくはそれ以上に、トランプ大統領就任から1年を迎える中で、この税制改革が「大統領の、そして共和党の初めての大きな実績」となるのか、という点に注目が集まっていた。2018年の中間選挙を控え、政治的にも制度的にも大きく注目された改正であったといえる。

当初、税制改革への成立期待は低く、CNNやブルームバーグ等のメディアだけでなく、Brookings Institute等の大手研究所でも、「税制改正は成立しない」と断言していた。トランプ政権は、発足直後から、大統領の司法介入問題が取りざたされる等、法案以外にも話題が絶えず、加えて2017年の夏ごろ、オバマケアの廃止をめぐる法案が共和党内部の反対によって上院で否決され、簡単には税制改革法が成立しないと考える理由が多数挙げられる状況であった。

しかし、このような情勢の中、トランプ政権および議会共和党指導部は、わずか2か月の間に怒涛の議会日程を経て、税制改革法を成立させたのである。どうしてそれが可能であったのか、その「歴史的」な改正の中身はどういったもので、どのような影響をもつのか。こういった疑問に焦点を当て、本稿では、税制改革法の中身と、その成立過程における議会のプロセスや改正の影響見通し等について、改めて整理していきたい。

2税制改正の歩み

~トランプ大統領就任まで

前述のとおり米国では1986年にレーガン大統領が税制改革を行っている。この改革は、レーガン大統領が1981年の就任当初に行った大規模な減税政策の結果、「双子の赤字」と呼ばれる財政赤字・経常赤字が拡大するとともに、税制が複雑かつ不公平になってしまったことが問題視されたことを踏まえ、減税ではなく歳入中立を前提として行われた。主な内容としては、所得税及び法人税について、公平・簡素及び経済成長のための税制改革を掲げ、各種租税特別措置を廃止して課税ベースを拡大することで確保される税収を財源として、

・個人所得税を11%から50%の14段階から、15%、28%の2段階とし、

・連邦法人税率を46%から34%へ引き下げるなど、

税率構造のフラット化を主眼においた大胆な改革がなされた。その結果、経済に与える影響として、設備投資の拡大や雇用の促進といった効果がもたらされたとの一定の評価がされている一方、税収に対する影響としては、歳入見積額は概ね当初の見込額どおりに推移したが、歳出削減は計画どおりには進まず、財政赤字の問題は依然として解決されなかったとされている。

その後近年ではブッシュ大統領の際にも2001年~2003年にわたり、3回の税制改正が行われた。これらも減税政策が中心であり、個人所得税率の引下げや児童税額控除額の拡大、遺産税の段階的廃止、法人税に関する初年度特別償却枠の拡大といった改正が行われている。もっとも、ブッシュ政権で行われた改正は、時限措置のものが多かったが、他方でその後のオバマ政権において、いくつかの措置については期限延長がなされている。例えば、1,000ドルの児童税額控除の恒久化や、長期キャピタルゲイン及び配当課税に対する減税措置の一部恒久化が含まれている。

これらの大統領はいずれも共和党の大統領であり、税制改正、とりわけ減税は共和党の大きな方針であり、悲願であったといえる。今回の税制改正を主導し、税制改正における「Big Six」と呼ばれる幹部集団の一人であるライアン下院議長は、初めて議会で仕事をした1992年から20年以上にわたって、「税制改正」を最大の使命として掲げており、今回の税制改革法案が下院で最終的に採決される際は、割れんばかりの大声で採決を読み上げ、小槌を力いっぱい叩く場面があった。この場面は「悲願の達成」の象徴として紙面やニュースで多く取り上げられることとなる。

そのような共和党の悲願は、今回の税制改革法に大きな影響を与えており、内容面でも従前からの共和党案が基本的な骨格になったと言われている。民主党オバマ政権時代の2014年に、下院の有力な共和党議員であるデイブ・キャンプ議員を中心として「キャンプ案」とよばれる税制改革法案が議会に提出されている。この案は、法人税率の引下げに加え国際的な流れに沿った税制改正となっていた。当時は、民主党と共和党で折り合わない箇所も多く、税制改正は実現しなかったが、その後、2016年6月に共和党は「A Better way-Our vision for a Confident America」という素案を公表した。また、トランプ大統領も大統領選の公約に税制改正を大きく掲げており(「100-day action plan to Make America Great Again」)、これら3つの比較は図表1 〈米国税制改革案の主な項目の比較〉に記している。後者二つはキャンプ案よりも法人税率の引下げ幅が大きくなっており、大きな議論を呼んだ「国境調整措置」については、共和党素案でのみ言及されている等、いくつか違いは見られるが、個人・法人所得の大幅な減税や税制の簡素化、国際的な潮流に乗った改正といった基本の骨格は変わらない。

3トランプ大統領就任後

~オバマケア廃止法案の否決

就任後トランプ大統領は連日ニュースを占拠していた。例えば、一部の国からの入国禁止命令、TPP・パリ協定の離脱表明、シリアへの攻撃等。他方で、入国禁止命令には裁判所の差し止めが行われ(その後条件付き解除)、シリアの攻撃についてはその後の姿勢が不明瞭であると批判がおき、支持率も就任直後から5割を切るという状況が続いていた。

この中でも、議会運営という観点から、トランプ大統領だけでなく共和党議会にも注目が集まったのがいわゆるオバマケア(Affordable Care Act)廃止の議論であった。オバマケア廃止については、その代替案が5月に僅差で下院を通過したものの、上院では提出された法案がすべて否決され、廃止法案は成立しなかった。7月末に行われた一連の採決では、5月から協議されていた法案は賛成43票、反対57票で否決。その後提出された、オバマケアを二年後に廃止し、その間に代替案を作成する法案は賛成45票、反対55票で否決。最後に提出された「スキニー」と呼ばれる、オバマケアの大部分を残しつつ一部のみ廃止する法案も賛成49票、反対51票で否決された。共和党は上院で52議席を持っていたため、2名までの造反を許容できるが、最終的に共和党の大物議員であるマケイン議員(アリゾナ州)の他に、コリンズ議員(メーン州)、マカウスキー議員(アラスカ州)の合計3名が反対し、法案は否決された。とりわけオバマケア廃止については共和党政権が従前から主張しており、かつ、下院での採決後にも長期間協議を重ねてきただけに、上院での審議について、共和党の議会運営に懸念を示す声があがる状況であった。

4税制改革法成立のために必須だった「予算決議」

(1)予算決議とは

そこで、秋に向かって、税制改革法審議への機運がさらに高まっていくこととなる。就任から何日も経っている中で、重要法案といわれる法案を一つも成立させられていない点について、トランプ大統領のみならず、共和党の指導力不足という報道が多く出るようになっていたが、これがむしろ税制改革法案審議を促したという見方が多い。例えばニューヨークタイムズ(2017年12月20日)では、「オバマケア廃止の失敗が共和党議員を税制改正という一つの目標に向けて団結させた」と振り返っている。

そして、その税制改革法の成立を可能とするために、今回重要な役目を果たしたのが「予算決議」である。2018年度の「予算決議」が上院を通過した際には、トランプ大統領は「共和党の税制改正を前に進める重要な一歩」とツイートし、10月26日にこれが成立した際は、ホワイトハウスは「トランプ大統領は、2018年度予算決議を成立させ、国民への約束を守った議会を賞賛する」旨の声明を出している。それほどに「予算決議」は税制改正に向けての大きな一歩と考えられていたが、この理由は何なのか。予算決議とはどういったものなのか。以下少し詳細に整理する。

米国では、毎年2月に大統領が予算方針を示す「予算教書」が、行政管理予算局から議会に提出される。そして、予算教書から6週間以内に、議会の各委員会は、それぞれの予算の方針・水準を予算委員会に報告し、それを受けた予算委員会は議会として、今後(最低でも)5年以上の予算方針をまとめた「予算決議」を示し、それを4月15日までに議会で採決することが求められる。この予算決議にかかる一連の流れは、1974年予算法301条に規定されている。1974年予算法以前は、予算決議は存在せず、議会は予算の全体像を持たずに個別に歳入や歳出の法案を審議していたが、こういった状況の改善を目指し、議会として適切と考える歳入や歳出の水準の大枠を示すために制定されたのが予算決議である。他方で、予算決議は「法律」ではないため、大統領署名を必要とせず、また、示された大枠について法的拘束力はない。そして過去には予算決議が遅れたり、採決されなかったりした年も多く存在する。

さて、予算決議には、予算の大枠を示すことの他に、重要な意義がある。これが1974年議会予算法の第310条に示されている「財政調整措置(Reconciliation)」であり、今回の税制改革法を成立させる上で大きな意味を持ったのも、まさにこの部分であった。

財政調整措置は、予算決議に示された歳出や歳入の方針を実行に移すための手段であり、議会調査局によると「原則的には、歳出削減や増収によって債務を減らすために使われてきた」。予算決議の中で、財政調整措置として指示された事項は、財政調整法として所管委員会で審議される。そして、円滑な実施を促すために、各院で審議時間の上限等が設けられ、とりわけ上院本会議については、審議時間が20時間に制限されることに加え、修正も法案に密接に関連したものに限られる。今回予算決議が重要なステップとされた背景には、この審議時間の制限があり、この制限こそが、税制改革法が上院本会議を突破するための必須条件となっていた。

すなわち…米国の上院本会議は100名の議員で構成されるが、議員の演説時間に上限がないため、フィリバスター(議事妨害)が可能である(歴史をさかのぼると、演説を24時間立て続けで行った議員や、シェイクスピアの朗読や料理レシピの朗読を行って長時間演説をした議員など、様々な例があるようだ…)。そして、こういったフィリバスターを回避するためには、60票で「Cloture」と呼ばれる採決を行い、審議時間を制限することが必要であるが、共和党は52議席(2017年時点)しか持たないため、フィリバスター回避の採決は共和党単独では通せない状況にあった。つまり、通常であれば、法案は上院本会議でフィリバスターに遭ってしまい、いつまでたっても可決されないこととなる。このような状況のもとで、審議時間に上限が設けられ、フィリバスターの対象とならない財政調整措置は、法案を上院本会議において「単純過半数」で通過させるために、共和党として絶対に必要な手段だったのである。

(2)2018年度予算決議の内容

2018年の予算決議は、10月5日に下院で可決され(賛成219票、反対206票)、10月19日に上院で可決された(賛成51票、反対49票)。最終的な成立には両院で合同の案を採決する必要があるが、下院は上院案を修正せずに採決し(賛成216票、反対212票)、これをもって10月26日に2018年度予算決議が成立した。なお、本来成立を目指すべき4月よりも半年遅い成立であったが、これには理由があったと言われている。実は、2017年の夏に審議されていたオバマケア廃止の法案も「財政調整法」、つまり上院において単純過半数での可決が可能な法案として審議されており、これは2017年の予算決議に基づくものであった。新年度の予算決議を通してしまうと、その前の年の予算決議は効力を失う可能性もあったため、オバマケア廃止の顛末が定かとなるまで2018年予算決議に移れなかったという事情もあったようだ(ただし、最終的には、2017年度予算決議は「2018年度予算決議が通ったから」ではなく、「2017年度が終了する9月末に」効力が失われるという判断をパーラメンタリアン(議事先例幹事)が下している)。

さて、10月26日に成立した2018年度予算決議は、2018年度から2027年度の10年間について、歳出、歳入の水準を示している(図表3 〈2018年度予算決議で示された10年間(2018-2027年)の歳入歳出水準〉)。10年で歳出を5.1兆ドル削減し、歳入も1.6兆ドル減少させる。他方で、経済成長によって1.2兆ドル取り戻すと見通されており、これによって10年後の2027年度には1,970億ドルの財政黒字が達成されることとなる。また、この予算決議の中で、予定通り「財政調整措置」が入れ込まれた。すなわち、上院財政委員会及び下院歳入委員会に対して「10年間で計1.5兆ドル以内の財政赤字を許容する(税制改革)案」の作成が指示されている。これによって、税制改革法案は財政調整法として審議可能となったのである。

〈コラム:財政調整措置と減税法案*2〉

財政調整措置については、その原則的な意味は財政の健全化や債務の削減を促すという点にあり、減収によって財政を悪化させる、いわゆる減税の法案を財政調整措置の対象とすることは、その信念に反しているとも考えられる。そのため、財政調整指示事項に減税法案を指定できるかは常々議論となっていたようである。最も注目されたのがブッシュ減税の時で、2000年、2001年それぞれの予算決議で、減税による減収を指示した財政調整措置が出されており、いわゆる減税法案に財政調整措置が使われたのは、これが初めてであった。これは議論を呼び、

・財政調整措置は債務を減らす法案に限って使われるべきだという主張と、

・1974年予算法310条では、必ずしも「債務を減らす」という文言は出ておらず、債務状況を「変更する」という言い方がされていることをもって、財政調整措置は中立的であり、減税に使ってもよいという主張

が対立した。その後、2007に民主党が上下院で優勢となり、「債務を増やすような財政調整措置は認めない」というルールを院の決まり事として作成したものの、2011年に下院、2015年に上院でその決まりは撤廃され、現在は財政調整措置にそのような制限は設けられていない。

そして、今回も減税となる法案において、財政調整措置を駆使するという手段がとられたのである。

5上院におけるもう一つのハードルとなった「バード・ルール」

前述のとおり、財政調整措置によって示された「10年で1.5兆ドルを超えない赤字」という範囲に収まっていれば、税制改革法は財政調整法として、単純過半数で上院本会議を通過できることとなる。ただし、これに加えて、上院本会議には、もう一つ、「バード・ルール」という決まりが存在し、これは法案の中身を左右する大きな影響力を持っている。このルールも、今回の税制改革法に大きな影響を与えているため、複雑になっていることは承知の上で、以下少し説明を行う。

バード・ルールは、1974年予算法の313条に規定されており、当時、このルールを中心となって作成したバード(Byrd)議員に由来する。この条項は財政調整法に関して、法案の趣旨と関係のない(=Extraneous)事項は法案から除くことができる旨を規定した条項である。この「法案の趣旨と関係のない」ものとして、例えば財政状況に影響を与えない事項や、所管委員会の所掌外の事項等があるが、最も注目されているのは313条(b)(1)(E)であり、この項では予算決議の対象期間を超えて財政赤字を増大させる事項をバード・ルール違反と規定している。

つまり、2018年度でいえば、10年という予算決議の期間を超えて、財政赤字を増大させるような法案はバード・ルール違反となり、上院本会議において単純過半数の採決では可決できなくなるのである。

1974年予算法313条(b)(1)(E)

(E) a provision shall be considered to be extraneous if it increases, or would increase, net outlays, or if it decreases, or would decrease, revenues during a fiscal year after the fiscal years covered by such reconciliation bill or reconciliation resolution, and such increases or decreases are greater than outlay reductions or revenue increases resulting from other provisions in such title in such year;

「予算決議の期間より後に、歳出を増やす、もしくは歳入を減らす事項であり、それがほかの条項による歳出減もしくは歳入増よりも大きい場合、この事項は法案の趣旨と関係ないと判断される」

整理すると、

・予算決議によって必要な歳出、歳入の水準が示され、2018年度予算決議では、歳入減を行う一方で歳出カットも行い、将来的には財政赤字を削減する見通しを示している。

・歳入減は税制改正にともなう減税によるものであり、1.5兆ドルの赤字を許容する税制改革案の作成が財政調整措置として指示された。つまり、10年間で1.5兆ドル以内の赤字におさまる法案であれば、財政調整法として、上院を単純過半数で通過することが可能となる。

・ただし、上院については「バード・ルール」がさらにのしかかってくる。簡単に言えば、予算決議の期間を超える範囲、つまり11年目以降に財政赤字を増大させるような法案は、バード・ルール違反となり、単純過半数での可決ができなくなる。

今回の法案は、予算決議という技を使い、かつ、その非常に複雑なバード・ルールを縫って可決されたこととなる。

〈コラム:バード・ルール違反の場合〉

バード・ルールについて違反があると考えられる場合、上院議員は法案自体の修正案を提出するほかに、議事規則違反の申し立てを行うことが可能である。申し立てがあった場合、それが議事規則違反に該当するかの判断はパーラメンタリアンの進言に沿って上院議長(副大統領やその代行が務める)が行うこととなる。違反すると判断した場合は、その条項を財政調整法から落とすこととなる。なお、議事規則違反の申し立てが提出された際に、他の議員がバード・ルール自体の適用を回避するような採決を求めることも可能であり、この場合は全体の5分の3(60票)をもって回避可能となる。

このように、最終的にバード・ルール違反の項目の取り扱いについてはパーラメンタリアンの判断に基づいて、上院議長が最終的に下すこととなっているが、上述の313条(b)(1)(E)に関して、財政調整法が予算決議期間を超えて財政を悪化させるか否かの判断は、予算委員長の権限と言われている。1974年予算法の312条では「歳出や歳入の水準は上下院の予算委員会の見通しに基づく」とされており、上院では慣例で、下院では明示的に、財政調整法が財政に与える影響にかかる最終判断権限は予算委員長にあるとされている(下院では、法案が財政に与える影響についての見解(Authoritative guidanceと呼ばれる)を示す権利を議事規則29条4項で議長に明示的に付与している)。

6法案の審議日程と異例のスピード採決

さて、上述のとおり予算決議によって、本格化した税制改革法案の審議であるが、一連の審議日程は図表4 〈税制改革法案の審議日程〉に示されたようなスケジュールであった。11月2日に示された下院の税制改革法案が、法案の詳細な全体像としては初めてのものであり、これ以降下院修正案、上院案、上院修正案、両院協議後の最終案と矢継ぎ早に示されていった。

米国議会では、重要法案の審議は相当程度の期間を要して採決されることが通常であり、例えばレーガン政権での税制改正法案は全体で3年近くの年月をかけて成立した。その間に、下院歳入委員会では30回の公聴会と26日の審議、上院財政委員会でも36回の公聴会が開かれ、両院協議会も2か月にわたる協議を行っている*3。また、オバマ政権で成立したオバマケア法案も委員会における公聴会や審議日程の長さが特徴と言われ、上院での25開会日連続の審議は史上2番目の長さと言われている*4。そのため、公聴会を一度も開かず、最初の法案提出から2か月を経ずに成立した今回の税制審議は異例の短時間と言われている。実際に、あまりの突貫作業であったため、最終的に上院本会議で採決を行った際には印刷が間に合わずに、修正箇所を手書きで書き込んだ案文が配布されていたほどである。

また、レーガン税制改正時は、下院は民主党が、上院は共和党が多数を占めていたこともあり、法案は超党派での採決となった。これに対して今回の税制改革法案は、すべての採決で民主党議員全員が反対票を投じており、かつては超党派で合意できていた事項を民主党議員が修正案として提出した際も、議会では否決され、超党派の議論に応じる姿勢を見せていない。NY Times(2017年12月20日)では、共和党幹部は超党派を真剣に考えたものの、夏ごろに民主党から突き付けられた協議の条件が厳しすぎたために、共和党は単独で進むしかなかったと報じている。

7税制改革法の概要

随分と本題までの前置きが長くなってしまったが、成立した税制改革法「Tax Cuts and Jobs Act」における主な改正点を以下に記す。

(1)個人所得税等

まず、個人所得税については、制度を簡素化しつつ、所得税負担の軽減を図る観点から、個人所得税率の引下げや多くの控除について見直しが行われた。個人所得税率については、10%から39.6%の7段階の税率となっていたものについて、下院案では4段階に見直すとされていたものの、最終的には上院案を踏襲した形で7段階が維持された。最高税率については、上院案の38.5%よりもさらに引き下げられ、新たな税率は10%、12%、22%、24%、32%、35%、37%の7段階となった。

また、従前、納税者本人や配偶者、被扶養者を対象に一人当たり4,050ドルの人的控除が認められていたが、この控除は、概算控除に統合されることとなり、その分、概算控除は、単身者で6,350ドルから12,000ドルまで拡大された。加えて、児童税額控除についても、従前の児童一人あたり1,000ドルから2,000ドルに拡大されており、納税額がない者に対する給付は1,400ドルまで可能とされた。さらに、児童以外の被扶養者一人につき500ドルの税額控除が認められることとなったが、これらの税額控除は、一定の課税所得(夫婦共同申告の場合40万ドル)を超えた高所得者には控除額が逓減される仕組みとなっている。

このほか、概算控除との選択で適用が認められている項目別控除については、

・医療費控除が一時的に拡充された一方(2017年及び2018年は調整後総所得の7.5%を超過する部分が控除可能)、

・州・地方税に係る控除は控除に上限額が設定され(財産税、所得税又は売上税の合計で1万ドル)、

・住宅ローン利子控除は限度額が引き下げられる(夫婦共同申告で借入額75万ドル分まで認められる)、

など、一部項目についての縮小又は廃止を含む改正が行われている。とりわけ、地方税額控除は審議の過程で大きな議論となった。当初は上下院ともに、州・地方の所得税及び売上税に係る控除を廃止し、財産税に係る控除については上限を設定するという案を掲げていたが、州・地方税負担が重い州選出の議員の反対もあり、最終的には縮小幅は狭められた形となった。それでも最終案の下院採決の際に反対票を投じた多くは、この点に反対していた議員たちであった。

なお、これら個人所得税関連の改正事項の多くは、2025年12月31日までの時限措置とされているところ、遺産税及び贈与税についても、同じく2025年12月31日までの間、基礎控除が従前の549万ドルから倍増する措置が講じられている。遺産税の廃止は共和党の長年にわたる目標であったことから、トランプ大統領及び共和党指導部が9月に公表した税制改正の大枠でも掲げられており、下院案でも廃止が盛り込まれていた。高所得者のみが得する改正ではないかといった批判も生じる中で、最終的に遺産税は存続するという上院案に落ち着いた。

(2)法人税等

次に、法人税に関しては、米国経済の活性化や雇用の創出を図る観点から、一部の租税特別措置の廃止や縮減等による課税ベースの拡大と併せて、連邦法人税率が35%から21%へ引き下げられた。これにより、地方法人税(カリフォルニア州)を含めた実効税率は、40.75%から27.98%へ引き下げられたこととなる。また、当該税率での税額計算とは別途、各種控除等の活用による負担軽減の制限措置として代替ミニマム税の計算を行うこととされていたが、税制の簡素化を目指して、本制度は廃止されることとなった。なお、パス・スルー課税の対象となる小規模ビジネスの事業所得に対しては、2025年12月31日までの間、20%の控除が可能となり、これにより適用税率は37%が29.6%に、35%から28%のように実質的な引下げが行われたことになる。

また、減価償却に関して、2017年9月28日以降2022年末までに取得かつ事業の用に供された一定の固定資産については、100%の即時償却が可能となるが、2023年以降段階的に縮小されることとされている。他方、今回の改正において、アーニング・ストリッピングルールと呼ばれる利子控除制限制度については従前の条項が廃止され、新たな条文が創設されることとなった。その結果、調整後課税所得の30%を超える部分について損金不算入となり、従前設けられていた負債資本比率による適用除外要件は廃止された。このほか、国内製造活動特別控除が廃止されたり、特定の役員に対する報酬の損金算入が制限されたりと、多数の項目において、細かな増収措置が講じられているが、当初より表明されていたとおり、研究開発税額控除などの重要な租税特別措置については維持された。

(3)国際課税等

国際課税の分野では、全世界所得課税から領域主義課税に原則的に移行することに伴い、外国子会社からの受取配当についてその全額を益金不算入とされたことに加え、移行措置として、1986年以降に国外で稼得・蓄積された資産に対し、一度限りで、現金性資産に対しては15.5%、それ以外の資産に対しては8%の課税を行うこととされた。また、租税回避への対応策として、外国子会社の無形資産から生じる所得について課税の強化が図られるとともに、新たに税源浸食・濫用対策税(BEAT:Base Erosion and Anti-abuse Tax)の導入等が盛り込まれたが、特に、BEATについては、租税回避を意図していない通常の国際取引にも影響を及ぼすおそれがあるとして、上下両院の合意前に欧州諸国から懸念が表明されている。他方で、詳細について現時点では不明な部分も多く、今後の動きに注視する必要がある。

(4)オバマケア廃止関連

最後に、今回の改正には、オバマケアに関する改正も含まれており、従前、課されていた保険加入義務に対する罰金が廃止され、これは2019年以降の恒久措置とされている。

オバマケアでは、皆保険を目指して、個人保険に入っていない場合はペナルティ(罰金)が課されることとなっている一方で、低所得者にとって保険料が負担とならないよう、補助金が存在していた。例えば、所得が連邦貧困レベルの400%以下の場合は、医療保険取引所で購入された保険に対する税額控除が設けられるといった対応がなされていたのである。今回、保険の個人加入義務に対する罰金をゼロとし、実質的に義務を撤廃したこととあわせて、補助金もなくしている。これによって歳出の削減が行われることとなった(税制改革法の前にオバマケア廃止を審議していたのは、先に財源を確保する意味も持っていた)。

また、この改正は、歳出削減によって財源を生み出すと同時に、共和党が目指したオバマケアへの切り込みも実現したという点で意義が大きいと言われている。2017年夏の審議でオバマケア廃止法案に反対を投じた議員にかなりの注目が集まったが、最終的には共和党幹部やトランプ大統領自らが説得にあたり、例えばコリンズ議員については、低所得者の医療について必ず対応策をとるという言質を共和党幹部からもらったという報道がなされている。

8税制改革法と財政の関係

ここで、再度財政への影響について見てみることとする。今回成立した税制改革法は、議会の両院合同租税委員会の試算によれば、10年間で1.46兆ドルの赤字を出すこととなる。予算決議における財政調整指示が「10年間で1.5兆ドルの赤字を許容」としているため、予算決議における指示は満たしていることとなる。他方で、前述のとおり、上院本会議では、財政調整法について「バード・ルール」が適用される。そして、予算決議の期間を超えて財政を悪化させるような法案はバード・ルール違反となり得る。この点について、一部のメディアや研究所から、今回の法案はバード・ルールに引っかかるのではないかといった指摘も出ていた。例えばペンシルバニア大学ウォートン校は、独自の予算モデル(PWBM)を用いて計算した結果、10年を超えて赤字が生じるため、提出されている税制改革法案はバード・ルールに反するといった見解を表明していた*5。

しかし、現実には、法案は上院の財政委員会通過後、予算委員会を通過し、最終的に本会議で可決されている。つまり、予算委員長、パーラメンタリアン及び上院議長は、法案はバード・ルールをクリアしたとみなしたこととなる。成立した税制改革法について、バード・ルールをクリアした経緯を示す公式の数字・見解等は示されていないが、下記のような点に注目できるのではないか。

・財政に与える影響が議論される中で、上院案の審議の際に修正が加えられ、個人所得にかかる改正を中心に、多くの項目が「2025年までの時限措置」とされた。これは、ブッシュ大統領時の税制改正でも、財政への影響を考慮してとられた手法である。

・他方で、1)オバマケアによる個人の保険加入義務廃止に伴う歳出減、2)インデックス変更(CPIの指標変更)に伴う税収の自然増は恒久措置であり、これらの措置によって税収が徐々に増加する。

・12月11日に米国財務省は、税制改革後経済成長及び税収の見通しを公表した*6。これによると、税制改革(上院案)及び規制改革、インフラ整備等が実現した場合、今後10年で実質GDPは平均2.9%の成長となり、合計で1.8兆ドルの税収をもたらすため、1.5兆ドルの減収を補ったうえで、さらに3000億ドル程度の黒字を生み出すこととなる。つまり、(2018年度予算教書でも示されている、成長率2.9%という見通しに基づいた)財務省試算によれば、10年間でも税収増が生まれるため、11年目以降も財政は悪化しないと考えられる。

これらの点を考えると、個人所得税のほぼすべての項目を時限措置とし、かつ一部増収を生み出す措置をとり、これに経済成長等を加えることで11年目以降に財政の悪化を防ぐことが可能という説明が暗に示されているとも考えられる。ただし、最終的に予算委員長がどういった数字をもって「財政調整法は、11年目以降も財政悪化をもたらさない」と判断したかは公式には示されていないため、正式な説明は難しい点に留意する必要がある。

9税制改革法が与える影響

2018年1月1日から税制改革法の多くの項目が施行されている。他方で、詳細が不明瞭な部分があるとも指摘されており、その詳細な影響は明確になっていない。また、大規模な法案については多くの場合、成立後に技術的な修正等を行うための改正法が出されることが多く、今回の場合もその可能性がある旨、12月にブレイディ下院歳入委員長が述べている。なお、この技術的な修正は必ずしも財政調整法として提出されるわけではなく、仮に財政調整法とならない場合は、上院本会議でのフィリバスターを回避するには60票以上必要であり、議会運営が難しいと言われている(実際に、オバマ大統領時代に、オバマケア法案成立後にも修正を入れ込んだ法案が提出されたが、財政調整法にあたらないため、共和党の反対にあってしまったという経緯がある)。したがって、税制改革法の内容については、今後変更・確定される箇所があると考えられるが、税制改革法が及ぼすマクロの影響についての考察は随所で表明されている。

(1)世論調査

まず、税制改革法に対する支持率であるが、世論調査がいくつか実施されており、その結果は図表6 〈税制改革法に対する世論調査〉に示した通りとなっている。トランプ大統領が常日頃批判しているCNN調査では、法案への賛成が3割程度となっているが、Politicoの調査ではそれよりも若干高い数値となっている。

(2)GDP成長率や財政への影響

税制改革法が経済に与える影響ついては、まず、議会の両院合同租税委員会がその見通しを公表している*7。2018-2027年について、各項目における影響は以下のとおり。

●GDP:税制改革法はベースラインGDP額と比べて、平均0.7%GDP額を押し上げると予測。10年間のうちほとんどの年については0.8-0.9%の押し上げ効果があり、10年間の期間の最後に近づくにつれて押し上げ効果は0.1-0.2%となる。押し上げ要因は、賃金にかかる税負担の減少にともなう労働供給力の拡大と、投資の増加が主となる。なお、各年において、GDP成長率をどの程度押し上げるかの数値は、正式には公表されていない。

※GDPのベースラインは、2017年1月に議会予算局(CBO)が公表した経済見通し(2017年:2.3%、2018年:2.0%、2019-2020年:1.6%、2021-2027年:1.9%)に基づいている。

●消費:労働力や資本の増加にともなう収入増及び個人への税負担軽減によって、可処分所得が増え、消費はベースラインと比較して平均で0.7%増加。

●財政:改革による経済成長にともなって、10年間で4,500億ドル程度の増収が生まれる。そのため、改正全体で1.5兆ドル程度の減収となる分のいくらかが取り戻され、ネットで1兆ドル程度の減収となる。また、債務が増加することにともなって金利が上昇し、償還費が660億ドル程度増加。

また、税制改革法による、GDP押し上げ効果や財政への影響について、多くのシンクタンクや格付け会社も推計を示しており、まとめると以下の図表7のようになる。加えて図表8 1〈10年後のGDP実額の増加割合(ベースラインとの比較)〉 2〈10年間のGDP額の推移(Tax Policy Centerの試算の場合)〉 3〈各年GDP成長率の推移(Tax Foundationによる試算)〉にはGDPへの影響についていくつかのグラフを例示した。

各機関で推計はばらばらだが、政権が言っているほどの爆発的な成長を示している機関はない。今後、予算決議で示された歳出カットがどの程度実現するのか、税収増や経済成長がどうなるのかについて、財政の観点からも注目が集まっていくだろう。

(3)納税者への影響

経済状況や財政への影響の他に、納税者の納税額への影響についても両院合同租税委員会は公表している*14。詳細を図表9-1 〈両院合同租税委員会による、各収入分類におけるマクロの税収増減〉に示しているが、これは、各収入分類における、マクロの税収の推移を示したものである。2019年においては、すべての収入分類において税収減となっているが、その後、収入減は高所得者のほうに偏っていく図となっている。

上述の両院合同租税委員会の数字は、各分類における税収全体であるが、各収入階位において、納税者個々の税引き後所得の増減については、Tax Policy Centerが図表9-2 〈Tax Policy Centerによる、各収入階層別の税引き後所得増減割合(個々の納税者への影響)〉のような見通しを示している。2025年までは税引き後所得はどの収入階位でも増えるが、時限措置が終わったあとは、高所得者のみ税引き後所得が増える見通しとなる。

最後に

今回は、税制改革の概要を中心としつつも、議会運営やトランプ政権の動向等も含めて幅広く記述した。税制改正という作業はどの国においても多くの影響を及ぼし、また多くの議論を呼ぶものである。2018年にはアメリカで中間選挙が行われる。また、2019年には改正後初めての税収が数字としても明らかになり、GDP成長率や企業の収益も数字として示されていくだろう。改正までのプロセスは非常に重要であるが、それ以上に、改正が及ぼす効果や影響、制度の実施状況は大きな意味を持つ。今後判明していくであろう数字も含め、アメリカにおける税制改革後の影響について、引き続き注目していきたい。

※コメント投稿者のブログIDはブログ作成者のみに通知されます