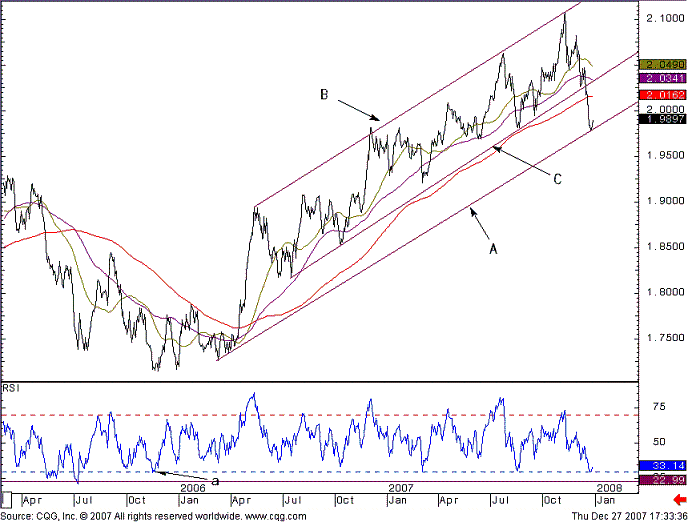

今日オフィスについたら、早速シグナルレポートの作成に関わり、新規シグナルを発信した。一方、皆さんが固唾を飲んでお待ちしていたFOMCの声明文、実はまだ見ていない。

声明文の解釈は「先生」達に任せ、市場の反応こそすべてを語ったので、予想通りの展開に全くサプライズなし。敢えて言うと、お偉いさんの解釈を読めば読むほど相場の本質がわからなくなり、混乱するだけで、トレーディングにはマイナスである。

今朝も面白い話があった。海外の大口投資家の何人が電話で、112円台でドルを売っておけばよかったと溜息を洩らした。が、ついこの前、彼らは「112円台に近づけば、必ずドルを売ってやる」と口を揃えていた。というのは、11月28日このブログにも書いたように、「ドル/円は112円台を超える値動きも警戒しつつ」といった見通しを彼らに言ったからだ。当時、ドル売りに乗り遅れた投資者から「いつ売っていいか」という質問責めに遭遇したので、敢えてエントリーレベルを口にした。

なのに、彼らは例外なく111円後半におけるドル売りポジションを持ったなかった。理由を聞いたところ、また口を揃えて同じ言い訳をする。即ち、FOMCの結果待ちと評論家達の一部がドル上昇シナリオに転換したからだ。112を一時ブレイクしたことに鑑み、彼らの心情もわからないではないが、相場の本質を一般人に理解させる難しさを改めて感心した。

この様な心理及び行動パターンは恐らく日本人投資家にも共通していると思う。克服するために、鈍感力と実行力の発揮しかあるまい。そうでなければ、永遠に後悔して相場を眺めるだけにいる。

鈍感力とは「風見鶏」達の話を聞かないこと。私の経験では、90%以上の「評論家」及び「先生」達は相場の状況に合わせてごろごろ見通しを変える。その上、いつも立派の理屈をきれいな文書で纏めるから、彼らの文書を読んだらやはり「そうか」と信じてしまうほどだ。だったら、聞かない、読まないのほうがよほどましだ。ちなみに、風見鶏の特徴は以下の4点に集中されると思う。即ち1.事後解釈、2.常に広いレンジ範囲を言う、3.「○○次第」といったイベント待ち傾向、4.ファンダメンタルズばかりを「我田引水」的に解釈する。

他人の評論ばかりか、所謂情報そのものに対しても同じ姿勢でよいと思う。ロイター通信から流されるニュースを全部読んたら、何の結論も出せないであろう。私の経験では、週間単位で言うと、せいぜい2.3件の情報が印刷して吟味に値する価値のあるものだ。

次は実行力だ。事前に一所懸命相場を研究しておけば、躊躇なくエントリーと決済(損切りも含め)できる。実行できない背景には、ストップロスオーダーの設定と実行に対する恐怖心ではないかとも推測される。ストップオーダーの設定を嫌うから、結果としてエントリーできないことに繋がる。相場は人生なり、実行力のない者は常にチャンスを逃すことに。

さて、相場の居心地が「悪くなった」ので、円安派トレーダーらは気持ちのよいクリスマスを迎えない蓋然性も高まりつつある。商い薄なので、ボラティリティーの拡大にご注意を。