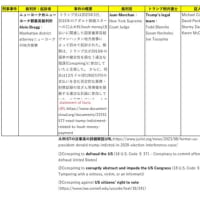

ニューヨーク州北部地区連邦地方裁判所(United States District Court Northern District of New York)は、原告(Thomas Jenkins、以下、 Jenkins氏という)が銀行による資金不足(non-sufficient funds :NSF)を理由とする手数料の査定に基づいて契約違反の請求を行ったと判断し、Trustco Bankに対する「推定上のクラス・アクション(putative class action)」(注1)(注2)を提起することを許可する命令を発出した。

Jenkins v. Trustco Bank宛ての訴状は、同じ取引に対する複数のNSF手数料に対するTrustco Bankの査定結果は、1)誠実かつ公正な取引の誓約に違反、2)銀行の不当な権利の強化、3)ニューヨーク州の一般事業法第349条) (注3)(注4)に基づく欺瞞的な行為または実務慣行(約款:policy)による違反、および4)契約そのものの違反を構成すると主張した。一方、同裁判所は、契約違反の請求以外はすべて棄却するという Trustco Bankの申し立てを認めた。

この命令は、ニューヨーク連邦地方裁判所が契約違反理論の進行を許可した今年2番目のTrustco Bankに対するクラス・アクションであるため、重要な意義を持つ。

今回のブログは、まず(1) 弁護士Tanner Horton Jones氏 のブログによりニューヨーク州北部地区連邦地方裁判所の裁判のクラス・アクションを進めるとする承認内容を概観し、経緯等の詳細を見る、(2) 当座貸越手数料とNSF手数料問題に関する米国金融監督機関の最新取組の動向、(3)そもそも当座決済の資金不足 (NSF) とは何か? NSF手数料と当座貸越手数料との関係は如何、(4) NSF手数料に対する批判と銀行の対応、(5)ウェルズ・ファーゴ銀行の当座貸越手数料とオプションであるウェルズ・ファーゴ当座貸越サービスと関連手数料につき補足解説する。

最後に参考として、わが国ではほとんど解説がない「推定上のクラス・アクション」につき筆者が理解した範囲で解説を試みる。

1.ニューヨーク州北部地区連邦地方裁判所が原告(Jenkins氏)が銀行による資金不足(NSF)契約違反の請求を違法に行ったと判断し、Trustco Bankに対する「推定上のクラス・アクション」を提起することを許可する命令を発出

Tanner Horton Jones氏 のブログを以下、抜粋、仮訳する。

もう1つのクラス・アクション、Lamoureux v. Trustco Bank事件も、同行のNSFと当座貸越手数料の実務慣行に関するものである。Jenkins氏の担当裁判所は、両方の訴訟の原告が「同一の契約に対する同じ違反を主張した」と指摘し、銀行はそれぞれのケースでその弁護のために契約の同じ部分に頼っていたと指摘した。裁判所はその後、NSF手数料に関する銀行の契約上の文言が曖昧であるという原告Robert N. Lamoureux(以下、Lamoureux氏という)の推論と結論を採用し、原告の請求は被告による却下の動議を生き残ることができた。

これら2つの訴訟でも問題となっているのは、支払いがNSFまたは当座貸越手数料の対象となる新しいアイテムとして再提示される各ケースを処理する銀行の実務慣行である。

Trustco Bankは、その契約の下で、最初に決済できなかった支払いを再提示しようとする加盟店によるその後の試みは、別の「アイテム」として処理され、扱われる可能性があると主張している。

原告らは、同じ取引を処理する複数の試みは、契約で用語が使用されているため、単一の「アイテム」として扱われなければならないと主張している。各解釈が妥当であるとの判断において、Lamoureux事件の担当裁判所は、Trustco Bankの口座契約の文言は、他のいくつかの裁判所が曖昧と見なした他の銀行によって使用されている用語に類似していると見た。

Jenkins氏もLamoureux氏も、さらなるクラス・アクションの手続きを待っている。我々は、引き続き、それぞれが前進するにつれて重要な進展について監視していく。

2022年8月、連邦金融監督機関であるFDICは、同じ未払い取引の再提示から生じる複数のNSF手数料に関する新しい監督ガイダンスを発行した。これらの訴訟は、金融機関が契約違反などの請求で直面したクラス・アクションの一例であり、その一部は、NSF手数料の再提示慣行を適切に開示しなかったことに基づいて、実質的な和解をもたらした。

米国連邦金融監督機関であるOCC、FRB、CFPBのいずれも、NSF手数料の再提示の問題に関して正式な公的立場をとっていないが、これらの機関はすでに当座貸越慣行を懸念事項としており、再提示NSF手数料に関するFDICの立場に従うことを期待している。

また、当座貸越手数料とNSF手数料問題も引き続き州の規制当局の焦点であり、ニューヨーク州金融サービス局とマサチューセッツ州消費者問題・ビジネス規制局の銀行部門は、当座貸越とNSF手数料に関するガイダンスを監督機関に発行している。

2.当座決済の資金不足 (NSF) の意義

investopediaの解説から抜粋、仮訳する。

(1)NSFとはいかなるものか?

当座預金残高不足 (Non-sufficient funds :NSF) または残高不足 insufficient fundsは、すべての取引をカバーするのに十分な資金がない当座預金口座の状態をいう。NSF は、小切手が提示されたがアカウントの残高ではカバーできない場合に請求される手数料についても説明する。

当座顧客は、口座の保有量を超える金額を引き出そうとすると、銀行の明細書に「資金が不足している」または「資金が不足している」という通知が表示される。

支払いを完了できない場合、多くの場合、「不渡り(bounced)」と見なされる。銀行が、資金不足の口座に書かれた小切手を受け取った場合、銀行は支払いを拒否し、口座名義人に NSF 手数料を請求することができる。さらに、ペナルティまたは手数料が発生する場合がある。返された小切手に対して売り手からペナルティまたは手数料が発生する場合がある。

【重要ポイント】

① 当座預金口座は、取引の決済をカバーするのに必要な資金が不足している場合、「不十分な資金」(NSF)を持っていると言われる。

② NSF は、口座の残高ではカバーできない小切手または支払いを提示するために顧客が請求される手数料をも指す。

③ 消費者は、銀行を通じて当座貸越による保護を選択することで、NSF 手数料の支払いを回避できる。

(2)不足資金による NSF手数料の仕組み

提示された小切手が返還された場合、または小切手をカバーする資金が不足しているために支払いを行うことができない場合、銀行はしばしば NSF 手数料を請求する。連邦消費者金融保護局(CFPB)の 2022 年のデータによると、NSF手数料はそれぞれ平均 34 ドル(約4800円)である。

品物等の受取人が小切手を書き、預金した場合、金融機関は、預金を行ってから 2 営業日以内に資金を利用できるようにしなければならない。支払人の銀行口座から資金が利用できない場合、資金が不足していると見なされ、NSF 手数料が課される。

銀行は、不十分な資金取引に関連する不渡り等ペナルティを回避するために、口座保有者オプションを提供している。顧客は、銀行が手数料を負担し、NSF 手数料を追加することを可能にする当座貸越ポリシーをオプトアウトするか、不足している口座に資金を供給するために普通預金口座やクレジット カードなどの少なくとも 1 つのバックアップ口座をリンクすることができる。

3.NSF手数料と当座貸越手数料

「不十分な資金(当座預金口座の残高不足)」と「当座貸越」は、2 つの異なる銀行取引である。どちらも資金不足に関連しており、手数料が発生する可能性がある。銀行は、小切手などの支払いなしで提示された支払いを返すときに NSF 手数料を請求し、当座預金口座を当座借越する小切手を受け入れて支払うときに当座貸越手数料を請求する。

100 ドルの当座預金口座を持っている顧客は、120 ドルの購入に対して自動清算機関(ACH)(注5) または電子小切手による支払いを開始できる。銀行が小切手の支払いを拒否した場合、NSF 手数料が発生する。銀行が小切手を受け取って売り手に支払うと、当座預金口座の残高は -20 ドルになり、当座貸越 (OD) 手数料が発生する。

一方、当座貸越保護は、多くの場合、銀行の顧客にとってオプションである。顧客が当座預金口座に $20 を持っていて、デビット カードまたはチェック カードで $40 の購入を試み、銀行の当座貸越プランにオプトインしていない場合、取引は小売業者によって拒否される。

顧客が当座貸越保護( OD プロテクション)を持っている場合、取引は受け入れられる可能性があり、銀行は OD 手数料を査定する可能性がある。ただし、顧客が 40 ドルの取引に対して小切手を書いた場合、銀行は、顧客が当座貸越プログラムに参加しているかどうかに関係なく、それを尊重して OD 手数料を査定するか、拒否して NSF 手数料を査定することができる。

NSF手数料を回避する方法

① 毎月の支払いを適切に予算化する。故意に小切手を書いたり、現在の当座預金口座の残高を超えて支払うことは避けてください。

② 口座残高、デビット カード取引、自動支払いをする。

③ 当座預金口座と普通預金口座のように複数の口座をリンクして、不足分を補うためにお金が一方から他方へ自動的に移動するようにする。

当座貸越枠は、資金不足の問題をカバーするために申請する特別な商品です。当座貸越信用枠には、承認を決定する際に顧客の信用スコアと信用プロファイルを考慮する与信申請が必要である。

現在、多くの銀行で残高不足アラートを設定できるようになっている。口座の資金が指定した金額を下回ると、テキストまたはメールで通知が届く。これは、現在利用可能な金額を追跡するのに役立ち、それに応じて支出を調整できる。

4.NSF手数料に対する批判

連邦消費者金融保護局(CFPB) は、金融サービスを使用している間、消費者を監視および保護する。2010 年には、抜本的な銀行改革法が当座貸越と NSF 手数料に対処し、消費者が銀行を通じて当座貸越保護を選択できるようにするガイダンスを実施した。金融機関が手数料約款(policy)を誤って処理するにつれて、消費者の保護を強化することがますます急務になっている。

金融機関は取引の順序を変更し、消費者口座への引き落としを処理して、時系列順ではなく、最も大きいものを最初に差し引くことで、当座貸越手数料を最大化している。2011 年、バンク オブ アメリカは、このように顧客取引を再注文し、当座貸越手数料を請求したとして、2 年前に発生した 4 億 1,000 万ドルの集団訴訟で和解した。TD バンクは、2010 年に同様の手数料の管理ミスに対する集団訴訟の和解で 6,200 万ドル以上を支払った。

2020 年、バンク・オブ・ハワイは、800 万ドルの決済基金を設定して、資金が利用可能である間に承認された顧客の支払いに対して請求された顧客に返済したが、口座が不十分な状態になり、料金が請求されると、借方を決済した。銀行は未払いのままの当座貸越手数料を免除することに同意した。

金融機関は、単一の取引、複数の手数料活動を実践しており、債権者が支払い要求を繰り返し自動的に再提出した場合、単一のアイテムまたは取引に対して複数の NSF 手数料を査定している。2020 年、海軍連邦信用組合は、不正行為や責任を認めることなく、1,600 万ドルでそのような訴訟を和解した。

5. NSFに関する主なQ&A

(1)銀行が NSF 手数料を請求するのはなぜか?

銀行は、拒否された小切手を返さなければならない費用と不便さに対してNSF 手数料を当座取引先に請求する。「多くの場合、当座貸越/NSF 手数料は、手数料収入の第 1 の創出源として浮上しており、銀行の最も収益性の高い収入源の 1 つである」と、ウッドストック研究所のレポートは、American Bankerk記事を引用して指摘している。

(2)NSF手数料料金は合法か?

はい、NSF 手数料は不渡り小切手の場合は合法であり、デビット カード取引や ATM 引き出しでは請求されない。米国政府は、NSF の手数料や手数料の規模を規制していないが、The Truth in Lending Act (注6)では、顧客が口座を開設する際に、顧客に手数料を開示することを銀行に義務付けている。

(3) NSF手数料を免除できるか?

銀行の約款(policy)はさまざまであるが、NSF 手数料は、事後に NSF を取り消すことで免除されることがよくある。特に初めて査定される場合はそうである。銀行のカスタマー サービス ラインに電話して払い戻しを要求することが、消費者にとって最善の方法である。

(4) NSF手数料の発生は顧客の信用に影響するか?

銀行はEquifax、TransUnion、Experian などの信用調査機関に取引を報告しないため、NSF 手数料が顧客の信用や信用スコアに直接影響することはない。

ただし、小切手が返送された場合、クレジット カードやローンの支払いが遅れる可能性があり、顧客のクレジット・スコアに影響を与える可能性がある。

(5) NSF 料金を支払わないとどうなるか?

銀行が自動的に口座から NSF 手数料を差し引くため、顧客は NSF 手数料の支払いを回避することはできない。

【結論】

不十分な資金とそれに伴う手数料は顧客をいらいらさせられるが、銀行ではよくあることである。批判と訴訟の焦点がますます高まっているが、NSF 手数料は依然として合法であるが、CFPB はそのような料金を監視することで消費者を保護するのに役立っている。顧客としては、銀行残高を常に自身で監視するか、当座貸越保護にサインアップすることで、手数料負担を回避できる。

6. ウェルズ・ファーゴ(Wells Fargo)銀行の当座貸越手数料とオプションであるウェルズ・ファーゴ当座貸越サービスと関連手数料

ウェルズ・ファーゴ銀行のサイト等から抜粋、仮訳する。

(1)ウェルズ・ファーゴ当座貸越手数料

Wells Fargo の当座預金口座には、当座貸越手数料のデフォルト設定が付属している。それらの設定の詳細は以下のとおりです。オプションの当座貸越保護サービスを選択したお客様の場合、料金は少し異なる。この記事のオプションの Wells Fargo 当座貸越サービスのセクションで詳しく説明している。

①ATM または毎日のデビット取引の場合: Wells Fargo の当座預金口座のデフォルト設定では、残高を超える ATM または毎日のデビット取引は拒否される。銀行は、これらの取引を拒否するための手数料を請求しない。

②小切手と定期請求書の場合:デフォルトの設定では、ウェルズ・ファーゴは、他の銀行と同様に、小切手と定期請求書の支払いに関して独自の裁量を使用する。あなたが書いた小切手を銀行が返却することを決定した場合、または資金不足のために定期的な請求書の支払いを拒否した場合、銀行は手数料を請求しない (加盟店は返品された商品に対して手数料を請求する場合がある)。アカウントに十分な金額がない場合にウェルズ・ファーゴが小切手または定期請求書の支払いを承認すると、当座貸越手数料が請求される。

*ウェルズ・ファーゴ当座貸越手数料

料金: 35 ドルが標準の当座貸越料金である。

制限: 1 日あたり 3 回の料金で、最大 $105。

継続的な当座貸越手数料:一部の銀行とは異なり、ウェルズ・ ファーゴは、口座が数日間赤字のままである場合、継続的な当座貸越手数料を請求しない。

同営業日の締切時間までに引落し分を入金されれば、これらの手数料を回避することが可能である。(以下のカットオフ時間を参照されたい )

(2)オプションであるウェルズ・ファーゴ当座貸越サービスと関連手数料

どうしても当座貸越取引を通過させたい顧客は、銀行の 2 つのオプションの当座貸越サービス (当座貸越保護とデビット・カード当座貸越サービス) のいずれかまたは両方に登録できる。登録すると、デフォルトの口座設定とは異なる状況で銀行が当座貸越手数料を請求される。

①当座貸越保証サービス

概要:このオプションのサービスは、1 つまたは 2 つの Wells Fargo 口座 (貯蓄口座、クレジット・カード、または信用枠) を当座預金口座にリンクして、不足分を補う。

振込手数料:なし。ただし、ウェルズ・ファーゴのクレジット口座にリンクすると、利息が発生する。

a)普通預金口座をリンクする: Wells Fargo は最低 25 ドル、または 25 ドルを超える場合はマイナス残高の正確な金額を送金する。

b)クレジット・カードをリンクさせる: Wells Fargo は、トランザクションをカバーするために必要な正確な金額または最低 25 ドルを前払いする。2 つのリンクされた口座がある場合、最初にクレジット・カードまたは与信枠を使用するように指定しない限り、Wells Fargo は普通預金口座を最初に使用する。

c)信用枠をリンクする: Wells Fargo は、信用枠に応じて、100 ドルまたは 300 ドル単位で資金を前払いする。

当座貸越をカバーするのに十分な金額がバックアップ口座にない場合、銀行は利用可能な金額を振り込む。送金後、銀行の裁量と顧客のデビット カード当座貸越保護への登録に基づいて、取引が拒否または承認される場合がある。取引が承認された場合、銀行の当座貸越手数料ポリシーが適用される。

②デビットカード当座貸越サービス

概要:このオプションであるデビットカード当座貸越サービスは、銀行口座に十分な金額がない場合、銀行がその裁量で毎日のデビット・ カードと ATM 取引を承認し、手数料を請求できることを意味する。法律により、銀行はデビット カード当座貸越サービスに登録する前に、ユーザーの許可を得る必要がある。このサービスをスキップすると、残高を超える ATM およびデビットカードの取引は拒否され、手数料はかからない。

当座貸越手数料: $35、1 日 3 回まで。

銀行の裁量:お客様の口座取引が良好でない場合、または頻繁に当座貸越があった場合、オプション・プログラムに登録しているかどうかにかかわらず、Wells Fargoは当座貸越をカバーすることを拒否する場合がある。その場合、デビット ・カードまたは ATM カードでの取引も拒否され、追加料金は発生しない。

7.推定上のクラス・アクション(Putative Class Action Definition) の定義

Legal Matchサイトを抜粋、仮訳する。

クラス・アクションは複雑な訴訟であり、法廷での経過は他の訴訟とは少し異なる。 クラス・アクションには、同じ被告または複数の被告によって引き起こされた同じまたは実質的に類似した傷害を有する複数の原告が関与する。

これらの原告は、1 つの訴訟にまとめられ、損害に基づいて「クラス」にグループ化される。 裁判所は集団を単一の原告として扱い、訴訟の結果は集団に参加したすべての原告に適用される。

訴訟の開始時には、弁護士は訴訟がクラス・アクションであるかどうかを知らない場合がある。 このような場合、弁護士は推定上のクラス・アクションを起こすことができる。

(1) 推定上のクラス・アクションとは何か?

弁護士がクラ・スアクションを起こす場合、最初の訴状を裁判所に提出する前に、すべての原告または潜在的な原告を知っているとは限らない。これの良い例は、複数の人に販売された製品によって負傷した原告です. 同じ商品を購入して同じ被害に遭われた方で、訴訟を起こされていない方もいる可能性がある。

このような場合、弁護士は「推定上のクラス・アクション」を提起する。推定とは、そうであると信じられている、または主張されていることを意味するため、最初の原告によって未知の原告全員に代わって推定上のクラス・アクションが提起される。

最初の原告は、通常、訴訟が提起された時点で既知および未知のすべての原告の利益を代表し、集団代表になることを求める。訴訟のこの段階では、まだクラス・アクションとは見なされていない。

(2) 推定上のクラス・アクションが裁判所に提出された後はどうなるか?

最初の推定上のクラス・アクションの訴状または訴訟が裁判所に提出された後、原告と被告は訴訟の証拠開示段階に進む。証拠開示の間、原告と被告の両方が互いに質問し、文書を共有し、証言録取をスケジュールして出席し、専門家と話をする。

証拠開示の目的は、訴訟に勝訴または和解するために、事件に関係する事実と証拠を特定して確認することである。証拠開示により、弁護士は、クラス・アクションの認定を裏付ける十分な情報を収集し、原告のクラスを特定することもできる。

(3)クラスはどのようにして「推定」から「認定」に移行するか?

原告または被告のいずれかが推定上のクラス・アクションを実際のクラス・アクションに変更するのに十分な証拠があると信じる場合、彼らは裁判所に集団を証明するよう求め、その訴訟を原告の「クラス」に応じ最初の原告が代表するクラス・アクションにする。クラス・アクションが認定されるべきかどうかを決定するために、裁判官は以下に基づいて決定を下す。

①クラスに含まれる原告の数。

②原告のグループが同じ怪我を共有しているかどうか。

③個々の原告が同じまたは実質的に類似した事実を持っているかどうか。

④クラス代表者がすべての潜在的な原告の利益を適切に代表するかどうか。

⑤原告が勝訴した場合、被告が潜在的な原告に補償できるかどうか。

これらすべての要因を考慮した後、裁判官が訴訟をクラス・アクションにする正当な理由があると判断した場合、裁判官はクラス・アクションを認定し、事件はクラス・アクションになる。

(4)クラス・アクションはどのように継続するか?

訴訟が正式にクラス・アクションになると、クラス・アクションの元の原告であることが多いクラス代表者は、集団に参加する他のすべての原告の法的利益を代表する。

証拠開示段階からの情報と証拠を使用して、弁護士は、クラス・アクションについてあらゆる潜在的な原告に連絡するためにあらゆる努力を行う。これは通常、メール、テレビやラジオの広告、またはインターネットを通じて行われる。

彼らが原告に連絡すると、原告には訴訟に関する情報が与えられ、すでに訴訟に関与している原告のクラスに参加するよう招待される。人がクラスに参加した場合、裁判所はクラスを単一の原告として扱い、訴訟の結果はクラス内のすべての原告に適用され、勝敗が決まる。

(5)クラス・アクションの疑いがあると思われる場合はどうすればよいか?

クラス・アクションは法律によって厳しく規制されており、非常に複雑である。推定上のクラス・アクションがあると思われる場合、最初のステップは、地元の人身傷害弁護士を見つけることである。弁護士は、あなたが推定上のクラスアクションの原告適格を持っているかどうか、またはあなたが参加できる保留中のクラス・アクションがすでにあるかどうかをあなたに伝えることができる。

(6)クラス・アクションへの参加に関する通知を受け取った場合、弁護士に連絡する必要があるか?

メールで通知を受け取った場合、または自分が所属していると思われるクラス・アクションについて読んだり聞いたりした場合は、地域のクラス・アクションの弁護士に連絡する必要がある。弁護士は、あなたの状況に最適な行動方針を決定するのに役立つ。

**************************************************************************

(注1) 「推定上のクラス・アクション(putative class action)」につき、Legal Matchサイトの解説参照。

(注2) 日本の集団訴訟とアメリカのクラス・アクションの違いにつき、ここ

https://bengoshihoken-mikata.jp/archives/9632#st-toc-h-9 を参照されたい。

(注3) ニューヨーク州の具体的な条文の検索手順を追ってみる。そのあとで、条文を仮訳する。

ニューヨーク州の法律→ ニューヨーク州統合法→ 第20章 一般事業→ 第22条A 欺瞞行為および慣行からの消費者保護→第 349条 欺瞞行為および違法行為

第349条 欺瞞行為および違法な実務慣行からの消費者保護(Consumer Protection From Deceptive Acts and Practices)

(a) この州での事業、商取引、取引の実施、またはサービスの提供における欺瞞行為または実務慣行は、違法であると宣言する。

(b) 司法長官は証拠から信じるときはいつでも個人、企業、法人、協会、またはその代理人または従業員が、違法であると述べられている行為または慣行に従事した、または従事しようとしていることが明らかな場合、そのような違法な行為または慣行を禁止し、そのような違法な行為または慣行によって直接的または間接的に取得された金銭または財産の返還を得るために、彼はニューヨーク州の人々の名前で、またはニューヨーク州政府に代わって訴訟を起こすことができる。そのような訴訟では、ニューヨーク州民事訴訟法および規則(Civil Practice Law & Rules)の第 63 条(注4)に基づいて予備的救済(preliminary relief)が認められる場合がある。

(c) 本条違反の差止めを求める前に、司法長官は、そのような訴訟が企図されている相手に配達証明郵便で通知し、通知の受領後 5 営業日以内に書面で提示する機会を与える必要があるものとする。

ただし、司法長官が予備的救済を求める場合に、そのような通知と機会を与えることが公共の利益にならないと判断した場合は、この限りではない。

(d) そのような訴訟において、その行為または実務慣行が、連邦取引委員会または米国の公的部門、部門、委員会、または機関の規則および規制ならびにそれらによって管理される法令の対象であり、または準拠する場合、規制または法令は、連邦取引委員会またはそのような部門、部門、委員会、または機関、または連邦裁判所によって解釈される。

(e) 本項のいかなる規定も、テレビまたはラジオ放送局、または広告を放送、発行、または印刷する新聞、雑誌、またはその他の形態の印刷広告の発行者または印刷業者には適用されないものとする。

(注4) 2015 New York Laws:CVP - Civil Practice Law & Rules

Article 63 - (Civil Practice Law & Rules) INJUNCTION

6301 - Grounds for preliminary injunction and temporary restraining order.

6311 - Preliminary injunction.

R6312 - Motion papers; undertaking; issues of fact.

6313 - Temporary restraining order.

6314 - Vacating or modifying preliminary injunction or temporary restraining order.

6315 - Ascertaining damages sustained by reason of preliminary injunction or temporary restraining order.

6330 - Obscene prints and articles; jurisdiction.

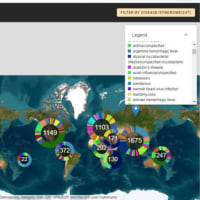

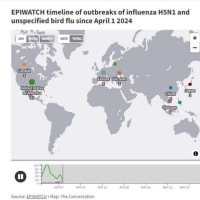

(注5) 米国における小口決済の主なステークホルダー関係図

(注6) The Truth in Lending Actにつき、筆者ブログの(注4-2)参照。

*************************************************************************************:

Copyright © 2006-2022 芦田勝(Masaru Ashida).All Rights Reserved.You may reproduce materials available at this site for your own personal use and for non-commercial distribution.

※コメント投稿者のブログIDはブログ作成者のみに通知されます