2011年12月1日、 米国カリフォルニア州司法長官カマラ・D・ハリス(Kamala.D.Harris)は、同州ストックトンの不動産会社のトップ経営者3人を不動産差押回避詐欺容疑で逮捕した旨公表した。

Kamala.D.Harris氏(2011年当時)

同長官はメディアに対し本文で述べるとおりのコメントを行っているが、米国の不動産抵当ローンをめぐる詐欺事件は跡を絶たない。今回の事件も米国全体で見れば氷山の一角といえるが、連邦レベル (注1)でなく州による捜査活動の成果例として取上げる。

いうまでもなく“Bankruptcy Foreclosure Scam”、“Mortgage Rescue’ Scams”、“Mortgage Assistance Relief Scams”等名称は異なるものの、差押え回避を是が非でも避けんとする住宅ローン債務者の弱みを狙った悪質な犯罪であることは明らかであり、また、連邦政府による各種救済策 (注2)を逆手に取った詐欺犯罪でもある。

内容の正確性および最新性を確保するため、筆者なりに連邦政府や連邦住宅融資機関である連邦住宅抵当金庫(ファニーメイ:FNMA)、連邦住宅貸付抵当公社(フレディマック:FMCC)のサイト等の情報をまず概観した。その上で今回取り上げた詐欺問題を解説する。

また、ブログ後半では 連邦司法省(DOJ)、連邦取引委員会(FTC)等連邦取締機関や消費者保護機関、さらには他州の司法長官府のサイト警告の内容を概観する。

なお、2011年10月にオオバマ大統領が政府の最優先課題として指揮して実現した借り換え緩和措置をめぐる最新情報等も併記する。同時に連邦議会の取組みとしては、本年秋以降、各州の司法長官によるサービサー業務に携わる銀行やモーゲージ部門を子会社等に対する告訴が相次いでおり、その具体的支援も強化している。(注3)

1.連邦政府や関係機関の取組み

(1) “Making Home Affordable gov.”

連邦財務省(DOT)と連邦住宅・都市開発省(HUD)が共同運営するプログラム・サイト“Making Home Affordable gov.”を見ておく。このサイトを読むと、政府の力の入れた方が今までと違うという印象を受けたが、そのポイントを見ておく。

A. “Learn More”画面

住宅保有者の視点から見て最も重要かつ有益性を担う画面である。最優先で理解すべき内容につきガイダンスがあり、読者が最も関心のある各種優遇措置の適格性チェックシート(Eligibility-Start here to get help)、またHUD承認のカウンセラーが無料応対する相談ホットライン“HOPE Hotline”(toll-free)へのリンク・ガイド等が一覧となっている。

さらに、画面右下には差押え回避や借換えなどに関する詐欺手口情報(Beware of Scams)が用意されている。

B.ファニーメイ(FNMA)の解説サイト“Making Home Affordable”

①住宅ローン返済負担緩和プログラム(Home Affordable Modification Program:HAMP) (注2)、②住宅ローン借り換え促進プログラム(Home Affordable Refinace program:HARP)につき、それぞれポイントとなる項目および詳細な解説を行っている。

(2)連邦財務省等による住宅所有者に対する差押えを防止し、差押えによる退去を回避する持家安定化イニシアティブ基金に基づく住宅ローン債権回収サービサーへのインセンティブ供与と支援効果の査定報告 (注4)

連邦財務省は、ファニーメイやフレディマック等のGSE(政府支援機関)および連邦住宅局(FHA)、連邦預金保険公社(Federal Deposit and Insurance Corporation: FIDC)、その他の連邦政府機関と連携し、300~400万世帯にのぼる持家保有者を差押えから保護する施策を展開する。このイニシアティブの展開により、価格が20万ドルの住宅の場合では、約6,000ドル程度の住宅価値が保持され、持家価格の下落が何もしない場合と比べて生じにくいという効果も得られる見込みとなっている。このイニシアティブの特徴は以下のとおりである。予算は「2008年緊急経済安定化法(Emergency Economic Stabilization Act of 2008)」に基づく不良資産救済プログラム(Troubled Asset Relief Program:TARP)(注5)から確保した750億ドルである。

1)サービサーに対する金銭的インセンティブ(financial incentives)供与

ローンの元利返済を回収するサービサーは、このイニシアティブのガイドラインと一致する適格な住宅ローンの条件変更を行った場合は、その時点で1件につき1,000ドルのフィーをイニシアティブから受領できる。さらに、借り手がローンの返済を続ける限り、年額で1,000ドル相当のフィーが毎月の成功報酬として3年間にわたってサービサーに支払われる。

2) 責任あるローン条件変更に対するインセンティブ供与

ローン条件の変更は延滞が生じる前に行うことがより成功する鍵であることから、借り手が返済不能に陥る前にローン条件を変更する場合は、抵当権者に対して1,500ドル、サービサーに対して500ドルのインセンティブを支払う。

ところで、筆者の手元に12月7日、連邦財務省と連邦住宅・都市開発省は前述の“Making Home Affordable Program”に基づく「サービサーの支援実績等からみた政府支援策の評価表(Housing Scorecard)」を公表した旨のリリースが届いた。同報告は政府支援策に関する包括的評価報告書として2011年6月に初めて導入され、年4回報告されるものである。これによると11月のサービサーによる支援実績等に関し、JPモルガン・チェイスについてはさらなる所有者支援策の改善に直面しており、また政府はJPモルガンやバンクオブアメリカに対するフィーの支払留保を引続き行っていると述べている。

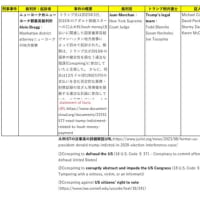

2.カリフォルニア州司法長官カマラ・D・ハリスの同州ストックトンの不動産会社のトップ経営者の差押え回避詐欺での逮捕に関するリリース内容

(1)容疑者

マグダレーナ・サラス(Magdalena Salas 42歳)、アンジェリーナ・ミレレス(Angelina Mireles 42歳)およびジュリサ・ガルシア(Julissa Garcia 36歳)である。彼らは、共同謀議罪(conspiracy)、重窃盗罪(grand theft)および虚偽広告罪を含む13つの重罪訴因と2つの軽罪訴因で起訴される予定である。現在サンウォーキン刑務所で保釈金10万ドルで拘束されている。

(2)犯行手口の概要

今回の捜査、起訴の中心となったのは州司法長官府、サンウォーキン地方検事局、不良資産救済プログラム特別監察局(Office of the Special Inspector General for the Troubled Asset Relief Program:SIGTARP)(注2)、カリフォルニア州不動産局(DRE)およびストックトン警察による合同捜査である。検察側は今回の刑事責任を問う起訴は、この種の詐欺行為者に対する普遍的警告であると述べている。

容疑者3人は、オバマ救済計画を使って不動産ローンの返済額を低減化させる目的で偽の約束を作成する名目で前払手数料を得て私腹を肥やした。すなわち、「Legacy Home Loan and Real Estate」のオーナーであるサラスと双子の妹ガルシアは絶対に実行されなかった自宅ローンの条件緩和に関する手数料と称してセントラル・ヴアレィに住む数十人の債務者から前払い手数料として最大5千ドル(約385,000円)を受け取った。

・2009年11月から2011年8月の間、サラスとその従業員は次の内容の英語とスペイン語によるチラシを配布した。さらにチラシだけでなくテレビやラジオでもこの種の内容を放送させた。「わたしたちはあなたの家を守ります。新たな低金利のローンの支払を保証します。」その結果、多くの被害者が自分の家を失った。

ハリス司法長官は2011年5月23日にローン詐欺を捜査、起訴する目的で不動産詐欺撲滅対策チーム(Mortgage Fraud Strike Force)を組成した旨リリースした。8月には同チームは自暴自棄に陥っている所有者から数百万ドルを騙し取ったとしてローファームに対し、最初の起訴を行った。TARP規則に基づく不動産の差押えの相談に関しては、そのサービスが実行される前に前払いの手数料を徴収することは禁止されている。

3.連邦取引委員会の「マイホーム所有者のローン支援救済名目詐欺」警告サイト(Mortgage Assistance Relief Scams)

はじめに自分の家が差し押さえで住めなくなるという消費者の心理をついた詐欺の恐ろしさと政府の救済手続きを解説したのち、詐欺の手口(How the Scams Work)につき次のとおり具体的に説明している。

(1)手口の多様性

返済問題に困惑している債務者の情報収集方法の多様さである。ある者は、新聞、インターネットあるいは地方自治体の公的ファイルに掲載される情報を入手後、所有者に対し個人宛の手紙を発送する。その他のものは、インターネット、テレビやラジオさらには新聞等(電柱、中央分離帯やバス停でのポスター掲示、チラシ、名刺等)でより幅広い周知を図る。

この詐欺師たちは次のようないいかげんなメッセージを送る。

「今差押えを止めさせましょう」

「ローンの緩和策を得ましょう」

「わたしたちの顧客は90%は軽減化に成功しています」

「わたしたちは、TARP規則に基づく迅速な緩和措置ができる銀行と特別な関係があります」

「100%の返金を保証します」

「家にいてください。わたしたちはあなたの家が売られることを知っています。でも心配要りません」

(2)偽物のカウンセリングと幻の支援

詐欺師は、あなたが手数料を支払うとあなたに対し住宅ローンの返済額や家を手放さないための交渉手続を貸し手と行うよう勧める。彼らは弁護士あるいは弁護士事務所の代理人であるというかもしれない。さらに詐欺師は所有者に対し貸し手、弁護士やクレジット・カウンセラーと直接会うことを避けるように仕向ける。

(3)不動産ローン差押え回避支援を称したニュービジネス(フォレンジック・ローン監査人:forensic mortgage loan auditors、mortgage loan auditors、foreclosure prevention auditors)

これらの新語は、ごく最近時にFTCが取上げた新手の詐欺師をいう。まだ定訳さえない状況であるが、あえて言えば「連邦や州の住宅ローン法の遵守状況に関する貸し手の手続瑕疵の監査人」である。FTCのサイトからその手口概要を説明しておく。

この詐欺師たちは、被害者から貸し手から数百ドルの前金を受け取り、貸し手が実際に連邦や州の住宅ローン法を遵守しているかをチェックする専門家として名乗り出る。この“auditors”は、あなたが住宅の差し押さえを回避するため、また、ローン内容の変更手続きの迅速化、ローン元本の減額およびローン自体の取消等を行うというものである。

その法的問題点は次のとおりである。

・いわゆるフォレンジック・ローン監査人は、認可を受け、合法的かつ教育を受けたり、または不動産取引の専門家や弁護士により行うと言ったとしても、その内容につきいかなる証拠もない。

・確かに、いくつかの連邦法はもし貸し手が作成した融資文書に法的に見た瑕疵があったときは債務者は訴えることができると定める。しかし、仮に債務者が勝訴したとしても単に債務者の支払負担を軽減化すべくローンの内容を変更することまでは求められない。

・もし債務者がローン契約を取り消しても、借入金の返済は取り消されない、すなわち債務者は家自体を失うことになる。

(4)“Rent-to-Buy Schemes”

この手口も定訳はない。詐欺師は、債務者に対し自宅を賃貸の形で引続き住み、後日買い戻すことを条件とする契約(deal)を一部とする所有者としての権原(title)の放棄をするよう働きかける。権原を引き渡すことは借り手によりよい信用を得て新たな融資を得て、かつ自宅を失うことなく済ませることができると説得するのである。しかし、これらの条件は極めて高額なもので実際に債務者が買い戻すことは不可能なのである。

この手口の応用形では、詐欺師は債務者が負担軽減化をさけるため、時間の経過とともに家賃を引上げてくる。その支払が延滞した後に追い立てられ、詐欺師はただでその家を売り払うのである。

(5) おとり販売(Bait-and-Switch)

詐欺師は債務者のローンが有効なものとして新たな条件緩和のローンを得るためには債務者の署名が必要であると書類を提示する。しかし、その書類の山に隠されている内容は、ローン救済と引き換えに詐欺師にあなたの権原を引き渡すという内容の書類である。

(6)債務者はあなたがFTC規則によりどのように保護されているかを知ってください

FTCは2010年11月に「不動産ローン救済詐欺から所有者を守るため前払い手数料、不正な請求の違法化および内容開示義務に関する最終規則((16 CFR Part 322 Mortgage Assistance Relief Services; Final Rule:MARS Rule)」を制定した。(注6)

その主たる内容は次のとおりである。

1)仲介申出会社等に関し、あなたが欲した結果が得られるまで一切の金銭の支払義務はないこと。従って次の行為は違法となる。

①融資返済条件の緩和や貸し手からのなんらかの救済に関する書面による申出の作成、および

②あなたがその申出を受諾したこと。

また、仲介申出会社はあなたが貸し手からの申出を受け入れるか否かの決定に関する条件変更を示す書面を提供しなければならない。かつ申出会社はあなたがそのサービス提供を受け入れるときに支払うべき総手数料を明らかに明示しなければならない。

2)同規則は、申出会社は広告や電話による勧誘に際し次の事項につき明示しなければならないと定める。

・この内容は政府とは無関係で、かつそのサービス内容は政府および貸し手から承認されていない。

・あなたの貸し手は、ローン条件の変更に同意しないかも知れない。

・もし、申出会社があなたにローンの返済を停止するように言うときは、その結果あなたが家を失ったり信用を損なうことにつき警告すべきである。

・同会社は、あなたが直接貸し手と話すことを止めてはならない。

(7)弁護士による支援勧誘に注意

“MARS Rule”は、次に該当する場合のみ手数料の前払いを請求できると定める。

・あなたが住みかつあなたの家が所在する州で免許を持つ弁護士であること。

・彼らが本来の司法サービスを提供すること。

・州の弁護士倫理規程を遵守していること。かつ

・彼らが「顧客信託口座:弁護士費用預け金信託口座」(注7)に資金を預け、完全に法的受託手続きを終えて、さらに引出しの都度あなたに通知していること。

残念ながら、住宅ローンの負担軽減の広告を行う者は支援を弁護士により受けているといって請求することがある。あなたはこのような偽の説明を信じる前に次の点を実践してください。

・各州における弁護士登録の有無を登録番号等で確認してください。各州に弁護士会があります。そこに電話するなり、ウェブサイトをチェックしてください。全米規模の弁護士NPO団体である「全米弁護士協議会(National Organization of Bar Counsels)」と各州の弁護士会はリンクしています。

4.連邦司法省における自宅の差押回避詐欺被害に遭わないための警告サイト

以上で紹介した内容とほとんどが重複するので具体的な引用は省略する。

5.BBBが最近時取組んでいる詐欺情報

米国商事改善協会(BBB)は、司法機関、取締機関以上に以前から不動産ローン詐欺問題に対する警告を鳴らしていた。例えば、2005年7月7日 の詐欺警告サイト「Foreclosure 'Rescue' Scams on the Rise」、2007年8月17日の警告「Mortgage Foreclosure Scams on the Rise, Warns the (BBB):Foreclosure “Rescue” Companies May Promise to Save Your Home, but Only Empty Your Wallet」等でその役割が確認できる。これらのサイトの内容に対する消費者の評価も高い。

ここでは、12月1日のBBBサイトから直近の詐欺情報につきまとめる。

(1)BBBが勧奨するマイホーム所有者が避けなければならない基本事項

①最初にまずローンの貸し手(lender)に相談すること、貸し手以外はいいかなる者にも支払を行ってはならない。

②前払いによる相談料、事務代行手数料や差押え手続の停止手続手数料といった名目の金銭を支払ってはならない。

③貸し手、弁護士やクレジット・カウンセラーといった人への交渉代行を勧める者や銀行の自己宛小切手(casher’s check)や電信送金(wire transfer)による支払を求めてくる者は要注意である。

④融資書類への署名を行ってはならないし、また自分自身が内容を理解できない書類等に署名を行ってはならない。

⑤内容が本物に近かったり、読み方が類似しているウェブサイトは要注意である。

⑥かならず連邦政府の相談ホットライン“HOPE Hotline”(toll-free):1-888-995-HOPE(4673)に電話して相手が認可されているものかどうかを確認する。

⑦疑わしい相手に関するBBBの詐欺報告専用サイトで報告してください。

(2)2011年10月公表の連邦政府による緩和措置 (注2)に関する情報

新たなHARP規則は支払時点で現に当該不動産に住んでおり、そのローンが連邦住宅抵当金庫(ファニーメイ:FNMA.)または連邦住宅貸付抵当公社(フレディマック:FMCC)からのものであれば適用される。いくつかの貸し手が早ければ今日でも受付開始するであろうが、多くは数週間か数ヶ月かかると思われる。米連邦住宅金融局(Federal Housing Finance Agency:FHFA )によると、今後、100万人以上がこの新プログラムを申し込むと予想されている。

***************************************************************************

(注1) 12月2日、FBIのリリースによると、オハイオ州のシンシナティで元デトロイトの“Title Agency”経営者による不動産ローン詐欺裁判で被告の1人が有罪答弁を行った旨公表されている。その手口や起訴内容等についてはリリース文を参照されたいが、筆者は“Title Agency”がなぜかかる犯罪を犯すことが出来たのか、その点に興味を持った。

この点について対米不動産投資コンサルタントの中山道子氏のブログが基本的な点について解説しているので、抜粋引用する。「不動産名義書換・物件引渡しの仲介・支払および瑕疵保険証発行手配の代行会社」である“Title Company”正確には“Title Agency”は日本にはない不動産ビジネスであると断って説明されている(“realtor”の説明は筆者が補足した)。この問題は不動産ビジネスの分業化が進んでいる米国固有の問題点ともいえよう。

「 名義書換や抵当権登記等、不動産関係の権利義務関係の変更登記代行

☆名義瑕疵保険(title insurance)発行手配

☆売主の占有権引渡しと買主の各種支払い代行

つまり、日本では、通常、「買主側の不動産屋さんと、売主側の不動産屋さんが、行政書士の先生をお願いしてやる」ことを、大体、タイトル・エージェンシーと言う第三の専門業者が入る上に、買主に名義の瑕疵について、その担保をする保険を発行する。

この結果、たとえば、日本では、当然行われる、以下のような取引が不要になります。

☆買主側が、売主側に、直接お金を渡す

←アメリカでは、タイトル・カンパニー/エージェンシーの信託口座に振り込む

つまり、 レアルター(米国で「不動産屋さん」をあらわす言葉がレアルター(realtor)である。その業務内容は、日本の「不動産屋さん」よりも狭く、入金の取り扱いや名義書換業務などには従事しない。物件の売買代金に対して、通常、売主から6%の手数料を取る)の仕事は、アメリカでは、「契約書にサインしたところで終わり」なんですね。だから、日本で言う、手付け、これも、直接売主に払うのではなく、タイトル・カンパニー、あるいは、売主側の弁護士に預けるのです。

契約書にサインをした、その先は、レアルターではなく、タイトル・エージェンシー(か弁護士)の仕事になります。」

なお、この説明も十分ではない。 “title insurance”は、不動産(所有)権原のある種の欠陥あるいは転売不能の権原に起因する損失に対し、特定の金額を上限として不動産所有者または賃貸者を守る事を目的とする保険証書である。

(注2) 10月25日付けロイター記事等をもとにまとめる。なお、正式名や情報源へのリンクは筆者が独自に行った。

「米連邦住宅金融局(Federal Housing Finance Agency:FHFA)は10月24日、住宅ローン借り換え促進プログラム(Home Affordable Refinance Program:HARP)の利用条件緩和に関する新指針を発表した。

プログラムの適用対象については、連邦住宅抵当金庫(ファニーメイ:FNMA.)、連邦住宅貸付抵当公社(フレディマック:FMCC)による保証が付いたローンで、これまで住宅担保価値に対する住宅ローンの割合(Loan to Value:LTV)が125%までに制限されていたが、この制限を撤廃する。

直近で最低6回のローン支払いが確認されれば同プログラムを受けられ、大半のケースで査定が不必要となる見込み。

またローン返済の加速化に向け、期間が短めのローンへの借り換えを対象に一定の手数料を免除するほか、プログラム実施期間を2013年12月31日まで延長する方針。

HARPは2009年3月に発表され、最大500万人の利用を見込んでいるが、2011年8月までの利用者は89万人程度にとどまっている。」

なお、米国のフレディマックが政府財務省による支援措置として追加支援60億ドルを要請したと公表する等、更なる政府の課題が浮かび上がっている。

ここで、HARPを含むオバマ政権の3つの住宅市場安定化策の柱部分をまとめておく(みずほ総合研究所レポート「米国住宅市場のネガティブ・フィードバック問題と政策課題(2011年12月1日)」から一部引用)。

①住宅ローン返済負担緩和プログラム(Home Affordable Modification Program:HAMP):差押の危機に瀕している住宅ローン債務者を対象として、ローン返済額を月収の31%以内に軽減することで、雇用・所得環境の悪化による差し押さえの増加を未然に防ぐという狙いがあり、2012年末を期限として現在も実施中である(2009年3月から実施、2011年9月30日時点の利用者数は720,612人)。

②住宅ローン借り換え促進プログラム(Home Affordable Refinance Program:HARP):住宅資産価値の低下によって通常の住宅ローン借換えができず、現在の低金利の恩恵を受けることが出来ない人に対して、借り換えの手段を提供するもの。(2009年3月から実施、2011年8月31日時点の利用者数は894,000人)。

③緊急住宅保有者ローン・プログラム(Emergency Homeowners’ Loan Program:EHLP):2007年7月に成立した「ドッド・フランク・ウォールストリート金融街改革および消費者保護法(Dodd-Frank Wall Street Reform and Consumer Protection Act:H.R.4173」に基づき策定されたもので、住宅ローンの返済滞納者を対象に最大5万ドルの無利子つなぎ融資を実施することで、住宅ローン返済の延滞が住宅差し押さえに結びつかないよう設計されている(2011年6月20日から実施、利用者数は1万から1.5万人)。

(注3) 米国では、住宅ローン債務者の住宅に対する銀行等サービサーによる違法な差押えに対する州司法長官による告訴が相次いでおり、最近(2011年12月7日)でも筆者の手元に連邦議会下院「金融サービス委員会」の野党民主党代表副委員長(Ranking Member)であるバーニー・フランク(Barney Frank)氏が委員長であるスペンサー・バッカス(Spencer Bachus)氏に対し、マサチューセッツ州司法長官によるアリー・ファイナンシャルに対する証言聴取に対する具体的支援を働きかけている旨の手紙が届いた。この問題は2011年10月12日、ブルームバーグ記事によると「米アリー・ファイナンシャルの住宅ローン部門GMACモーゲージは先月、23州での住宅差し押さえを停止したが、アリーは法律事務所と会計事務所と契約、全米での差し押さえ手続きの独自検証を依頼した。」とある。

(注4) “mortgage servicer”に対する政府のインセンティブの説明は、ニッセイ基礎研究所 篠原二三夫「米国住宅ローン市場の現状と課題―持家政策と住宅金融政策:住宅価値の評価と活用を考える―」(ニッセイ基礎研究所報Vol.53 Spring 2009)の解説(83頁以下)から抜粋、引用した(固有名詞のみは本文で表示と整合性を取り、変更した。また。リンクも筆者が行った)。

(注5) 米国「不良資産救済プログラム」に関しては、わが国でも多くが紹介されているが次のレポートが読みやすい。財務省池田洋一郎「米国財務省による金融安定化策~不良資産救済の行方~」(「ファイナンス」2009年5号6頁以下)

(注6) FTCは2010年11月19日、不動産ローン救済詐欺から所有者を守るため前払い手数料、不正な請求の違法化および内容開示義務に関する最終規則(Final Rule to Protect Struggling Homeowners from Mortgage Relief Scams Rule Outlaws Advance Fees and False Claims, Requires Clear Disclosures)」制定、公布した旨、リリースした。

(注7) “Attorney (Lawyers) Trust Accounts (ATA)”とは、定訳はないがあえて言えば「弁護士費用預り金信託口座」という意味である。弁護士は依頼人また関係する第三者の基金が弁護士費用の見合いと考える。しかし、その回収方法は決して簡単ではない。米国の弁護士資格を持つ著者がまとめたメモから抜粋、引用する(一部の専門用語は筆者が補足した)。

「判決を受けた後はAbstract of Judgmentと呼ばれる判決証書を出来るだけ早いうちに裁判所へ提出するべきである。この書面をRecorder’s Office(公の記録機関)に提出する事で、判決の存在を社会に公表する事ができる。この全ての過程が終了した後、判決金債権者は債務者の所有する固有財産および不動産、例えば車、ボート、家など、に対し、差し押さえをする権利を有する事になる。(中略)

債権者の弁護士が債務者の宣誓証言を得る為に裁判所出頭命令を発行した場合、弁護士は債務者のバンクステートメント(口座使用明細:毎月交付)、チェックブック(小切手帳)、クレジットカードステートメント(利用明細)、所得申告書、車や家の権利書など、経済状況や財産に関する経済情報関連書類提出を求める事が出来る。債務者が裁判所に出頭した場合、弁護士は前述の経済情報関連書類に加え、債務者の財布の中身を見て、現金をその場で取り立てる事も出来る。また、裁判所に“Take Over Order”と呼ばれる財産引渡し命令の発行を求める事も出来る。この引渡し命令は特に指定された財産を弁護士または法執行官に引き渡すよう、裁判所が命令する事を意味する。債務者が宣誓証言日に裁判所に出頭しなかった、または質問への返答や書類の提供を拒否した場合、債務者は法廷侮辱罪により刑務所に送られる事もある。私の場合、債務者が出頭しなかった場合はいつも裁判官に逮捕令状の発行を求める。

また、実際の実務では弁護士は和解(和解において、その債権者には事件当事者間で合意が成された和解金に対して権利があるものの、和解金回収方法は判決金回収方法とは異なる。すべての和解金を回収する為の方法は和解をする際、和解金の支払期日を設け、債務者が期日になっても弁済しない場合、債権者は裁判所から判決を受ける権利を得る、という取り決めをする事である。こうして裁判所判決を得る事により、法による全ての救済策を行使する事が出来る)判決文や登記所における裁判所の判決記録を優先し、債務不履行などの場合、債務者の不動産物件に賦課される先取特権書(Judgment Lien)を受け取ることになる。

なお、米国の弁護士の行動規範や弁護士費用に関する規制はかなり厳しい内容である。あまりわが国では詳しく紹介されていないので、ここでまとめておく。

①2004年ミシガン州弁護士会「Ten Commandments of Good Trust Accounts」

②バージニア州弁護士会サイト「バージニア州最高裁が弁護士費用信託口座規則」改定が承認された記事

③ウイスコンシン州弁護士会サイトの「Lawyer trust and fiduciary accounts」の規則等の解説サイト

④テネシー州弁護士会の弁護士行動規範(Tennessee Rules of Professional Conduct )

また、判決文等にもとづく弁護士費用や資金回収手続に関する解説例を引用しておく。

①Overview of the Ethical Aspects of Attorney Fees

②Personal Injury Settlement FAQ

③判決文を得た後の具体的資金回収手続の解説例

******************************************************:

【DONATE(ご寄付)のお願い】

本ブログの継続維持のため読者各位のご協力をお願いいたします。特に寄付いただいた方で希望される方があれば、今後公開する筆者のメールアドレス宛にご連絡いただければ個別に対応することも検討中でございます。

◆みずほ銀行 船橋支店(店番号 282)

◆普通預金 1631308

◆アシダ マサル

◆メールアドレス:mashida9.jp@gmail.com

【本ブログのブログとしての特性】

1.100%原データに基づく翻訳と内容に即した権威にこだわらない正確な訳語づくり。

2.本ブログで取り下げてきたテーマ、内容はすべて電子書籍も含め公表時から即内容の陳腐化が始まるものである。筆者は本ブログの閲覧されるテーマを毎日フォローしているが、10年以上前のブログの閲覧も毎日発生している。

このため、その内容のチェックを含め完全なリンクのチェック、確保に努めてきた。

3.上記2.のメンテナンス作業につき従来から約4人態勢で当たってきた。すなわち、海外の主要メディア、主要大学(ロースクールを含む)および関係機関、シンクタンク、主要国の国家機関(連邦、州など)、EU機関や加盟国の国家機関、情報保護監督機関、消費者保護機関、大手ローファーム、サイバーセキュリテイ機関、人権擁護団体等を毎日仕分け後、翻訳分担などを行い、最終的にアップ時に責任者が最終チェックする作業過程を毎日行ってきた。

このような経験を踏まえデータの入手日から最短で1~2日以内にアップすることが可能となった。

なお、海外のメディアを読まれている読者は気がつかれていると思うが、特に米国メディアは大多数が有料読者以外に情報を出さず、それに依存するわが国メデイアの情報の内容の薄さが気になる。

本ブログは、上記のように公的機関等から直接受信による取材→解析・補足作業→リンク・翻訳作業→ブログの公開(著作権問題もクリアー)が行える「わが国の唯一の海外情報専門ブログ」を目指す。

4.他にない本ブログの特性:すべて直接、登録先機関などからデータを受信し、その解析を踏まえ掲載の採否などを行ってきた。また法令などの引用にあたっては必ずリンクを張るなど精度の高い正確な内容の確保に努めた。

その結果として、閲覧者は海外に勤務したり居住する日本人からも期待されており、一方、これらのブログの内容につき著作権等の観点から注文が付いたことは約15年間の経験から見て皆無であった。この点は今後とも継続させたい。

他方、原データの文法ミス、ミススペリングなどを指摘して感謝されることも多々あった。

5.内外の読者数、閲覧画面数の急増に伴うブログ数の拡大を図りたい。特に寄付いただいた方で希望される方があれば今後公開する筆者のメールアドレス宛にご連絡いただければ個別に対応することも検討中である。

【有料会員制の検討】

関係者のアドバイスも受け会員制の比較検討を行っている。移行後はこれまでの全データを移管する予定であるが、まとまるまでは読者の支援に期待したい。

Civilian Watchdog in Japan & Financial and Social System of Information Security 代表 ***************************************************************************************************************************:

Copyright © 2006-2011 芦田勝(Masaru Ashida).All Rights Reserved.You may reproduce materials available at this site for your own personal use and for non-commercial distribution.

※コメント投稿者のブログIDはブログ作成者のみに通知されます