知らないと損!保険のムダ払いを避ける心得 いざというときに公的保険を活用できますか

人生でマイホームの次に大きな買い物と言われている「保険」。しかし、多くの人は保険会社の営業マンが進める保険になんとなく加入していたり、5年、10年と保険の見直しをせずにただ払い続けていたりするのが現状ではないでしょうか?

『「なんとかなる」ではどうにもならない定年後のおカネの教科書』の著者であり、ファイナンシャルプランナー・公的保険アドバイザーとして多くの人におカネにまつわるアドバイスをしてきた山中伸枝氏がムダな保険を見直す方法を紹介します。

公的保険をフル活用するために

私たちは誰もが人生に不安やリスクを抱えています。病気になったときの医療費、家族が亡くなったときの経済的な損失、長生きにおける生活費の負担などです。でも、それらの人生の不安やリスクはなにも一人で抱えているのではなく、一定のところまでは社会全体で支え合っています。それが国の保険である公的保険です。

「国民皆保険」である日本においては、すべての国民は健康保険や厚生年金保険、介護保険などの公的保険に加入しています。その費用は会社員であれば給与の15%にもおよぶほど高額です。ですから、まずは公的保険をフル活用し、公的保険でまかなえない部分を民間保険でカバーするのが賢いやり方なのですが、残念ながら、公的保険をよく理解せずにすべてを民間保険でカバーしようとし、必要以上に保険料を支払っている人が多いのが実情です。

それには理由があります。ひとつは、普通に暮らしていると公的保険について学ぶ機会がないこと。会社員になれば誰でも社会保険に加入するのに、社会保険について詳しくレクチャーしてもらえる機会がないのです。

もうひとつは、教えてくれる人がいないこと。残念ながら公的保険を説明してもなんの商売にもなりません。ですから、民間保険の営業マンにしても、保険を取り扱う金融機関の窓口でも、なかなか公的保険についてアドバイスをしてくれる人がいません。公的保険は、みずから申請しなければ受けられない制度がほとんどですから、公的保険をフル活用するために、まず制度自体を知る必要があります。

医療費の自己負担額には限度がある

病気やケガなどによって病院で治療を受けたとき、医療費の負担を軽減してくれる国の保険が健康保険です。病院の窓口での医療費負担は3割。では、手術をしたり、薬がたくさん必要になったりと、医療費がかさんだときはどうでしょう? 実際の医療費が100万円かかったとすると、その3割、つまり30万円の自己負担が必要になるのでしょうか?

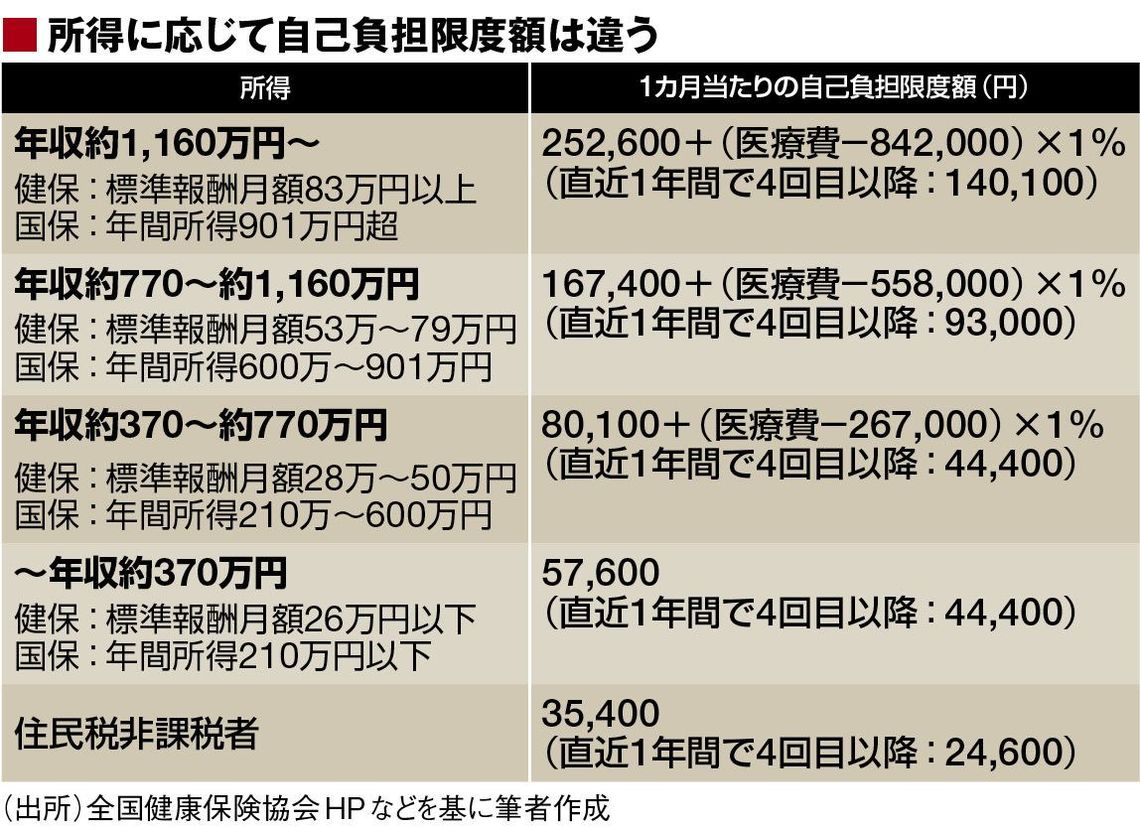

実は、公的保険では高額療養費という制度があり、1カ月あたりの医療費の自己負担額に上限を設定しています。上限の額は所得に応じて変わります。

たとえば、標準報酬月額が30万円の人が1カ月で100万円の医療費がかかった場合、上記の表に当てはめると、8万0100円+(100万円−26万7000円)×1%=8万7430円となります。つまり、100万円の医療費がかかるような大きな病気になったとしても、1カ月の自己負担上限額は8万7430円となり、この額を超えた分は払い戻されます。

さらに、直近1年間で3回以上、自己負担額を超えて高額療養費の払い戻しを受けた場合、4回目以降はさらに上限額が下がります。重い病気やケガで高額な医療費の負担を心配される方もいらっしゃいますが、まず医療費負担には限度があることを知っておきましょう。

病気で働けなくなったときの傷病金手当

会社員であれば、病気やケガで働けず、会社から給与をもらえないような場合にも手当があります。前項で説明した標準報酬月額から算出した標準報酬日額の3分の2が、傷病手当金として健康保険から支払われます。

仮に、標準報酬月額が30万円の方が1カ月会社に行けないとしたら、約20万円が1カ月の傷病手当金となります。傷病手当金は非課税ですから税金を引かれることはありませんが、社会保険料は免除になりませんので、給与がなくなっても社会保険料を負担しなければなりません(実際には会社が立て替えてくれて、後から支払う場合もあります)。この手当は最長で1年半まで支給されますから、かなり手厚い保障であることがわかります。

では、普通に働いて30万円の給与をもらった場合と傷病金手当で20万円もらった場合とで、自由に使える可処分所得がどう変化するか比較してみましょう。

給与30万円をもらった場合は、

給与30万円−税金3万円−社会保険4.5万円=可処分所得22.5万円

傷病金手当20万円を受けた場合は、

傷病金手当20万円−社会保険4.5万円=可処分所得15.5万円

普通に働いて給与をもらう場合よりも、可処分所得は7万円減ってしまいます。いわば、これが国の保険でまかなえる限界といえます。病気で会社に行けなくなってもローンの支払いはなくなりません。子ども教育費の積立や老後の備えもやはりやめるわけにはいきません。さらにこの中から医療費の負担があります。そう考えたら大変だなと思えば、ここではじめて民間の医療保険を検討する必要が出てくるのです。

ちなみに自営業など国民健康保険に加入している方は、傷病手当がありませんので、病気による経済的リスクが高いことを認識しておきましょう。

上記の傷病金手当の他にも、障害を負ってしまったときの「障害年金」、また公的保険加入者が亡くなってしまったときの「遺族年金」など、“もしも”が起こってしまったとしても国の保険である程度まではまかなうことができますが、公的保険でまかなえる範囲には限界があります。それを補うのが民間保険です。

では、民間保険はどのように選ぶべきでしょうか? どのように選べばムダな保険料の負担を減らすことができるでしょうか? ポイントは3つです。

①保険商品は、基本的に掛け捨て中心

民間保険は、万が一のときに経済的な損失を埋めるためのものですから、そもそも貯蓄とは異なる性質のものです。したがって保険商品を選ぶときは、掛け捨てを中心に検討するのがシンプルでおすすめです。

がん、脳卒中、心筋梗塞といった、いわゆる「三大疾病」と呼ばれる病気は、かかってしまったときの経済的なリスクが大きいので、三大疾病を民間保険で補完し、その他の病気は公的保険を中心に考えるなど、リスクの大きさで区別するのも選択肢です。また、民間保険を検討する際に、特に大企業にお勤めの会社員の場合で「組合健保」に加入している方は、組合の付加給付を確認してください。

民間の医療保険いらずの場合も

組合健保は、その会社あるいは同業種で集まりつくられた仕組みで、通常の健康保険よりプラスアルファの給付、付加給付がある場合が多いのです。付加給付の内容によっては民間の医療保険はいらないかもしれません。ただし、転職されると健康保険組合の保障内容も変わるので、必ず適時見直しが必要です。

②医療保険を終身契約するなら保険料の支払いも終身に

医療保険の場合、終身で契約をするときは、保険料の支払いも終身とするのがおすすめです。

よく60歳または65歳で保険料の払い込みが終わるような終身保険がありますが、保険会社が設定する保険料は「平均寿命」をもとに決められています。つまり、契約の途中で保険料の支払いを終了するタイプの保険は、平均寿命より長く生きれば「得」で平均寿命より早く亡くなれば「損」なのです。先が読めないもので損得が発生するより、契約期間中ずっと支払うほうが損得はなくて合理的だと思います。

もう1つ終身で支払いしたほうがいい理由としては、医療保険は医療技術の進歩により保険の内容が陳腐化してしまう可能性が高く、数年後また見直しをすることも十分あるからです。がんの治療で用いられる先進医療も今や外来でも受けられる時代になっています。

古いタイプの医療保険で入院したら一日あたり1万円のような保障の場合、入院せずに健康保険の対象とならない全額自己負担の先進医療を受けた場合、民間保険から何の保障も得られなくなります。そのため最近の民間保険であれば、先進医療なら外来治療についても保障するなど、医療技術の変化に対応した保障が新しく登場しています。

今後を考えると、10年単位で医療の様子も変わるでしょうから、それに合わせて民間保険も最新のものに切り替える必要が出てくるかもしれません。その際、平均寿命までの保険料を先に支払っていると損得勘定から判断が鈍るかもしれませんから、それであれば保険料も終身支払うものの方が損得なく切り替えることができます。

③死亡保険も掛け捨てが原則

死亡保障については、いま万が一のことがあったら、国からいくら給付があるのか、それだけで足りない金額はいくらかを意識します。

特に相続対策として、死亡保険の非課税枠を有効に使いたいなどといった要望がなければ、死亡保険も掛け捨てが原則です。また、死亡時に数千万円の死亡保険金が一時金で支払われる保険より、被保険者が亡くなっても給与のように毎月定額で保険金を受け取れる「収入保障保険」の方がわかりやすいでしょう。

たとえば、国からの遺族年金が年間120万円で月10万円受け取れても、「子どもが小さくて奥さんは働きに出られない」「家も賃貸で家賃が必要」「子どもの学校の費用も準備できていない」という状態はリスクが高いですね。遺族年金のほかに月30万円は生活費として必要となれば、収入保障保険は月30万円になるように設定し、期間は子どもが独立するまでとします。

公的保険で足りない部分だけを民間保険で補完する

一方、国から遺族年金が年間120万円で月10万円と上記と同じ条件であっても、「共働きで奥さんにも収入がある」「家のローンはご主人が亡くなったら団体信用生命保険で支払い不要になる」「子どもの学費も別に学資保険で手当ができている」となれば、民間保険の上乗せは月10万円の収入保障保険で十分と考えてもいいわけです。

また、遺族年金は年間60万円だけれども、子どもはすでに大学生だし、奥さん自身も働いているとなれば、民間の死亡保険はやめてしまって、その浮いた保険料を老後のおカネとして貯金するという選択肢も考えられます。

このように、いま自分が抱えている経済的リスクをまずは公的保険でどの程度カバーできるのかを考え、それでは足りない部分だけを民間保険で補完する、これがムダに出ていくおカネを減らし、脱老後貧乏へとつながります。

カミさんに大ケガをさせてしまったということもあるけど、両親が無保険なために心配している部分もあって、心配ばかりしている。

あとで、よくよく見返そうとブログにアップ!